Finance d’Entreprise Exercices Corrigés

Recommandés

Voici un exemple d’exercice corrigé en finance d’entreprise, conforme aux normes canadiennes.

Exercice : Évaluation d’un projet d’investissement

Enoncé :

Une entreprise canadienne envisage d’investir dans un projet nécessitant un investissement initial de 500 000 $. Le projet génère des flux de trésorerie annuels de 120 000 $ pendant 6 ans. Le taux d’actualisation est de 8 %. L’entreprise veut déterminer la valeur actuelle nette (VAN) du projet pour décider s’il est rentable.

Etape 1 : Calcul des flux de trésorerie actualisés

Les flux de trésorerie doivent être actualisés en utilisant la formule suivante :

Formule actualisation:

Flux de trésorerie actualisé = Flux de trésorerie / (1 + taux d'actualisation) ^ nOù :

- n est le nombre d’années,

- taux d’actualisation = 8 %,

- flux de trésorerie = 120 000 $ par an.

Etape 2 : Calcul de la valeur actuelle nette (VAN)

La VAN est calculée en utilisant la formule suivante :

Formule VAN:

VAN = somme des flux de trésorerie actualisés - investissement initialSolution

Flux de trésorerie actualisés :

| Année | Flux de trésorerie | Actualisation (1 / (1 + 0,08)^n) | Flux actualisé |

|---|---|---|---|

| 1 | 120 000 $ | 0,9259 | 111 108 $ |

| 2 | 120 000 $ | 0,8573 | 102 876 $ |

| 3 | 120 000 $ | 0,7938 | 95 256 $ |

| 4 | 120 000 $ | 0,7350 | 88 200 $ |

| 5 | 120 000 $ | 0,6806 | 81 672 $ |

| 6 | 120 000 $ | 0,6302 | 75 624 $ |

Flux actualisés par année:

Année 1: 120000 * 0.9259 = 111108

Année 2: 120000 * 0.8573 = 102876

Année 3: 120000 * 0.7938 = 95256

Année 4: 120000 * 0.7350 = 88200

Année 5: 120000 * 0.6806 = 81672

Année 6: 120000 * 0.6302 = 75624Etape 3 : Calcul de la VAN

La somme des flux de trésorerie actualisés est :

Somme des flux actualisés:

= 111108 + 102876 + 95256 + 88200 + 81672 + 75624

= 554736Enfin, on soustrait l’investissement initial pour obtenir la VAN :

VAN:

= 554736 - 500000

= 54736Conclusion :

La valeur actuelle nette (VAN) du projet est de 54 736 $. Comme la VAN est positive, le projet est rentable et l’entreprise devrait envisager de l’accepter.

Formules récapitulatives

Exercice finance d'entreprise - Canada:

Investissement initial: 500000 $

Flux trésorerie annuel: 120000 $

Taux actualisation: 8 %

Formules:

Flux actualisé: Flux de trésorerie / (1 + taux d'actualisation) ^ n

VAN: Somme des flux actualisés - Investissement initial

Calcul flux actualisés:

- Année 1: 120000 * (1 / (1 + 0.08)^1) = 111108

- Année 2: 120000 * (1 / (1 + 0.08)^2) = 102876

- Année 3: 120000 * (1 / (1 + 0.08)^3) = 95256

- Année 4: 120000 * (1 / (1 + 0.08)^4) = 88200

- Année 5: 120000 * (1 / (1 + 0.08)^5) = 81672

- Année 6: 120000 * (1 / (1 + 0.08)^6) = 75624

Somme flux actualisés: 554736

VAN finale: 554736 - 500000 = 54736 $Cet exercice montre comment évaluer la rentabilité d’un projet d’investissement avec des flux de trésorerie actualisés et la VAN en suivant les normes canadiennes.

Voici une autre série d’exercices corrigés en finance d’entreprise. Ces exercices couvrent différents aspects de la gestion financière, comme le calcul du coût du capital, la période de récupération (payback period), et l’analyse du seuil de rentabilité.

Exercice 1 : Calcul du coût moyen pondéré du capital (WACC)

Énoncé :

Une entreprise canadienne a la structure de capital suivante :

- 50 % de capitaux propres avec un coût des capitaux propres de 10 %

- 30 % de dettes avec un coût de la dette de 5 %, et un taux d’imposition de 30 %

- 20 % de capital hybride (actions privilégiées) avec un coût de 7 %

Calculez le coût moyen pondéré du capital (WACC).

Formule du WACC :

Formule WACC:

WACC = (poids des capitaux propres * coût des capitaux propres) + (poids de la dette * coût de la dette après impôt) + (poids des actions privilégiées * coût des actions privilégiées)Calcul du WACC :

Poids des capitaux propres: 50%

Coût des capitaux propres: 10%

Poids de la dette: 30%

Coût de la dette: 5%

Taux d'imposition: 30%

Poids des actions privilégiées: 20%

Coût des actions privilégiées: 7%

Coût de la dette après impôt:

= coût de la dette * (1 - taux d'imposition)

= 5% * (1 - 0.30)

= 3.5%

WACC:

= (0.50 * 10%) + (0.30 * 3.5%) + (0.20 * 7%)

= 5% + 1.05% + 1.4%

= 7.45%Conclusion :

Le coût moyen pondéré du capital (WACC) de l’entreprise est de 7,45 %.

Exercice 2 : Période de récupération (Payback period)

Énoncé :

Un projet nécessite un investissement initial de 100 000 $ et génère des flux de trésorerie annuels de 25 000 $. Quelle est la période de récupération ?

Formule de la période de récupération :

Formule Période de récupération:

Période de récupération = Investissement initial / Flux de trésorerie annuelCalcul de la période de récupération :

Investissement initial: 100000 $

Flux de trésorerie annuel: 25000 $

Période de récupération:

= investissement initial / flux de trésorerie annuel

= 100000 / 25000

= 4 ansConclusion :

La période de récupération pour ce projet est de 4 ans. Cela signifie que l’investissement initial sera récupéré en 4 ans.

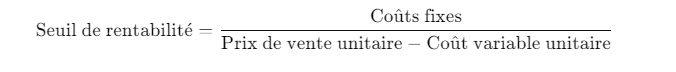

Exercice 3 : Seuil de rentabilité (Break-even point)

Énoncé :

Une entreprise a les données suivantes :

- Coût fixe total annuel : 80 000 $

- Coût variable unitaire : 20 $

- Prix de vente unitaire : 50 $

Calculez le seuil de rentabilité (quantité de production à partir de laquelle l’entreprise est rentable).

Formule du seuil de rentabilité :

Formule Seuil de rentabilité:

Seuil de rentabilité (en unités) = Coût fixe total / (Prix de vente unitaire - Coût variable unitaire)Calcul du seuil de rentabilité :

Coût fixe total: 80000 $

Coût variable unitaire: 20 $

Prix de vente unitaire: 50 $

Seuil de rentabilité:

= coût fixe total / (prix de vente unitaire - coût variable unitaire)

= 80000 / (50 - 20)

= 80000 / 30

= 2666,67 unitésConclusion :

L’entreprise doit vendre 2 667 unités pour atteindre son seuil de rentabilité.

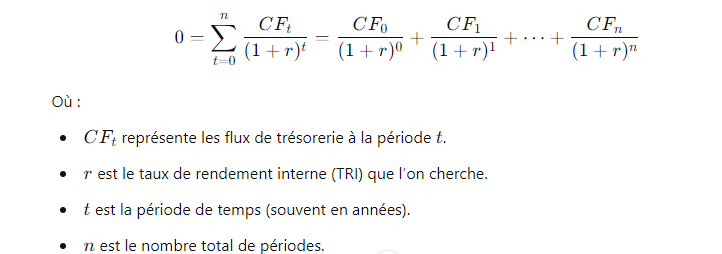

Exercice 4 : Valeur actuelle nette (VAN) et taux de rentabilité interne (TRI)

Énoncé :

Un projet d’investissement a les flux de trésorerie suivants :

- Année 0 : -300 000 $ (investissement initial)

- Année 1 : 100 000 $

- Année 2 : 120 000 $

- Année 3 : 150 000 $

- Année 4 : 180 000 $

Le taux d’actualisation est de 8 %. Calculez la valeur actuelle nette (VAN) et déterminez si le projet est rentable.

Formule de la VAN :

Formule VAN:

VAN = somme des flux de trésorerie actualisés - investissement initialCalcul des flux de trésorerie actualisés :

| Année | Flux de trésorerie | Actualisation (1 / (1 + 0,08)^n) | Flux actualisé |

|---|---|---|---|

| 1 | 100 000 $ | 0,9259 | 92 590 $ |

| 2 | 120 000 $ | 0,8573 | 102 876 $ |

| 3 | 150 000 $ | 0,7938 | 119 070 $ |

| 4 | 180 000 $ | 0,7350 | 132 300 $ |

Flux actualisés par année:

Année 1: 100000 * 0.9259 = 92590

Année 2: 120000 * 0.8573 = 102876

Année 3: 150000 * 0.7938 = 119070

Année 4: 180000 * 0.7350 = 132300Etape 2 : Calcul de la VAN

La somme des flux de trésorerie actualisés est :

Somme des flux actualisés:

= 92590 + 102876 + 119070 + 132300

= 446836Enfin, on soustrait l’investissement initial pour obtenir la VAN :

VAN:

= 446836 - 300000

= 146836Conclusion :

La VAN du projet est de 146 836 $. Comme la VAN est positive, le projet est rentable et l’entreprise devrait envisager de l’accepter.

Exercice 5 : Ratio de liquidité générale

Énoncé :

Une entreprise a les éléments suivants dans son bilan :

- Actifs courants : 500 000 $

- Passifs courants : 300 000 $

Calculez le ratio de liquidité générale.

Formule du ratio de liquidité générale :

Formule Ratio de liquidité générale:

Ratio de liquidité générale = Actifs courants / Passifs courantsCalcul du ratio de liquidité générale :

Actifs courants: 500000 $

Passifs courants: 300000 $

Ratio de liquidité générale:

= actifs courants / passifs courants

= 500000 / 300000

= 1,67Conclusion :

Le ratio de liquidité générale de l’entreprise est de 1,67. Cela signifie que l’entreprise dispose de 1,67 $ d’actifs courants pour chaque dollar de passifs courants, indiquant une situation financière saine à court terme.

Récapitulatif des formules :

Exercices finance d'entreprise - Canada:

Exercice 1 - WACC:

Formule: (poids capitaux propres * coût capitaux propres) + (poids dette * coût dette après impôt) + (poids actions privilégiées * coût actions privilégiées)

WACC: 7.45%

Exercice 2 - Période de récupération:

Formule: Investissement initial / Flux de trésorerie annuel

Résultat: 4 ans

Exercice 3 - Seuil de rentabilité:

Formule: Coût fixe total / (Prix de vente unitaire - Coût variable unitaire)

Résultat: 2667 unités

Exercice 4 - VAN:

Formule: somme flux de trésorerie actualisés - investissement initial

VAN: 146836 $

Exercice 5 - Ratio de liquidité générale:

Formule: Actifs courants / Passifs courants

Ratio: 1.67Ces exercices couvrent différents aspects fondamentaux de la finance d’entreprise et sont formulés conformément aux normes comptables canadiennes.

Voici une autre série d’exercices corrigés en finance d’entreprise. Ces exercices couvrent différents aspects de la gestion financière, comme le calcul du coût du capital, la période de récupération (payback period), et l’analyse du seuil de rentabilité.

Exercice 1 : Calcul du coût moyen pondéré du capital (WACC)

Énoncé :

Une entreprise canadienne a la structure de capital suivante :

- 50 % de capitaux propres avec un coût des capitaux propres de 10 %

- 30 % de dettes avec un coût de la dette de 5 %, et un taux d’imposition de 30 %

- 20 % de capital hybride (actions privilégiées) avec un coût de 7 %

Calculez le coût moyen pondéré du capital (WACC).

Formule du WACC :

Formule WACC:

WACC = (poids des capitaux propres * coût des capitaux propres) + (poids de la dette * coût de la dette après impôt) + (poids des actions privilégiées * coût des actions privilégiées)Calcul du WACC :

Poids des capitaux propres: 50%

Coût des capitaux propres: 10%

Poids de la dette: 30%

Coût de la dette: 5%

Taux d'imposition: 30%

Poids des actions privilégiées: 20%

Coût des actions privilégiées: 7%

Coût de la dette après impôt:

= coût de la dette * (1 - taux d'imposition)

= 5% * (1 - 0.30)

= 3.5%

WACC:

= (0.50 * 10%) + (0.30 * 3.5%) + (0.20 * 7%)

= 5% + 1.05% + 1.4%

= 7.45%Conclusion :

Le coût moyen pondéré du capital (WACC) de l’entreprise est de 7,45 %.

Exercice 2 : Période de récupération (Payback period)

Énoncé :

Un projet nécessite un investissement initial de 100 000 $ et génère des flux de trésorerie annuels de 25 000 $. Quelle est la période de récupération ?

Formule de la période de récupération :

Formule Période de récupération:

Période de récupération = Investissement initial / Flux de trésorerie annuelCalcul de la période de récupération :

Investissement initial: 100000 $

Flux de trésorerie annuel: 25000 $

Période de récupération:

= investissement initial / flux de trésorerie annuel

= 100000 / 25000

= 4 ansConclusion :

La période de récupération pour ce projet est de 4 ans. Cela signifie que l’investissement initial sera récupéré en 4 ans.

Exercice 3 : Seuil de rentabilité (Break-even point)

Énoncé :

Une entreprise a les données suivantes :

- Coût fixe total annuel : 80 000 $

- Coût variable unitaire : 20 $

- Prix de vente unitaire : 50 $

Calculez le seuil de rentabilité (quantité de production à partir de laquelle l’entreprise est rentable).

Formule du seuil de rentabilité :

Formule Seuil de rentabilité:

Seuil de rentabilité (en unités) = Coût fixe total / (Prix de vente unitaire - Coût variable unitaire)Calcul du seuil de rentabilité :

Coût fixe total: 80000 $

Coût variable unitaire: 20 $

Prix de vente unitaire: 50 $

Seuil de rentabilité:

= coût fixe total / (prix de vente unitaire - coût variable unitaire)

= 80000 / (50 - 20)

= 80000 / 30

= 2666,67 unitésConclusion :

L’entreprise doit vendre 2 667 unités pour atteindre son seuil de rentabilité.

Exercice 4 : Valeur actuelle nette (VAN) et taux de rentabilité interne (TRI)

Énoncé :

Un projet d’investissement a les flux de trésorerie suivants :

- Année 0 : -300 000 $ (investissement initial)

- Année 1 : 100 000 $

- Année 2 : 120 000 $

- Année 3 : 150 000 $

- Année 4 : 180 000 $

Le taux d’actualisation est de 8 %. Calculez la valeur actuelle nette (VAN) et déterminez si le projet est rentable.

Formule de la VAN :

Formule VAN:

VAN = somme des flux de trésorerie actualisés - investissement initialCalcul des flux de trésorerie actualisés :

| Année | Flux de trésorerie | Actualisation (1 / (1 + 0,08)^n) | Flux actualisé |

|---|---|---|---|

| 1 | 100 000 $ | 0,9259 | 92 590 $ |

| 2 | 120 000 $ | 0,8573 | 102 876 $ |

| 3 | 150 000 $ | 0,7938 | 119 070 $ |

| 4 | 180 000 $ | 0,7350 | 132 300 $ |

Flux actualisés par année:

Année 1: 100000 * 0.9259 = 92590

Année 2: 120000 * 0.8573 = 102876

Année 3: 150000 * 0.7938 = 119070

Année 4: 180000 * 0.7350 = 132300Etape 2 : Calcul de la VAN

La somme des flux de trésorerie actualisés est :

Somme des flux actualisés:

= 92590 + 102876 + 119070 + 132300

= 446836Enfin, on soustrait l’investissement initial pour obtenir la VAN :

VAN:

= 446836 - 300000

= 146836Conclusion :

La VAN du projet est de 146 836 $. Comme la VAN est positive, le projet est rentable et l’entreprise devrait envisager de l’accepter.

Exercice 5 : Ratio de liquidité générale

Énoncé :

Une entreprise a les éléments suivants dans son bilan :

- Actifs courants : 500 000 $

- Passifs courants : 300 000 $

Calculez le ratio de liquidité générale.

Formule du ratio de liquidité générale :

Formule Ratio de liquidité générale:

Ratio de liquidité générale = Actifs courants / Passifs courantsCalcul du ratio de liquidité générale :

Actifs courants: 500000 $

Passifs courants: 300000 $

Ratio de liquidité générale:

= actifs courants / passifs courants

= 500000 / 300000

= 1,67Conclusion :

Le ratio de liquidité générale de l’entreprise est de 1,67. Cela signifie que l’entreprise dispose de 1,67 $ d’actifs courants pour chaque dollar de passifs courants, indiquant une situation financière saine à court terme.

Récapitulatif des formules :

Exercices finance d'entreprise - Canada:

Exercice 1 - WACC:

Formule: (poids capitaux propres * coût capitaux propres) + (poids dette * coût dette après impôt) + (poids actions privilégiées * coût actions privilégiées)

WACC: 7.45%

Exercice 2 - Période de récupération:

Formule: Investissement initial / Flux de trésorerie annuel

Résultat: 4 ans

Exercice 3 - Seuil de rentabilité:

Formule: Coût fixe total / (Prix de vente unitaire - Coût variable unitaire)

Résultat: 2667 unités

Exercice 4 - VAN:

Formule: somme flux de trésorerie actualisés - investissement initial

VAN: 146836 $

Exercice 5 - Ratio de liquidité générale:

Formule: Actifs courants / Passifs courants

Ratio: 1.67Ces exercices couvrent différents aspects fondamentaux de la finance d’entreprise et sont formulés conformément aux normes comptables canadiennes.

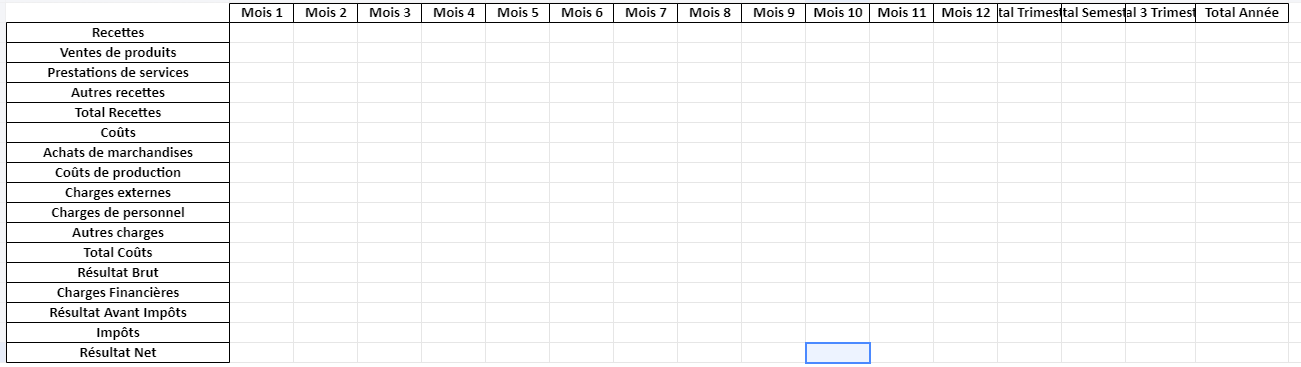

L’analyse des flux de trésorerie est un processus essentiel en finance d’entreprise pour évaluer la viabilité et la rentabilité des projets d’investissement, ainsi que la santé financière globale de l’entreprise. Elle implique l’examen des entrées et sorties de trésorerie, souvent divisées en trois principales catégories : flux de trésorerie d’exploitation, flux de trésorerie d’investissement et flux de trésorerie de financement.

Les trois types de flux de trésorerie

- Flux de trésorerie d’exploitation

Il s’agit des flux générés par les activités principales de l’entreprise, comme la vente de biens et services, après déduction des dépenses liées à ces activités (exemple : salaires, coûts des matières premières, etc.). Ce flux est généralement positif dans une entreprise saine et représente sa capacité à générer du cash avec ses opérations courantes. Exemple :

- Encaissements des clients : 300 000 $

- Paiements aux fournisseurs : -180 000 $

- Paiements des salaires : -50 000 $

- Autres dépenses : -20 000 $ Flux net d’exploitation :

Flux d'exploitation net:

= 300000 - 180000 - 50000 - 20000

= 50000 $- Flux de trésorerie d’investissement

Ces flux concernent les investissements de l’entreprise dans ses actifs à long terme, tels que l’achat ou la vente de biens immobiliers, d’équipements, ou encore des acquisitions d’entreprises. Typiquement, ces flux sont négatifs lorsqu’une entreprise investit dans son futur et positifs lorsqu’elle désinvestit (par exemple, en vendant un actif). Exemple :

- Achat de machines : -80 000 $

- Vente de terrains : 30 000 $ Flux net d’investissement :

Flux d'investissement net:

= 30000 - 80000

= -50000 $- Flux de trésorerie de financement

Ils sont liés aux opérations de financement de l’entreprise, comme l’émission de nouvelles actions, le remboursement de dettes ou le versement de dividendes. Un flux de trésorerie de financement positif indique généralement que l’entreprise lève des fonds, tandis qu’un flux négatif indique qu’elle rembourse des capitaux ou distribue des dividendes. Exemple :

- Nouveaux emprunts : 100 000 $

- Remboursement de dettes : -40 000 $

- Versement de dividendes : -10 000 $ Flux net de financement :

Flux de financement net:

= 100000 - 40000 - 10000

= 50000 $Analyse des flux de trésorerie

L’analyse des flux de trésorerie consiste à examiner comment les flux d’exploitation, d’investissement et de financement interagissent, et quel impact cela a sur la liquidité de l’entreprise.

1. Flux de trésorerie net total

Le flux de trésorerie net est la somme des flux de trésorerie d’exploitation, d’investissement et de financement. Il indique si, sur une période donnée, l’entreprise a augmenté ou diminué son cash disponible.

Exemple :

Flux total net:

= Flux d'exploitation net + Flux d'investissement net + Flux de financement net

= 50000 + (-50000) + 50000

= 50000 $Dans cet exemple, le flux de trésorerie net total est 50 000 $, ce qui signifie que la liquidité de l’entreprise a augmenté de 50 000 $ pendant la période.

2. Analyse de la solvabilité et de la rentabilité

- Flux de trésorerie d’exploitation : S’il est positif, cela montre que l’entreprise génère suffisamment de trésorerie pour couvrir ses dépenses opérationnelles. Une entreprise avec des flux de trésorerie d’exploitation négatifs pendant plusieurs périodes peut être en difficulté, car elle ne génère pas assez de liquidités pour financer ses activités courantes.

- Flux de trésorerie d’investissement : Les flux d’investissement négatifs signifient que l’entreprise investit pour l’avenir, ce qui est souvent un bon signe, surtout si ces investissements améliorent sa capacité à générer des flux d’exploitation futurs. Des flux d’investissement positifs sur une longue période peuvent indiquer une réduction des actifs de l’entreprise, ce qui peut être inquiétant si cela n’est pas compensé par une meilleure rentabilité.

- Flux de trésorerie de financement : Un flux de trésorerie de financement positif peut signifier que l’entreprise a contracté des dettes ou émis des actions pour obtenir des fonds. Un flux négatif pourrait indiquer qu’elle rembourse des dettes ou distribue des dividendes à ses actionnaires. Il est important d’évaluer si les flux de financement sont soutenables à long terme, en particulier dans le cas d’une accumulation de dettes.

3. L’importance de la gestion de la trésorerie

Même une entreprise rentable sur le papier peut rencontrer des difficultés financières si ses flux de trésorerie sont mal gérés. L’analyse des flux de trésorerie permet de vérifier la capacité de l’entreprise à générer de la liquidité pour :

- Payer ses fournisseurs à temps,

- Investir dans des actifs à long terme,

- Rembourser ses dettes,

- Distribuer des dividendes aux actionnaires,

- Résister aux périodes de baisse d’activité ou de crise économique.

Exercice pratique : Analyse des flux de trésorerie

Énoncé :

Vous avez les informations suivantes sur une entreprise canadienne pour l’année 2023 :

- Flux de trésorerie d’exploitation : 75 000 $

- Flux de trésorerie d’investissement : -40 000 $ (achat de nouvelles machines)

- Flux de trésorerie de financement : -20 000 $ (remboursement de dettes)

Calculez le flux de trésorerie net et évaluez la situation financière de l’entreprise.

Solution :

Flux d'exploitation net: 75000 $

Flux d'investissement net: -40000 $

Flux de financement net: -20000 $

Flux total net:

= Flux d'exploitation net + Flux d'investissement net + Flux de financement net

= 75000 + (-40000) + (-20000)

= 15000 $Conclusion :

Le flux de trésorerie net de l’entreprise pour l’année 2023 est de 15 000 $, ce qui signifie que l’entreprise a augmenté sa trésorerie globale. Malgré un investissement important de 40 000 $ dans de nouvelles machines et le remboursement de 20 000 $ de dettes, les opérations courantes génèrent suffisamment de liquidités pour couvrir ces besoins et améliorer la situation financière de l’entreprise.

Formules clés pour l’analyse des flux de trésorerie :

Analyse des flux de trésorerie:

Flux de trésorerie d'exploitation:

= Encaissements des clients - Paiements aux fournisseurs - Salaires - Autres dépenses

Flux de trésorerie d'investissement:

= Ventes d'actifs - Achats d'actifs

Flux de trésorerie de financement:

= Emprunts - Remboursement de dettes - Versement de dividendes

Flux total net:

= Flux d'exploitation net + Flux d'investissement net + Flux de financement netCette analyse des flux de trésorerie vous permet de comprendre comment les décisions opérationnelles, d’investissement et de financement affectent la liquidité d’une entreprise, un indicateur clé pour juger de sa performance et de sa santé financière.