Analyser une Balance Comptable : Cas Corrigés

Recommandés

Télécharger un Modèle de Balance Comptable dans Excel Automatisé 💡

La balance comptable est un document récapitulatif en comptabilité, listant tous les comptes de l’entreprise avec leurs mouvements débités et crédités. Elle permet de vérifier l’exactitude des écritures comptables et de s’assurer que le total des débits est égal au total des crédits. Ce guide explique les étapes d’analyse de la balance comptable.

Structure de la Balance Comptable

La balance comptable se présente sous la forme d’un tableau avec plusieurs colonnes :

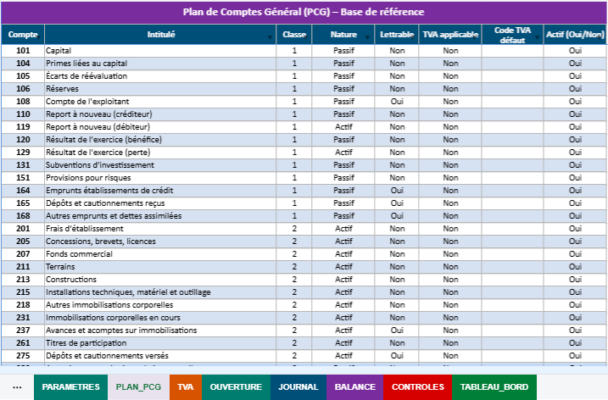

- Numéro de compte : Identifiant du compte selon le Plan Comptable Général (PCG).

- Libellé : Description du compte (par exemple, « Capital social », « Fournisseurs »).

- Débit (€) : Somme des mouvements comptabilisés au débit du compte.

- Crédit (€) : Somme des mouvements comptabilisés au crédit du compte.

- Solde : Différence entre les débits et les crédits pour déterminer si un compte est débiteur ou créditeur.

Objectifs de l’Analyse de la Balance Comptable

L’analyse d’une balance comptable vise à :

- Vérifier l’exactitude des écritures comptables : Le total des débits doit toujours être égal au total des crédits.

- Évaluer la situation financière de l’entreprise : La balance permet de visualiser les actifs, les dettes, les ventes et les dépenses.

- Détecter les erreurs éventuelles : Une analyse approfondie permet de repérer les incohérences dans les comptes.

Fiche Pratique : Étapes pour Analyser une Balance Comptable

1. Vérification de l’Équilibre Débit/Crédit

- La première étape consiste à s’assurer que le total des débits est égal au total des crédits.

- Action : Dans le fichier Excel, vérifiez les cellules totalisant les colonnes « Débit » et « Crédit ». Si ces totaux ne correspondent pas, cela signifie qu’il y a une erreur dans les écritures.

2. Analyse des Comptes de Bilan

Les comptes de bilan regroupent les actifs (ce que possède l’entreprise) et les passifs (ce que doit l’entreprise). Une analyse des comptes du bilan permet d’évaluer la situation financière de l’entreprise.

A. Actifs (Classe 2 et 3)

- Comptes à vérifier : Immobilisations (classe 2), Stocks (classe 3), Trésorerie (classe 5).

- Objectif : S’assurer que les actifs sont correctement comptabilisés et correspondent à la réalité.

- Analyse :

- Un compte de banque (512) créditeur serait une anomalie, car il ne peut y avoir un solde négatif.

- Les immobilisations doivent être amorties conformément aux politiques comptables.

B. Passifs (Classe 1 et 4)

- Comptes à vérifier : Capitaux propres (classe 1), Dettes fournisseurs (classe 4), Emprunts (classe 1).

- Objectif : S’assurer que les dettes et les capitaux propres sont bien comptabilisés.

- Analyse :

- Un compte client (411) créditeur indiquerait que des paiements ont été effectués sans factures correspondantes, ce qui est anormal.

- Les emprunts et autres dettes doivent être correctement ventilés entre court et long terme.

3. Analyse des Comptes de Gestion

Les comptes de gestion regroupent les charges (classe 6) et les produits (classe 7). Ils permettent d’évaluer la performance économique de l’entreprise.

A. Charges (Classe 6)

- Comptes à vérifier : Achats (601), Charges de personnel (621), Fournitures (606).

- Objectif : Vérifier que toutes les charges ont été correctement imputées.

- Analyse :

- Des dépenses importantes dans des comptes de charges non récurrentes doivent être justifiées.

- Les charges liées aux immobilisations doivent être amorties correctement (compte 281).

B. Produits (Classe 7)

- Comptes à vérifier : Ventes (701), Prestations de services (707).

- Objectif : S’assurer que toutes les ventes ont été enregistrées correctement.

- Analyse :

- Comparer le compte de vente avec les factures émises pour s’assurer qu’il n’y a pas d’omissions.

- Vérifier que les produits exceptionnels sont comptabilisés dans les bons comptes.

4. Analyse des Écritures de Régularisation

Les écritures de régularisation (provisions, amortissements, charges constatées d’avance, produits à recevoir) sont des écritures comptables importantes à vérifier.

A. Provisions

- Comptes à vérifier : Provisions pour risques (classe 1), Provisions pour créances douteuses (classe 4).

- Objectif : S’assurer que les provisions sont correctement comptabilisées et suffisamment dotées.

- Analyse : Les provisions pour créances douteuses doivent être justifiées par des créances réellement risquées.

B. Amortissements

- Comptes à vérifier : Amortissements des immobilisations (compte 281).

- Objectif : Vérifier que les amortissements sont calculés et comptabilisés correctement.

- Analyse : L’amortissement des immobilisations doit être conforme à leur durée de vie économique.

C. Charges constatées d’avance et produits à recevoir

- Comptes à vérifier : Charges constatées d’avance (compte 486), Produits à recevoir (compte 418).

- Objectif : Vérifier que les charges et produits sont rattachés au bon exercice comptable.

- Analyse : S’assurer que toutes les écritures sont correctement ajustées pour éviter un décalage de charges ou produits.

5. Conclusion et Vérification Finale

Une fois ces étapes complétées, il est important de faire une vérification finale de l’ensemble de la balance comptable :

- Total des débits = total des crédits : Si les montants ne correspondent pas, il faut réviser les écritures.

- Cohérence des soldes : S’assurer que tous les comptes ont des soldes logiques (par exemple, les comptes de banque débiteurs, les comptes de dettes créditeurs).

- Analyse des comptes spécifiques : Prendre du recul sur les comptes les plus significatifs pour l’entreprise, tels que la trésorerie, les dettes et les immobilisations.

Exemple d’Analyse de Balance Comptable à l’Aide du Fichier Excel

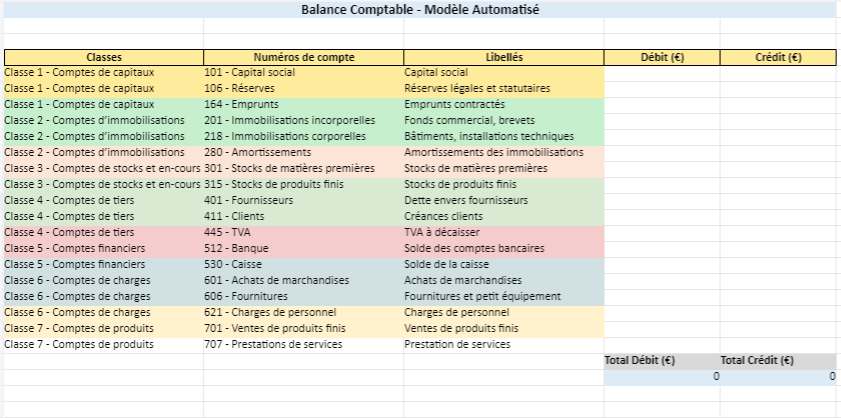

Dans votre fichier Excel intitulé « Balance Comptable Modèle Automatisé », voici comment procéder à l’analyse :

- Total des Débits et Crédits : Les formules intégrées dans les cellules additionneront automatiquement les débits et crédits. Assurez-vous que les totaux sont égaux.

- Étudiez chaque classe de comptes (Capitaux, Immobilisations, Stocks, Tiers, etc.) en vérifiant les soldes des comptes et en comparant avec les mouvements et documents financiers associés.

- Utilisez les couleurs dans le modèle pour repérer rapidement les types de comptes (par exemple, en vert pour les comptes de charges, en jaune pour les capitaux propres, etc.).

L’analyse d’une balance comptable est une étape essentielle dans le contrôle de la comptabilité d’une entreprise. Ce processus permet de vérifier l’exactitude des écritures comptables, d’identifier des erreurs éventuelles et de fournir une vue d’ensemble de la situation financière. Le modèle automatisé Excel que vous avez à disposition facilite cette analyse grâce à des totaux automatiques et une présentation claire des classes de comptes.

Modèle de Balance Comptable dans Excel Automatisé 💡

Cas Pratiques d’Analyse d’une Balance Comptable

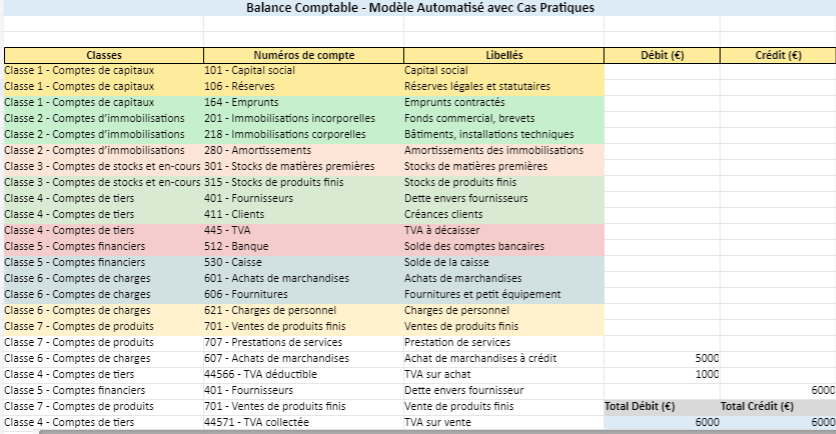

Pour illustrer comment remplir une balance comptable, voici deux cas pratiques concrets. Ces cas vont vous montrer comment procéder à la saisie des données dans le fichier Balance Comptable Modèle Automatisé. Les écritures suivantes vont se retrouver dans le modèle, avec des détails sur la méthode de calcul et d’enregistrement.

Cas 1 : Achat de marchandises à crédit

Situation :

Une entreprise achète des marchandises pour 5 000 € HT, avec une TVA de 20 % (1 000 €), soit un total de 6 000 € TTC, auprès d’un fournisseur. Le paiement est différé à 30 jours.

Écritures Comptables :

Enregistrement de l’achat de marchandises à crédit :

- Numéro de compte 607 – Achats de marchandises : 5 000 € (Débit).

- Numéro de compte 44566 – TVA déductible sur biens et services : 1 000 € (Débit).

- Numéro de compte 401 – Fournisseurs : 6 000 € (Crédit).

Cas 2 : Vente de produits finis avec encaissement immédiat

Situation :

L’entreprise vend des produits finis pour 15 000 € HT à un client, avec une TVA de 20 % (3 000 €), soit un total de 18 000 € TTC. Le paiement est reçu immédiatement par virement bancaire.

Écritures Comptables :

Enregistrement de la vente :

- Numéro de compte 701 – Ventes de produits finis : 15 000 € (Crédit).

- Numéro de compte 44571 – TVA collectée : 3 000 € (Crédit).

- Numéro de compte 512 – Banque : 18 000 € (Débit).

- Achat de marchandises à crédit :

- Compte 607 – Débit 5 000 €

- Compte 44566 – Débit 1 000 €

- Compte 401 – Crédit 6 000 €

- Vente de produits finis avec encaissement immédiat :

- Compte 701 – Crédit 15 000 €

- Compte 44571 – Crédit 3 000 €

- Compte 512 – Débit 18 000 €

Cas 3 : Constitution d’une provision pour créances douteuses

Situation :

L’entreprise anticipe une perte sur une créance de 8 000 € d’un client en difficulté financière. Elle décide de constituer une provision pour créances douteuses à hauteur de 80 %, soit 6 400 €.

Écritures Comptables :

Constitution de la provision :

- Numéro de compte 68174 – Dotation aux provisions pour dépréciation des comptes clients : 6 400 € (Débit).

- Numéro de compte 491 – Provision pour dépréciation des comptes clients : 6 400 € (Crédit).

Cas 4 : Amortissement d’un véhicule

Situation :

L’entreprise a acheté un véhicule pour 25 000 € HT, amorti sur 5 ans en linéaire. Chaque année, l’entreprise comptabilise une dotation aux amortissements de 5 000 €.

Écritures Comptables :

Dotation aux amortissements de l’année en cours :

- Numéro de compte 68112 – Dotation aux amortissements des immobilisations corporelles : 5 000 € (Débit).

- Numéro de compte 28182 – Amortissements des immobilisations corporelles : 5 000 € (Crédit).