Optimisation des Besoins en Fonds de Roulement et de Financement : Guide Pratique

Recommandés

Nous vous accueillons chaleureusement dans ce cours novateur qui simplifie le processus de calcul des besoins de fonds de roulement.

Contexte

Dans un contexte financier, le Fonds de Roulement est un élément essentiel pour évaluer la santé et la stabilité d’une entreprise. Il permet de mesurer sa capacité à faire face à ses besoins de liquidité à court terme. Dans cet article, nous allons explorer en détail les différentes composantes du Fonds de Roulement, les facteurs qui influencent ses besoins, et comment les calculer efficacement. En comprenant les mécanismes du Fonds de Roulement, les entreprises peuvent prendre des décisions financières plus éclairées pour assurer leur pérennité et leur croissance.

Les défis des prévisions financières à court terme

Dans le monde des affaires, les prévisions financières à court terme sont un aspect crucial de la planification. Elles sont essentielles pour anticiper les éventuelles fluctuations économiques et commerciales. Les années précédentes ont révélé l’existence d’un coefficient d’incertitude qui plane sur ces prévisions. Il existe des facteurs clés à surveiller, tels que l’état des approvisionnements, la gestion des stocks, et le dynamisme commercial.

Lorsqu’un de ces éléments du puzzle de la gestion fait défaut, il peut avoir un impact considérable sur la performance globale de l’entreprise. Le non-respect de ces aspects peut entraîner des déséquilibres, créant ainsi des écarts significatifs par rapport aux prévisions initiales.

Même si une entreprise réussit à augmenter sa production, des facteurs externes imprévisibles tels que la conjoncture économique, la demande du marché, ou la concurrence, peuvent entraver la vente de ces produits. Cela peut conduire à un stockage excessif, ce qui peut s’avérer coûteux et inefficace.

L’étude de l’investissement, abordée dans la première partie, met en évidence l’importance cruciale de faire des choix d’investissement pertinents. Dans cette perspective, il est essentiel de comprendre les implications pratiques que des décisions incorrectes ou inadaptées peuvent avoir sur la trésorerie d’une entreprise.

Limites de la prévision financière à court terme

La pertinence des prévisions des B.F.R. et de trésorerie dépend également de la qualité des données de référence utilisées pour les préparer et les mettre en œuvre pratiquement. Comme nous l’avons montré, les données en fin de période peuvent ne pas refléter les situations concrètes rencontrées au cours de l’exercice.

Cela s’applique aux entreprises saisonnières qui nécessitent incontestablement des états intermédiaires, tels qu’une balance, permettant de découper le cycle en phases cohérentes.

Cela s’applique également aux entreprises dont l’activité est non saisonnière, mais caractérisée par des fluctuations importantes dans les ventes ou les approvisionnements au cours d’un exercice.

En fin de compte, c’est une situation fréquente pour les entreprises en pleine croissance, dont l’activité est en constante expansion.

Les transformations structurelles du cycle d’exploitation

Transformations liées à la croissance et au déclin

Lorsqu’une entreprise traverse une phase de croissance cumulative ou de déclin cumulatif, cela s’accompagne généralement de transformations structurelles au sein de son cycle d’exploitation. Nous pouvons observer des changements significatifs dans plusieurs domaines, tels que :

1. Modifications dans la structure des approvisionnements et la politique de stockage : L’évolution de l’entreprise peut entraîner des changements dans la manière dont elle s’approvisionne en matières premières ou en produits. Par conséquent, ces modifications peuvent avoir un impact sur les niveaux de stockage.

2. Bouleversements dans les techniques de production, la durée du cycle, son ampleur : La croissance ou le déclin de l’entreprise peuvent influencer les méthodes de production. En conséquence, ils peuvent également avoir un impact sur la durée du cycle de production et son étendue.

3. Changements dans la composition des ventes, le choix des canaux de distribution, la répartition des clients et l’orientation des débouchés : Les transformations de l’entreprise peuvent également toucher les ventes, les canaux de distribution, la répartition des clients et les marchés ciblés.

Nous aborderons plus en détail toutes ces questions dans le cadre de l’élaboration d’une méthodologie pratique de prévision. Cependant, il est essentiel de noter que la construction de prévisions fiables est une tâche délicate mais cruciale, pour les raisons suivantes :

- Travail délicat : La dynamique de développement d’une entreprise implique des transformations, ce qui rend inapplicables les simples projections linéaires, à moins qu’elles ne servent d’ébauche initiale.

- Travail fondamental : Les prévisions fiables sont essentielles pour permettre aux banquiers de suivre et de maîtriser l’évolution de leurs engagements et de leur risque.

Remarques Importantes

Analyse Spécifique

Avant de plonger dans ces différents domaines de la prévision, il est essentiel de souligner quelques points cruciaux. Chaque situation concrète doit faire l’objet d’une analyse spécifique et adaptée afin de mettre en évidence ses caractéristiques les plus distinctives.

Danger des Analogies

Il est impératif de reconnaître les dangers liés à l’application d’analogies. Transposer des méthodes ou conclusions d’une entreprise spécifique à d’autres situations est excessivement risqué. Chaque cas est unique et nécessite une approche personnalisée.

Modèle prévisionnel classique

Nous pouvons le représenter sous la forme d’un schéma dynamique ou le formuler conformément à l’équation financière habituelle, adaptée aux besoins de la décision bancaire.

Ce schéma renvoie à deux documents essentiels :

- le compte de résultat prévisionnel ;

- le bilan prévisionnel.

Nous mettrons l’accent sur la séquence suivante (titre 1) :

- la pertinence stratégique des choix ;

- la cohérence quantitative des projections ;

- le calendrier des opérations.

L’analyse de sensibilité, principalement en ce qui concerne la trésorerie, sera particulièrement soulignée. Cette analyse reposera sur :

- l’évaluation des variations possibles, tant du côté des produits que des charges ;

- les délais de règlement et les cycles d’exploitation.

Quant au haut de bilan, il est plus difficile à commenter à ce stade car les évolutions qu’il reflète dépendent de plusieurs facteurs :

- les performances attendues mais incertaines en matière de rentabilité, qui conditionnent d’éventuelles distributions de dividendes ;

- les choix de politique financière, y compris le renforcement éventuel des fonds propres et le recours à des emprunts à long terme.

- les frais financiers associés aux emprunts à long terme et aux lignes de crédit bancaire à court terme ;

- la rentabilité anticipée ;

- les fonds propres et le Fonds de Roulement Net Global (FRNG) projetés.

- de grande envergure ajustés et améliorés.

L’équation financière

L’analyse prévisionnelle des besoins de financement suit logiquement la même approche que l’analyse rétrospective.

Le modèle général utilisé pour évaluer les besoins de financement est le suivant :

Cependant, ce modèle se distingue de celui utilisé pour l’analyse rétrospective par sa présentation. Cette variation vise à mettre en lumière de manière plus explicite le rôle essentiel de l’intervention bancaire : comment peut-on concrètement évaluer les besoins futurs d’une entreprise en termes de lignes de crédit bancaire courantes ?

Pour répondre de manière précise et cohérente à cette question, nous devons examiner en détail les diverses étapes de cette estimation, en se penchant plus profondément sur les éléments mentionnés brièvement précédemment.

L’exploration de cette équation nous conduit en effet à une analyse systématique de ses composantes.

Fonds de roulement net global prévisionnel

Il se base sur le bilan prévisionnel.

L’analyse des prévisions du Fonds de Roulement Net Global nécessite d’examiner les éléments suivants dans l’ordre :

- Sa situation de départ en début de période.

- Ses variations au cours de la période.

- Son état à la fin de la période.

- L’étude de la variation du F.R.N.G. sur la période.

En l’absence d’opérations structurelles significatives, l’analyse du F.R.N.G. se limite à considérer :

- La situation initiale.

- L’état final du F.R.N.G.

Il est alors possible d’utiliser une valeur moyenne du F.R.N.G. pour les calculs prévisionnels, définie comme suit :

F.R.N.G. moyen(t) = (F.R.N.G. initial + F.R.N.G. final) / 2

Cependant, si vous prévoyez des opérations structurelles importantes et que leur réalisation s’étale sur une grande partie de l’exercice, vous devez impérativement mettre en place un plan ou budget de trésorerie mensualisé. Ce plan suivra l’évolution réelle des opérations et permettra une estimation plus précise de leur impact sur la trésorerie totale prévisionnelle. Cette précision est cruciale pour évaluer les charges financières prévisionnelles, qu’elles soient de nature structurelle ou courante.

Besoins en Fonds de Roulement prévisionnels

Évaluation des Besoins de Financement

L’évaluation des besoins de financement repose sur une approche conjointe qui prend en compte à la fois le compte de résultat prévisionnel et une connaissance approfondie des principaux paramètres d’exploitation. Ces paramètres comprennent :

- Les Délais de Paiement : Les délais de paiement accordés aux clients et par les fournisseurs jouent un rôle essentiel. Ils influencent la trésorerie de l’entreprise et impactent les besoins de financement.

- La Rotation des Stocks : La vitesse à laquelle les stocks sont transformés en ventes est un facteur clé. Une rotation rapide des stocks réduit les besoins de financement.

- Ressources et Utilisations : Les diverses ressources et utilisations liées à l’exploitation, ainsi que celles en dehors de celle-ci, doivent être prises en compte pour évaluer les besoins de financement.

- Gestion des Stocks : La gestion des stocks de matières premières et d’autres approvisionnements repose sur des décisions quantitatives et des anticipations des variations de prix.

Évaluation des Créances et Dettes

L’évaluation des créances envers la clientèle et de la dette envers les fournisseurs est essentielle pour comprendre les besoins de financement. Elle repose sur :

- Les Stocks de Produits Finis : Prédire les niveaux de stocks de produits finis est complexe, car cela dépend à la fois des décisions de la direction concernant la production et des conditions du marché.

- Créances envers la Clientèle : L’estimation des créances clients est basée sur la croissance des ventes (TTC) et les délais de crédit accordés aux clients dans le cadre de la stratégie commerciale. Ces postes sont liés à l’évolution de l’activité, mais leur variation est souvent imprévisible.

- Dette envers les Fournisseurs : La dette moyenne envers les fournisseurs d’exploitation est évaluée en tenant compte des achats de biens et services prévus, tels qu’ils apparaissent dans le compte de résultat prévisionnel, et des délais de paiement obtenus des fournisseurs.

Il convient de noter que malgré l’analyse approfondie, ces postes comportent une certaine marge d’incertitude en raison de leur variation imprévisible. Cependant, leur poids limité dans la structure financière de l’entreprise atténue généralement leur impact sur les prévisions. Il est donc essentiel d’évaluer ces éléments avec prudence tout en les prenant en compte dans l’analyse des besoins de financement.

Capitaux non rémunérés: Caisse, Banques, C.C.P.

La détention de liquidités importantes ne saurait être maintenue.

Analyse prévisionnelle, la prise en compte de l’encaissement n’est guère réalisable, sauf des cas très particuliers, où les transactions nombreuses et de faible montant unitaire se règlent, par tradition, en espèces.

C’est le cas, par exemple, dans certaines activités agro-alimentaires.

Remarque: Il ne faut pas confondre cette encaisse structurelle avec les sommes, parfois considérables, détenues en banque dans l’attente d’une échéance très prochaine.

Ici aussi, les données bilancielles doivent être traitées avec précaution lors de l’établissement des prévisions.

Nous ne pouvons enfin passer sous silence les problèmes spécifiques posés par l’existence d’avances et acomptes versés ou reçus.

Lorsqu’une firme est amenée à y recourir de façon significative, il faut les intégrer de manière explicite dans les prévisions de B.F.R. Selon les cas étudiés:

– les acomptes clients seront ajoutés aux ressources;

– les acomptes fournisseurs seront ajoutés aux besoins.

Une soustraction de ces avances et acomptes n’est pas à retenir, car elle fausserait les estimations en matière de mobilisation des créances.

Mais une estimation de ces rubriques sur la base de données bilantielles est à pratiquer avec prudence. Des montants élevés, mais non significatifs de la situation courante, peuvent y apparaitre lorsque des marchés importants mais non renouvelables sont en cours d’exécution.

Cas pratique

Imaginons une entreprise de fabrication de meubles, Meubles XYZ, qui souhaite évaluer ses besoins en fonds de roulement (B.F.R.) et ses besoins de financement pour l’année à venir. Voici une illustration chiffrée basée sur des données hypothétiques :

Données de base :

- Chiffre d’affaires prévu pour l’année : 1 000 000 euros

- Coût des ventes (y compris les matières premières) : 600 000 euros

- Marge brute : 400 000 euros

B.F.R. :

- Délais de Paiement Clients : Meubles XYZ accorde des délais de paiement de 30 jours à ses clients, en moyenne.

- Délais de Paiement Fournisseurs : L’entreprise bénéficie de délais de paiement de 45 jours de la part de ses fournisseurs.

- Rotation des Stocks : Les stocks tournent en moyenne tous les 60 jours.

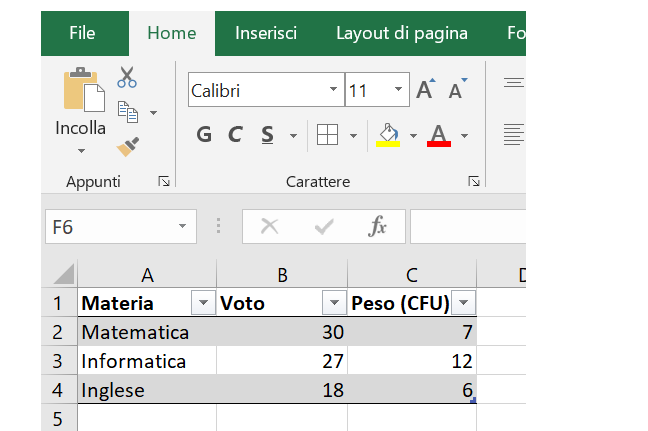

Calcul du B.F.R. :

- Créances Clients : (Chiffre d’affaires annuel / 365 jours) * Délais de Paiement Clients = (1 000 000 / 365) * 30 = 82 192 euros

- Dettes Fournisseurs : (Coût des ventes annuel / 365 jours) * Délais de Paiement Fournisseurs = (600 000 / 365) * 45 = 73 973 euros

- Stocks : (Coût des ventes annuel / 365 jours) * Rotation des Stocks = (600 000 / 365) * 60 = 98 630 euros

- B.F.R. = Créances Clients + Stocks – Dettes Fournisseurs = 82 192 + 98 630 – 73 973 = 106 849 euros

Besoin de Financement :

- Meubles XYZ souhaite investir dans de nouvelles machines pour améliorer sa production. Le coût d’investissement est de 50 000 euros, étalé sur six mois.

Calcul des besoins de financement :

- Coût d’Investissement Mensuel = Coût d’Investissement Total / Durée de l’Investissement = 50 000 / 6 = 8 333 euros par mois

Capitaux non rémunérés :

- La société dispose d’une caisse de 20 000 euros.

- Elle a également un compte courant bancaire (C.C.P.) avec un solde de 10 000 euros.

Avances et Acomptes :

- Meubles XYZ reçoit un acompte de 15 000 euros d’un client pour une commande spéciale en début d’année.

- L’entreprise verse un acompte de 10 000 euros à un fournisseur pour sécuriser une livraison importante.

Calcul des B.F.R. et besoins de financement :

- B.F.R. : 106 849 euros (calculé ci-dessus)

- Besoins de Financement Mensuels : 8 333 euros (coût d’investissement mensuel)

- Capitaux non rémunérés : 20 000 euros (caisse) + 10 000 euros (C.C.P.) = 30 000 euros

- Avances et Acomptes : (15 000 euros – 10 000 euros) = 5 000 euros

Calcul des Besoins Nets de Financement Mensuels :

- Besoins Nets de Financement = B.F.R. + Besoins de Financement Mensuels – Capitaux non rémunérés + Avances et Acomptes = 106 849 + 8 333 – 30 000 + 5 000 = 90 182 euros

Dans cet exemple, Meubles XYZ a des besoins nets de financement mensuels d’environ 90 182 euros pour couvrir ses opérations quotidiennes et l’investissement planifié. Cette analyse permet à l’entreprise de mieux gérer sa trésorerie et de s’assurer qu’elle dispose des liquidités nécessaires pour faire face à ses obligations financières.