Simulation d’un Plan de Financement : Modèle Excel

Recommandés

La simulation d’un plan de financement est une étape cruciale dans la gestion financière d’une entreprise. Elle permet d’anticiper les besoins en capitaux, d’identifier les sources de financement disponibles et d’évaluer la viabilité financière d’un projet ou d’une activité.

Qu’est-ce qu’un plan de financement ?

Le plan de financement est un outil qui présente de manière détaillée l’ensemble des ressources financières nécessaires pour réaliser un projet ou une activité. Il distingue les ressources propres de l’entreprise (capitaux propres) des ressources externes (capitaux empruntés ou investissements). La simulation d’un tel plan permet de projeter les flux financiers sur une période définie, souvent sur plusieurs années, afin d’anticiper les besoins de financement à court, moyen et long terme.

Objectifs du plan de financement :

- Identifier les besoins de financement.

- Évaluer les ressources disponibles.

- Déterminer les sources de financement les plus appropriées.

- Assurer l’équilibre financier de l’entreprise.

Étapes de la simulation d’un plan de financement

La simulation d’un plan de financement passe par plusieurs étapes essentielles :

1. Identification des besoins de financement :

Il s’agit d’analyser les différentes dépenses liées au projet ou à l’activité : investissements, coûts de production, frais de fonctionnement, etc. Cette étape permet de déterminer le montant total des ressources nécessaires pour mener à bien le projet.

2. Évaluation des ressources propres :

Les ressources propres de l’entreprise comprennent les capitaux apportés par les actionnaires, les bénéfices réinvestis, les subventions, etc. Il est crucial d’évaluer avec précision ces ressources disponibles pour financer le projet.

3. Recherche des financements externes :

Si les ressources propres ne suffisent pas à couvrir l’ensemble des besoins de financement, il est nécessaire de rechercher des financements externes. Cela peut se faire par le biais d’emprunts bancaires, de levées de fonds, de partenariats financiers, etc.

4. Projection des flux financiers :

À l’aide d’outils de simulation financière, il convient de projeter les flux financiers sur une période définie (généralement plusieurs années). Cette projection permet d’anticiper les entrées et sorties de trésorerie et d’identifier les éventuels besoins de refinancement.

Avantages de la simulation d’un plan de financement

La simulation d’un plan de financement offre de nombreux avantages pour les entreprises :

- Anticipation des besoins financiers : elle permet d’anticiper les besoins en capitaux et d’agir en conséquence pour garantir la continuité des activités.

- Optimisation des ressources : en identifiant les sources de financement les plus adaptées, elle permet d’optimiser l’utilisation des ressources financières disponibles.

- Évaluation de la rentabilité : elle permet d’évaluer la rentabilité d’un projet ou d’une activité en projetant les flux financiers attendus.

- Prise de décision éclairée : en fournissant une vision claire et détaillée de la situation financière, elle aide les dirigeants à prendre des décisions stratégiques en toute connaissance de cause.

Modèle de Plan de Financement

Identification des besoins de financement

Investissements initiaux

- Achat d’équipements : $100,000

- Aménagement des locaux : $50,000

- Frais de démarrage : $20,000

- Besoins en fonds de roulement : $30,000

Total des besoins de financement : $200,000

Évaluation des ressources propres

Capitaux propres

- Apport des actionnaires : $80,000

- Bénéfices réinvestis : $20,000

- Subventions : $10,000

Total des ressources propres : $110,000

Recherche des financements externes

Emprunts bancaires

- Prêt bancaire : $70,000

Total des financements externes : $70,000

Projection des flux financiers

Année 1

Entrées de trésorerie

- Chiffre d’affaires : $150,000

- Subventions : $5,000

Total des entrées : $155,000

Sorties de trésorerie

- Coûts de production : $80,000

- Frais de fonctionnement : $50,000

- Remboursement du prêt : $15,000

Total des sorties : $145,000

Année 2

Entrées de trésorerie

- Chiffre d’affaires : $200,000

- Subventions : $5,000

Total des entrées : $205,000

Sorties de trésorerie

- Coûts de production : $100,000

- Frais de fonctionnement : $60,000

- Remboursement du prêt : $20,000

Total des sorties : $180,000

Conclusion

Ce modèle de plan de financement permet d’identifier les besoins de financement, d’évaluer les ressources propres et de rechercher des financements externes. La projection des flux financiers sur plusieurs années permet d’anticiper les entrées et sorties de trésorerie et d’évaluer la viabilité financière du projet.

Modèle de tableau pour un plan de financement

| Année 1 | Année 2 | Année 3 | |

|---|---|---|---|

| Besoins de financement | |||

| Investissements initiaux | $200,000 | ||

| Ressources propres | |||

| Apport des actionnaires | $110,000 | ||

| Bénéfices réinvestis | |||

| Subventions | |||

| Total des ressources propres | $110,000 | ||

| Financements externes | |||

| Emprunts bancaires | |||

| Total des financements externes | |||

| Flux financiers | |||

| Entrées de trésorerie | |||

| Sorties de trésorerie | |||

| Solde |

Ce tableau permet de répertorier les différents éléments du plan de financement par année, notamment les besoins de financement, les ressources propres, les financements externes et les flux financiers. Les valeurs financières peuvent être complétées en fonction des projections et des estimations de l’entreprise.

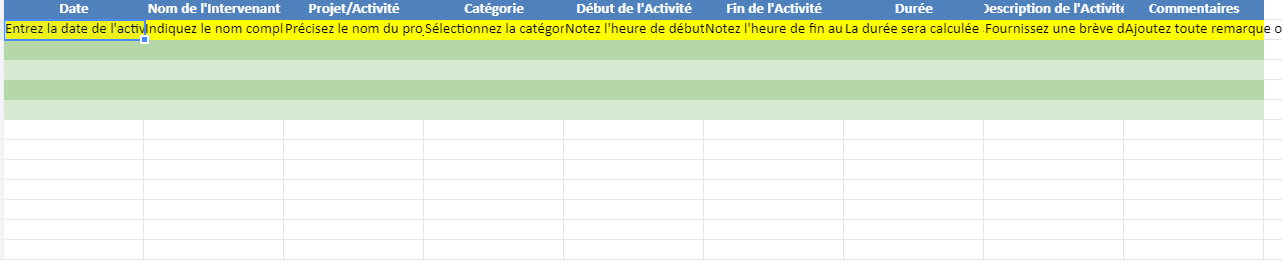

Créer une simulation d’un plan de financement dans Excel nécessite une approche structurée qui permet d’analyser différentes variables financières et leurs impacts sur le plan d’ensemble. Voici les étapes essentielles à suivre pour créer une simulation efficace, accompagnées de conseils sur la manière de les implémenter dans Excel :

1. Définir les hypothèses de base

Commencez par définir les hypothèses clés de votre plan de financement, telles que :

- Montant du prêt : La somme empruntée.

- Taux d’intérêt : Le taux d’intérêt annuel du prêt.

- Durée : Le nombre d’années sur lesquelles le prêt sera remboursé.

- Revenus prévisionnels : Les revenus attendus durant la période du prêt.

- Coûts opérationnels : Les dépenses régulières pour le fonctionnement de l’entreprise.

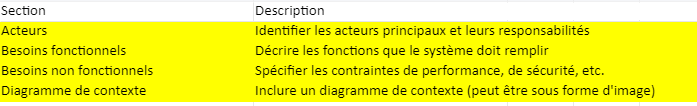

2. Construire la structure du tableau

Organisez votre feuille Excel pour inclure les éléments suivants :

- Une section d’entrée pour saisir vos hypothèses de base.

- Un tableau d’amortissement du prêt pour calculer le remboursement périodique, les intérêts, le principal remboursé, et le solde restant.

- Une section de flux de trésorerie pour intégrer les revenus et les coûts, permettant de calculer le flux de trésorerie net.

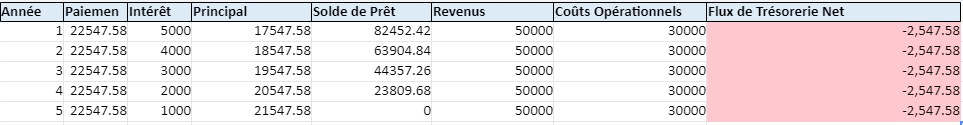

3. Calculer le tableau d’amortissement

Utilisez les formules suivantes pour calculer chaque élément du tableau d’amortissement :

- Paiement périodique :

=PMT(taux; durée; -montant) - Intérêt pour une période :

=IPMT(taux; période actuelle; durée; -montant) - Principal pour une période :

=PPMT(taux; période actuelle; durée; -montant) - Solde restant : Soustrayez le principal de la période du solde restant précédent.

4. Simuler les flux de trésorerie

Dans la section de flux de trésorerie, calculez :

- Flux de trésorerie net : en soustrayant les coûts opérationnels et les paiements de prêt des revenus.

5. Analyser les résultats

Utilisez des graphiques pour visualiser :

- L’évolution du solde de prêt au fil du temps.

- Les flux de trésorerie nets périodiques.

6. Tester différents scénarios

Avec les fonctionnalités de simulation de scénario d’Excel, vous pouvez tester l’impact de différentes hypothèses sur votre plan de financement :

- Tableaux de données pour voir comment différents taux d’intérêt ou montants de prêt affectent votre remboursement.

- Gestionnaire de scénarios pour comparer différents ensembles d’hypothèses.

Exemple de mise en application

Supposons que vous souhaitez créer un plan de financement pour un prêt de 100 000 € à un taux d’intérêt annuel de 5% sur une période de 5 ans, avec des revenus prévisionnels de 50 000 € par an et des coûts opérationnels de 30 000 € par an. Vous pouvez démarrer en entrant vos hypothèses dans les cellules en haut de votre feuille Excel, puis construire le tableau d’amortissement et la section de flux de trésorerie en utilisant les formules indiquées ci-dessus.

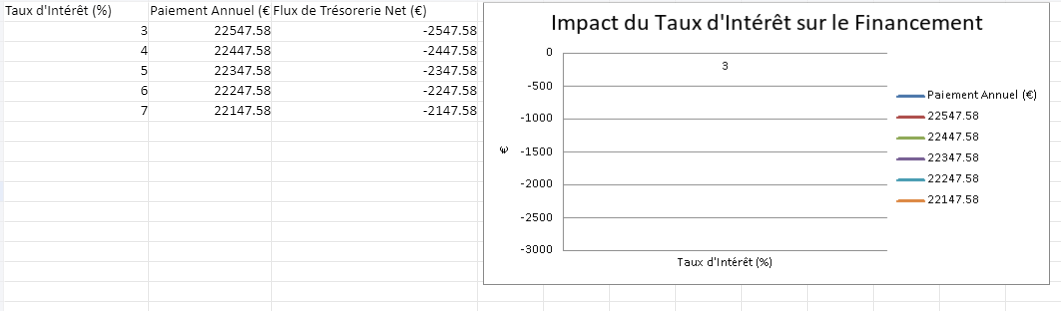

Pour enrichir votre simulation de plan de financement dans Excel et ajouter une dimension supplémentaire d’analyse, vous pouvez intégrer une section de sensibilité du plan au taux d’intérêt. Cette section permettra de visualiser l’impact de différentes variations du taux d’intérêt sur les paiements annuels, le flux de trésorerie net, et finalement sur la capacité de l’entreprise à rembourser le prêt. Voici comment vous pourriez structurer cette addition :

Étape 1 : Préparer une table de sensibilité

- Définissez une gamme de taux d’intérêt potentiels. Par exemple, si votre taux d’intérêt initial est de 5 %, vous pourriez vouloir voir l’impact de taux variant de 3 % à 7 % par incréments de 0,5 %.

- Utilisez une formule pour recalculer le paiement annuel pour chaque taux d’intérêt dans cette gamme, en utilisant la formule

PMTavec le nouveau taux d’intérêt tout en gardant constantes les autres hypothèses (montant du prêt et durée). - Calculez le nouveau flux de trésorerie net pour chaque taux, en prenant en compte le nouveau paiement annuel.

Étape 2 : Visualisation avec un graphique

- Créez un graphique qui montre l’impact des différents taux d’intérêt sur le paiement annuel et le flux de trésorerie net. Cela permettra d’identifier rapidement le taux d’intérêt à partir duquel le flux de trésorerie devient négatif ou trop serré pour l’entreprise.

Ajout au fichier Excel existant

Pour intégrer cette idée dans le fichier Excel que nous avons précédemment généré, nous allons ajouter une nouvelle feuille de calcul qui contiendra la table de sensibilité au taux d’intérêt et un graphique illustrant l’impact de la variation des taux.

Voyons cela en pratique.

La section de sensibilité au taux d’intérêt a été ajoutée à votre fichier Excel de plan de financement. Cette nouvelle section inclut une table montrant l’impact de différents taux d’intérêt sur le paiement annuel et le flux de trésorerie net, ainsi qu’un graphique illustrant visuellement cet impact.