Simulateur d’emprunt professionnel : maîtriser l’échéancier, le TAEG et les amortissements (linéaire / dégressif)

Recommandés

Votre trésorerie décide du tempo ; votre coût de financement décide de la marge. Un bon simulateur d’emprunt pro met ces deux réalités à nu, sans surprise de fin de contrat. Voici comment lire, paramétrer et interpréter un prêt professionnel de A à Z — échéancier, TAEG et amortissement comptable de l’actif financé (linéaire et dégressif).

1) Ce que doit couvrir un simulateur « pro »

Un outil crédible ne se limite pas à une mensualité. Il doit :

- Construire un échéancier exhaustif (capital restant dû, intérêts, assurance, frais) avec options de différé.

- Calculer un TAEG fidèle à la réalité des flux : montant réellement perçu au départ (net de frais) et sorties mensuelles (échéance, assurance, frais).

- Séparer finance et comptabilité : service de la dette d’un côté (intérêts + remboursement), amortissement de l’actif de l’autre (linéaire, dégressif, bascule automatique).

- Produire des totaux et KPI lisibles (coût complet, intérêts totaux, assurance totale, frais initiaux et récurrents).

Le fichier que je vous ai livré couvre ces points et pré-remplit un cas réaliste, pour que tout se mette à jour dès l’ouverture.

2) Les deux logiques de remboursement : annuités vs amortissement constant

Annuités constantes (mensualité stable)

C’est le schéma le plus courant : une mensualité unique constante qui couvre intérêts + part de capital. Au début, la part d’intérêts est élevée, puis diminue.

Formule (hors assurance) :

Mensualité = PMT(i_mensuel, n_périodes, -Montant)

= Montant × i / (1 − (1 + i)^(-n))

i= taux nominal annuel / 12n= nombre total de mensualités

Amortissement « principal constant »

On rembourse chaque mois la même part de capital, les intérêts baissent automatiquement (car le CRD diminue plus vite). Résultat : mensualités dégressives (plus lourdes au départ, plus légères ensuite). Utile si vous visez une réduction d’endettement accélérée au prix d’un premier effort de trésorerie plus élevé.

Différé « intérêts seuls »

Vous pouvez demander un différé (ex. 3 mois) : vous payez uniquement les intérêts au début, sans amortir le capital. C’est du « souffle » laissé à la trésorerie le temps que l’investissement produise ses premiers effets. Ensuite, l’annuité (ou le principal constant) démarre sur la durée restante.

3) TAEG : le taux qui dit (presque) tout

Le TAEG est un taux effectif annuel, calculé à partir des flux réels :

- À t0 (déblocage) : + Montant net perçu (montant emprunté moins frais initiaux : dossier, garantie, courtage, etc.).

- Chaque mois : – (mensualité + assurance + frais mensuels éventuels).

On calcule l’IRR mensuelle (taux interne de rendement) sur cette suite de flux, puis on annualise :

TAEG_annuel = (1 + IRR_mensuelle)^12 − 1

Deux options utiles dans le fichier :

- Inclure ou non l’assurance emprunteur dans le TAEG.

- Inclure ou non des frais mensuels (compte-tenu du contrat).

Pourquoi c’est crucial ? Parce que le taux nominal ne reflète ni les frais, ni l’assurance. Le TAEG permet de comparer deux offres à périmètre identique de coûts.

4) Assurance emprunteur : capital initial vs capital restant dû (CRD)

- Sur capital initial : prime constante (simple à prévoir).

- Sur CRD : prime dégressive (plus proche du risque réel).

Dans votre simulateur, vous choisissez la base — tout se recalcule automatiquement.

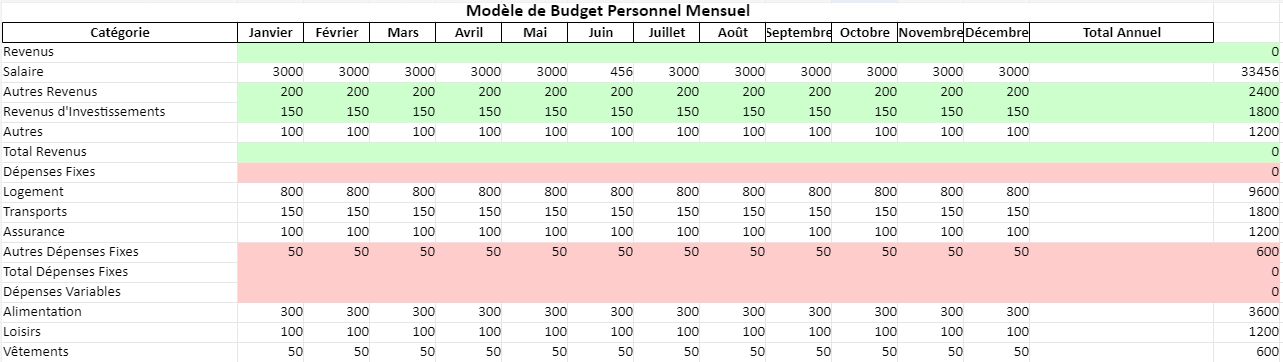

5) Exemple chiffré (pré-rempli dans le fichier)

Paramètres par défaut (modifiables dans Paramètres) :

- Montant : 150 000 € • Durée : 84 mois • Taux nominal : 5,90 %/an

- Différé : 3 mois « intérêts seuls »

- Assurance : 0,30 %/an sur CRD

- Frais initiaux : dossier 600 € + garantie 1 800 € + courtage 300 € (total 2 700 €)

- Frais mensuels : 0 €

Effets directs observables :

- Pendant le différé : mensualité = intérêts seuls ~ 737,50 €/mois (150 000 × 5,9 % / 12).

- Ensuite (81 mois restants) : annuité (hors assurance) ≈ 2 249,50 €/mois.

- Assurance : dégressive (base CRD).

- TAEG (avec assurance + frais initiaux inclus) : ≈ 6,96 %/an (effectif).

- Coût total (intérêts + assurance + frais initiaux) ≈ 38 872 €.

Ce TAEG > taux nominal est normal : on y intègre les frais + l’assurance. Votre coût complet s’affiche clairement dans les KPI et dans le Dashboard.

6) Lire l’échéancier comme un pro

Dans l’onglet Échéancier — Annuités :

- CRD début : capital restant dû avant l’échéance.

- Intérêt :

CRD × taux_mensuel. - Amortissement : part de capital remboursée ce mois-ci.

- Mensualité : constante après différé (hors assurance).

- Assurance : selon base choisie (initiale / CRD).

- Total payé : mensualité + assurance (+ frais mensuels éventuels).

- CRD fin :

CRD début − amortissement(borné à 0).

Dans l’onglet Amortissement constant, la logique est identique sauf que l’amortissement (le principal) est constant après différé, d’où des mensualités décroissantes.

7) Séparer finance et comptabilité : l’amortissement de l’actif

Vous financez un actif immobilisé (machine, véhicule, logiciel capitalisé, etc.). Deux méthodes d’amortissement comptable (indépendantes du prêt) sont proposées :

Linéaire

Même dotation chaque année :

Annuité linéaire = (Coût d’acquisition − Valeur résiduelle) / Durée

Ex. 160 000 €, durée 7 ans, VR = 0 → 22 857,14 € / an.

Dégressif + bascule vers linéaire

On applique un coefficient au taux linéaire (référence courante) :

- Durée ≤ 4 ans → coeff. 1,25

- 5–6 ans → coeff. 1,75

- 6 ans → coeff. 2,25

Taux dégressif = coefficient × (1 / durée). La dotation = VNC début × taux dégressif, mais on bascule automatiquement sur le linéaire restant dès qu’il devient plus favorable (dotation plus élevée).

Ex. 160 000 € – 7 ans – coeff. 2,25 → premières dotations élevées (≈ 51 428 € la 1ʳᵉ année), puis bascule sur linéaire en année 5, pour terminer à 0 en année 7.

Intérêt : accélérer l’amortissement quand l’actif se déprécie plus au début (moteur de coût/usage réel).

Pourquoi c’est utile ? Parce que vos charges d’exploitation (dotations) et vos charges financières (intérêts) ne se chevauchent pas : l’une relève du résultat, l’autre de la trésorerie. L’œil « performance » a besoin des deux.

8) Mode d’emploi (fichier fourni)

- Paramètres

Saisissez ou conservez : Montant, Durée (1–360), Taux, Date de début (déjà à TODAY()), Frais initiaux, Assurance (taux et base), Différé “intérêts seuls”, Frais mensuels (si besoin). Toutes les dates d’échéance sont automatiques (fonctionEDATE). - Choisir votre logique de remboursement

- Annuités constantes (mensualité stable) ;

- Amortissement constant (mensualités décroissantes).

- TAEG

L’onglet TAEG reconstitue les flux réels (t0 net + sorties) et calcule l’IRR mensuelle, puis l’annualise. Vous pouvez inclure/exclure assurance et frais mensuels. - Dashboard

Vue synthétique : mensualité, intérêts totaux, assurance totale, TAEG, graphique de la décomposition des coûts. - Amortissements comptables

Onglets Linéaire et Dégressif préremplis : ajustez le coût, la durée, la VR. La bascule dégressif → linéaire s’effectue sans intervention.

9) Cas d’usage & arbitrages

- Différé : utile quand l’investissement ne produit pas de cash immédiatement. Attention à ne pas « consommer » trop de durée en différé.

- Assurance sur CRD : économique et rationnel, surtout sur les durées longues ; sur capital initial si vous quêtez une parfaite stabilité de charge.

- Frais initiaux : comparez le coût nominal avec et sans frais ; l’impact sur le TAEG est souvent plus fort qu’on ne l’imagine.

- Annuités vs principal constant : stabilité vs agressivité de désendettement. La bonne réponse dépend de votre profil de trésorerie et du risque d’activité.

10) Dépannage : erreurs et bonnes pratiques

- #DIV/0! / #VALEUR! : le fichier sécurise les formules (

IFERROR,MAX/MIN, bornes de durée).

Vérifiez que Durée > Différé. - TAEG vide : il lui faut un flux positif (t0 net) et des flux négatifs (échéances). Si vous mettez trop de frais à t0 ou zéro mensualité, l’IRR devient indéterminable.

- Assurance : base cohérente avec votre contrat (initiale ou CRD). Le simulateur recalcule l’une comme l’autre.

- Export : filtrez les N premières lignes de l’échéancier si votre durée est courte, puis imprimez en PDF (A4 paysage).

11) Checklist « avant signature »

- Montant net perçu à t0 (après tous frais) ✔

- Mensualité (après différé), assurance comprise ✔

- TAEG avec le même périmètre de coûts que l’offre du prêteur ✔

- Coût total (intérêts + assurance + frais) ✔

- Clauses de remboursement anticipé (pénalités ?) ✔

- Hypothèse d’assurance (initiale ou CRD) bien tracée ✔

Avec un échéancier complet, un TAEG fidèle aux flux et un amortissement comptable correctement paramétré, vous pilotez à la fois trésorerie et résultat. C’est ce duo qui transforme un investissement en avantage concurrentiel — pas seulement une ligne de dette.

Vous pouvez partir du fichier prérempli et adapter 3 leviers pour voir immédiatement l’impact :

- Durée ↔ mensualité (et intérêts totaux),

- Différé (souffle de démarrage vs coût),

- Assurance & frais (effet direct sur TAEG).

Document à vocation pédagogique et de pilotage : pour toute décision engageante, confrontez ces résultats à votre offre contractuelle et à votre conseil financier/comptable.

Mode d’emploi — Simulateur d’emprunt pro

Ce classeur Excel est prérempli avec un cas réaliste et tous les calculs sont opérationnels (échéancier, TAEG, amortissements linéaire/dégressif, totaux). Vous pouvez l’utiliser tel quel puis adapter vos paramètres.

1) Architecture du fichier

- Paramètres : toutes les entrées (montant, durée, taux, frais, assurance, différé, options TAEG).

- Échéancier_Annuités : mensualité stable après différé ; détail par ligne (intérêt, amortissement, assurance, frais mensuels, CRD).

- Échéancier_AmortConst : principal constant (mensualités dégressives), mêmes colonnes d’analyse.

- TAEG : tableau des flux réels (t0 net + sorties mensuelles) et calcul du TAEG annuel.

- Amort_Actif_Linéaire : dotations comptables linéaires annuelles.

- Amort_Actif_Dégressif : dégressif avec bascule automatique vers le linéaire quand plus favorable.

- Dashboard : KPIs principaux + graphique de la décomposition des coûts.

- Mode_d_emploi : rappel synthétique (cette notice).

2) Paramétrer votre cas (onglet Paramètres)

Renseignez uniquement la colonne B :

Entrées principales

- Nom du projet : libre.

- Montant emprunté (€) : capital initial (prérempli 150 000 €).

- Durée (mois) : 1 à 360 (prérempli 84).

- Taux débiteur annuel : ex. 5,90 % (saisi en pourcentage).

- Date de début : déjà à aujourd’hui (mise à jour automatique via

TODAY()).

Frais & assurance

- Frais initiaux : dossier, garantie, courtage, autres (impactent le net perçu à t0 et le coût complet).

- Assurance annuelle (taux) : ex. 0,30 %/an.

- Base assurance : Capital initial (prime constante) ou CRD (prime dégressive).

Souplesse de trésorerie

- Différé intérêts seuls (mois) : pendant N mois, vous payez seulement les intérêts (principal = 0).

- Frais mensuels (€) : optionnels (ex. frais de tenue).

Options TAEG

- Inclure assurance dans TAEG ? Oui/Non.

- Inclure frais mensuels dans TAEG ? Oui/Non.

Astuce : si Durée ≤ Différé, aucune période d’amortissement ne reste. L’onglet Dashboard comporte un contrôle (“Durée > différé ?”) pour éviter l’erreur d’entrée.

3) Lire les résultats clés

3.1 Résumés (dans Paramètres et Dashboard)

- Mensualité hors assurance (annuités) ou 1ʳᵉ mensualité (amort. constant).

- TAEG (annuel) : reflète les flux réels (montant net t0, sorties, assurance/frais selon vos choix).

- Coût total : intérêts + assurance + frais initiaux (+ frais mensuels).

- Graphique (Dashboard) : ventilation des coûts (intérêts, assurance, frais initiaux, frais mensuels).

3.2 Échéanciers

Chaque ligne = 1 mois :

- CRD début → Intérêt (= CRD × taux/12) → Amortissement (part du capital) → Mensualité.

- Assurance : sur capital initial (constante) ou sur CRD (dégressive).

- Frais mensuels (si saisis).

- Total payé = Mensualité + Assurance + Frais mensuels.

- CRD fin = CRD début − Amortissement (borné à 0).

Annuités : mensualité stable après différé.

Amort. constant : principal constant ⇒ mensualité dégressive.

3.3 TAEG (onglet TAEG)

- t0 : + (Montant − tous frais initiaux).

- Mensuels : − (Mensualité + Assurance? + Frais mensuels? selon vos options).

- IRR mensuelle calculée sur ces flux, annualisée :

TAEG = (1 + IRR_m)^12 − 1.

4) Amortissement comptable de l’actif

Indépendant du prêt (finance ≠ comptabilité).

Linéaire

Annuité = (Coût − Valeur résiduelle) / Durée (années). Dotation constante.

Dégressif

Taux = coefficient × (1 / durée) ; dotations majorées en début de vie, puis bascule auto vers linéaire quand celui-ci devient plus favorable sur le reste.

Coefficients usuels intégrés : 1,25 (≤4 ans), 1,75 (5–6 ans), 2,25 (>6 ans).

5) Scénarios rapides à tester

- Soulager la trésorerie au démarrage : augmentez le Différé (intérêts seuls). Regardez l’impact sur la durée restante et le coût total.

- Comparer les offres : basculez Inclure assurance/frais mensuels dans le TAEG pour comparer à périmètre constant.

- Stabilité vs désendettement : Annuités (mensualité stable) vs Amort. constant (effort initial plus élevé, intérêts totaux souvent plus bas).

6) Impression & export

- Échéancier : filtrez les N premières lignes (N = durée) si nécessaire, puis Fichier → Imprimer → PDF (A4 paysage).

- Dashboard : exportez en PDF pour une synthèse rapide à partager.

- Conservez le classeur comme simulateur maître et faites des copies par projet.

7) Dépannage (zéro #VALEUR!)

- Mensualités vides / erreurs : vérifiez que Durée > Différé.

- TAEG vide : il faut au moins un flux positif (t0 net > 0) et des flux négatifs (sorties). Si vous mettez 100 % de frais à t0 ou neutralisez toutes les sorties, l’IRR est impossible.

- Assurance incohérente : choisissez la Base assurance correcte (Capital initial ou CRD).

- Unités : le taux annuel est en %, la durée en mois.

8) Bonnes pratiques de pilotage

- Décidez d’abord de votre profil de charge : mensualité stable (annuités) ou décroissante (amort. constant).

- Encadrez le différé : utile pour le lancement, mais il coûte (intérêts payés sans amortir).

- Comparez les offres au TAEG (mêmes éléments inclus) et regardez le coût total plutôt que le seul taux nominal.

- Séparez les décisions finance (service de la dette) et comptabilité (amortissement de l’actif) : elles n’ont pas le même effet sur le résultat et la trésorerie.

9) Exemple (prérempli)

- 150 000 €, 84 mois, 5,90 %, différé 3 mois, assurance 0,30 % sur CRD, frais initiaux 2 700 €.

- Vous verrez : mensualité après différé, TAEG annualisé avec assurance/frais inclus, coût total consolidé, échéanciers complets et dotations comptables prêtes.