Les provisions – exercices corrigés

Recommandés

Cette article vous invit à résoudre des exercices corrigés sur les provisions en comptabilité 👇

Le calcul des provisions en comptabilité est un processus permettant d’anticiper des pertes ou charges futures probables, mais dont le montant ou la date exacte n’est pas encore connu. Voici une explication détaillée du concept de provision, de son calcul et de son impact en comptabilité.

1. Qu’est-ce qu’une provision ?

Une provision est un passif comptable qui reflète une obligation probable à venir. Elle est inscrite au passif du bilan pour tenir compte des charges ou pertes futures, liées à des événements présents ou passés.

Exemples de provisions :

- Provisions pour risques : Elles couvrent les litiges en cours, les pénalités ou autres risques probables.

- Provisions pour charges : Elles prévoient les dépenses futures telles que des réparations, des remises en état, ou des primes.

- Provisions pour dépréciation : Elles visent à ajuster la valeur d’un actif qui subit une baisse de valeur (par exemple, une créance douteuse).

2. Quand constituer une provision ?

Une provision est constituée lorsque trois conditions sont réunies :

- L’entreprise a une obligation résultant d’un événement passé.

- Il est probable qu’une sortie de ressources sera nécessaire pour éteindre cette obligation.

- Le montant peut être estimé de manière fiable.

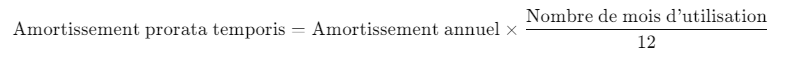

3. Formule de base du calcul des provisions

Le calcul d’une provision dépend de la nature de l’obligation à couvrir. Dans la plupart des cas, il s’agit d’une estimation basée sur des informations disponibles au moment de la constitution de la provision.

Formule générique pour la provision :

provision:

montant: "Montant estimé de l'obligation future"Exemple de provision pour un litige en cours où l’entreprise estime qu’elle pourrait perdre entre 20 000 € et 30 000 € :

provision_pour_litige:

montant: 25000 # Estimation moyenne du montant probable à débourser4. Calcul de la provision : Exemple

Situation :

Une entreprise fait face à un litige avec un fournisseur. Selon les avocats de l’entreprise, il y a 70 % de chances qu’elle perde ce litige, et si c’est le cas, elle devra payer entre 50 000 € et 70 000 €. L’entreprise décide de constituer une provision pour risques.

Calcul de la provision :

Le calcul peut être basé sur l’estimation du montant probable que l’entreprise devra payer en fonction des informations disponibles.

exemple_provision_litige:

probabilite_de_perte: 70%

montant_minimal_estime: 50000

montant_maximal_estime: 70000

montant_moyen_estime: (50000 + 70000) / 2 # Moyenne de la fourchette estimée

montant_provision: 60000 # Provision estimée à la moyenneDans ce cas, l’entreprise estime qu’elle pourrait perdre environ 60 000 €, donc elle va enregistrer une provision de ce montant.

5. Écriture comptable de la provision

Une provision doit être enregistrée dans les comptes, même si la sortie de trésorerie n’a pas encore eu lieu. Cela permet d’anticiper les charges futures dans les états financiers.

Écriture d’une provision pour risques :

- Débit : Compte de charges (par exemple, « Dotation aux provisions »)

- Crédit : Compte de passif (par exemple, « Provisions pour risques »)

Dans notre exemple :

ecriture_comptable_provision:

débit:

compte_681: 60000 # Dotation aux provisions pour risques

crédit:

compte_151: 60000 # Provision pour litige6. Exemple : Cas d’une provision pour créances douteuses

Une autre situation où une provision peut être constituée est celle des créances douteuses (clients qui risquent de ne pas payer). L’entreprise peut estimer qu’une partie de ces créances pourrait être irrécupérable.

Situation :

L’entreprise a une créance de 20 000 € sur un client qui rencontre des difficultés financières. Elle estime que la probabilité de ne pas récupérer cette créance est de 50 %.

Calcul de la provision pour créances douteuses :

exemple_provision_creance_douteuse:

montant_creance: 20000

probabilité_de_perte: 50%

montant_provision: montant_creance * probabilité_de_perte

montant_provision: 20000 * 50% # Soit 10 000 €Écriture comptable associée :

ecriture_comptable_provision_creances_douteuses:

débit:

compte_681: 10000 # Dotation aux provisions pour créances douteuses

crédit:

compte_491: 10000 # Provision pour dépréciation des créances7. Reprise de la provision

Si, dans l’avenir, le risque ou l’obligation pour lequel la provision a été constituée disparaît (par exemple, l’entreprise gagne le litige), il faut alors reprendre la provision, c’est-à-dire l’annuler.

Écriture comptable pour la reprise d’une provision :

- Débit : Compte de passif (Provision pour litiges)

- Crédit : Compte de produits (Reprises sur provisions)

ecriture_comptable_reprise_provision:

débit:

compte_151: 60000 # Annulation de la provision

crédit:

compte_781: 60000 # Reprise sur provision💡

Le calcul des provisions permet aux entreprises d’anticiper les dépenses ou pertes probables. Elles permettent une gestion prudente et un meilleur aperçu des futurs flux de trésorerie. La clé du calcul est une estimation fiable basée sur les informations disponibles au moment où la provision est constituée. Les provisions sont inscrites au passif du bilan et peuvent être ajustées en fonction de l’évolution des situations.

Voici quelques exercices corrigés concernant les provisions, incluant des cas pratiques pour mieux comprendre les concepts.

Exercice 1 : Provision pour un litige en cours

Situation :

L’entreprise « Alpha » fait face à un litige avec un client. Selon l’avocat, il y a 60 % de chances que l’entreprise perde et qu’elle doive payer une somme comprise entre 40 000 € et 70 000 €. L’entreprise décide de constituer une provision pour risques.

Questions :

- Quel est le montant de la provision à inscrire au bilan ?

- Quelle sera l’écriture comptable associée ?

Solution :

Calcul du montant de la provision :

exercice_1:

données:

probabilite_de_perte: 60%

montant_minimal: 40000

montant_maximal: 70000

calculs:

montant_moyen: (montant_minimal + montant_maximal) / 2

montant_provision: montant_moyen * probabilite_de_perte

résultats:

montant_provision: 66000 * 60% # Environ 39600 €L’entreprise va constituer une provision de 39 600 € pour le risque de litige.

Écriture comptable :

ecriture_comptable:

débit:

compte_681: 39600 # Dotation aux provisions pour risques

crédit:

compte_151: 39600 # Provision pour litigesExercice 2 : Provision pour créances douteuses

Situation :

L’entreprise « Beta » a des créances sur des clients pour un montant total de 100 000 €. Parmi eux, un client présente des signes de difficulté financière, et l’entreprise estime à 40 % les chances de ne pas récupérer une créance de 30 000 €.

Questions :

- Quel est le montant de la provision à constituer pour créances douteuses ?

- Quelle est l’écriture comptable correspondante ?

Solution :

Calcul du montant de la provision :

exercice_2:

données:

montant_creance_douteuse: 30000

probabilité_de_perte: 40%

calculs:

montant_provision: montant_creance_douteuse * probabilité_de_perte

résultats:

montant_provision: 30000 * 40% # Soit 12 000 €L’entreprise doit constituer une provision de 12 000 € pour couvrir cette créance douteuse.

Écriture comptable :

ecriture_comptable_provision_creances_douteuses:

débit:

compte_681: 12000 # Dotation aux provisions pour créances douteuses

crédit:

compte_491: 12000 # Provision pour dépréciation des créancesExercice 3 : Reprise de provision pour litiges

Situation :

Un an après la constitution d’une provision pour litige de 20 000 €, l’entreprise « Gamma » a finalement gagné le procès et n’aura donc pas à payer de dédommagement. Il faut alors reprendre la provision constituée.

Questions :

- Comment doit-on comptabiliser la reprise de cette provision ?

Solution :

Écriture comptable de la reprise de provision :

ecriture_comptable_reprise_provision:

débit:

compte_151: 20000 # Annulation de la provision pour litiges

crédit:

compte_781: 20000 # Reprise sur provisionL’entreprise annule la provision de 20 000 € et enregistre un produit comptable correspondant.

Exercice 4 : Provision pour garantie de produit

Situation :

L’entreprise « Delta » vend des équipements électroniques et offre une garantie de 2 ans sur ses produits. Elle estime que 5 % des produits vendus nécessiteront des réparations, et que le coût moyen de réparation est de 200 € par produit. L’entreprise vend 1 000 produits cette année.

Questions :

- Quel est le montant de la provision pour garantie à constituer ?

- Quelle est l’écriture comptable associée ?

Solution :

Calcul du montant de la provision :

exercice_4:

données:

nombre_produits_vendus: 1000

pourcentage_de_reparation: 5%

cout_moyen_reparation: 200

calculs:

nombre_produits_a_reparer: nombre_produits_vendus * pourcentage_de_reparation

montant_provision: nombre_produits_a_reparer * cout_moyen_reparation

résultats:

montant_provision: 50 * 200 # Soit 10 000 €L’entreprise doit constituer une provision de 10 000 € pour couvrir les futures réparations sous garantie.

Écriture comptable :

ecriture_comptable_provision_garantie:

débit:

compte_681: 10000 # Dotation aux provisions pour garanties

crédit:

compte_151: 10000 # Provision pour garantiesExercice 5 : Provision pour charges de restructuration

Situation :

L’entreprise « Epsilon » prévoit de restructurer une partie de ses activités, entraînant des coûts de licenciement et de réorganisation pour un montant estimé à 120 000 €. La décision de restructuration a été prise et communiquée à l’ensemble des employés.

Questions :

- Quelle est la provision à constituer ?

- Quelle est l’écriture comptable à enregistrer ?

Solution :

Calcul de la provision :

exercice_5:

données:

montant_estime_restructuration: 120000

calculs:

montant_provision: montant_estime_restructuration

résultats:

montant_provision: 120000 # Provision totale pour charges de restructurationL’entreprise doit constituer une provision de 120 000 €.

Écriture comptable :

ecriture_comptable_provision_restructuration:

débit:

compte_681: 120000 # Dotation aux provisions pour restructuration

crédit:

compte_151: 120000 # Provision pour restructuration💡 Ces exercices corrigés montrent comment traiter divers types de provisions en comptabilité, qu’il s’agisse de litiges, de créances douteuses, de garanties, ou de restructurations. Le principe clé est d’anticiper les pertes probables et de les enregistrer comme des charges, tout en ajustant les provisions en fonction de l’évolution des événements. Les écritures comptables sont cruciales pour refléter correctement ces provisions dans les états financiers de l’entreprise.

Traitement des provisions fiscales en comptabilité

Les provisions fiscales sont des montants comptabilisés pour anticiper les charges fiscales futures, telles que les impôts sur les bénéfices ou d’autres taxes probables, mais qui ne sont pas encore devenues exigibles au moment de la clôture de l’exercice. Leur traitement comptable nécessite une estimation des obligations fiscales à venir et un enregistrement prudent dans les états financiers.

1. Définition des provisions fiscales

Les provisions fiscales couvrent deux types principaux :

- Provision pour impôt sur les sociétés (IS) : Elle anticipe l’impôt sur les bénéfices à payer pour un exercice donné.

- Provision pour autres impôts ou taxes : Il s’agit d’une provision pour d’autres obligations fiscales (taxes locales, TVA, etc.) qui ne sont pas encore payées, mais qui pourraient survenir.

2. Conditions de constitution d’une provision fiscale

Une provision fiscale est constituée lorsqu’il est probable qu’une charge fiscale sera payée dans le futur, mais que la date ou le montant exact reste incertain. Les critères pour constituer une provision sont les suivants :

- Exigence probable : Il existe une forte probabilité que l’entreprise soit redevable de l’impôt.

- Estimable de manière fiable : Le montant de l’impôt peut être estimé de façon suffisamment fiable.

3. Formule de calcul des provisions fiscales

Le calcul des provisions fiscales suit la règle d’estimation des charges fiscales à venir, telles que l’impôt sur les bénéfices.

Exemple de formule YAML pour la provision d’impôt sur les sociétés :

provision_fiscale:

bénéfice_fiscal_estimé: "Montant estimé du bénéfice imposable"

taux_impôt: "Taux d'impôt applicable"

montant_provision: bénéfice_fiscal_estimé * taux_impôt4. Exemple de provision pour impôt sur les sociétés (IS)

Situation :

L’entreprise « Zeta » clôture son exercice au 31 décembre. Son bénéfice imposable estimé pour l’exercice est de 150 000 €. Le taux d’imposition est de 30 %. L’entreprise décide de constituer une provision pour couvrir l’impôt à payer au début de l’année suivante.

Calcul de la provision pour IS :

exemple_provision_fiscale_is:

données:

bénéfice_fiscal_estimé: 150000

taux_impôt: 30%

calculs:

montant_provision: bénéfice_fiscal_estimé * taux_impôt

résultats:

montant_provision: 150000 * 30% # Soit 45 000 €Dans cet exemple, l’entreprise doit constituer une provision de 45 000 € pour l’impôt sur les sociétés.

Écriture comptable :

L’écriture pour constituer une provision fiscale suit le schéma classique suivant :

- Débit : Compte de charges pour l’impôt à payer.

- Crédit : Compte de passif où la provision est enregistrée.

ecriture_comptable_provision_is:

débit:

compte_695: 45000 # Impôt sur les bénéfices

crédit:

compte_444: 45000 # Provision pour impôt5. Reprise des provisions fiscales

Une fois que l’impôt devient exigible et que le montant exact est connu, la provision fiscale constituée doit être reprise (annulée), et l’impôt réel est enregistré.

Exemple :

Si l’impôt réel s’élève à 42 000 € au lieu des 45 000 € provisionnés, l’écriture comptable est la suivante :

- Reprise de la provision :

- On annule la provision de 45 000 €.

- Comptabilisation de l’impôt réel :

- On enregistre l’impôt final de 42 000 €.

Écriture comptable pour la reprise de la provision et le paiement de l’impôt réel :

reprise_provision_fiscale:

débit:

compte_444: 45000 # Reprise de la provision

crédit:

compte_695: 45000 # Reprise sur provisions pour impôtPaiement de l’impôt réel :

paiement_impot_reel:

débit:

compte_695: 42000 # Impôt sur les bénéfices

crédit:

compte_banque: 42000 # Sortie de trésorerieAjustement :

Puisque l’impôt réel est inférieur à la provision constituée, l’ajustement de 3 000 € est un produit comptable (gain) :

ajustement_provision:

débit:

compte_444: 3000 # Ajustement de la provision pour impôt

crédit:

compte_781: 3000 # Produits exceptionnels (gain sur provision)6. Provision pour litiges fiscaux

Dans certains cas, une entreprise peut anticiper un litige fiscal avec l’administration (par exemple, après un contrôle fiscal). Si l’entreprise estime qu’elle pourrait être redevable d’un montant à payer suite à ce litige, elle peut constituer une provision pour couvrir ce risque.

Situation :

L’entreprise « Omega » a fait l’objet d’un contrôle fiscal. Le risque de devoir payer un redressement fiscal est évalué à 80 000 €. Les conseillers estiment qu’il y a 70 % de chances que l’entreprise doive payer cette somme.

Calcul de la provision pour litige fiscal :

exemple_provision_litige_fiscal:

données:

montant_redressement_estime: 80000

probabilité_de_paiement: 70%

calculs:

montant_provision: montant_redressement_estime * probabilité_de_paiement

résultats:

montant_provision: 80000 * 70% # Soit 56 000 ۃcriture comptable :

ecriture_comptable_provision_litige_fiscal:

débit:

compte_681: 56000 # Dotation aux provisions pour risques fiscaux

crédit:

compte_151: 56000 # Provision pour risques fiscauxConclusion

Le traitement des provisions fiscales est un élément essentiel de la gestion comptable des entreprises, leur permettant d’anticiper les charges fiscales futures et de préparer les paiements d’impôts avec prudence. Les principales étapes sont :

- Estimation des impôts à payer ou des litiges fiscaux potentiels.

- Constitution des provisions en fonction des probabilités et montants estimés.

- Reprise de la provision lorsque l’impôt ou le redressement devient réel.

- Ajustement si le montant réel diffère de la provision.

Ces provisions permettent de lisser les charges fiscales dans les états financiers et d’éviter les mauvaises surprises lorsque les obligations fiscales deviennent exigibles.