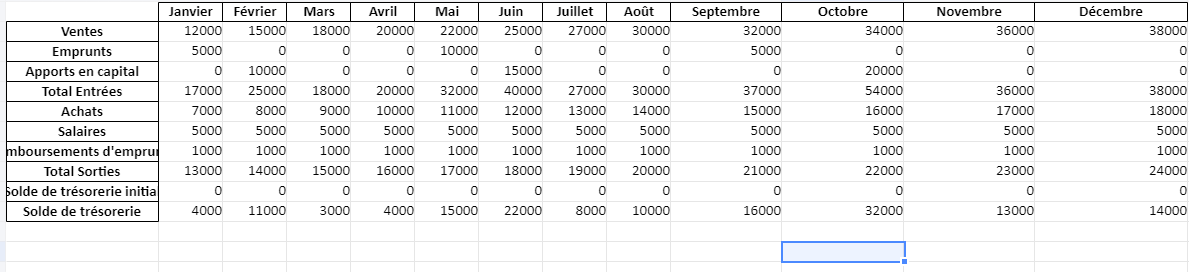

Gestion de la trésorerie sur Excel – Exemple de tableau

Recommandés

Dans la finance d’entreprise, la gestion de la trésorerie est un domaine concret où toutes les décisions prises par l’entreprise, quel que soit le domaine, se matérialisent par des recettes et des dépenses. Dans cette leçon, nous examinerons le concept de trésorerie et les méthodes de mesure de la trésorerie.

Introduction à la gestion de la trésorerie dans l’entreprise :

Depuis les années 1980, la gestion de la trésorerie a gagné en importance au sein des entreprises, en raison de facteurs internes et externes liés à l’évolution de l’environnement économique et financier. Les entreprises cherchent constamment à réduire leurs coûts, et cela passe par une gestion rigoureuse des encaissements, des sources de financement et des conditions bancaires.

L’ouverture des marchés bancaires et financiers à la concurrence a donné aux entreprises la possibilité de choisir les meilleures solutions de financement. La gestion de la trésorerie est un service opérationnel qui a un impact direct sur les résultats de l’entreprise.

Position de la trésorerie dans l’organigramme :

La fonction « trésorerie » peut être organisée de différentes manières en fonction de la taille et de l’activité de l’entreprise. Elle peut être rattachée à la comptabilité, à la direction financière ou directement à la direction générale.

Les responsabilités du trésorier

Le trésorier joue un rôle crucial dans la gestion de la trésorerie de l’entreprise. Ses tâches comprennent la prévision des flux de trésorerie, la gestion des comptes bancaires, la négociation des conditions bancaires, l’analyse des besoins de financement, l’élaboration du budget de trésorerie, la négociation de crédits avec les banques et les fournisseurs, et la gestion des conditions bancaires.

Le trésorier doit prendre en compte deux situations principales : lorsque l’entreprise dispose d’un excédent de trésorerie, il doit le gérer efficacement, et lorsque l’entreprise est en déficit de trésorerie, il doit choisir les moyens de financement les plus adaptés et les moins coûteux.

Définition et méthodes de calcul de la trésorerie

La trésorerie de l’entreprise dépend des éléments du bilan fonctionnel. On peut calculer la trésorerie de manière statique en se basant sur le bilan ou de manière dynamique en analysant les flux de trésorerie.

Approche statique par le bilan

On peut calculer la trésorerie à un moment donné en se basant sur le fonds de roulement (FR) et le besoin en fonds de roulement (BFR). La trésorerie nette est la différence entre le FR et le BFR. Cette approche est statique et ne tient pas compte des variations au fil du temps.

Approche dynamique de la trésorerie

L’approche dynamique consiste à analyser la trésorerie en prenant en compte les variations du FR et du BFR au fil du temps. On peut utiliser le cash-flow brut d’exploitation (EBE) pour évaluer la variation de la trésorerie. Cette méthode permet de mieux anticiper les besoins en trésorerie à l’avenir.

En résumé, la gestion de la trésorerie est cruciale pour assurer la santé financière de l’entreprise. Elle nécessite une approche à la fois statique et dynamique pour anticiper les besoins en trésorerie et optimiser son utilisation.

Calcul de la trésorerie basée sur le bilan :

La valeur de la trésorerie peut être déterminée en utilisant l’écart entre les actifs de trésorerie et les dettes de trésorerie, défini comme la trésorerie nette :

(TN) = Trésorerie actif – Trésorerie passif = Actifs de trésorerie – Dettes de trésorerie.

Les éléments nécessaires pour ce calcul incluent les postes de disponibilités (encaisse) et de valeurs mobilières de placement (VMP) du côté de l’actif, ainsi que le poste de dettes bancaires à court terme du côté du passif, auquel on ajoute le montant des effets escomptés non échus (EENE), correspondant à un financement à court terme bancaire dû aux effets de commerce. La formule de la trésorerie nette est la suivante :

Trésorerie nette = (Disponibilités + VMP) – (concours bancaires courants + EENE).

Il y a deux scénarios possibles :

Si TN<0, la trésorerie nette est négative en raison d’un fonds de roulement insuffisant pour couvrir l’intégralité du besoin en fonds de roulement (BFR). Dans ce cas, la banque fournit un financement complémentaire à court terme, ce qui expose l’entreprise à un risque d’illiquidité pouvant entraîner une cessation de paiement en raison de l’instabilité et du coût de ces financements.

Si TN>0, la trésorerie nette est positive, indiquant que le fonds de roulement est suffisant pour couvrir l’intégralité du BFR, voire pour financer un solde de trésorerie positif. Dans ce cas, l’entreprise est qualifiée de « liquide. » Il est important de noter que la trésorerie calculée à partir du bilan fonctionnel fournit une image statique de la trésorerie à un moment donné, sans caractère prévisionnel. De plus, la trésorerie est sujette à des fluctuations significatives en raison de la diversité des encaissements et des décaissements. Elle ne peut être considérée comme prédictive.

Exemple pratique de calcul de la trésorerie à partir du bas du bilan :

Supposons une entreprise dont les éléments du bilan se présentent comme suit :

– Actifs de trésorerie (Disponibilités + VMP) : 50 000 €

– Dettes bancaires à court terme (concours bancaires courants + EENE) : 40 000 €

Trésorerie nette = (50 000 €) – (40 000 €) = 10 000 €

Dans ce cas, la trésorerie nette est positive (TN>0), ce qui signifie que l’entreprise dispose d’une marge de trésorerie pour couvrir son BFR et même financer un solde de trésorerie positif. L’entreprise est donc qualifiée de « liquide ».

Cependant, il est essentiel de noter que ce calcul de trésorerie basé sur le bilan est statique et ne tient pas compte des fluctuations quotidiennes des encaissements et décaissements. Il s’agit d’une image instantanée de la trésorerie de l’entreprise à un moment donné.

Remarques :

– On calcule la trésorerie à partir du bilan fonctionnel à un moment donné, et elle diffère généralement de celle de la veille ou du lendemain.

– Les encaissements et les décaissements variés entraînent une forte fluctuation du solde de trésorerie.

– La trésorerie obtenue depuis le bas du bilan est statique et dépourvue de caractère prévisionnel.

Analyse dynamique de la trésorerie : Prévoir et équilibrer les flux financiers de l’entreprise

L’approche dynamique de la trésorerie implique l’analyse des flux financiers sur une base annuelle. Elle consiste à comparer deux bilans successifs : l’un au début, l’autre prévisionnel. Cette approche se concentre sur la variation du fonds de roulement (FR) et du besoin en fonds de roulement (BFR au fil du temps. Le FR évolue progressivement en raison des amortissements et des résultats, tandis que le BFR fluctue en permanence en raison d’opérations telles que les achats, les ventes, les paiements aux clients et aux fournisseurs. La trésorerie résultante peut être excédentaire ou déficitaire.

L’équilibre financier fondamental est exprimé en termes de variation : Trésorerie finale = Trésorerie initiale +/- variation du FR +/- variation du BFR. La prédiction du FR futur dépend des décisions de l’entreprise en matière d’investissement et de financement, ainsi que des estimations des bénéfices à venir. La prédiction du BFR, en particulier du besoin de financement opérationnel, repose sur la méthode des délais d’écoulement. La variation de la trésorerie peut être évaluée en fonction de l’excédent brut d’exploitation (EBE) de l’entreprise, en prenant en compte les décalages de paiement entre le compte de résultat et les flux de trésorerie. Ce processus de calcul suit le schéma suivant : (Détail du schéma).

L’approche dynamique de la trésorerie permet de comprendre l’impact des décisions opérationnelles et financières sur la santé financière globale de l’entreprise. Elle aide à anticiper les besoins de trésorerie, à gérer les variations, et à maintenir une trésorerie équilibrée.

Exemple : Entreprise ABC

L’entreprise ABC, qui opère dans le secteur de la fabrication de meubles, souhaite évaluer sa trésorerie de manière dynamique pour l’année en cours. Voici quelques données financières pertinentes :

Voici les données présentées dans un tableau :

| Description | Montant (en €) |

|---|---|

| Trésorerie initiale | 150 000 € |

| +/- Variation du FR | 0 € |

| +/- Variation du BFR | 15 000 € |

| +/- Excédent Brut d’Exploitation (EBE) | 100 000 € |

| +/- Investissements Nouveaux | -30 000 € |

| +/- Emprunts Nouveaux | 15 000 € |

| – Remboursement d’Emprunts | -10 000 € |

| – Frais Financiers | -5 000 € |

| – Impôts | -7 000 € |

| – Distribution de Dividendes | -10 000 € |

| + Trésorerie en Début d’Année | 20 000 € |

| Trésorerie Finale | 133 000 € |

Ce tableau résume les données financières de l’entreprise ABC pour l’analyse de sa trésorerie dynamique.

Analyse :

1. Au départ de l’année, l’entreprise ABC dispose d’un FR initial de 200 000 € et d’un BFR initial de 50 000 €, ce qui signifie que sa trésorerie initiale est de 200 000 € – 50 000 € = 150 000 €.

2. Au cours de l’année, l’entreprise génère un EBE de 100 000 € provenant de ses activités d’exploitation.

3. Les variations des créances clients, des dettes d’exploitation et des stocks ont un impact sur la trésorerie. Dans cet exemple, les créances clients augmentent de 20 000 €, les dettes d’exploitation diminuent de 10 000 €, et les stocks diminuent de 5 000 €.

4. Les investissements dans de nouveaux équipements s’élèvent à 30 000 €, tandis que l’entreprise obtient un financement de 15 000 € par le biais de nouveaux emprunts.

5. L’entreprise rembourse 10 000 € de dettes, supporte 5 000 € de frais financiers, paie 7 000 € d’impôts, et distribue 10 000 € de dividendes.

Calcul de la Trésorerie Finale :

| Description | Montant (en €) |

|---|---|

| Trésorerie initiale | 150 000 € |

| +/- Variation du FR | 0 € |

| +/- Variation du BFR | 15 000 € |

| +/- Excédent Brut d’Exploitation (EBE) | 100 000 € |

| +/- Investissements Nouveaux | -30 000 € |

| +/- Emprunts Nouveaux | 15 000 € |

| – Remboursement d’Emprunts | -10 000 € |

| – Frais Financiers | -5 000 € |

| – Impôts | -7 000 € |

| – Distribution de Dividendes | -10 000 € |

| + Trésorerie en Début d’Année | 20 000 € |

| Trésorerie Finale | 133 000 € |

À la fin de l’année, l’entreprise ABC prévoit d’avoir une trésorerie de 133 000 €, ce qui indique que ses opérations génèrent un excédent de trésorerie. Cependant, il est essentiel de maintenir un suivi régulier pour prendre des décisions éclairées concernant les flux financiers.

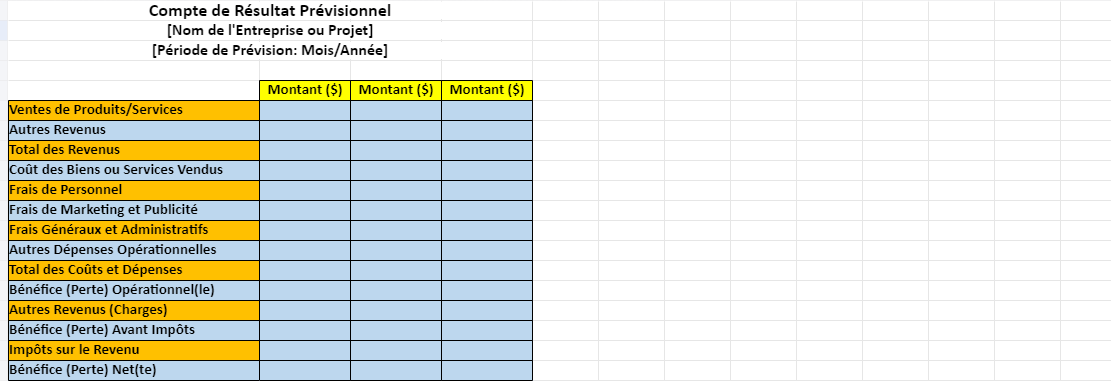

Gestion de la Trésorerie – Modèle de Tableau

Données Initiales

| Description | Montant (en €) |

|---|---|

| Fonds de Roulement (FR) Initial | |

| Besoins en Fonds de Roulement (BFR) Initial | |

| Cash-flow Brut d’Exploitation (EBE) | |

| Variation de Créances Clients | |

| Variation de Dettes d’Exploitation | |

| Variation de Stocks | |

| Investissements Nouveaux | |

| Emprunts Nouveaux | |

| Remboursement d’Emprunts | |

| Frais Financiers | |

| Impôts | |

| Distribution de Dividendes | |

| Trésorerie en Début d’Année |

Calculs et Résultats

- Au départ de l’année, la trésorerie initiale est calculée en soustrayant BFR de FR.

- Le Cash-flow Brut d’Exploitation (EBE) est donné.

- Les variations des créances clients, des dettes d’exploitation, et des stocks sont prises en compte.

- Les investissements nouveaux et les emprunts nouveaux sont inclus.

- Les remboursements d’emprunts, les frais financiers, les impôts, et les dividendes sont déduits.

- La trésorerie en début d’année est ajoutée.

- La Trésorerie Finale est calculée comme la somme de ces éléments.

Résultats

La Trésorerie Finale estimée à la fin de l’année est de : [Inscrire le montant ici]

Ce modèle de tableau vous permet de gérer efficacement la trésorerie de votre entreprise en prenant en compte divers facteurs financiers et opérationnels.