Finance strat quantitatif des besoins de Fonds de Roulement

Recommandés

Bienvenue dans ce cours finance d’entreprise qui traite les besoins en fonds de roulement BFR.

Nous avons adopté un modèle simplifié d’entreprise.

Sources hors d’exploitation.

Nous aurons alors à tracer les limites pratiques de cotte approche da B.F.R.:

-limites inhérentes à la prévision ;

-Imites spécifiques aux techniques et procédures utilisées.

LES DONNEES DE BASE

Nous nous sommes placés dans une situation, dont les caractéristiques en termes d’exploitation sont simplifiées. Il sera donc possible de conduire l’étude sans que les raisonnements développés, et la logique qui les gouvernent , soient perturbés ou occultés par des considérations secondaires Dans cette perspective les aspects fiscaux ont été volontairement allégés(en retenant par exemple un taux de TVA arbitraire de 20%).

Les caractéristiques de l’exploitation

IIs sont indiquées, pour un exercice (t), en données annuelles et en milliers de francs:

-l’activité en(t)est supposée stable, et identique à tous les donc nulle; sur les 12 mois de l’exercice.

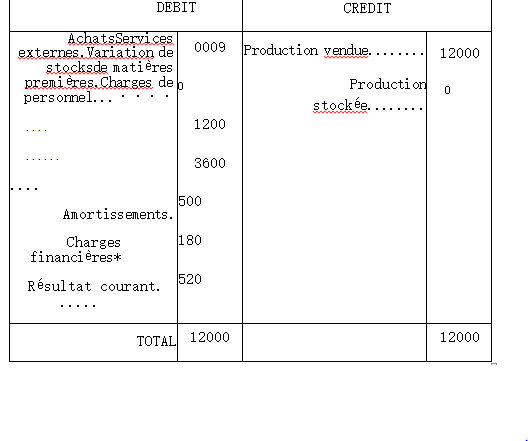

Compte de résultat(t)

l’activité pendant l’exercice

Compte de résultat de l’exercice (t)-kf

Les principaux paramètres de gestion

Stocks,valorisés en prix de revient

matières premières

=1 mois d’achat

produits finis + encours =2 mois de ventes

Crédit accordé aux clients

Il correspond à 3 mois de délais, pour des ventes réalisées exclusivement en France.

Elles sont déterminés sur la base de:

3 mots de détails pour los achats de matières premières

-I mois de délais pour les services extérieurs.

DETERMINATION DES B.E.R.EN(D)

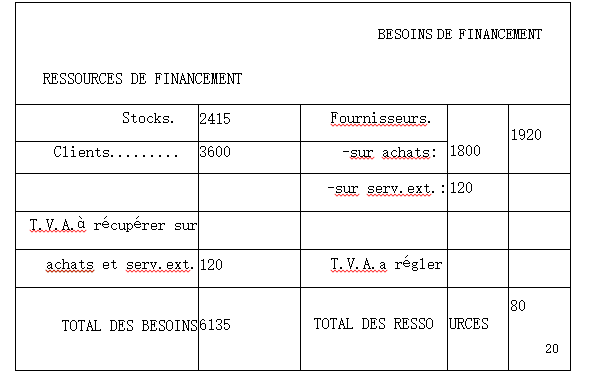

Tableau synthétique

Les Besoins en Fonds de Roulement sont égaux à:

Besoins d’exploitation-Ressources d’exploitation

soit: 6 135 – 2000 = 4 135 ou 124 jours de ventes (HT).

Détail des calculs

Stocks

– Matières premières: 1 mois d’achats consommés, soit:

6000=500

-Produits finis: 2 mois de ventes, avec une évaluation en prix de revient.

Prix de revient total =Production vendue -Résultat courant, soit:

12000-520=11480

Valorisation de stocks de produits :

=1913,33=1915

Valorisation du Stock total:

1915+500=2415

Crédit fournisseur

Sur achats de matières premières (TTC):3 mois de délais, soit:

6000×1,2x/12=1800

-Sur service extérieurs (TTC):1 mois de délai, soit:

1200×1,2x

-Total du crédit fournisseur:

1800+120 =1920

Crédit client

Il est de 3 mois sur les ventes TTC, soit:

12000×1,2x 3/12=3600

T.V.A.

-T.V.A. à récupérer sur achats et services extérieurs.

Elle correspond au montant de T.V.A. payé chaque mois sur les achats de matières premières et de services extérieurs, soit:

(6000+1200)x x0,2=120

-T.V.A.à payer

Elle est égale, chaque mois, à la différence:

-T.V.A. collectée sur ventes du mois ;

-T.V.A.A récupérer sur achats du mois précédent, soit:

et en définitive:

200

-120=80

services sont stables par hypothèse.

Remarques

Les approches méthodologiques s’imposent, qui seront explicitent plus loin.

Approche plus souple dans la fixation des lignes de crédit autorisé

En situation réelle, le cycle d’exploitation n’est jamais rigoureusement la même si la firme considérée n’est pas saisonnière, et ne se développe pas sensiblement.

L’amplitude de variation des besoins de financement ne peut que

s’accroitre, ce qui élargira encore la souplesse exigée en matière d’autorisations bancaires. Une analyse des documents d’exploitation = mouvements, soldes moyens mensuels, centralisation Banque de France, confirme cette remarque, pour des entreprises dont l’activité est étale, et le cycle d’exploitation bien géré et régulé.

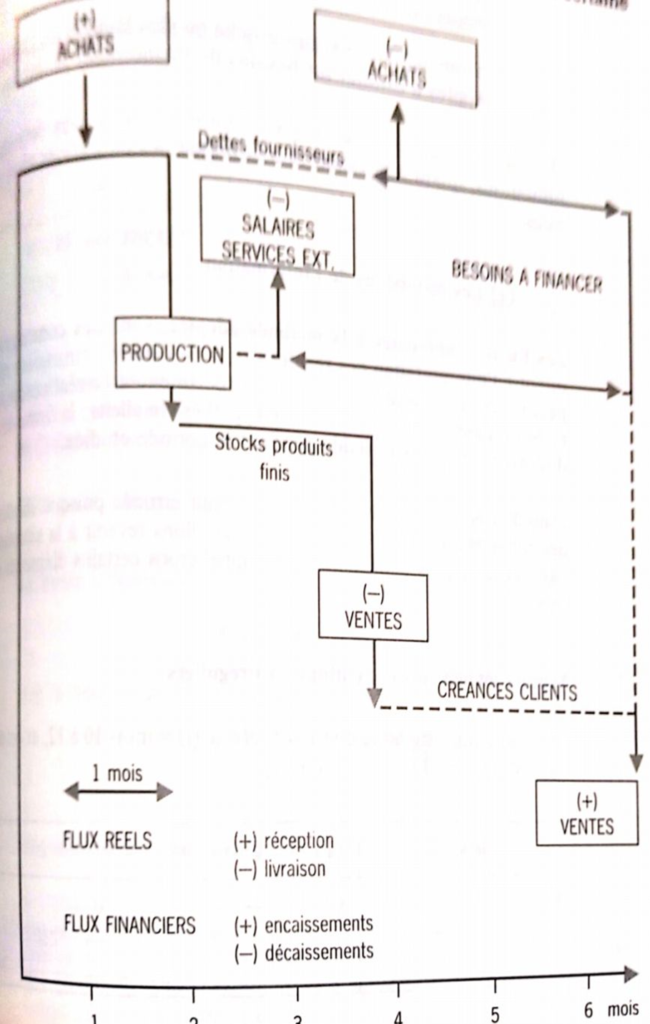

REPRESENTATION GRAPHIQUE DU CYCLE

Elle se propose simplement de visualiser de façon temporelle, sans référence aux masses financières concernées, le déroulement complet d’un cycle.

ACHAT-PRODUCTION-VENTE

LIMITES METHODOLOGIQUES DE L’ANALYSE DES B.F.R.

Les distorsions de l’information :

Les limites, inhérentes à la méthode adoptée, sont très contraignantes quant à l’interprétation des résultats tirés de l’analyse financière rétrospective, et à l’élaboration de prévisions pertinentes. La réalisation de ces taches repose, en pratique, sur une hypothèse implicite: la firme étudiée doit avoir uné activité stable pendant la période étudiée.

Dans le cas contraire, toute l’analyse serait erronée puisque fondée sur des ratios biaisés. Pour le montrer, nous allons revenir à la situation de base, étudiée plus haut, dont nous rappellerons certains éléments notables.

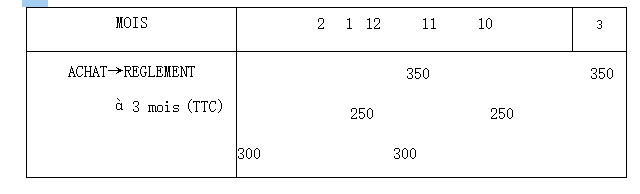

Approvisionnements discontinus ou irréguliers

Soit la situation suivante en fin d’exercice (t) = mois 10 à 12,et en début d’exercice (t +1) = mois 1 à 3.

Delai théorique 350+250+300

6000×1,2 x12=1,5 mois

avec un encours fournisseur au 31-12-(t).

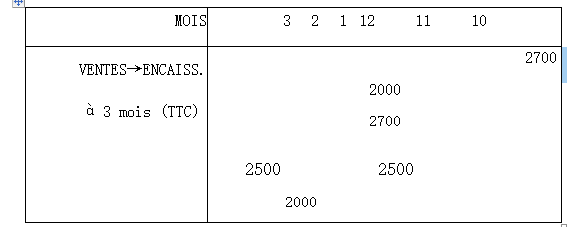

Ventes discontinues ou irrégulières

exercice (t + 1) = mois l à 3.

Les ventes annuelles sont de 12 000 kf(H.T.).

Délai réel=3 mois

Délai théorique= x12=6mois

2700+2000+2500

12000×1,2

Le poste Clients au bilan 31-12-(t)est de:

2700+2000+2500=7200 kf

soit le double de l’encours moyen théorique:

12000×1,2

12

x3=3600 kf

Fluctuations des stocks en fin d’exercice

Si l’entreprise étudiée a bien choisi la date d’arrêté de ses comptes annuels, celle-ci doit logiquement se placer en fin de cycle de commercialisation. Il pourra donc apparaître à ce moment un stock de produits finis particulièrement faible, et non significatif de la charge financière habituellement supportée en cours d’exercice.

C.A.+Stock final

-Stock initial

| Production |

de produits finis + en

non en prix de vente.

Portées pendant cet exercice.

du signe(-).

préservée, il n’en est pas de même de celle des B.F.R..

au 31-12-(t);

-dificultesquant à la détermination d’une réference prenine nelle pour(t+1).

Dans la mesure où l’analyste peut se trouver dans l’obligation de démet des situations complexes.

Politique d’achats ponctuels et discontinus, selon les opportunités h marché.

Stockages ou déstockages à caractère spéculatif ou de précaution, selon que les dirigeants anticipent sur des hausses ou des baisses de prix.

Sur stockage en fin d’exercice dans la perspective de commandes pro chaines assurées ou attendues, ou au contraire déstockage si les dirigeants prévoient un recul de la demande qui les amène à réduire leurs approvisionnements.

Observatlons pratiques

Des options stratégiques de la firme:

Les composants conjoncturels, aléatoires ou contingents, qui définit.

Et sa mise en œuvre.

Prévisions initiales.

Ans la logique de sa propre décision, le banquier est alors conduit à s’assurer

– de la cohérence des options de la firme qui sollicite son intervention;

– de leur réalisme, et des risques qui s’y rattachent;

– de leur efficacité enfin, par référence à des objectifs généraux et à des engagements initiaux précis.

S’agissant de l’exploitation courante et de son fnancement, le banquier se voit contraint de dépasser une étude de type traditionnel, fondée sur des données bilantielles peu fiables ou distordues.

II lui faut, pour y parvenir, faire appel à des informations complémentaires quantitatives et, surtout qualitatives. C’est grâce à elles qu’il pourra tenter de préciser son analyse globale et, si possible, de redresser ou affiner les estimations qu’il élabore.

Seules, en pratique, les dirigeants de l’entreprise sont aptes à fournir les informations nécessaires. Encore faut-il que cette problématique soit explicitement présente dans leur propre démarche. Cela n’est bien évidemment pas toujours le cas, surtout dans les PME.

Il appartient alors au banquier de tenter, par divers moyens ou recoupements, de répondre à ces questions. Il lui incombe surtout, semble-t-il, d’en faire ressentir l’utilité ou la nécessité à ses clients.

A suivre…