Calcul du Levier Opérationnel dans Excel : Modèle Idéal

Recommandés

Le levier opérationnel est un concept clé en finance d’entreprise qui mesure la sensibilité des bénéfices d’une entreprise aux variations de ses ventes. Il représente la capacité d’une entreprise à augmenter ses bénéfices en réalisant des ventes supplémentaires tout en maintenant ses coûts fixes constants. Comprendre et calculer le levier opérationnel est essentiel pour les entreprises cherchant à optimiser leur rentabilité et à prendre des décisions stratégiques informées.

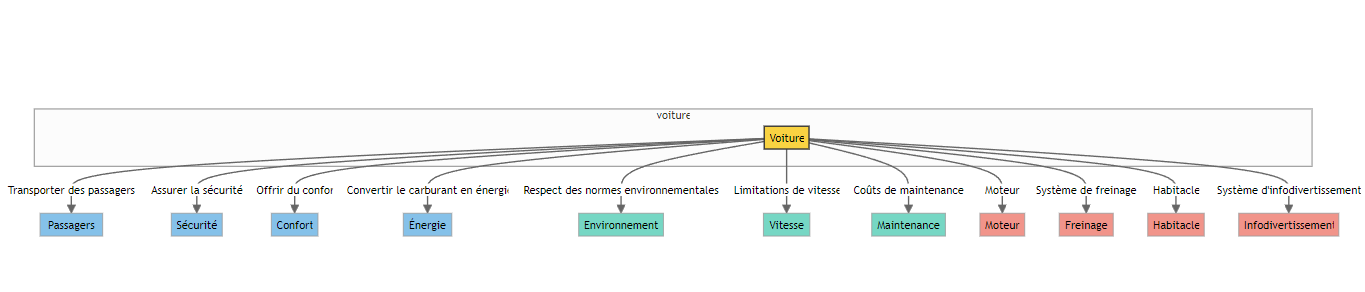

Compréhension du Levier Opérationnel

Le levier opérationnel repose sur la différenciation entre les coûts fixes et les coûts variables. Les coûts fixes restent constants quelle que soit la quantité produite ou vendue, tandis que les coûts variables varient proportionnellement avec le volume de production ou de vente.

Lorsqu’une entreprise a une proportion élevée de coûts fixes par rapport à ses coûts variables, elle a un fort levier opérationnel. Cela signifie que de petites variations dans les ventes peuvent avoir un impact significatif sur les bénéfices de l’entreprise. À l’inverse, une entreprise avec une proportion plus élevée de coûts variables aura un levier opérationnel plus faible, ce qui signifie que les variations des ventes auront un impact moindre sur les bénéfices.

Le Modèle Idéal de Calcul du Levier Opérationnel

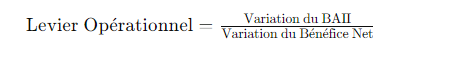

Pour calculer le levier opérationnel d’une entreprise, nous utilisons le modèle idéal, qui repose sur la relation entre le bénéfice avant intérêts et impôts (BAII) et le bénéfice net. Le modèle idéal est représenté par la formule suivante :

Cette formule nous permet de quantifier la sensibilité des bénéfices d’une entreprise aux variations de ses ventes. Un levier opérationnel élevé indique une sensibilité élevée, tandis qu’un levier opérationnel faible indique une sensibilité plus faible.

Exemple Illustratif

Prenons l’exemple d’une entreprise qui produit des gadgets électroniques. Supposons que cette entreprise ait des coûts fixes élevés liés à la location de ses installations de fabrication et des coûts variables plus faibles liés à la main-d’œuvre et aux matières premières.

Si l’entreprise connaît une augmentation de ses ventes, cela entraînera une augmentation de son chiffre d’affaires et, par conséquent, une augmentation de son bénéfice avant intérêts et impôts (BAII). En revanche, si l’entreprise subit une baisse des ventes, le BAII diminuera également.

En utilisant la formule du levier opérationnel, nous pouvons calculer le degré de sensibilité des bénéfices de l’entreprise aux variations des ventes. Si le levier opérationnel est élevé, une petite augmentation des ventes entraînera une augmentation proportionnellement plus importante du bénéfice net, et vice versa.

Importance Stratégique

Comprendre le levier opérationnel est crucial pour les décideurs d’entreprise car cela leur permet de prendre des décisions éclairées concernant la structure des coûts, les prix de vente, les investissements en capacités de production, etc.

Par exemple, une entreprise avec un fort levier opérationnel peut envisager d’investir dans des technologies ou des processus de production plus efficaces pour réduire ses coûts fixes et accroître sa flexibilité opérationnelle. En revanche, une entreprise avec un levier opérationnel plus faible peut se concentrer sur l’optimisation de ses coûts variables pour maintenir sa rentabilité.

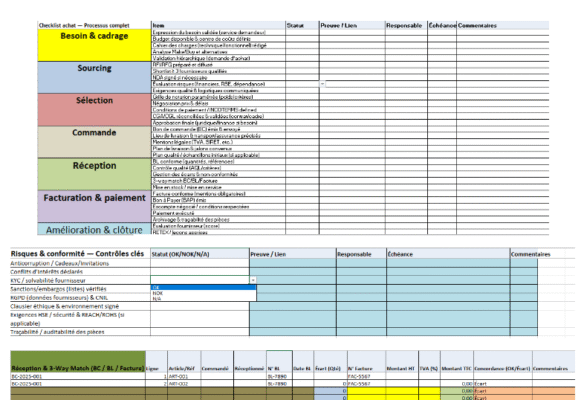

Le calcul du levier opérationnel peut être effectué à l’aide de différentes approches, mais l’une des méthodes les plus couramment utilisées est le modèle du levier opérationnel idéal. Voici le modèle de calcul du levier opérationnel :

où :

- Variation du BAII représente la variation du bénéfice avant intérêts et impôts.

- Variation du Bénéfice Net représente la variation du bénéfice net.

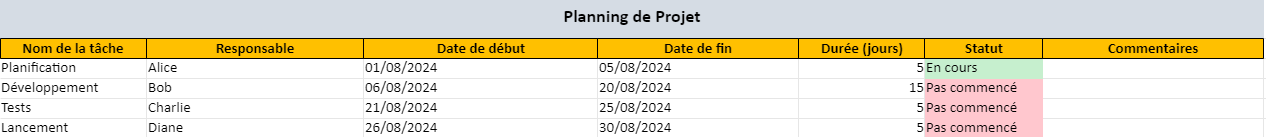

Pour calculer le levier opérationnel, suivez ces étapes :

- Calculez le BAII initial (Avant la variation) : C’est le bénéfice avant intérêts et impôts (BAII) avant que des variations ne soient prises en compte.

- Calculez le bénéfice net initial (Avant la variation) : C’est le bénéfice net avant que des variations ne soient prises en compte.

- Identifiez la nouvelle situation ou le scénario alternatif.

- Calculez le nouveau BAII (Après la variation) : C’est le bénéfice avant intérêts et impôts (BAII) dans la nouvelle situation.

- Calculez le nouveau bénéfice net (Après la variation) : C’est le bénéfice net dans la nouvelle situation.

- Calculez la variation du BAII en soustrayant le BAII initial du nouveau BAII.

- Calculez la variation du bénéfice net en soustrayant le bénéfice net initial du nouveau bénéfice net.

- Appliquez ces valeurs à la formule du levier opérationnel et effectuez le calcul.

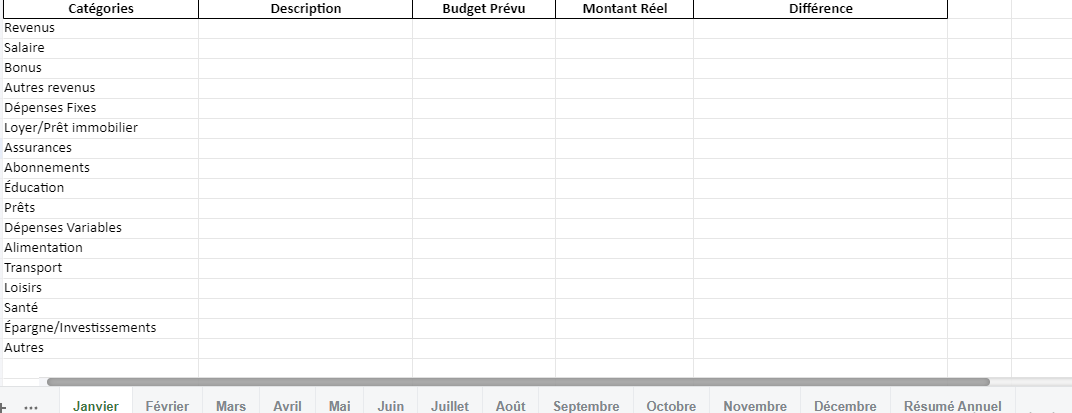

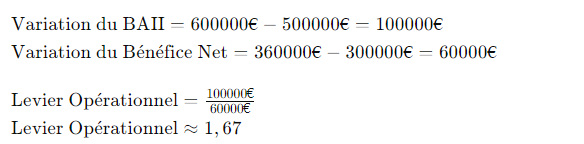

Exemple :

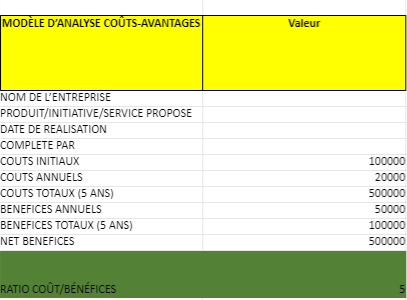

Supposons qu’une entreprise ait un BAII initial de 500 000 € et un bénéfice net initial de 300 000 €. Après une augmentation des ventes, le nouveau BAII est de 600 000 € et le nouveau bénéfice net est de 360 000 €.

Dans cet exemple, le levier opérationnel est d’environ 1,67, ce qui signifie que pour chaque augmentation de 1 € du bénéfice avant intérêts et impôts (BAII), le bénéfice net augmente d’environ 1,67 €. Cela indique un effet de levier significatif sur les bénéfices de l’entreprise en réponse aux variations du BAII.

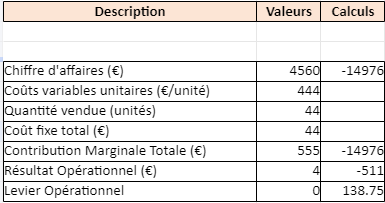

Télécharger un calculateur du levier opérationnel automatisé dans Excel

Étude de cas : Entreprise XYZ – Utilisation du Levier Opérationnel pour Accroître la Rentabilité

Contexte :

L’entreprise XYZ, fabricant de meubles haut de gamme, souhaite maximiser sa rentabilité en tirant parti de son levier opérationnel. Elle possède une usine avec 500 000 € de coûts fixes annuels et des coûts variables de 40 % du chiffre d’affaires.

Problématique :

Comment l’entreprise XYZ peut-elle utiliser son levier opérationnel pour augmenter ses bénéfices tout en maintenant ses coûts fixes ?

Analyse :

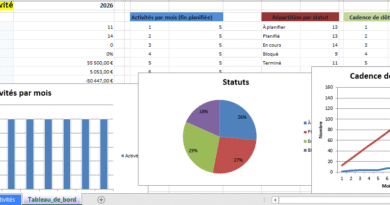

- Calcul du levier opérationnel initial :

- Coûts fixes annuels : 500 000 €

- Taux de marge de contribution (100 % – 40 %) : 60 %

- Contribution marginale par euro de ventes : 0,60 €

- Identification des opportunités d’optimisation :

- Automatisation de la production : Réduction de 20 % des coûts variables

- Renégociation des contrats fournisseurs : Réduction de 10 % des coûts variables

Résultats :

Après optimisation :

- Coûts variables après automatisation : 40 % – 20 % = 32 %

- Coûts variables après renégociation : 40 % – 10 % = 36 %

Mise en œuvre :

L’entreprise met en œuvre ces mesures d’optimisation pour observer l’impact sur ses bénéfices.

Conclusion :

En réduisant les coûts variables tout en maintenant les coûts fixes constants, l’entreprise XYZ augmente son levier opérationnel. Par exemple, avec une réduction des coûts variables à 32 %, la contribution marginale par euro de ventes passe à 0,68 €, soit une augmentation de 13,3 %. Cette approche permet à l’entreprise d’optimiser ses performances financières et de renforcer sa compétitivité.