Lire un bilan comptable : méthode concrète d’analyse pour ne plus passer à côté de l’essentiel

Recommandés

Dans cet article, on va voir comment analyser un bilan de manière simple, logique, et sans jargon comptable superflu. Que vous soyez indépendant, artisan, gérant d’une petite entreprise ou en micro-entreprise, ce n’est pas forcément vous qui êtes en charge d’établir le bilan comptable… mais c’est à vous de savoir le lire et le comprendre.

On peut avoir un joli tableau de chiffres et ne rien y comprendre. Le bilan comptable, c’est souvent ça : un document qu’on établit parce qu’il le faut, mais qu’on ne lit pas vraiment.

Pourtant, ce bilan, c’est votre tableau de bord. Votre carte de navigation. Il raconte votre année, vos ressources, vos dettes, votre solidité. Alors autant apprendre à le lire comme il faut.

1. Commencer par la base : actif = passif, mais ce n’est que le début

Le principe fondamental du bilan :

Total de l’actif = total du passif.

Si ce n’est pas le cas, c’est qu’il y a une erreur. C’est la première vérification à faire.

Une fois cet équilibre validé, le vrai travail commence. Car ce qui compte, c’est la composition de chaque côté.

2. Lire la structure de l’actif

L’actif, c’est ce que possède votre entreprise. On y trouve :

- La trésorerie (banque, caisse)

- Les créances (clients qui vous doivent de l’argent)

- Les immobilisations (matériel, outils, véhicules, etc.)

- Les stocks (si votre activité en implique)

Méthode d’analyse :

Regardez la répartition. Est-ce que l’argent est disponible (en banque) ou immobilisé ?

Un actif composé à 80 % de factures non réglées, ce n’est pas bon signe.

Un matériel compté au prix d’achat, alors qu’il a 5 ans ? C’est trompeur.

La trésorerie, c’est votre oxygène. Elle doit être visible — et suffisante.

3. Scruter la composition du passif

Le passif, c’est ce que vous devez — ou avez comme ressources stables.

- Capitaux propres (vos apports, les bénéfices non distribués)

- Dettes fournisseurs

- Charges sociales/fiscales à venir

- Emprunts ou crédits

Méthode d’analyse :

Un passif très « chargé » en dettes à court terme est un signal de tension.

Au contraire, une part importante de capitaux propres montre une entreprise qui s’autofinance — bon point.

Faites attention aux « charges oubliées ». Certains oublient d’y inscrire l’URSSAF à venir, la CFE, ou même des abonnements pro réguliers. Résultat : le bilan semble sain, mais vous sous-estimez ce que vous devez.

4. Quelques ratios à surveiller sans se prendre la tête

Inutile d’être expert. Voici quelques indicateurs simples à calculer (avec Excel ou à la main) pour affiner votre lecture :

| Indicateur | Formule rapide | Ce qu’il dit |

|---|---|---|

| Trésorerie nette | Banque + Caisse | Votre capacité à encaisser |

| Autonomie financière | Capitaux propres / Total passif | Si vous êtes indépendant des dettes |

| Ratio d’endettement | Total dettes / Total actif | Si vous êtes trop endetté |

| Créances clients | Montant créances / Total actif | Votre exposition aux retards de paiements |

Ces indicateurs ne disent pas tout, mais ils éclairent des zones importantes : la liquidité, l’autonomie, le poids des clients dans votre bilan.

5. Cas particuliers à ne pas négliger

Voici des situations fréquentes qui biaisent la lecture du bilan si on n’y prête pas attention :

- Trésorerie faible mais résultat net élevé : le « profit » n’est qu’un chiffre si tout est en attente de paiement.

- Poste “autres dettes” qui gonfle d’un coup : creusez. Ce sont peut-être des charges fiscales non anticipées.

- Aucun amortissement visible : un matériel acheté il y a 4 ans ne vaut plus le prix d’achat. Ajustez-le.

- Résultat net conservé sans explication : s’il n’est pas distribué, il faut qu’il serve (investissement, trésorerie…).

6. L’analyse comparative : votre meilleur allié

Un bilan seul ne dit pas grand-chose. Mais comparé à celui de l’année précédente, il parle. Il vous dit si :

- Votre trésorerie progresse,

- Vos dettes augmentent ou diminuent,

- Votre résultat net évolue,

- Vos actifs sont mieux utilisés.

Une entreprise stable n’est pas toujours bonne. Une entreprise en croissance déséquilibrée non plus. Ce sont les évolutions qui comptent.

Analysez votre bilan comme vous lisez vos relevés bancaires

Vous n’avez pas besoin de devenir expert-comptable pour comprendre un bilan. Il suffit de savoir quoi regarder, et comment l’interpréter.

Le reste, c’est du bon sens :

- Ce que vous avez,

- Ce que vous devez,

- Ce que vous gagnez vraiment,

- Et si vous pouvez tenir la route à moyen terme.

Mettez en place un outil simple (un tableau Excel automatisé suffit), suivez les postes clés tous les 3 à 6 mois, et vous serez déjà mieux armé que la majorité des entrepreneurs débutants.

📥 Pour aller plus loin :

Comment utiliser ce modèle de suivi financier au quotidien

Ce tableau n’est pas seulement un document : c’est un outil de pilotage. Il vous permet, en un coup d’œil, de savoir où va votre argent, mois après mois, ligne après ligne.

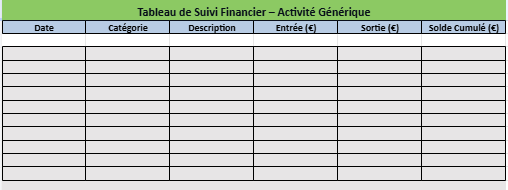

1. L’onglet “Suivi Financier” : votre registre vivant

C’est ici que vous saisissez toutes vos opérations :

- Date : le jour effectif de l’encaissement ou du paiement.

- Catégorie : ventes, prestations, loyer, achats pro, abonnement, etc.

- Description : plus vous êtes précis, plus votre lecture mensuelle sera fluide.

- Entrée / Sortie : chaque flux d’argent est classé proprement.

- Solde Cumulé : il se calcule automatiquement à chaque ligne.

🟢 Astuce : remplissez ce tableau régulièrement, même une fois par semaine suffit à garder le cap.

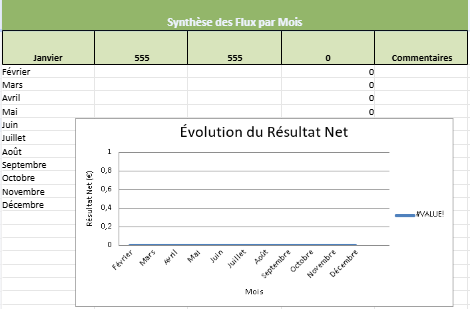

2. L’onglet “Synthèse Mensuelle” : la vision à 30 000 pieds

Chaque mois, vous totalisez vos entrées et vos dépenses. Le résultat net se met à jour automatiquement.

Ce tableau vous permet de repérer :

- Les mois creux ou en tension,

- Les hausses soudaines de dépenses (à creuser),

- Les périodes où vous pourriez mettre de côté ou investir.

🔍 Petit bonus : une colonne “commentaires” vous permet d’ajouter vos observations (ex : facture client réglée en retard, charge exceptionnelle, etc.).

3. Et après ? Créez des alertes, des prévisions, des objectifs

Une fois votre suivi en place, vous pouvez aller plus loin :

- Ajouter un onglet « prévisionnel »,

- Intégrer un seuil d’alerte quand le solde passe sous un certain montant,

- Visualiser l’évolution annuelle avec un graphique à venir.

Pourquoi ce modèle est générique… et pourtant très adaptable

Il a été conçu pour être utilisé par n’importe quel profil d’activité :

- Indépendants, freelances, professions libérales,

- Commerçants, artisans,

- Petites entreprises ou associations.

Si vous avez des besoins particuliers (TVA à intégrer, plusieurs comptes bancaires, analyse par projet), vous pouvez facilement le modifier ou demander une version personnalisée.

Lire un bilan comptable : les ratios essentiels à connaître

Lire un bilan comptable et l’intérpréter, ce n’est pas seulement vérifier que les chiffres sont alignés. C’est surtout comprendre ce qu’ils disent de la santé réelle de l’entreprise. Et pour cela, rien de tel que quelques ratios clés, simples à calculer mais très révélateurs.

Ces ratios ne remplacent pas une analyse complète, mais ils offrent une première lecture structurée et rapide. Ils sont aussi parfaits pour comparer deux années ou pour dialoguer plus sereinement avec un comptable, un banquier, ou un partenaire.

Voici les principaux à retenir — et à utiliser.

1. La trésorerie nette

Formule : Banque + Caisse

Pourquoi c’est utile :

Montre immédiatement la capacité de l’entreprise à faire face à ses dépenses à court terme. Une trésorerie insuffisante est souvent le signe d’un risque de blocage imminent, même si le reste du bilan est “bon”.

2. Le poids des créances clients

Formule : Créances clients / Total actif

Interprétation :

Si ce ratio est élevé, c’est que trop de votre chiffre d’affaires repose sur de l’argent non encore encaissé. Cela peut créer un décalage de trésorerie et des fragilités si certains clients tardent à payer.

3. Le ratio d’endettement

Formule : Dettes totales / Total actif

Utilité :

Permet d’évaluer votre dépendance aux emprunts et financements externes. Plus il est élevé, plus vous êtes exposé aux variations de taux, aux échéances à venir, ou à une pression des créanciers.

4. L’autonomie financière

Formule : Capitaux propres / Total passif

Pourquoi ça compte :

Un bon niveau d’autonomie financière signifie que votre entreprise se finance en majorité par ses propres moyens, sans dépendre excessivement de la dette. C’est souvent un gage de solidité sur le long terme.

5. La variation du résultat net

Formule : Résultat net année N – Résultat année N-1

Objectif :

Voir si l’entreprise progresse, stagne ou recule. Une variation positive est encourageante. Mais une hausse soudaine doit aussi être analysée (bénéfice ponctuel, vente exceptionnelle, etc.).

En résumé

| Ratio | Indicateur de… | À surveiller si… |

|---|---|---|

| Trésorerie nette | Santé immédiate | Solde très bas ou négatif |

| Créances clients | Dépendance aux règlements | Trop de CA en attente d’encaissement |

| Endettement | Niveau de risque financier | Endettement > 60% de l’actif |

| Autonomie financière | Solidité structurelle | Capitaux propres < 30% du passif |

| Résultat net annuel | Rentabilité réelle | Résultat en baisse sans explication |