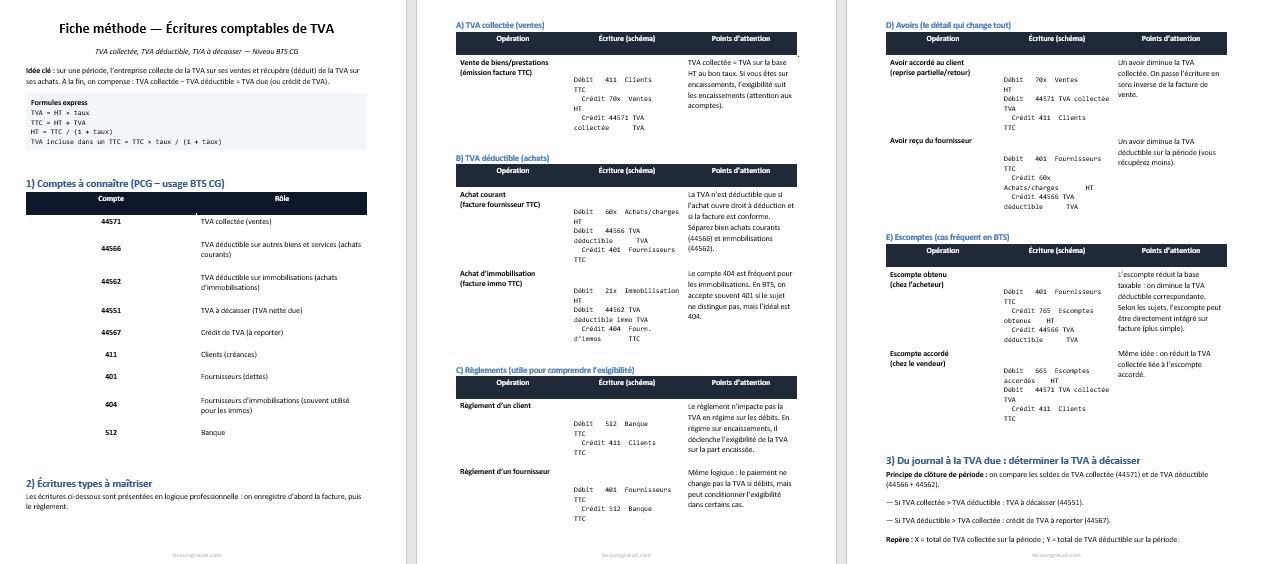

TVA à décaisser et écriture comptable du compte 44551

Recommandés

La TVA à décaisser correspond au solde net de TVA qu’une entreprise doit reverser à l’État au titre d’une période (mois, trimestre, année selon le régime). En comptabilité, ce solde net n’apparaît pas “tout seul” : il est le résultat d’une centralisation entre deux masses qui vivent, elles, au rythme des factures et des encaissements.

- TVA collectée sur les ventes (souvent 44571).

- TVA déductible sur les achats et immobilisations (souvent 44566 et 44562).

- Après compensation, si le solde est positif, on obtient une dette fiscale : elle est portée au compte 44551 TVA à décaisser.

Le 44551 n’est donc pas un compte “de facture”. C’est un compte de synthèse, utilisé au moment où l’on passe de la comptabilité quotidienne à la logique déclarative.

1) La logique simple derrière le 44551

TVA collectée

Lorsqu’une vente est facturée avec TVA, l’entreprise encaisse pour le compte de l’État. Comptablement, cette TVA est une dette “en cours” tant qu’elle n’est pas déclarée et payée.

TVA déductible

Lorsqu’un achat est facturé avec TVA, l’entreprise peut, sous conditions, déduire cette TVA. Comptablement, c’est un droit à déduction qui vient réduire la TVA à reverser.

Centralisation

À la date de déclaration, on ne conserve pas des dizaines de sous-soldes séparés. On “ferme” la période en transférant le résultat net vers :

- 44551 TVA à décaisser si on doit payer,

- ou 44567 Crédit de TVA (ou un compte équivalent selon l’organisation) si la TVA est en faveur de l’entreprise.

2) Calcul de la TVA à décaisser

La formule de base reste lisible :

TVA à décaisser = TVA collectée exigible – TVA déductible – crédits antérieurs imputables

Deux précisions font la différence en pratique :

- Exigible ne veut pas toujours dire “facturée”.

- TVA sur les débits : la TVA est due à la facturation.

- TVA sur les encaissements : la TVA est due à l’encaissement (ou selon des règles de paiement partiel).

- La TVA déductible ne se prend pas “par habitude”.

Elle exige une facture conforme, et une TVA déductible selon la nature de l’achat (exclusions, prorata éventuel, etc.).

3) Écritures comptables essentielles

A. Pendant la période, écritures de ventes et d’achats

Vente (TVA collectée)

Exemple : Vente HT 10 000, TVA 20% = 2 000, TTC 12 000

Débit 411 Clients 12 000

Crédit 707 Ventes 10 000

Crédit 44571 TVA collectée 2 000

Achat courant (TVA déductible sur biens et services)

Exemple : Achat HT 3 000, TVA 20% = 600, TTC 3 600

Débit 6xx Charges 3 000

Débit 44566 TVA déductible ABS 600

Crédit 401 Fournisseurs 3 600

Immobilisation (TVA déductible sur immobilisations)

Exemple : Immo HT 5 000, TVA 20% = 1 000, TTC 6 000

Débit 2xx Immobilisations 5 000

Débit 44562 TVA déductible immobilisations 1 000

Crédit 404 Fournisseurs d’immobilisations 6 000

Jusque-là, aucun 44551.

B. À la déclaration, écriture de centralisation vers 44551

Objectif : solder les comptes de TVA collectée et de TVA déductible, puis faire apparaître le net à payer (44551) ou le crédit (44567).

Cas 1 : TVA à payer (TVA à décaisser)

Supposons en fin de mois :

- Solde créditeur 44571 = 8 400 (TVA collectée)

- Solde débiteur 44566 = 6 900 (TVA déductible)

- Solde débiteur 44562 = 500 (TVA déductible immo)

Calcul : 8 400 – (6 900 + 500) = 1 000 à payer

Écriture de déclaration :

Débit 44571 TVA collectée 8 400

Crédit 44566 TVA déductible ABS 6 900

Crédit 44562 TVA déductible immobilisations 500

Crédit 44551 TVA à décaisser 1 000

Lecture comptable : on annule 44571 (débit), on annule les droits à déduction (crédit des 44566/44562), et le solde net devient une dette 44551.

Cas 2 : Crédit de TVA (TVA en faveur de l’entreprise)

Supposons :

- 44571 = 2 000

- 44566 = 4 800

- 44562 = 700

Calcul : 2 000 – (4 800 + 700) = –3 500 → crédit de TVA 3 500

Écriture :

Débit 44571 TVA collectée 2 000

Débit 44567 Crédit de TVA 3 500

Crédit 44566 TVA déductible ABS 4 800

Crédit 44562 TVA déductible immobilisations 700

Le compte 44567 devient la “mémoire” du crédit reportable (ou remboursable selon le dossier).

C. Au paiement, solder 44551

Quand la TVA est réglée :

Débit 44551 TVA à décaisser

Crédit 512 Banque

Cette écriture clôt la dette fiscale.

4) Le point qui change tout : TVA sur les débits vs TVA sur les encaissements

TVA sur les débits

La TVA collectée est enregistrée dès la facture de vente (comme dans l’exemple classique). La centralisation mensuelle repose sur les factures émises et reçues (selon règles de déduction).

TVA sur les encaissements

La TVA collectée devient exigible au moment où le client paie (totalement ou partiellement). Deux méthodes existent en pratique :

- Méthode directe (plus “déclarative”)

On suit la TVA exigible via des comptes d’attente (souvent 44587 ou équivalents internes), puis on bascule vers 44571 quand l’encaissement intervient. - Méthode simplifiée (plus fréquente en petites structures)

On comptabilise la facture TTC chez le client, et on calcule ensuite la TVA exigible à partir du journal de banque et des lettrages.

Comptablement, cela nécessite une organisation rigoureuse pour éviter d’avoir une TVA “facturée” mais non exigible mélangée dans 44571.

Dans tous les cas, le 44551 conserve son rôle : il porte le net à payer au moment de la déclaration.

5) Cas particuliers qui influencent le 44551

A. Crédit de TVA antérieur imputé

Si un crédit de TVA existe (44567), il peut venir réduire la TVA à payer du mois.

Exemple :

- TVA à payer calculée sur le mois : 1 200

- Crédit antérieur : 500

- TVA à décaisser réelle : 700

Mécaniquement, la déclaration consomme une partie du 44567. Comptablement, cela se traduit par un jeu d’écriture où le crédit est “utilisé” et diminue la dette finale. Une manière très lisible de le formaliser est de ramener le 44567 dans l’écriture de centralisation pour aboutir au bon solde 44551.

Schéma possible (logique) :

- Le crédit (44567) diminue ce que l’on doit : il vient “porter” une partie du solde.

Selon votre plan interne, on peut :

- soit intégrer 44567 dans l’OD de TVA,

- soit passer une OD séparée d’imputation avant la centralisation finale.

L’essentiel : à la fin, le 44551 doit refléter le montant à payer après imputation.

B. Acomptes de TVA (régime simplifié)

Dans un régime avec acomptes, l’entreprise paie parfois des montants avant la déclaration annuelle de régularisation. Selon l’organisation :

- on peut suivre les acomptes en 44581/4458… (comptes d’attente et régularisation),

- puis solder lors de la régularisation annuelle.

Le 44551 peut n’apparaître qu’au moment où l’on constate réellement la TVA nette due à payer après prise en compte des acomptes.

C. Autoliquidation et opérations particulières

Certaines opérations créent simultanément :

- une “TVA collectée” théorique,

- et une “TVA déductible” du même montant,

ce qui neutralise souvent l’effet net… mais pas toujours (prorata, exclusions, droit à déduction limité).

Résultat : le 44551 peut bouger alors même que l’entreprise n’a pas “encaissé” de TVA au sens classique.

6) Méthode de travail fiable pour éviter les erreurs

Une TVA juste, c’est une TVA “réconciliée”. Une méthode simple, robuste, et réutilisable :

Étape 1 — Contrôler les bases

- Total HT ventes du mois, ventilé par taux.

- Total HT achats et immo, ventilé par taux.

- Cohérence TVA = base × taux (avec arrondis maîtrisés).

Étape 2 — Contrôler les comptes de TVA avant centralisation

- 44571 : cohérent avec le chiffre d’affaires taxé.

- 44566/44562 : cohérent avec achats/immo déductibles.

- Vérifier qu’aucune TVA “non déductible” n’a été mise à tort en 44566.

Étape 3 — Passer l’OD de déclaration

- Solder 44571 et 4456x.

- Faire ressortir 44551 (ou 44567).

Étape 4 — Solder au paiement

- Débit 44551 / Crédit 512.

- Pointer le paiement avec l’avis de débit bancaire.

7) Exercices corrigés avancés

Exercice 1 — TVA à payer simple avec immobilisation

Données mensuelles :

- TVA collectée sur ventes : 12 600

- TVA déductible sur charges : 9 400

- TVA déductible sur immobilisations : 1 700

- Calculer la TVA à décaisser.

- Passer l’écriture de déclaration.

- Passer l’écriture de paiement.

Corrigé

- TVA à décaisser = 12 600 – (9 400 + 1 700) = 1 500

- OD de déclaration :

Débit 44571 TVA collectée 12 600

Crédit 44566 TVA déductible ABS 9 400

Crédit 44562 TVA déductible immobilisations 1 700

Crédit 44551 TVA à décaisser 1 500

- Paiement :

Débit 44551 TVA à décaisser 1 500

Crédit 512 Banque 1 500

Exercice 2 — Crédit de TVA reporté

Données mensuelles :

- TVA collectée : 3 200

- TVA déductible ABS : 4 900

- TVA déductible immo : 600

- Crédit de TVA ?

- OD de déclaration.

Corrigé

- Solde = 3 200 – (4 900 + 600) = –2 300 → crédit de TVA 2 300

- OD :

Débit 44571 TVA collectée 3 200

Débit 44567 Crédit de TVA 2 300

Crédit 44566 TVA déductible ABS 4 900

Crédit 44562 TVA déductible immobilisations 600

Exercice 3 — TVA à payer avec crédit antérieur imputé

Données :

- TVA collectée : 9 800

- TVA déductible ABS : 7 100

- TVA déductible immo : 900

- Crédit antérieur (44567) : 1 200

- Calculer la TVA brute du mois (avant imputation).

- Calculer la TVA à décaisser après imputation.

- Proposer une écriture de centralisation lisible.

Corrigé

- TVA brute = 9 800 – (7 100 + 900) = 1 800

- Après imputation du crédit 1 200 : TVA à payer = 1 800 – 1 200 = 600

- Une écriture lisible (intégrant le crédit dans l’OD) :

Débit 44571 TVA collectée 9 800

Crédit 44566 TVA déductible ABS 7 100

Crédit 44562 TVA déductible immobilisations 900

Débit 44567 Crédit de TVA 1 200

Crédit 44551 TVA à décaisser 600

Lecture : on constate la TVA brute (qui “produirait” 1 800 à payer), puis on fait intervenir le crédit 44567 (débit 1 200) pour réduire la dette finale à 600.

8) Mémo final 😉

Si TVA à payer

- OD déclaration : Débit 44571 ; Crédit 44566/44562 ; Crédit 44551

- Paiement : Débit 44551 / Crédit 512

Si crédit de TVA

- OD déclaration : Débit 44571 ; Débit 44567 ; Crédit 44566/44562

- Période suivante : imputation du 44567 quand une TVA à payer réapparaît, ou demande de remboursement selon le cas.

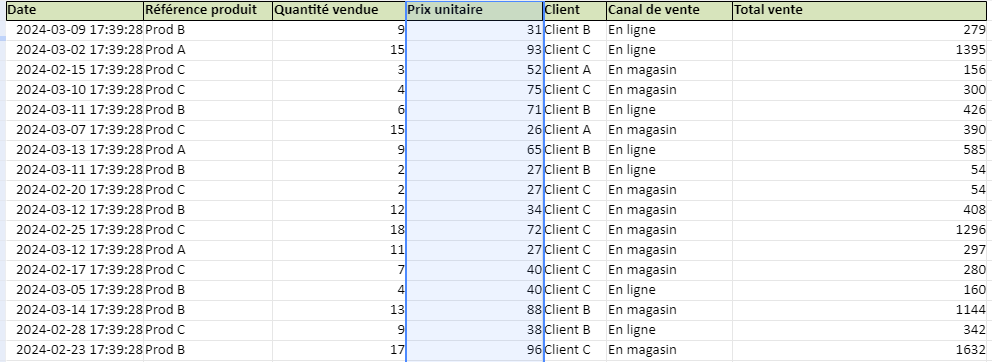

Modèle Excel Calculette TVA 44551

Le modèle ne se contente pas d’additionner des bases et d’appliquer un taux. Il traduit une mécanique fiscale en un flux comptable propre, compréhensible, et surtout réutilisable. Chaque mois, la logique reste la même, mais les chiffres changent, les taux se combinent, les ajustements apparaissent, et l’on finit toujours par une question très simple : qu’est-ce que je dois payer, ou qu’est-ce que je reporte. Ce fichier a été conçu pour rendre cette réponse immédiate, sans perdre la rigueur des écritures.

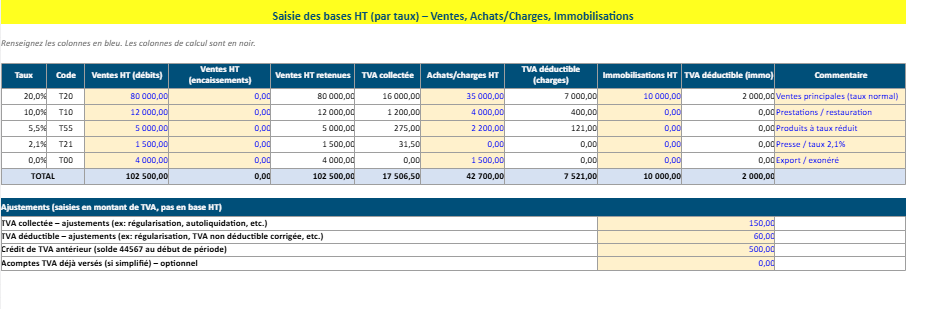

Une feuille Saisie conçue pour limiter l’erreur humaine

La feuille Saisie sert de zone de collecte. Elle impose une discipline utile : séparer les montants par taux, distinguer ventes et achats, isoler les immobilisations, et prévoir une zone d’ajustements (corrections, régularisations, TVA non récupérable, notes de crédit, écarts d’arrondis). Cette structuration a un avantage concret : elle évite le piège le plus courant, celui où tout se mélange dans un seul total, puis devient impossible à justifier en cas de contrôle interne ou de relecture.

Dans la pratique, on peut utiliser cette feuille de deux manières :

- soit en saisie manuelle (rapide, propre, contrôlable),

- soit en recopiant les bases HT issues d’un export (journal des ventes, journal d’achats), puis en laissant le modèle faire le reste.

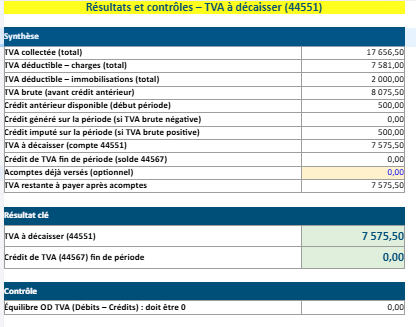

Calculs : une synthèse qui “dit la vérité” de la période

La feuille Calculs joue le rôle de tableau de bord comptable. Elle agrège automatiquement :

- la TVA collectée par taux,

- la TVA déductible par nature (charges et immobilisations),

- le solde net : TVA à décaisser (44551) ou crédit de TVA (44567).

L’intérêt n’est pas seulement de connaître le montant final : c’est de comprendre d’où il vient. Les sous-totaux permettent de repérer, en un regard, ce qui “tire” la TVA vers le haut (hausse des ventes à 20%, baisse d’achats déductibles, immobilisations ponctuelles) ou vers le bas (investissement important, achats élevés, baisse du chiffre d’affaires taxé).

Le modèle prévoit aussi un contrôle de cohérence. L’idée est simple : une déclaration TVA peut être juste, mais une écriture peut être mal construite. Ici, la feuille calcule et vérifie le principe d’équilibre. Si quelque chose ne colle pas, ce n’est pas un détail : c’est un signal.

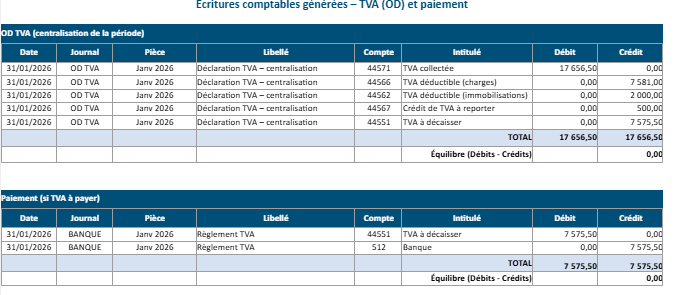

Écritures : une OD TVA prête à passer, sans bricolage

La feuille Écritures est la partie la plus “professionnelle” du modèle : elle transforme la synthèse en mouvement comptable. Elle prépare l’écriture de centralisation, celle qui ferme la période de TVA et fait apparaître la dette fiscale.

- Si la TVA est à payer, l’écriture fait ressortir 44551 TVA à décaisser.

- Si la TVA est en crédit, elle bascule vers 44567 Crédit de TVA.

Le gain est double :

- vous obtenez une écriture lisible, stable, reproductible ;

- vous évitez les erreurs de sens (débit/crédit inversés, oubli d’un sous-compte, écriture partielle).

Et surtout, le modèle n’oublie pas l’étape suivante : le paiement. Une fois la TVA réglée, le fichier vous donne l’écriture de banque qui solde 44551. Le cycle est complet : saisie → calcul → OD → paiement.

Une logique adaptable aux habitudes de cabinet ou d’entreprise

Ce modèle est volontairement “propre” et extensible. Il peut être enrichi, sans casser l’architecture :

- ajout de taux spécifiques,

- prise en compte d’acomptes,

- gestion de TVA sur encaissements (avec une zone encaissements),

- suivi multi-périodes (historique mensuel, graphique, comparaison N-1),

- génération d’un mini “journal TVA” pour archivage.

Autrement dit : ce fichier peut rester une calculette simple, ou devenir une petite usine déclarative, selon votre usage.