Suivi et Analyse des KPIs Financiers Principaux : Modèle Excel Automatisé

Recommandés

Le suivi des KPIs financiers principaux est essentiel pour comprendre la santé financière d’une organisation et orienter la prise de décisions stratégiques. Ce guide explique comment surveiller et analyser trois indicateurs clés : la marge bénéficiaire nette, le ratio d’endettement et le cycle de conversion de trésorerie.

1. Introduction aux KPIs Financiers Principaux

1.1. Pourquoi suivre ces KPIs ?

- Évaluation de la rentabilité : Mesurer la capacité de l’entreprise à générer des bénéfices à partir de ses revenus.

- Gestion des risques financiers : Identifier les niveaux d’endettement et leur impact sur les performances.

- Optimisation du cycle de trésorerie : Réduire le temps nécessaire pour transformer les investissements en liquidités.

1.2. Les 3 KPIs Principaux

- Marge Bénéficiaire Nette (%)

- Ratio d’Endettement

- Cycle de Conversion de Trésorerie (Cash Conversion Cycle)

2. Description des KPIs et Méthodes de Calcul

2.1. Marge Bénéficiaire Nette (%)

- Définition : Indique le pourcentage des revenus qui restent sous forme de bénéfices après déduction des coûts.

- Formule :

calcul: (Revenu net / Revenu total) * 100 - Interprétation : Plus le pourcentage est élevé, meilleure est la rentabilité de l’entreprise.

- Objectif : Identifier les opportunités pour améliorer les marges via la réduction des coûts ou l’augmentation des revenus.

2.2. Ratio d’Endettement (Debt-to-Equity Ratio)

- Définition : Compare les dettes totales aux capitaux propres pour mesurer la structure financière.

- Formule :

calcul: Total des dettes / Capitaux propres - Interprétation :

- Un ratio élevé indique une forte dépendance aux dettes, ce qui peut augmenter les risques.

- Un ratio faible montre une plus grande stabilité financière.

- Objectif : Maintenir un ratio équilibré en fonction des normes sectorielles.

2.3. Cycle de Conversion de Trésorerie (CCC)

- Définition : Mesure le temps nécessaire pour transformer les investissements dans les stocks et créances en liquidités.

- Formule :

calcul: Jours d'inventaire + Jours de créances - Jours de dettesOù :- Jours d’inventaire (DIO) : Temps moyen pour vendre les stocks.

- Jours de créances (DSO) : Temps moyen pour encaisser les paiements des clients.

- Jours de dettes (DPO) : Temps moyen pour payer les fournisseurs.

- Interprétation : Un CCC plus court signifie une meilleure efficacité dans la gestion de la trésorerie.

3. Étapes pour Suivre les KPIs Financiers

3.1. Collecte des Données

- Centralisez les données financières dans un logiciel comptable ou une base de données Excel.

- Les informations clés incluent :

- Revenu net et total

- Dettes totales et capitaux propres

- Durées des stocks, créances, et dettes.

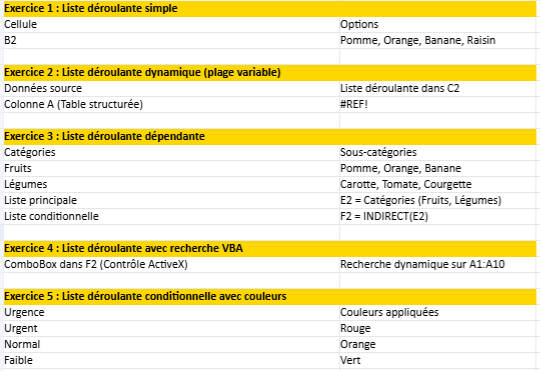

3.2. Automatisation du Calcul

- Utilisez Excel ou un logiciel de BI :

- Configurez des colonnes avec des formules automatisées pour chaque KPI.

- Assurez-vous que les graphiques sont dynamiques et se mettent à jour automatiquement.

3.3. Visualisation

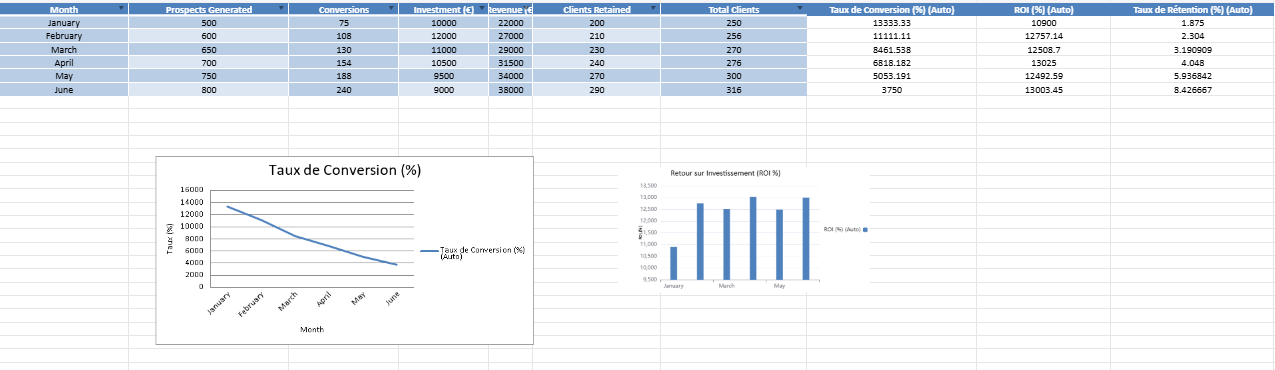

- Graphiques recommandés :

- Ligne pour la Marge Bénéficiaire Nette (%) : Suivre la rentabilité dans le temps.

- Barre pour le Ratio d’Endettement : Comparer les niveaux d’endettement entre les périodes.

- Combo (Barre et Ligne) pour le CCC : Analyser les variations des DIO, DSO, et DPO.

4. Analyse des Résultats

4.1. Marge Bénéficiaire Nette

- Analyse Positive : Une augmentation montre une amélioration de l’efficacité opérationnelle ou une réduction des coûts.

- Action Corrective : Si elle diminue, examinez les coûts fixes et variables ou repensez la stratégie de prix.

4.2. Ratio d’Endettement

- Analyse Positive : Un ratio réduit signifie une diminution des risques financiers.

- Action Corrective : Si le ratio est trop élevé, envisagez de réduire les dettes ou d’augmenter les capitaux propres.

4.3. Cycle de Conversion de Trésorerie

- Analyse Positive : Un CCC plus court reflète une meilleure gestion des stocks, des créances et des dettes.

- Action Corrective : Allongez les termes de paiement aux fournisseurs ou réduisez les délais d’encaissement.

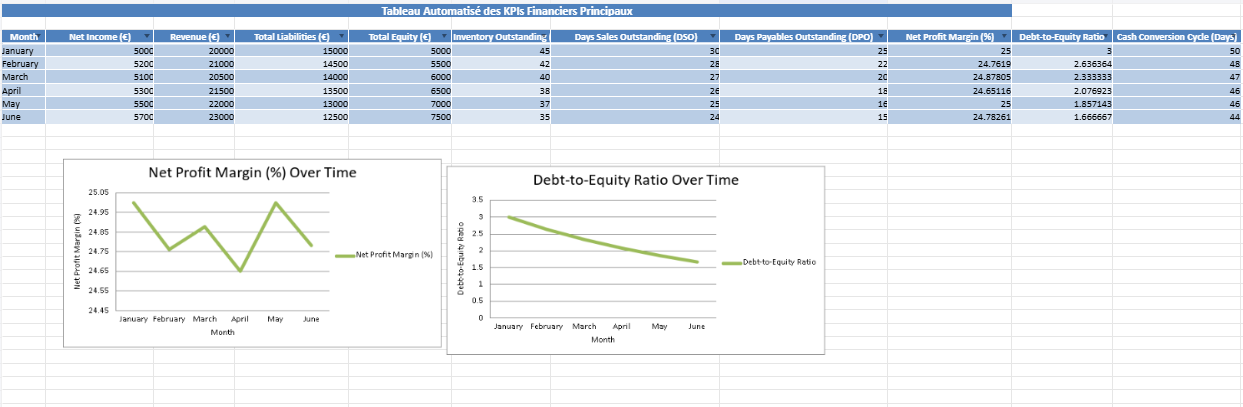

5. Exemple de Tableau de Suivi

| Mois | Marge Bénéficiaire Nette (%) | Ratio d’Endettement | Cycle de Trésorerie (Jours) |

|---|---|---|---|

| Janvier | 25.0 | 3.0 | 50 |

| Février | 24.8 | 2.9 | 48 |

| Mars | 24.9 | 2.8 | 46 |

| Avril | 25.2 | 2.7 | 44 |

Le suivi des KPIs financiers principaux offre une visibilité précieuse sur la performance et la stabilité financière de l’entreprise. Une approche automatisée permet de simplifier la collecte, le calcul et l’analyse des données, ce qui est essentiel pour identifier les opportunités d’amélioration et réduire les risques.

Investir dans des outils de reporting robustes et former les équipes à interpréter ces indicateurs garantit des décisions éclairées et stratégiques.

7. Cas Pratique : Analyse des KPIs Financiers avec Données Réelles

Pour mieux comprendre l’application des KPIs financiers principaux, explorons un cas pratique chiffré. Voici les données mensuelles pour une entreprise fictive :

7.1. Données de Base

| Mois | Revenu (€) | Revenu Net (€) | Dettes Totales (€) | Capitaux Propres (€) | DIO (Jours) | DSO (Jours) | DPO (Jours) |

|---|---|---|---|---|---|---|---|

| Janvier | 50,000 | 12,500 | 60,000 | 40,000 | 40 | 25 | 20 |

| Février | 52,000 | 13,000 | 58,000 | 42,000 | 38 | 24 | 18 |

| Mars | 54,000 | 13,500 | 56,000 | 45,000 | 35 | 23 | 16 |

7.2. Calcul des KPIs

Utilisons les formules présentées dans le guide pour calculer chaque KPI pour ces données :

- Marge Bénéficiaire Nette (%)

calcul: (Revenu Net / Revenu Total) * 100- Janvier : (12,500/50,000)×100=25.0%(12,500/50,000)×100=25.0%

- Février : (13,000/52,000)×100=25.0%(13,000/52,000)×100=25.0%

- Mars : (13,500/54,000)×100=25.0%(13,500/54,000)×100=25.0%

- Ratio d’Endettement

calcul: Dettes Totales / Capitaux Propres- Janvier : 60,000/40,000=1.560,000/40,000=1.5

- Février : 58,000/42,000=1.3858,000/42,000=1.38

- Mars : 56,000/45,000=1.2456,000/45,000=1.24

- Cycle de Conversion de Trésorerie (CCC)

calcul: DIO + DSO - DPO- Janvier : 40+25−20=45 jours40+25−20=45jours

- Février : 38+24−18=44 jours38+24−18=44jours

- Mars : 35+23−16=42 jours35+23−16=42jours

7.3. Résumé des Résultats

| Mois | Marge Bénéficiaire Nette (%) | Ratio d’Endettement | Cycle de Conversion de Trésorerie (Jours) |

|---|---|---|---|

| Janvier | 25.0 | 1.50 | 45 |

| Février | 25.0 | 1.38 | 44 |

| Mars | 25.0 | 1.24 | 42 |

7.4. Analyse et Interprétation

- Marge Bénéficiaire Nette :

- La marge bénéficiaire reste constante à 25 %. Cela montre une gestion stable des coûts et des revenus.

- Action : Augmenter les revenus ou réduire les coûts fixes pour améliorer la rentabilité.

- Ratio d’Endettement :

- Le ratio diminue progressivement de 1.50 en janvier à 1.24 en mars. Cela indique une réduction de la dépendance aux dettes.

- Action : Maintenir cette tendance en augmentant les capitaux propres ou en diminuant les dettes.

- Cycle de Conversion de Trésorerie (CCC) :

- Le CCC diminue de 45 jours en janvier à 42 jours en mars. Cela reflète une amélioration de la gestion des stocks, des créances et des paiements fournisseurs.

- Action : Réduire davantage le CCC en :

- Accélérant la rotation des stocks.

- Diminuant les délais d’encaissement (DSO).

- Allongeant les délais de paiement (DPO).

8. Conclusion

Ce cas pratique illustre comment les KPIs financiers principaux offrent une vue claire de la performance financière et opérationnelle. L’analyse régulière de ces indicateurs permet de :

- Optimiser la rentabilité.

- Réduire les risques financiers.

- Améliorer la gestion de la trésorerie.