Calcul de la Valeur de l’Entreprise et Valorisation des Startups : 3 Modèles Excel

La valorisation des entreprises, et en particulier des startups, est une étape cruciale dans le développement d’une entreprise. Que ce soit pour lever des fonds, vendre l’entreprise, ou simplement comprendre sa position sur le marché, savoir calculer la valeur de son entreprise est essentiel. Cet article explore les différents modèles de valorisation, en mettant un accent particulier sur les startups.

1. Valorisation Traditionnelle des Entreprises

1.1. Méthode des Multiples

La méthode des multiples consiste à utiliser des ratios financiers d’entreprises comparables pour estimer la valeur d’une entreprise. Les multiples couramment utilisés incluent :

- Multiple de chiffre d’affaires (EV/CA)

- Multiple de l’EBITDA (EV/EBITDA)

- Multiple des bénéfices (P/E)

Cette méthode est particulièrement utile pour les entreprises établies dans des secteurs où les comparables sont disponibles et pertinents.

1.2. Actualisation des Flux de Trésorerie (DCF)

La méthode DCF consiste à actualiser les flux de trésorerie futurs de l’entreprise à leur valeur présente. Les étapes clés comprennent :

- Estimation des flux de trésorerie futurs : Projection des flux de trésorerie sur une période donnée.

- Calcul de la valeur terminale : Estimation de la valeur de l’entreprise au-delà de la période de projection.

- Choix du taux d’actualisation : Utilisation du coût moyen pondéré du capital (WACC).

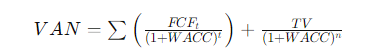

La formule de la valeur actuelle nette (VAN) est utilisée pour calculer la valeur de l’entreprise.

Où ( FCF_t ) est le flux de trésorerie libre à l’année ( t ), ( TV ) la valeur terminale, et ( n ) le nombre d’années de projection.

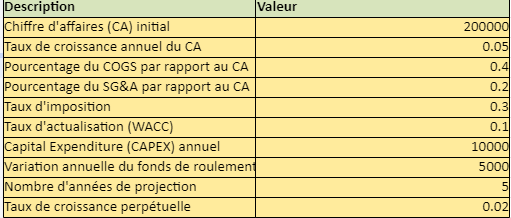

Guide d’utilisation du modèle de valorisation DCF automatisé

Feuille “Entrées” :

- Chiffre d’affaires (CA) initial : Entrez le chiffre d’affaires initial de l’entreprise.

- Taux de croissance annuel du CA : Entrez le taux de croissance annuel attendu du CA.

- Pourcentage du COGS par rapport au CA : Entrez le pourcentage des coûts des biens vendus par rapport au CA.

- Pourcentage du SG&A par rapport au CA : Entrez le pourcentage des frais généraux et administratifs par rapport au CA.

- Taux d’imposition : Entrez le taux d’imposition applicable.

- Taux d’actualisation (WACC) : Entrez le taux d’actualisation ou coût moyen pondéré du capital.

- Capital Expenditure (CAPEX) annuel : Entrez le montant des dépenses en capital annuelles.

- Variation annuelle du fonds de roulement : Entrez la variation annuelle du fonds de roulement.

- Nombre d’années de projection : Entrez le nombre d’années pour lesquelles vous souhaitez projeter les flux de trésorerie.

- Taux de croissance perpétuelle : Entrez le taux de croissance perpétuelle utilisé pour calculer la valeur terminale.

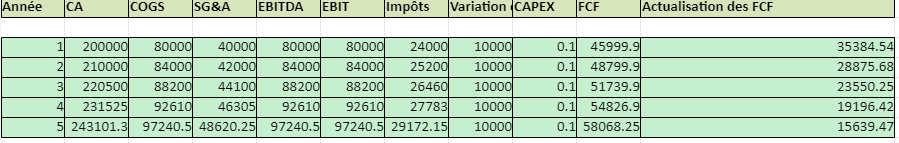

Feuille “Calculs” :

- Cette feuille effectue les calculs intermédiaires nécessaires pour la méthode DCF. Les flux de trésorerie, les impôts, les variations du fonds de roulement, et les CAPEX sont calculés ici.

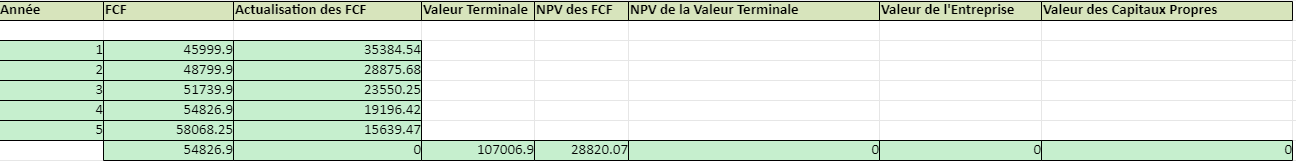

Feuille “DCF” :

- Cette feuille contient le résultat final de l’évaluation DCF. Elle montre les flux de trésorerie actualisés, la valeur terminale et la valeur nette présente (NPV) des flux de trésorerie et de la valeur terminale.

2. Valorisation des Startups

Les startups, par leur nature innovante et souvent dépourvue de bénéfices substantiels, nécessitent des méthodes de valorisation adaptées.

2.1. Méthode Berkus

La méthode Berkus se concentre sur des facteurs qualitatifs pour estimer la valeur d’une startup en phase de démarrage. Elle attribue une valeur à cinq éléments clés :

- Idée de base : jusqu’à 500 000 $

- Prototype : jusqu’à 500 000 $

- Qualité de l’équipe de gestion : jusqu’à 500 000 $

- Relations stratégiques : jusqu’à 500 000 $

- Lancement de produit et vente initiale : jusqu’à 500 000 $

La valorisation totale peut atteindre jusqu’à 2,5 millions de dollars.

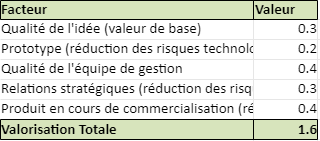

Guide d’utilisation du modèle de valorisation Berkus

Feuille “Entrées” :

Cette feuille est utilisée pour entrer les valeurs attribuées à chaque facteur clé de la méthode Berkus. Les valeurs doivent être comprises entre 0 et 0,5 million USD pour chaque facteur.

- Qualité de l’idée (valeur de base) : Entrez une valeur allant jusqu’à 0,5 million USD. Cette valeur représente la qualité et le potentiel de l’idée de l’entreprise.

- Prototype (réduction des risques technologiques) : Entrez une valeur allant jusqu’à 0,5 million USD. Cette valeur représente le degré de développement du prototype et la réduction des risques technologiques.

- Qualité de l’équipe de gestion : Entrez une valeur allant jusqu’à 0,5 million USD. Cette valeur évalue la compétence et l’expérience de l’équipe de gestion.

- Relations stratégiques (réduction des risques de mise sur le marché) : Entrez une valeur allant jusqu’à 0,5 million USD. Cette valeur représente la solidité des partenariats et des relations stratégiques.

- Produit en cours de commercialisation (réduction des risques de production) : Entrez une valeur allant jusqu’à 0,5 million USD. Cette valeur mesure l’avancement du produit vers la commercialisation et la réduction des risques de production.

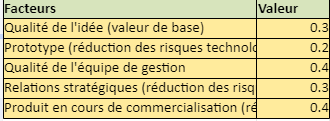

Feuille “Valorisation” :

Cette feuille affiche les valeurs attribuées à chaque facteur et calcule automatiquement la valorisation totale de l’entreprise en additionnant les valeurs des cinq facteurs.

- Facteur : Les cinq facteurs clés de la méthode Berkus.

- Valeur (en millions USD) : Les valeurs attribuées à chaque facteur, telles que saisies dans la feuille “Entrées”.

- Valorisation Totale : La somme des valeurs attribuées aux cinq facteurs, représentant la valorisation totale de l’entreprise.

Les cellules de la feuille “Entrées” sont colorées en jaune pour indiquer les zones où les données doivent être saisies. Les en-têtes de chaque feuille sont colorés en vert pour une meilleure lisibilité.

Exemple d’utilisation

- Ouvrez le fichier Excel.

- Allez à la feuille “Entrées”.

- Entrez les valeurs pour chaque facteur dans la colonne “Valeur (en millions USD)”.

- Les résultats seront automatiquement mis à jour dans la feuille “Valorisation”.

- Allez à la feuille “Valorisation” pour voir la valorisation totale de l’entreprise.

Téléchargez le fichier en utilisant le lien ci-dessous pour commencer :

2.2. Méthode Scorecard

Cette méthode compare la startup à d’autres startups financées récemment en fonction de divers critères, ajustant ainsi la valeur en fonction de la performance relative :

- Équipe : 0-30%

- Produit et technologie : 0-30%

- Marché : 0-25%

- Modèle d’affaires : 0-15%

Chaque critère est pondéré et ajusté selon la performance de la startup.

2.3. Méthode des Précédents

Cette méthode utilise les valorisations de startups similaires ayant récemment levé des fonds. Elle est basée sur :

- Montant des fonds levés

- Stade de développement

- Secteur d’activité

3. Autres Méthodes de Valorisation

3.1. Méthode des Options Réelles

Cette méthode applique les principes des options financières à la valorisation des projets d’investissement. Elle est particulièrement utile pour les startups avec des opportunités de croissance incertaines.

3.2. Méthode des Coûts

Cette méthode évalue la startup en fonction des coûts de création et de développement, ajustés pour refléter la capacité de génération de revenus futurs.

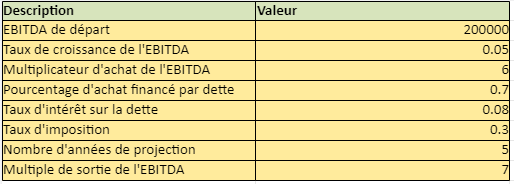

Modèle LBO dans Excel – Guide d’utilisation

Feuille “Entrées” :

- EBITDA de départ : Entrez l’EBITDA de départ de l’entreprise.

- Taux de croissance de l’EBITDA : Entrez le taux de croissance annuel de l’EBITDA.

- Multiplicateur d’achat de l’EBITDA : Entrez le multiple d’achat de l’EBITDA.

- Pourcentage d’achat financé par dette : Entrez le pourcentage de l’achat financé par la dette.

- Taux d’intérêt sur la dette : Entrez le taux d’intérêt applicable à la dette.

- Taux d’imposition : Entrez le taux d’imposition applicable.

- Nombre d’années de projection : Entrez le nombre d’années pour lesquelles vous souhaitez projeter les flux de trésorerie.

- Multiple de sortie de l’EBITDA : Entrez le multiple de sortie de l’EBITDA.

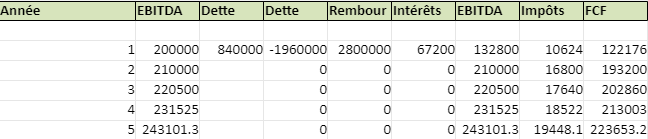

Feuille “Calculs” : Cette feuille effectue les calculs intermédiaires nécessaires pour déterminer la valeur de l’entreprise :

- Année : Les années de projection.

- EBITDA : Le bénéfice avant intérêts, impôts, dépréciation et amortissement projeté.

- Dette Initiale : La dette initiale utilisée pour financer l’achat.

- Dette Restante : La dette restante après les remboursements annuels.

- Remboursement de la Dette : Le montant annuel de remboursement de la dette.

- Intérêts : Les intérêts annuels payés sur la dette.

- EBITDA après Intérêts : Le bénéfice après intérêts.

- Impôts : Les impôts calculés sur le bénéfice après intérêts.

- FCF : Le flux de trésorerie libre pour chaque année.

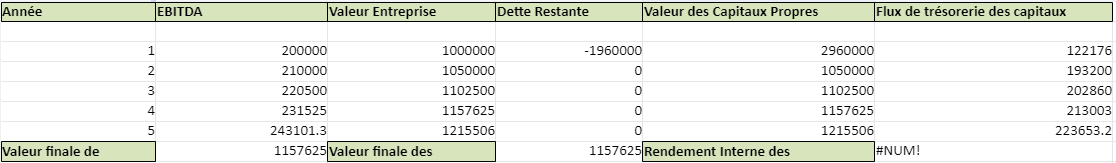

Feuille “Valeur_Entreprise” : Cette feuille contient le résultat final du calcul de la valeur de l’entreprise :

- Année : Les années de projection.

- EBITDA : Le bénéfice avant intérêts, impôts, dépréciation et amortissement projeté.

- Valeur Entreprise : La valeur de l’entreprise basée sur l’EBITDA et le multiple de sortie.

- Dette Restante : La dette restante après les remboursements annuels.

- Valeur des Capitaux Propres : La valeur des capitaux propres de l’entreprise après remboursement de la dette.

- Rendement Interne des Capitaux Propres (IRR) : Le rendement interne des capitaux propres calculé sur la période de projection.

Conclusion

La valorisation d’une entreprise, et plus spécifiquement d’une startup, est une tâche complexe qui nécessite une compréhension approfondie des différentes méthodes disponibles. Les méthodes traditionnelles comme les multiples et le DCF sont adaptées aux entreprises établies, tandis que les startups bénéficient de méthodes spécifiques comme la méthode Berkus, la méthode Scorecard et la méthode des Précédents. Chaque méthode présente des avantages et des inconvénients, et le choix de la méthode dépendra des caractéristiques uniques de chaque entreprise et du contexte du marché.

Pour les entrepreneurs et les investisseurs, maîtriser ces techniques de valorisation est essentiel pour prendre des décisions éclairées et maximiser la valeur de leurs investissements.