Manuel de Procédure de Recouvrement des Créances : Exemple et Modèle

Recommandés

Dans le monde des affaires, la gestion efficace des créances est essentielle pour assurer la stabilité financière et la pérennité d’une entreprise. Le recouvrement des créances, souvent perçu comme une tâche administrative, joue un rôle stratégique clé. Il ne s’agit pas simplement de récupérer des fonds dus, mais aussi de gérer les relations clients, d’optimiser la trésorerie et de minimiser les risques financiers.

Une Nécessité Économique

En France, de nombreuses entreprises, qu’elles soient petites ou grandes, font face à des retards de paiement. Selon une étude récente, près de 25 % des faillites sont directement liées à des problèmes de créances impayées. Ces chiffres alarmants soulignent l’importance d’une politique de recouvrement bien définie.

Le recouvrement des créances permet de maintenir la liquidité de l’entreprise, essentielle pour honorer ses propres engagements financiers, tels que le paiement des fournisseurs, des salaires et des charges sociales. Une gestion proactive des créances contribue également à améliorer le bilan financier de l’entreprise, renforçant ainsi sa crédibilité auprès des partenaires financiers et des investisseurs.

Des Techniques et Stratégies Diversifiées

Le processus de recouvrement des créances commence généralement par des actions préventives. Avant même de contracter une vente à crédit, il est crucial d’évaluer la solvabilité du client. Cette évaluation peut inclure des vérifications de crédit et des analyses financières pour déterminer la capacité de paiement du client.

Une fois la vente réalisée, des relances automatiques et des contacts téléphoniques de courtoisie sont des outils efficaces pour rappeler aux clients leurs échéances. Ces premières étapes permettent souvent de résoudre les retards de paiement sans recourir à des mesures plus sévères.

En cas de non-paiement persistant, l’entreprise peut engager des procédures de recouvrement amiable. Cela peut inclure l’envoi de lettres de rappel formelles et la négociation de plans de paiement échelonnés. L’objectif est de trouver une solution à l’amiable qui satisfasse les deux parties.

Si toutes les tentatives amiables échouent, l’entreprise peut se tourner vers le recouvrement contentieux. Cette étape implique souvent l’envoi de mises en demeure et, si nécessaire, l’engagement de procédures judiciaires. Faire appel à un huissier de justice peut également être une solution pour récupérer les sommes dues.

Le Rôle des Nouvelles Technologies

Les avancées technologiques ont transformé le paysage du recouvrement des créances. Les logiciels de gestion des créances permettent d’automatiser les processus de relance, de suivre les paiements en temps réel et de générer des rapports détaillés sur l’état des créances. Ces outils offrent une visibilité accrue sur la situation financière de l’entreprise et permettent une gestion plus efficace des créances.

De plus, de nombreuses entreprises externalisent désormais leurs services de recouvrement à des agences spécialisées. Ces agences disposent de l’expertise et des ressources nécessaires pour gérer les créances de manière professionnelle et efficace, permettant ainsi à l’entreprise de se concentrer sur son cœur de métier.

Une Gestion Axée sur les Relations Clients

Il est essentiel de noter que le recouvrement des créances ne doit pas se faire au détriment des relations clients. Une approche trop agressive peut nuire à la réputation de l’entreprise et compromettre les relations commerciales futures. Une communication ouverte, respectueuse et transparente est donc primordiale tout au long du processus de recouvrement.

Guide détaillé – Manuel de procédure de recouvrement des créances

Le recouvrement des créances est une étape cruciale pour la gestion financière d’une entreprise. Ce manuel vise à fournir un cadre structuré et des procédures claires pour assurer le recouvrement efficace des créances en souffrance.

Table des Matières

- Objectifs du recouvrement

- Politique de crédit et conditions de vente

- Classification des créances

- Processus de recouvrement

- Préventif

- Amiable

- Contentieux

- Outils de recouvrement

- Gestion des litiges

- Suivi et rapport

1. Objectifs du recouvrement

- Maintenir la liquidité de l’entreprise: Assurer que les fonds dus à l’entreprise sont reçus en temps opportun.

- Réduire les créances irrécouvrables: Minimiser le risque de non-paiement.

- Améliorer les relations clients: Maintenir une communication ouverte et respectueuse avec les clients tout en assurant le recouvrement.

2. Politique de crédit et conditions de vente

- Évaluation de la solvabilité: Analyser la capacité de paiement des clients avant de leur accorder un crédit.

- Conditions de vente: Définir clairement les conditions de paiement dans les contrats et factures (échéances, escomptes, pénalités de retard).

- Limites de crédit: Fixer des plafonds de crédit pour chaque client en fonction de leur solvabilité.

3. Classification des créances

- Créances courantes: Factures non échues.

- Créances en souffrance: Factures échues mais non payées.

- Créances litigieuses: Factures contestées par les clients.

- Créances douteuses: Factures dont le recouvrement est incertain.

4. Processus de recouvrement

4.1 Recouvrement Préventif

- Relances automatiques: Envoi de rappels avant la date d’échéance.

- Contact téléphonique: Appels de courtoisie pour vérifier la réception de la facture.

4.2 Recouvrement Amiable

- Premier rappel: Lettre ou e-mail de relance après la date d’échéance.

- Deuxième rappel: Envoi d’un courrier plus formel en cas de non-réponse.

- Négociation: Proposer des solutions de paiement échelonné si nécessaire.

4.3 Recouvrement Contentieux

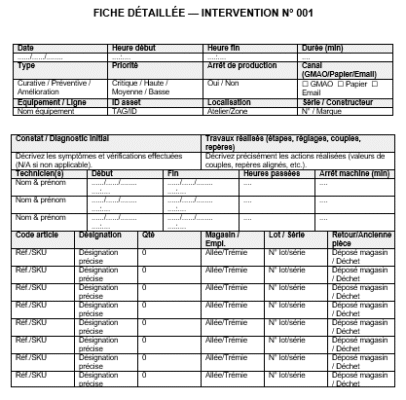

- Mise en demeure: Envoi d’une lettre recommandée avec accusé de réception.

- Procédures judiciaires: Saisir les tribunaux compétents pour obtenir une injonction de payer.

- Recouvrement par huissier: Faire appel à un huissier de justice pour récupérer les fonds.

5. Outils de recouvrement

- Logiciels de gestion des créances: Utiliser des outils pour automatiser les relances et suivre les paiements.

- Services de recouvrement externalisés: Faire appel à des agences spécialisées en recouvrement.

6. Gestion des litiges

- Analyse des litiges: Identifier les raisons des contestations.

- Résolution amiable: Tenter de trouver un accord avec le client.

- Documentation: Conserver toutes les preuves et communications liées aux litiges.

7. Suivi et rapport

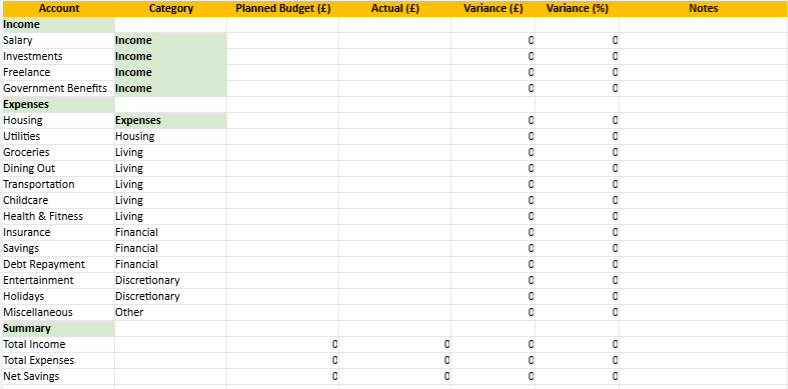

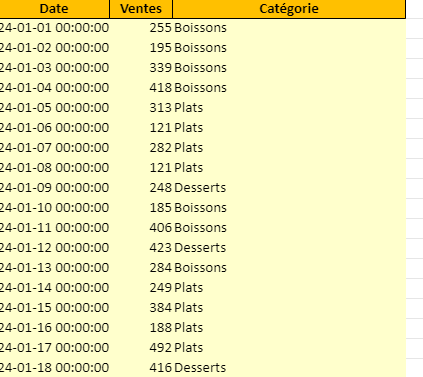

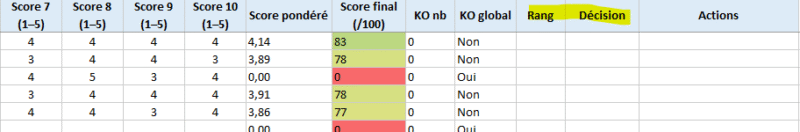

- Tableaux de bord: Utiliser des indicateurs pour suivre l’évolution des créances.

- Rapports périodiques: Établir des rapports mensuels pour évaluer l’efficacité du recouvrement.

- Révisions des politiques: Adapter les stratégies de recouvrement en fonction des résultats obtenus.

Télécharger une fiche pratique à remplir pour mettre en œuvre une procédure de recouvrement des créances 👇

Étude de Cas : Recouvrement des Créances – Enjeu et Défis

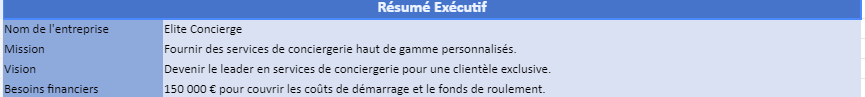

L’entreprise fictive « Tech Innov » est une PME spécialisée dans le développement de logiciels de gestion pour les entreprises. Forte de ses 50 employés, elle connaît une croissance rapide depuis sa création en 2015. Cependant, cette expansion s’accompagne de défis significatifs, notamment la gestion des créances clients.

Problématique

En 2022, « Tech Innov » a enregistré une augmentation des retards de paiement de ses clients, mettant en péril sa trésorerie. En fin d’année, 15 % de ses créances étaient en souffrance, représentant une somme de 200 000 euros. Cette situation préoccupante a poussé la direction à réévaluer et renforcer son processus de recouvrement des créances.

Objectifs

L’objectif principal était de réduire les créances en souffrance de 15 % à 5 % d’ici la fin de 2023. Pour atteindre cet objectif, « Tech Innov » devait non seulement récupérer les fonds dus, mais aussi instaurer des mesures préventives pour éviter de futurs retards de paiement.

Étapes de la Mise en Œuvre

1. Analyse de la Situation

La première étape a consisté à analyser en détail les créances en souffrance. « Tech Innov » a segmenté ses créances par ancienneté et montant dû, et a identifié les clients récurrents dans les retards de paiement. Cette analyse a révélé que 70 % des créances en souffrance provenaient de 20 % des clients.

2. Évaluation et Révision des Politiques de Crédit

« Tech Innov » a mis à jour ses politiques de crédit en intégrant des vérifications de solvabilité plus rigoureuses avant l’octroi de tout crédit. Des limites de crédit spécifiques ont été définies pour chaque client en fonction de leur historique de paiement et de leur situation financière actuelle.

3. Mise en Place de Relances Automatisées

L’entreprise a investi dans un logiciel de gestion des créances capable d’automatiser les relances. Ce système envoie des rappels par e-mail et SMS avant et après les dates d’échéance. Cette automatisation a permis de gagner du temps et de garantir des relances systématiques.

4. Recouvrement Amiable

Pour les créances déjà en souffrance, « Tech Innov » a renforcé son approche de recouvrement amiable. Les équipes financières ont contacté directement les clients pour comprendre les raisons des retards et négocier des plans de paiement échelonnés lorsque cela était possible.

5. Procédures Contentieuses

En dernier recours, « Tech Innov » a commencé à envoyer des mises en demeure aux clients les plus récalcitrants. Pour certains cas extrêmes, des procédures judiciaires ont été engagées pour récupérer les sommes dues.

Défis Rencontrés

1. Gestion de la Relation Client

Un des principaux défis a été de maintenir de bonnes relations avec les clients tout en étant ferme sur le recouvrement des créances. « Tech Innov » a dû former son personnel à des techniques de communication assertive mais respectueuse.

2. Ressources et Formation

L’implémentation des nouvelles politiques et systèmes a nécessité des investissements en temps et en ressources. Les employés ont dû être formés à l’utilisation du nouveau logiciel de gestion des créances et aux nouvelles procédures de recouvrement.

3. Résistance au Changement

Certains clients ont exprimé leur mécontentement face aux nouvelles politiques de crédit plus strictes. « Tech Innov » a dû faire preuve de pédagogie pour expliquer l’importance de ces mesures pour la pérennité de l’entreprise.

Résultats et Apprentissage

À la fin de 2023, « Tech Innov » a réussi à réduire ses créances en souffrance à 6 %, se rapprochant ainsi de son objectif initial. Les mesures mises en place ont non seulement amélioré la trésorerie de l’entreprise mais ont également renforcé sa discipline financière.

Leçons Apprises :

- Proactivité et Prévention : La prévention des retards de paiement est plus efficace que le recouvrement des créances en souffrance. Des vérifications de solvabilité et des limites de crédit bien définies sont essentielles.

- Automatisation : L’automatisation des relances permet de garantir la régularité et l’efficacité du suivi des créances.

- Formation et Communication : La formation des employés et une communication claire avec les clients sont cruciales pour gérer les créances de manière efficace sans détériorer les relations commerciales.

Conclusion

Le recouvrement des créances représente un enjeu majeur pour les entreprises, tant en termes de gestion de la trésorerie que de relation client. L’expérience de « Tech Innov » montre qu’avec une approche structurée et proactive, il est possible de surmonter les défis liés aux créances en souffrance et de renforcer la santé financière de l’entreprise.