Exercices Corrigés : Les Provisions pour Risques et Charges en Comptabilité Approfondie

Recommandés

Cet article vous invite à résoudre des exercices corrigés en comptabilité approfondie – Provisions pour Risques et Charges 👇

Les provisions pour risques et charges sont des passifs comptabilisés lorsque des événements futurs risquent d’entraîner des pertes ou des charges pour une entreprise. Ces provisions sont constituées pour couvrir des obligations probables mais dont le montant et/ou la date ne sont pas encore certains.

Voici des exercices corrigés pour illustrer la comptabilisation des provisions pour risques et charges.

Exercice 1 : Provision pour litige

Contexte :

Une société est impliquée dans un litige avec un client qui réclame 50 000 €. Après consultation avec son avocat, la société estime qu’il y a 70 % de chances qu’elle soit condamnée à verser 40 000 €. L’entreprise décide de constituer une provision pour couvrir ce risque.

Question :

- Comment comptabiliser la provision pour ce litige ?

- Que se passe-t-il si, finalement, la société est condamnée à verser 35 000 € ?

Correction :

- Comptabilisation de la provision :

La société doit comptabiliser une provision pour risque de 40 000 € (montant probable de la perte). Écriture comptable :

- Débit : 6815 "Dotations aux provisions pour risques" : 40 000 €

- Crédit : 151 "Provisions pour risques" : 40 000 €- Si la condamnation s’élève à 35 000 € :

- La provision initiale de 40 000 € est supérieure au montant finalement payé (35 000 €). Une reprise partielle de la provision doit être comptabilisée. Écriture comptable :

- Débit : 151 "Provisions pour risques" : 40 000 €

- Crédit : 7815 "Reprises sur provisions" : 5 000 €

- Crédit : 512 "Banque" : 35 000 € (montant payé)Réponse :

La société constitue une provision de 40 000 € et, après le jugement, reprend 5 000 € sur la provision initiale.

Exercice 2 : Provision pour garantie produit

Contexte :

Une entreprise vend des appareils électroniques avec une garantie d’un an. En fin d’année, elle a vendu 1 000 appareils à 500 € chacun. En moyenne, 5 % des appareils tombent en panne pendant la période de garantie, et le coût moyen de réparation par appareil est de 50 €.

Question :

Calculez et comptabilisez la provision pour garantie produit à constituer à la clôture de l’exercice.

Correction (suite) :

- Calcul de la provision pour garantie produit :

- Nombre d’appareils vendus : 1 000.

- Taux de panne estimé : 5 %.

- Coût moyen de réparation : 50 € par appareil. Provision :

Provision = nombre_appareils_vendus * taux_de_panne * coût_de_réparation

Provision = 1 000 * 5 % * 50 €

Provision = 1 000 * 0.05 * 50 €

Provision = 2 500 €- Comptabilisation de la provision :

À la clôture de l’exercice, la société doit constituer une provision de 2 500 € pour couvrir les réparations à effectuer durant la période de garantie. Écriture comptable :

- Débit : 6815 "Dotations aux provisions pour charges" : 2 500 €

- Crédit : 1515 "Provisions pour garanties données aux clients" : 2 500 €- Supposons que durant l’exercice suivant, l’entreprise effectue des réparations pour un coût total de 1 800 €. La société doit comptabiliser la dépense et reprendre la provision correspondante. Écriture comptable pour les réparations :

- Débit : 1515 "Provisions pour garanties" : 1 800 €

- Crédit : 7815 "Reprises sur provisions" : 1 800 €

- Débit : 645 "Frais de réparation" : 1 800 €Réponse :

L’entreprise constitue une provision de 2 500 € à la clôture de l’exercice pour couvrir les pannes futures, et reprend la provision au fur et à mesure que les réparations sont effectuées.

Exercice 3 : Provision pour restructuration

Contexte :

Une société prévoit une restructuration pour l’année prochaine. Le plan de restructuration inclut la suppression de 20 postes. Le coût moyen de licenciement est estimé à 25 000 € par salarié. Le plan a été annoncé aux employés avant la clôture de l’exercice.

Question :

Calculez la provision à constituer pour la restructuration et comptabilisez-la.

Correction :

- Calcul de la provision pour restructuration :

- Nombre de postes supprimés : 20.

- Coût moyen de licenciement : 25 000 €. Provision :

Provision = nombre_postes_supprimés * coût_licenciement_par_salarié

Provision = 20 * 25 000 €

Provision = 500 000 €- Comptabilisation de la provision :

La société doit constituer une provision de 500 000 € à la clôture de l’exercice pour couvrir les coûts de restructuration. Écriture comptable :

- Débit : 6815 "Dotations aux provisions pour charges" : 500 000 €

- Crédit : 1518 "Provisions pour restructurations" : 500 000 €Réponse :

L’entreprise doit constituer une provision de 500 000 € pour couvrir les coûts de la restructuration, incluant les licenciements prévus.

Exercice 4 : Provision pour dépréciation de stock

Contexte :

Une entreprise détient un stock d’articles dont la valeur d’achat est de 100 000 €. En raison d’une baisse du marché, la valeur actuelle de ces stocks est estimée à 80 000 €. L’entreprise souhaite constituer une provision pour dépréciation de stock.

Question :

- Calculez la provision pour dépréciation de stock à constituer.

- Comment la provision sera-t-elle comptabilisée ?

Correction :

- Calcul de la provision pour dépréciation :

- Valeur d’achat du stock : 100 000 €.

- Valeur actuelle estimée : 80 000 €.

- Provision pour dépréciation = Valeur d’achat – Valeur actuelle. Provision :

Provision = 100 000 € - 80 000 €

Provision = 20 000 €- Comptabilisation de la provision :

La société doit comptabiliser une provision de 20 000 € pour la dépréciation des stocks. Écriture comptable :

- Débit : 6816 "Dotations aux provisions pour dépréciation des stocks" : 20 000 €

- Crédit : 391 "Provisions pour dépréciation des stocks" : 20 000 €Réponse :

L’entreprise constitue une provision de 20 000 € pour couvrir la dépréciation des stocks en raison de la baisse du marché.

Exercice 5 : Provision pour risques fiscaux

Contexte :

L’administration fiscale a notifié une entreprise d’un contrôle portant sur les trois dernières années. L’entreprise estime qu’elle pourrait avoir à payer des arriérés d’impôts de l’ordre de 30 000 €, bien que le montant final reste incertain.

Question :

Comment constituer une provision pour risques fiscaux ?

Correction :

- Évaluation du risque fiscal :

L’entreprise estime le risque fiscal à 30 000 €. Ce montant doit être provisionné dans les comptes en fin d’exercice. - Comptabilisation de la provision pour risque fiscal :

Écriture comptable :

- Débit : 6815 "Dotations aux provisions pour risques" : 30 000 €

- Crédit : 151 "Provisions pour risques fiscaux" : 30 000 €- Si le montant final est inférieur (ex : 25 000 €) :

L’entreprise devra reprendre 5 000 € de provision lors du règlement final. Écriture comptable :

- Débit : 151 "Provisions pour risques fiscaux" : 30 000 €

- Crédit : 7815 "Reprises sur provisions pour risques" : 5 000 €

- Crédit : 512 "Banque" : 25 000 € (paiement)Réponse :

L’entreprise constitue une provision de 30 000 € pour couvrir les risques liés au contrôle fiscal. Si la somme réelle à payer est inférieure, une reprise de provision sera comptabilisée.

Ces exercices en comptabilité approfondie montrent comment constituer des provisions pour risques et charges dans différentes situations : litiges, garanties, restructurations, dépréciations de stock ou risques fiscaux. La bonne évaluation des montants et la comptabilisation correcte sont essentielles pour respecter les principes de prudence et de régularité comptable.

Les provisions pour risques et charges sont encadrées par plusieurs normes comptables au niveau national et international. Voici les principales normes qui régissent le traitement comptable des provisions :

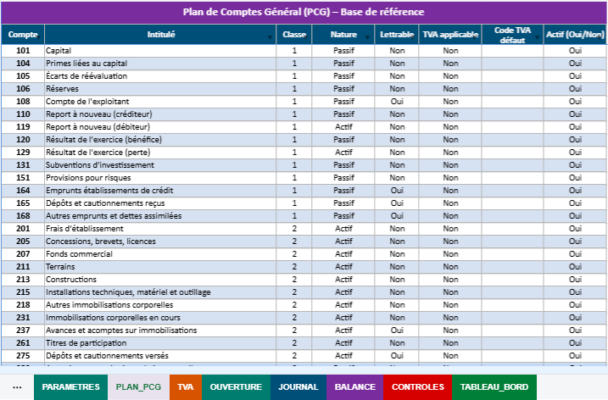

1. Le Plan Comptable Général (PCG) – France

En France, les provisions pour risques et charges sont principalement définies par le Plan Comptable Général (PCG), qui impose le respect du principe de prudence.

- Article 312-1 du PCG :

- Une provision pour risques et charges doit être constituée lorsqu’il existe une obligation de l’entreprise à l’égard d’un tiers et que cette obligation est probable ou certaine à la date de clôture, mais qu’elle est incertaine quant à son montant ou à sa date d’échéance.

- L’incertitude quant au montant ou à l’échéance ne doit pas empêcher la constatation de la provision.

- Article 312-3 du PCG :

- Les provisions sont comptabilisées lorsqu’elles résultent d’un événement survenu avant la clôture de l’exercice, même si l’événement à l’origine de la provision n’est pas encore certain.

- Comptabilisation des provisions :

- Dotations aux provisions (compte 6815) à débiter.

- Provisions pour risques (compte 151) ou provisions pour charges (compte 153) à créditer.

2. Normes IFRS (International Financial Reporting Standards)

Les provisions sont également régies par la norme IAS 37 des IFRS, qui s’applique aux entreprises qui utilisent ces normes internationales, notamment les entreprises cotées en bourse.

IAS 37 : Provisions, passifs éventuels et actifs éventuels

- Définition d’une provision selon IAS 37 :

- Une provision est une obligation actuelle résultant d’un événement passé, dont le règlement est probable et entraînera une sortie de ressources économiques.

- L’entreprise doit constituer une provision si l’obligation est suffisamment certaine, même si le montant exact est incertain.

- Conditions pour comptabiliser une provision :

- Obligation actuelle découlant d’un événement passé.

- Probabilité que l’entreprise doive céder des ressources pour régler cette obligation.

- Estimation fiable du montant de la provision.

- Montant de la provision :

- La provision doit être évaluée à la meilleure estimation de la dépense nécessaire pour régler l’obligation à la date de clôture.

- Les provisions ne doivent pas inclure de bénéfices attendus ni être sous-évaluées.

- Réévaluation :

- Les provisions doivent être réévaluées à chaque clôture d’exercice pour refléter les nouvelles estimations. Toute différence entre la provision comptabilisée et le montant effectivement payé est comptabilisée dans le compte de résultat.

Cas spécifiques dans IAS 37 :

- Provisions pour restructuration : Doivent être comptabilisées uniquement si un plan formel a été annoncé et qu’il existe un engagement réel vis-à-vis des parties concernées (salariés, fournisseurs, etc.).

- Provisions pour garanties produits : Doivent être constituées si l’entreprise a une obligation de réparer ou remplacer des produits défectueux vendus.

3. Normes US GAAP (Generally Accepted Accounting Principles)

Dans le cadre des normes américaines US GAAP, les provisions pour risques et charges sont régies par les ASC 450 (Accounting Standards Codification).

ASC 450 : Contingencies (Passifs éventuels)

- Reconnaissance d’une provision :

- Une provision est comptabilisée si :

- Il existe une obligation probable.

- Le montant de l’obligation peut être raisonnablement estimé.

- Si l’estimation est impossible, l’entreprise doit révéler la nature de la provision dans les notes annexes aux états financiers.

- Estimations probables et montants :

- Une provision est constituée si la probabilité de survenance de l’événement est supérieure à 50 %.

- La meilleure estimation du montant doit être utilisée. Si plusieurs estimations existent, le montant minimal doit être reconnu.

4. Normes spécifiques aux provisions pour risques particuliers

Certains types de provisions sont traités de manière plus spécifique dans d’autres normes comptables, notamment :

- Provisions pour impôts différés :

- IFRS : IAS 12 « Impôts sur le résultat ».

- PCG : Provisions pour charges fiscales différées (compte 158).

- Provisions pour dépréciation d’actifs :

- IFRS : IAS 36 « Dépréciation d’actifs ».

- PCG : Comptabilisation de la dépréciation d’actifs (391 pour stocks, 281 à 296 pour immobilisations).

5. Principes généraux

Les normes comptables, qu’il s’agisse du PCG ou des IFRS, reposent sur plusieurs principes généraux en matière de provisions pour risques et charges :

- Principe de prudence : Les provisions sont comptabilisées pour couvrir les pertes probables mais incertaines, sans surestimation des actifs ni sous-estimation des passifs.

- Principe de non-compensation : Il est interdit de compenser les provisions avec des actifs futurs ou des gains attendus (sauf exceptions comme les garanties).

- Principe d’actualisation : Dans certains cas (IAS 37), si l’effet du temps est significatif, le montant des provisions doit être actualisé (c’est-à-dire réévalué selon la valeur présente des sorties futures).

Les provisions pour risques et charges sont encadrées par des normes comptables précises, tant au niveau national (PCG) qu’international (IFRS, US GAAP). Leur but est de refléter avec fidélité les engagements potentiels ou certains de l’entreprise dans ses états financiers, tout en respectant le principe de prudence. Les provisions permettent de se prémunir contre des pertes ou des charges futures, incertaines dans leur montant ou leur échéance, mais probables dans leur occurrence.