Fiche Pratique : Traitement des Immobilisations

Recommandés

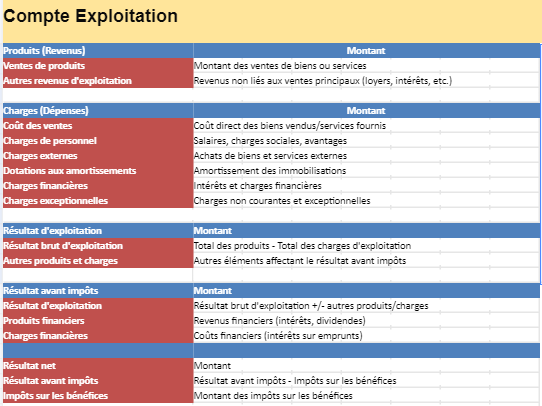

Les immobilisations sont des biens destinés à être utilisés de façon durable par l’entreprise dans le cadre de son activité. Elles sont classées en trois grandes catégories : immobilisations corporelles, incorporelles et financières. Cette fiche pratique présente les notions clés, les formules indispensables, et le processus de traitement comptable des immobilisations.

1. Les catégories d’immobilisations

- Immobilisations corporelles : Biens matériels comme les terrains, bâtiments, machines, véhicules.

- Immobilisations incorporelles : Biens immatériels comme les brevets, logiciels, fonds de commerce.

- Immobilisations financières : Participations dans d’autres entreprises, prêts à long terme, titres financiers.

2. Traitement comptable des immobilisations

Acquisition d’une immobilisation

L’acquisition d’une immobilisation est comptabilisée à son coût d’achat, qui comprend le prix d’achat, les frais annexes (frais de transport, droits de douane, etc.), et les coûts de mise en service.

Débit : Compte 2xx - Immobilisation concernée

Crédit : Compte 404 - Fournisseurs d’immobilisations

Crédit : Compte 512 - Banque (en cas de paiement immédiat)Amortissement des immobilisations

Les immobilisations corporelles et incorporelles sont amortissables (à l’exception des terrains). L’amortissement représente la perte de valeur de l’immobilisation au fil du temps et est étalé sur la durée de vie économique de l’actif.

Formule pour calculer l’amortissement annuel (méthode linéaire) :

Amortissement annuel = Valeur d'acquisition / Durée d'utilisationComptabilisation de l’amortissement :

Débit : 681 - Dotations aux amortissements

Crédit : 28xx - Amortissements cumulésCalcul de la valeur nette comptable (VNC)

La valeur nette comptable représente la valeur résiduelle de l’immobilisation dans les comptes après amortissements.

VNC = Valeur d’acquisition - Amortissements cumulés3. Cession d’une immobilisation

Lors de la vente ou de la cession d’une immobilisation, il est nécessaire de calculer la plus-value ou la moins-value de cession.

Étapes du traitement comptable :

- Sortie de l’actif du bilan :

Débit : 28xx - Amortissements cumulés

Crédit : 2xx - Immobilisation concernée- Enregistrement du produit de la vente :

Débit : 512 - Banque

Crédit : 775 - Produits de cession d’immobilisations- Calcul du résultat de la cession (plus-value ou moins-value) :

Résultat de la cession = Prix de vente - Valeur nette comptable (VNC)- Plus-value de cession :

Crédit : 775 - Produits de cession d’immobilisations- Moins-value de cession :

Débit : 675 - Valeur comptable des éléments d'actif cédés4. Provisions pour dépréciation des immobilisations financières

Lorsqu’une immobilisation financière perd de la valeur de manière durable, il faut constituer une provision pour dépréciation.

Formule pour calculer la dépréciation :

Provision pour dépréciation = Valeur d'acquisition - Valeur actuelleComptabilisation de la provision :

Débit : 686 - Dotations aux provisions

Crédit : 296xx - Provisions pour dépréciation des immobilisations financièresReprise de provision (si la valeur se rétablit) :

Débit : 296xx - Provisions pour dépréciation

Crédit : 786 - Reprises sur provisions5. Synthèse des formules indispensables

- Amortissement annuel (méthode linéaire) :

Amortissement annuel = Valeur d'acquisition / Durée d'utilisation- Valeur nette comptable (VNC) :

VNC = Valeur d’acquisition - Amortissements cumulés- Résultat de la cession :

Résultat de la cession = Prix de vente - Valeur nette comptable (VNC)- Provision pour dépréciation :

Provision pour dépréciation = Valeur d'acquisition - Valeur actuelleLa gestion des immobilisations est une composante clé de la comptabilité d’une entreprise, et nécessite des traitements spécifiques comme l’amortissement, la provision pour dépréciation et la comptabilisation des cessions. L’utilisation correcte des formules et des principes comptables permet d’assurer la fiabilité des états financiers.

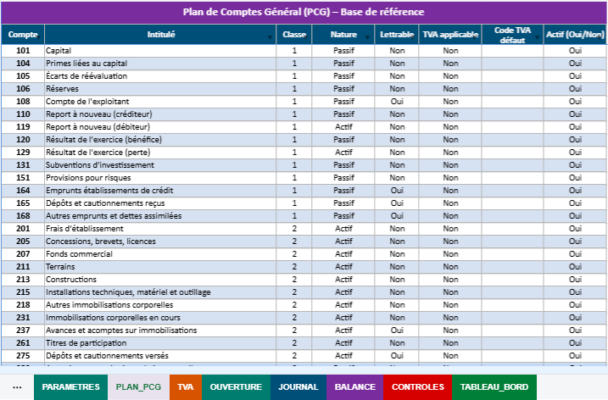

Comptabilisation des immobilisations : Les comptes à utiliser

Lors de la comptabilisation des immobilisations, plusieurs comptes spécifiques sont utilisés pour enregistrer les acquisitions, amortissements, provisions et cessions d’immobilisations. Voici un guide pratique des principaux comptes à utiliser.

1. Comptes de classe 2 : Immobilisations

Les immobilisations sont comptabilisées dans la classe 2 des comptes comptables, subdivisée en fonction des types d’immobilisations.

| Compte | Intitulé | Utilisation |

|---|---|---|

| 20 | Immobilisations incorporelles | Brevets, logiciels, fonds commercial, droits d’exploitation. |

| 21 | Immobilisations corporelles | Terrains, bâtiments, machines, mobilier, matériel informatique. |

| 26 | Participations | Titres de participation dans d’autres entreprises. |

| 27 | Autres immobilisations financières | Prêts à long terme, dépôts et cautionnements versés. |

Exemples :

- Compte 205 : Concessions, brevets et droits similaires (pour un logiciel).

- Compte 213 : Matériel industriel (pour une machine).

2. Comptes d’acquisition des immobilisations

Lorsqu’une immobilisation est acquise, il est nécessaire d’enregistrer son coût d’acquisition (prix d’achat + frais annexes) dans les comptes de la classe 2 et d’utiliser les comptes fournisseurs ou de banque pour le paiement.

| Compte | Intitulé | Utilisation |

|---|---|---|

| 404 | Fournisseurs d’immobilisations | Enregistrement des dettes fournisseurs pour des achats d’immobilisations. |

| 512 | Banque | Utilisé lors du paiement en espèces ou par virement bancaire. |

Écriture comptable lors de l’acquisition d’une immobilisation :

Débit : Compte 2xx - Immobilisation concernée

Crédit : Compte 404 - Fournisseurs d’immobilisations

Crédit : Compte 512 - Banque (si payé immédiatement)3. Comptes d’amortissement des immobilisations

Les immobilisations amortissables doivent faire l’objet d’un suivi par le biais des amortissements cumulés. Ces amortissements sont enregistrés dans les comptes de la classe 28.

| Compte | Intitulé | Utilisation |

|---|---|---|

| 28xx | Amortissements des immobilisations | Suivi des amortissements cumulés par type d’immobilisation. |

| 6811 | Dotations aux amortissements | Enregistrement des dotations annuelles aux amortissements. |

Exemples :

- Compte 2813 : Amortissements du matériel industriel (pour une machine).

- Compte 2818 : Amortissements des immobilisations corporelles diverses.

Écriture comptable pour l’amortissement d’une immobilisation :

Débit : 6811 - Dotations aux amortissements

Crédit : 28xx - Amortissements cumulés4. Comptes de provisions pour dépréciation

Les immobilisations financières et certaines immobilisations corporelles peuvent perdre de la valeur durablement. Dans ce cas, une provision pour dépréciation doit être comptabilisée.

| Compte | Intitulé | Utilisation |

|---|---|---|

| 29xx | Provisions pour dépréciation | Suivi des provisions pour dépréciation des immobilisations. |

| 6866 | Dotations aux provisions | Enregistrement des dotations aux provisions pour dépréciation. |

| 7866 | Reprises sur provisions | Reprise des provisions lorsque la dépréciation n’est plus nécessaire. |

Écriture comptable pour une dotation aux provisions :

Débit : 6866 - Dotations aux provisions

Crédit : 29xx - Provisions pour dépréciation des immobilisationsÉcriture comptable pour une reprise de provision :

Débit : 29xx - Provisions pour dépréciation des immobilisations

Crédit : 7866 - Reprises sur provisions5. Comptes de cession d’immobilisations

Lorsqu’une immobilisation est cédée, il est nécessaire de sortir l’immobilisation du bilan et de comptabiliser le produit de la vente ainsi que le résultat de la cession (plus-value ou moins-value).

| Compte | Intitulé | Utilisation |

|---|---|---|

| 775 | Produits de cession d’immobilisations | Enregistrement du prix de vente de l’immobilisation cédée. |

| 675 | Valeur comptable des éléments cédés | Enregistrement de la valeur nette comptable de l’immobilisation cédée. |

| 512 | Banque | Pour l’encaissement de la vente. |

Écriture comptable pour la cession d’une immobilisation :

Débit : 28xx - Amortissements cumulés

Crédit : 2xx - Immobilisation concernée (sortie du bilan)Enregistrement du produit de la vente :

Débit : 512 - Banque

Crédit : 775 - Produits de cession d’immobilisationsEnregistrement du résultat de la cession :

- Plus-value :

Crédit : 775 - Produits de cession d’immobilisations- Moins-value :

Débit : 675 - Valeur comptable des éléments cédésSynthèse des comptes pour les immobilisations

| Type de compte | Compte utilisé |

|---|---|

| Acquisition d’immobilisations | 2xx, 404, 512 |

| Amortissements | 28xx, 6811 |

| Provisions pour dépréciation | 29xx, 6866, 7866 |

| Cession d’immobilisations | 775, 675, 512 |

La comptabilisation des immobilisations suit une logique rigoureuse qui inclut l’enregistrement des acquisitions, des amortissements, des provisions pour dépréciation et des cessions. L’utilisation correcte des comptes de la classe 2 (immobilisations), des comptes d’amortissements (28xx) et des comptes de provisions (29xx) est cruciale pour garantir la conformité comptable et la précision des états financiers.

Méthode d’amortissement dégressif

L’amortissement dégressif est une méthode qui permet de constater une charge d’amortissement plus élevée au début de la durée de vie d’une immobilisation, puis de la réduire progressivement. Cette méthode est souvent utilisée pour les immobilisations qui perdent rapidement de leur valeur dans les premières années d’utilisation (par exemple, des équipements technologiques).

1. Formule de base

Le calcul de l’amortissement dégressif repose sur un taux d’amortissement qui est plus élevé que celui utilisé dans l’amortissement linéaire. Ce taux est appliqué à la valeur résiduelle de l’immobilisation chaque année.

Taux d’amortissement dégressif :

- Le taux d’amortissement dégressif est calculé en fonction du taux linéaire et d’un coefficient multiplicateur.

- Le coefficient dépend de la durée d’utilisation de l’immobilisation :

- Durée de 3 à 4 ans : coefficient de 1,25

- Durée de 5 à 6 ans : coefficient de 1,75

- Durée supérieure à 6 ans : coefficient de 2,25

Formule pour le taux dégressif :

Taux d’amortissement dégressif = Taux linéaire x Coefficient2. Étapes du calcul

- Calcul du taux linéaire

Le taux linéaire est calculé de manière classique :

Taux linéaire = 100 / Durée d’utilisation- Application du taux dégressif

Le taux dégressif est appliqué à la valeur résiduelle de l’immobilisation au début de chaque période. - Passage à l’amortissement linéaire

À un moment donné, l’amortissement dégressif devient inférieur à l’amortissement linéaire pour la période restante. Il est alors recommandé de passer à la méthode linéaire pour éviter d’amortir l’immobilisation sur une période plus longue que prévu.

3. Formule pour calculer l’amortissement dégressif

- Amortissement dégressif annuel :

Amortissement dégressif = Valeur nette comptable (VNC) x Taux d'amortissement dégressif4. Exemple pratique

Supposons une immobilisation ayant :

- Valeur d’acquisition : 10 000 €

- Durée d’utilisation : 5 ans

- Coefficient dégressif : 1,75

Étape 1 : Calcul du taux d’amortissement dégressif

- Taux linéaire :

Taux linéaire = 100 / 5 = 20 %- Taux dégressif :

Taux dégressif = 20 % x 1,75 = 35 %Étape 2 : Calcul des amortissements annuels

| Année | Valeur nette comptable (VNC) | Amortissement dégressif (35%) | VNC après amortissement |

|---|---|---|---|

| 1ère | 10 000 € | 10 000 € x 35% = 3 500 € | 6 500 € |

| 2ème | 6 500 € | 6 500 € x 35% = 2 275 € | 4 225 € |

| 3ème | 4 225 € | 4 225 € x 35% = 1 479 € | 2 746 € |

| 4ème | Passage à l’amortissement linéaire (VNC restants divisés par les années restantes) |

Remarque : En 4ème année, il devient plus avantageux de passer à l’amortissement linéaire, car il permet d’amortir l’immobilisation plus rapidement que le taux dégressif restant.

5. Passage à l’amortissement linéaire

Lorsque l’amortissement dégressif devient inférieur à l’amortissement linéaire restant, il est conseillé de passer à la méthode linéaire. Pour le faire, il faut calculer la valeur résiduelle et la répartir de façon égale sur les années restantes.

- Amortissement linéaire restant :

Amortissement linéaire = Valeur résiduelle / Nombre d’années restantes6. Avantages et inconvénients

- Avantages :

- Réduction rapide de la valeur comptable des actifs.

- Optimisation fiscale en accélérant les amortissements dans les premières années d’utilisation.

- Inconvénients :

- Complexité de gestion comptable par rapport à l’amortissement linéaire.

- L’amortissement dégressif ne s’applique pas à toutes les immobilisations (comme les immeubles ou les véhicules de tourisme dans certains cas).

La méthode dégressive est particulièrement utile pour les immobilisations qui se déprécient rapidement. Elle permet de maximiser les amortissements au début de la durée de vie de l’actif, mais elle nécessite une gestion comptable rigoureuse pour passer à la méthode linéaire au bon moment.

💡 Voici des tableaux utiles pour le suivi des immobilisations, incluant les informations sur les acquisitions, amortissements, provisions, et cessions d’immobilisations. Ces tableaux facilitent la gestion comptable des immobilisations d’une entreprise.

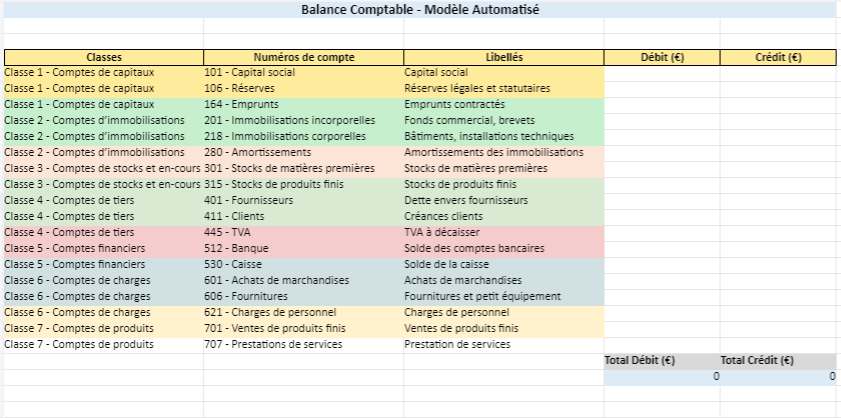

1. Tableau de suivi des immobilisations

Ce tableau permet de suivre toutes les immobilisations détenues par l’entreprise, en incluant les détails sur la valeur d’acquisition, les amortissements, et la valeur nette comptable (VNC).

| Numéro d’immobilisation | Intitulé de l’immobilisation | Catégorie | Date d’acquisition | Valeur brute (Coût d’acquisition) | Durée d’utilisation | Mode d’amortissement | Amortissements cumulés | Valeur nette comptable (VNC) | Date de cession | Prix de cession | Statut |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Machine A | Machines | 01/01/2020 | 10 000 € | 5 ans | Linéaire | 4 000 € | 6 000 € | Actif | ||

| 2 | Véhicule B | Véhicules | 15/06/2019 | 20 000 € | 4 ans | Linéaire | 15 000 € | 5 000 € | 01/03/2024 | 6 000 € | Cédé |

| 3 | Logiciel C | Logiciels | 10/09/2021 | 5 000 € | 3 ans | Linéaire | 2 500 € | 2 500 € | Actif |

2. Tableau des amortissements

Ce tableau permet de suivre les dotations annuelles aux amortissements ainsi que les amortissements cumulés sur chaque immobilisation. Il permet aussi de calculer la valeur nette comptable.

| Numéro d’immobilisation | Intitulé de l’immobilisation | Valeur brute (Coût d’acquisition) | Durée d’utilisation (années) | Taux d’amortissement (%) | Dotation annuelle aux amortissements | Amortissements cumulés | Valeur nette comptable (VNC) | Date d’amortissement |

|---|---|---|---|---|---|---|---|---|

| 1 | Machine A | 10 000 € | 5 | 20 % | 2 000 € | 4 000 € | 6 000 € | 31/12/2023 |

| 2 | Véhicule B | 20 000 € | 4 | 25 % | 5 000 € | 15 000 € | 5 000 € | 31/12/2023 |

| 3 | Logiciel C | 5 000 € | 3 | 33,33 % | 1 667 € | 2 500 € | 2 500 € | 31/12/2023 |

3. Tableau des provisions pour dépréciation

Ce tableau permet de suivre les provisions pour dépréciation des immobilisations, notamment financières, ainsi que les dotations et reprises de provisions.

| Numéro d’immobilisation | Intitulé de l’immobilisation | Valeur d’acquisition | Valeur actuelle | Provision initiale | Provision à constituer | Reprise de provision | Provision finale | Date d’évaluation |

|---|---|---|---|---|---|---|---|---|

| 1 | Titre de participation A | 10 000 € | 7 000 € | 0 € | 3 000 € | 3 000 € | 31/12/2023 | |

| 2 | Titre de participation B | 15 000 € | 12 000 € | 2 000 € | 1 000 € | 1 000 € | 2 000 € | 31/12/2023 |

4. Tableau de cession d’immobilisations

Ce tableau permet de suivre les immobilisations cédées, le calcul du résultat de la cession (plus-value ou moins-value), ainsi que les impacts comptables.

| Numéro d’immobilisation | Intitulé de l’immobilisation | Valeur brute (Coût d’acquisition) | Amortissements cumulés | Valeur nette comptable (VNC) | Prix de vente | Plus-value de cession | Moins-value de cession | Date de cession |

|---|---|---|---|---|---|---|---|---|

| 2 | Véhicule B | 20 000 € | 15 000 € | 5 000 € | 6 000 € | 1 000 € | 01/03/2024 |

5. Tableau de synthèse des immobilisations

Ce tableau regroupe toutes les informations relatives aux immobilisations, y compris leur valeur d’acquisition, amortissements cumulés, provisions éventuelles, et leur statut (actif ou cédé).

| Numéro d’immobilisation | Intitulé de l’immobilisation | Valeur brute (Coût d’acquisition) | Amortissements cumulés | Provision pour dépréciation | Valeur nette comptable (VNC) | Statut |

|---|---|---|---|---|---|---|

| 1 | Machine A | 10 000 € | 4 000 € | 0 € | 6 000 € | Actif |

| 2 | Véhicule B | 20 000 € | 15 000 € | 0 € | 5 000 € | Cédé |

| 3 | Logiciel C | 5 000 € | 2 500 € | 0 € | 2 500 € | Actif |

Ces tableaux facilitent la gestion des immobilisations en centralisant les informations importantes telles que les acquisitions, amortissements, cessions et provisions. Ils sont essentiels pour garantir un suivi comptable rigoureux et pour préparer les états financiers.

Guide d’utilisation des tableaux automatisés des immobilisations

Ce guide vous expliquera comment utiliser les tableaux automatisés pour les immobilisations, amortissements et provisions pour dépréciation dans le fichier Excel fourni. Ces tableaux sont conçus pour faciliter la gestion comptable des immobilisations et pour automatiser certains calculs, tels que les amortissements cumulés et les provisions à constituer.

1. Tableau des immobilisations

Objectif :

Ce tableau permet de suivre toutes les immobilisations de l’entreprise, en calculant automatiquement les amortissements cumulés et la valeur nette comptable (VNC) à partir des données de base.

Utilisation :

- Colonnes à remplir manuellement :

- Numéro d’immobilisation : Identifiant unique pour chaque immobilisation.

- Intitulé de l’immobilisation : Nom de l’immobilisation (ex : Machine A, Véhicule B).

- Catégorie : Type d’immobilisation (ex : Machines, Véhicules).

- Date d’acquisition : Date d’achat de l’immobilisation.

- Valeur brute (Coût d’acquisition) : Prix d’achat de l’immobilisation.

- Durée d’utilisation : Nombre d’années d’utilisation prévues pour l’immobilisation.

- Mode d’amortissement : Méthode d’amortissement (ex : Linéaire).

- Date de cession : (si applicable) Date à laquelle l’immobilisation est cédée.

- Prix de cession : (si applicable) Montant perçu lors de la vente.

- Colonnes calculées automatiquement :

- Amortissements cumulés : Calculés automatiquement en fonction de la valeur brute et du taux d’amortissement.

- Exemple de formule :

=E2 * 20% * 3pour une immobilisation amortie sur 3 ans à un taux de 20 %.

- Exemple de formule :

- Valeur nette comptable (VNC) : Calculée en soustrayant les amortissements cumulés de la valeur brute.

- Exemple de formule :

=E2-H2(Valeur brute – Amortissements cumulés).

- Exemple de formule :

2. Tableau des amortissements

Objectif :

Ce tableau suit les dotations annuelles aux amortissements, calcule les amortissements cumulés et la valeur nette comptable (VNC) des immobilisations.

Utilisation :

- Colonnes à remplir manuellement :

- Numéro d’immobilisation : Identifiant unique pour chaque immobilisation.

- Intitulé de l’immobilisation : Nom de l’immobilisation.

- Valeur brute : Coût d’acquisition de l’immobilisation.

- Durée d’utilisation : Durée d’amortissement en années.

- Taux d’amortissement (%) : Taux applicable pour l’amortissement.

- Colonnes calculées automatiquement :

- Dotation annuelle aux amortissements : Calculée en multipliant la valeur brute par le taux d’amortissement.

- Exemple de formule :

=C2*E2/100(Valeur brute * Taux d’amortissement).

- Exemple de formule :

- Amortissements cumulés : Somme des dotations annuelles sur les années précédentes.

- Exemple de formule :

=F2*3(Dotation annuelle * Nombre d’années amorties).

- Exemple de formule :

- Valeur nette comptable (VNC) : Calculée en soustrayant les amortissements cumulés de la valeur brute.

- Exemple de formule :

=C2-G2(Valeur brute – Amortissements cumulés).

- Exemple de formule :

3. Tableau des provisions pour dépréciation

Objectif :

Ce tableau suit les provisions pour dépréciation des immobilisations financières, calcule les provisions à constituer et les provisions finales, tout en permettant de reprendre les provisions si la valeur de l’immobilisation remonte.

Utilisation :

- Colonnes à remplir manuellement :

- Numéro d’immobilisation : Identifiant unique pour chaque immobilisation financière.

- Intitulé de l’immobilisation : Nom de l’immobilisation financière.

- Valeur d’acquisition : Montant payé pour l’acquisition.

- Valeur actuelle : Valeur estimée de l’immobilisation au moment de l’évaluation.

- Provision initiale : Montant de la provision constituée lors de la dernière évaluation (si applicable).

- Colonnes calculées automatiquement :

- Provision à constituer : Calculée en soustrayant la valeur actuelle de la valeur d’acquisition.

- Exemple de formule :

=C2-D2(Valeur d’acquisition – Valeur actuelle).

- Exemple de formule :

- Provision finale : Somme de la provision initiale et de la provision à constituer.

- Exemple de formule :

=E2+F2(Provision initiale + Provision à constituer).

- Exemple de formule :

- Reprise de provision : Calculée si la provision doit être reprise (valeur actuelle > valeur d’acquisition).

4. Ajout de nouvelles immobilisations

Si vous souhaitez ajouter une nouvelle immobilisation :

- Ajoutez une nouvelle ligne dans chaque tableau correspondant à votre immobilisation (immobilisations, amortissements, provisions).

- Remplissez les colonnes obligatoires avec les informations de la nouvelle immobilisation (numéro, nom, catégorie, etc.).

- Les colonnes de calcul (amortissements cumulés, VNC, provisions) seront automatiquement mises à jour grâce aux formules intégrées.

Ces tableaux automatisés sont conçus pour simplifier la gestion des immobilisations de votre entreprise en automatisant les calculs clés tels que les amortissements, les provisions, et la valeur nette comptable. Veillez à bien remplir les colonnes manuelles et laissez les formules s’occuper des calculs pour une gestion comptable optimale.