Analyse du portefeuille client : Exercices corrigés

L’analyse du portefeuille client est une démarche stratégique essentielle pour toute entreprise désireuse de maximiser sa rentabilité et de fidéliser ses clients. Cet article propose une méthode détaillée pour réaliser cette analyse, accompagnée d’un exercice corrigé pour mieux comprendre les concepts.

Étapes de l’analyse du portefeuille client

- Segmentation des clients : Diviser les clients en segments homogènes en fonction de critères tels que la valeur, la fréquence d’achat, le comportement d’achat, etc.

- Évaluation de la valeur client : Utiliser des indicateurs clés comme la valeur à vie du client (Customer Lifetime Value, CLV) pour déterminer la rentabilité de chaque segment.

- Identification des clients stratégiques : Repérer les segments de clients les plus rentables ou ceux présentant un potentiel de croissance élevé.

- Analyse du comportement d’achat : Étudier les habitudes d’achat, la fréquence et le montant des transactions pour chaque segment.

- Fidélisation et rétention : Élaborer des stratégies spécifiques pour fidéliser les clients rentables et améliorer la satisfaction des segments moins performants.

- Suivi et ajustement : Mettre en place des indicateurs de performance et ajuster les stratégies en fonction des résultats obtenus.

Exercice corrigé

Contexte :

Une entreprise de commerce électronique souhaite analyser son portefeuille client pour optimiser ses stratégies marketing. Les données disponibles comprennent le nombre de transactions, la valeur totale des transactions et la fréquence d’achat de chaque client sur une période donnée.

Données fournies :

| Client | Nombre de transactions | Valeur totale des transactions (€) | Fréquence d’achat (transactions/mois) |

|---|---|---|---|

| A | 10 | 2000 | 2 |

| B | 5 | 500 | 1 |

| C | 15 | 3000 | 3 |

| D | 2 | 100 | 0.5 |

| E | 8 | 1600 | 1.5 |

Étape 1 : Segmentation des clients

Les clients peuvent être segmentés en fonction de la valeur totale des transactions :

- Segment 1 : Clients avec une valeur totale des transactions > 2000 €

- Segment 2 : Clients avec une valeur totale des transactions entre 1000 € et 2000 €

- Segment 3 : Clients avec une valeur totale des transactions < 1000 €

Résultats de la segmentation :

- Segment 1 : Clients A, C

- Segment 2 : Clients E

- Segment 3 : Clients B, D

Étape 2 : Évaluation de la valeur client (CLV)

La valeur à vie du client peut être calculée en multipliant la valeur moyenne d’une transaction par le nombre de transactions annuelles estimées.

Pour simplifier, supposons que la période d’analyse soit d’un an.

- Client A : 2000 € (valeur totale) / 10 (nombre de transactions) * 12 (période) = 2400 €

- Client B : 500 € / 5 * 12 = 1200 €

- Client C : 3000 € / 15 * 12 = 2400 €

- Client D : 100 € / 2 * 12 = 600 €

- Client E : 1600 € / 8 * 12 = 2400 €

Étape 3 : Identification des clients stratégiques

Les clients A, C et E présentent la plus haute valeur client (CLV), ils sont donc stratégiques pour l’entreprise.

Étape 4 : Analyse du comportement d’achat

Analysons la fréquence d’achat :

- Client A : 2 transactions/mois

- Client B : 1 transaction/mois

- Client C : 3 transactions/mois

- Client D : 0.5 transaction/mois

- Client E : 1.5 transaction/mois

Les clients C et A ont les fréquences d’achat les plus élevées.

Étape 5 : Fidélisation et rétention

- Client A et C : Stratégies de fidélisation intensives comme des programmes de fidélité et des offres personnalisées.

- Client E : Offrir des incitations pour augmenter la fréquence d’achat.

- Clients B et D : Stratégies d’engagement pour les inciter à augmenter leur volume d’achat.

Étape 6 : Suivi et ajustement

Mettre en place des indicateurs de performance comme le taux de rétention, la fréquence d’achat, et ajuster les stratégies marketing en fonction des résultats.

Conclusion

L’analyse du portefeuille client permet de mieux comprendre la structure de sa clientèle et d’optimiser les stratégies marketing pour maximiser la rentabilité. En suivant les étapes décrites et en appliquant les concepts à des données réelles, les entreprises peuvent identifier les clients stratégiques et élaborer des plans d’action efficaces pour les fidéliser et les retenir.

Annexes

- Tableau récapitulatif des segments et CLV :

| Segment | Clients | Valeur Client (CLV, €) |

|---|---|---|

| 1 | A, C | 2400 |

| 2 | E | 2400 |

| 3 | B, D | 1200, 600 |

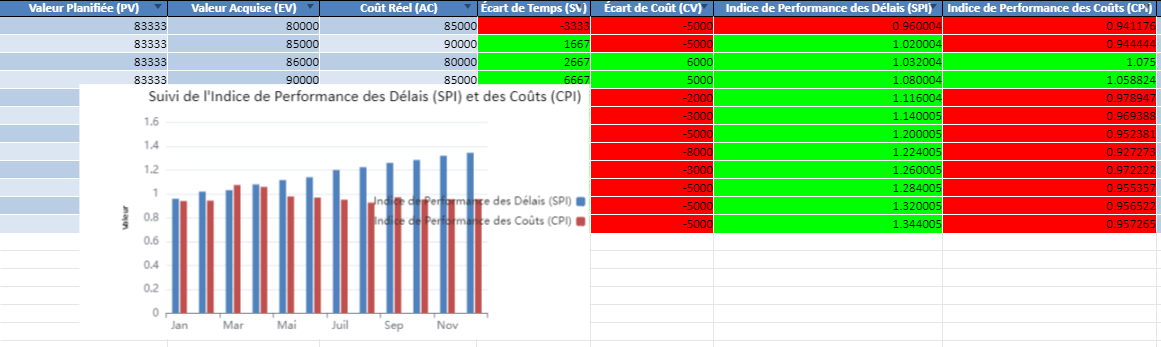

- Graphiques de la répartition des clients :

En suivant ce modèle d’analyse, les entreprises peuvent non seulement améliorer leur connaissance client mais aussi mettre en place des actions concrètes pour augmenter la satisfaction et la fidélité de leurs clients, contribuant ainsi à leur croissance et à leur succès à long terme.

Exercices corrigés d’analyse du portefeuille client

Exercice 1 : Segmentation des clients

Contexte :

Une entreprise de vente en ligne souhaite segmenter ses clients pour mieux cibler ses campagnes marketing. Les données disponibles comprennent le nombre de transactions, la valeur totale des transactions et la fréquence d’achat de chaque client sur une période donnée.

Données fournies :

| Client | Nombre de transactions | Valeur totale des transactions (€) | Fréquence d’achat (transactions/mois) |

|---|---|---|---|

| A | 12 | 2400 | 1.5 |

| B | 6 | 600 | 1 |

| C | 20 | 4000 | 2.5 |

| D | 3 | 300 | 0.5 |

| E | 15 | 3000 | 2 |

Objectif :

Segmenter les clients en fonction de la valeur totale des transactions.

Solution :

Les clients peuvent être segmentés comme suit :

- Segment 1 : Valeur totale des transactions > 2000 €

- Segment 2 : Valeur totale des transactions entre 1000 € et 2000 €

- Segment 3 : Valeur totale des transactions < 1000 €

Résultats de la segmentation :

- Segment 1 : Clients A, C, E

- Segment 2 : Aucun client

- Segment 3 : Clients B, D

Exercice 2 : Calcul de la valeur à vie du client (CLV)

Contexte :

Une entreprise veut évaluer la rentabilité de ses clients en calculant la valeur à vie (CLV) de chaque client.

Données fournies :

| Client | Nombre de transactions | Valeur totale des transactions (€) | Fréquence d’achat (transactions/mois) |

|---|---|---|---|

| A | 8 | 1600 | 2 |

| B | 4 | 400 | 1 |

| C | 12 | 3600 | 3 |

| D | 2 | 200 | 0.5 |

| E | 10 | 2000 | 2.5 |

Objectif :

Calculer la CLV pour chaque client en supposant que la période d’analyse est d’un an.

Solution :

La valeur à vie du client (CLV) est calculée comme suit :

Calculs :

Exercice 3 : Identification des clients stratégiques

Contexte :

Une entreprise souhaite identifier ses clients les plus stratégiques afin de leur proposer des offres personnalisées.

Données fournies :

| Client | Nombre de transactions | Valeur totale des transactions (€) | Fréquence d’achat (transactions/mois) |

|---|---|---|---|

| A | 5 | 2500 | 1.5 |

| B | 10 | 1000 | 2 |

| C | 7 | 3500 | 1.2 |

| D | 4 | 400 | 0.8 |

| E | 9 | 4500 | 2.5 |

Objectif :

Identifier les clients stratégiques en fonction de la valeur totale des transactions et de la fréquence d’achat.

Solution :

Les clients peuvent être considérés comme stratégiques s’ils ont une valeur totale des transactions élevée et une fréquence d’achat élevée.

Critères :

- Valeur totale des transactions > 2000 €

- Fréquence d’achat > 1

Résultats :

- Clients stratégiques : A, C, E

Exercice 4 : Analyse du comportement d’achat

Contexte :

Une entreprise souhaite analyser le comportement d’achat de ses clients pour adapter ses stratégies marketing.

Données fournies :

| Client | Nombre de transactions | Valeur totale des transactions (€) | Fréquence d’achat (transactions/mois) |

|---|---|---|---|

| A | 6 | 1200 | 1.5 |

| B | 3 | 600 | 1 |

| C | 10 | 2000 | 2 |

| D | 2 | 400 | 0.5 |

| E | 8 | 1600 | 2.2 |

Objectif :

Analyser les habitudes d’achat et proposer des stratégies pour chaque segment.

Solution :

- Client A : Habitude d’achat régulière, moyenne. Stratégie : Proposer des offres de fidélité pour augmenter la fréquence d’achat.

- Client B : Faible nombre de transactions. Stratégie : Offrir des promotions pour encourager davantage d’achats.

- Client C : Fréquence d’achat élevée. Stratégie : Proposer des produits complémentaires et des programmes VIP.

- Client D : Faible fréquence d’achat. Stratégie : Enquête de satisfaction pour comprendre les besoins et proposer des solutions adaptées.

- Client E : Fréquence d’achat légèrement supérieure à la moyenne. Stratégie : Proposer des récompenses pour les achats fréquents.

Conclusion

Ces exercices montrent comment analyser le portefeuille client à travers différentes approches et critères. En segmentant les clients, en calculant leur valeur à vie, en identifiant les clients stratégiques et en analysant leur comportement d’achat, les entreprises peuvent mettre en place des stratégies marketing plus efficaces et adaptées aux besoins de chaque segment de clientèle.

Exercice avec cas particulier : Analyse du portefeuille client

Contexte :

Une entreprise de produits de luxe souhaite analyser son portefeuille client pour identifier les clients à fort potentiel de croissance. Les données disponibles comprennent le nombre de transactions, la valeur totale des transactions, la fréquence d’achat, ainsi que le taux de retour des produits. Le taux de retour des produits est un indicateur clé car les clients qui retournent souvent des produits peuvent représenter un coût élevé pour l’entreprise.

Données fournies :

| Client | Nombre de transactions | Valeur totale des transactions (€) | Fréquence d’achat (transactions/mois) | Taux de retour (%) |

|---|---|---|---|---|

| A | 15 | 3000 | 2 | 5 |

| B | 7 | 700 | 1.2 | 30 |

| C | 20 | 4000 | 2.5 | 10 |

| D | 4 | 400 | 0.5 | 50 |

| E | 12 | 2400 | 1.8 | 15 |

Objectif :

Identifier les clients à fort potentiel de croissance en prenant en compte non seulement la valeur des transactions et la fréquence d’achat, mais aussi le taux de retour des produits.

Étapes de l’analyse :

- Segmentation des clients en fonction de la valeur totale des transactions et de la fréquence d’achat.

- Calcul de la valeur à vie du client (CLV).

- Évaluation de l’impact du taux de retour sur la rentabilité des clients.

- Identification des clients à fort potentiel de croissance.

Étape 1 : Segmentation des clients

Les clients peuvent être segmentés comme suit :

- Segment 1 : Valeur totale des transactions > 2000 € et fréquence d’achat > 1.5

- Segment 2 : Valeur totale des transactions entre 1000 € et 2000 € et fréquence d’achat entre 1 et 1.5

- Segment 3 : Valeur totale des transactions < 1000 € et fréquence d’achat < 1

Résultats de la segmentation :

- Segment 1 : Clients A, C, E

- Segment 2 : Aucun client

- Segment 3 : Clients B, D

Étape 2 : Calcul de la valeur à vie du client (CLV)

Calculs :

Étape 3 : Évaluation de l’impact du taux de retour

Nous allons ajuster la CLV en fonction du taux de retour. Pour simplifier, nous supposerons que chaque retour de produit diminue la valeur totale des transactions de 10 %.

Calculs ajustés :

Étape 4 : Identification des clients à fort potentiel de croissance

Pour identifier les clients à fort potentiel de croissance, nous prenons en compte la CLV ajustée et le taux de retour. Les clients avec une CLV ajustée élevée et un taux de retour faible ou modéré seront considérés comme ayant un fort potentiel de croissance.

Résultats :

- Clients à fort potentiel de croissance : A, C, E

- Clients à surveiller : B (en raison du taux de retour élevé), D (faible CLV ajustée)

Conclusion

Cette analyse permet à l’entreprise de mieux cibler ses efforts de marketing et de fidélisation en identifiant les clients à fort potentiel de croissance. Tenir compte non seulement de la valeur des transactions et de la fréquence d’achat, mais aussi du taux de retour des produits, permet à l’entreprise de développer des stratégies plus efficaces pour maximiser sa rentabilité et la satisfaction de ses clients.