Table de Capitalisation dans Excel : Outil pour l’Évaluation Financière

Recommandés

La table de capitalisation est un outil fondamental utilisé dans le domaine de l’évaluation financière. Elle permet de calculer la valeur actuelle d’un flux de trésorerie futur en fonction d’un taux d’actualisation donné. Cette méthode est largement utilisée dans divers contextes, tels que l’évaluation des investissements, l’estimation de la valeur d’une entreprise, ou encore l’évaluation des options financières.

Qu’est-ce qu’une Table de Capitalisation?

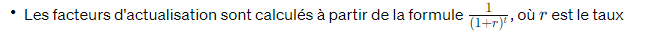

Une table de capitalisation est essentiellement une représentation tabulaire des facteurs d’actualisation pour différentes périodes de temps et différents taux d’actualisation. Elle permet de visualiser rapidement la valeur actuelle d’un montant futur en appliquant le principe de la valeur temporelle de l’argent.

La table de capitalisation est un outil puissant utilisé par les professionnels de la finance pour évaluer la valeur actuelle des flux de trésorerie futurs. En comprenant comment utiliser efficacement cet outil, les investisseurs et les analystes financiers peuvent prendre des décisions éclairées concernant les investissements et les évaluations d’entreprise. Maîtriser la manipulation des tables de capitalisation est donc essentiel pour réussir dans le domaine de la finance.

Structure d’une Table de Capitalisation

Une table de capitalisation typique comporte trois colonnes principales :

- La première colonne indique les périodes de temps, souvent exprimées en années ou en périodes.

- La deuxième colonne représente les taux d’actualisation, généralement en pourcentage.

- La troisième colonne affiche les facteurs d’actualisation, qui sont utilisés pour actualiser les montants futurs.

Utilisation de la Table de Capitalisation

L’utilisation d’une table de capitalisation est relativement simple. Voici les étapes générales pour déterminer la valeur actuelle d’un flux de trésorerie futur :

- Identifier le montant futur à actualiser.

- Déterminer le taux d’actualisation approprié en fonction du risque et du rendement attendu.

- Localiser le facteur d’actualisation correspondant à la période de temps et au taux d’actualisation dans la table de capitalisation.

- Multiplier le montant futur par le facteur d’actualisation pour obtenir la valeur actuelle.

Exemple d’Application

Supposons qu’une entreprise s’attend à recevoir un paiement de 1 000 € dans deux ans, avec un taux d’actualisation de 5% par an. Pour déterminer la valeur actuelle de ce paiement, nous utilisons une table de capitalisation.

| Période de Temps | Taux d’Actualisation | Facteur d’Actualisation |

|---|---|---|

| 1 | 5% | 0.9524 |

| 2 | 5% | 0.9070 |

En utilisant la table de capitalisation, nous trouvons que le facteur d’actualisation pour deux ans à un taux de 5% est de 0.9070. Ainsi, la valeur actuelle du paiement de 1 000 € dans deux ans est de 1 000 € * 0.9070 = 907 €.

Modèle de Table de Capitalisation

Périodes de Temps

| Période de Temps |

|---|

| 0 |

| 1 |

| 2 |

| 3 |

| 4 |

| … |

| n |

Taux d’Actualisation

| Taux d’Actualisation (%) |

|---|

| 0 |

| 1 |

| 2 |

| 3 |

| 4 |

| 5 |

| … |

| m |

Facteurs d’Actualisation

| Période de Temps | Taux d’Actualisation (%) | Facteur d’Actualisation |

|---|---|---|

| 0 | 0 | 1.0000 |

| 1 | 1 | 0.XXXX |

| 2 | 2 | 0.YYYY |

| 3 | 3 | 0.ZZZZ |

| 4 | 4 | 0.WWWW |

| … | … | … |

| n | m | FFFFF |

Remarques

- Les périodes de temps sont généralement exprimées en années, trimestres, mois ou autres unités de temps, en fonction du contexte financier.

- Les taux d’actualisation peuvent varier en fonction du niveau de risque, du coût du capital ou du rendement attendu.

- Les facteurs d’actualisation peuvent également être calculés à l’aide de logiciels financiers ou de calculatrices spécialisées.

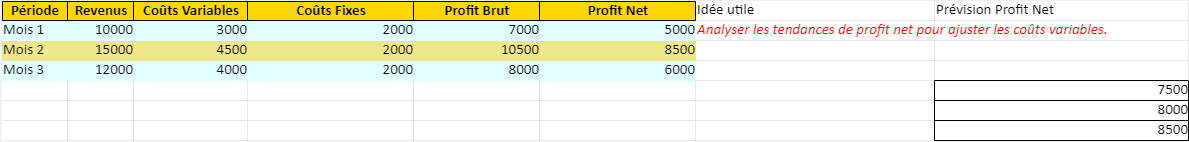

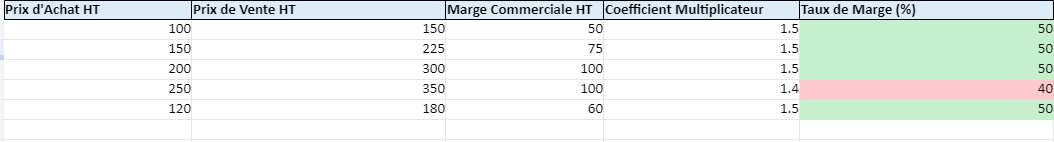

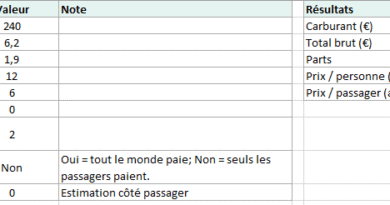

Pour créer un modèle de table de capitalisation (Cap Table) efficace dans Excel, suivez les étapes ci-dessous, en intégrant les formules et les fonctionnalités Excel pour une gestion dynamique et précise des données. Ce modèle vous permettra de suivre la propriété des actions, les différents types d’actions, et potentiellement les options et autres instruments convertibles.

Étape par Étape pour Construire votre Table de Capitalisation dans Excel

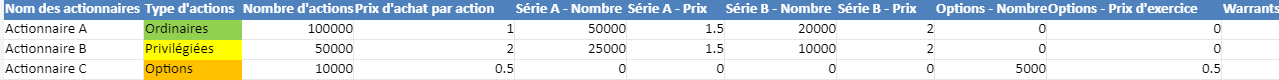

Initialiser votre Feuille de Calcul avec les Colonnes Suivantes :

- A : Nom des actionnaires

- B : Type d’actions (ex : actions ordinaires, actions privilégiées, options, warrants)

- C : Nombre d’actions

- D : Pourcentage de propriété

- E : Prix d’achat par action

- F : Valeur de la participation

Incorporer les Données des Actionnaires :

- Remplissez chaque colonne avec les données correspondantes pour chaque actionnaire.

Formules pour Calculs Automatiques :

- Pour D2 (Pourcentage de Propriété pour le premier actionnaire) :

=C2/SOMME(C:C)Copiez cette formule vers le bas pour calculer le pourcentage de propriété pour tous les actionnaires. - Pour F2 (Valeur de la Participation pour le premier actionnaire), supposant que la cellule G1 contient la valorisation totale de l’entreprise :

excel =D2*G1

Étendez cette formule vers le bas pour tous les actionnaires.

Utilisation Avancée des Formules et Fonctions :

- SOMME(C:C) calcule le total des actions émises.

- SOMMEPROD peut être utilisé pour des calculs plus complexes, par exemple, pour calculer la valeur totale investie par type d’actions.

- RECHERCHEV ou INDEX(EQUIV(…)) pour trouver des données spécifiques sur un actionnaire donné.

- Utilisez SI et ET pour des conditions spécifiques, par exemple, pour appliquer des règles différentes selon le type d’actions.

Mise en Forme pour Clarté et Sécurité :

- Appliquez des bordures, alternez les couleurs de fond, et utilisez la mise en forme conditionnelle pour améliorer la lisibilité.

- Protégez la feuille ou le classeur pour sécuriser vos données.

En respectant ces étapes et en ajustant votre modèle selon les spécificités de votre entreprise, vous obtiendrez une table de capitalisation claire et dynamique, capable d’évoluer avec votre entreprise. Gardez à l’esprit la nécessité de maintenir la structure flexible pour des ajustements futurs et assurez-vous que les formules sont correctement étendues à mesure que de nouvelles données sont ajoutées.

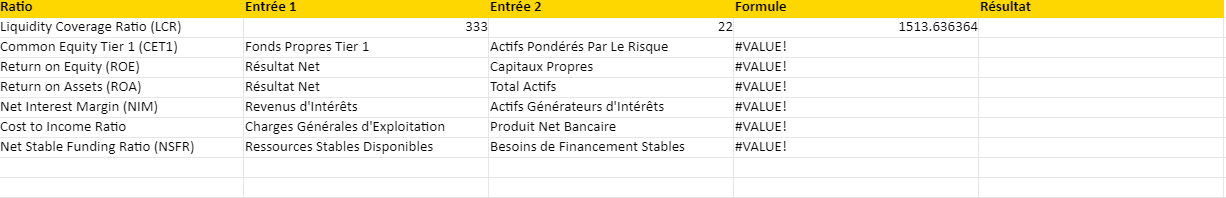

Pour créer un modèle de table de capitalisation plus avancé dans Excel, nous allons intégrer des fonctionnalités supplémentaires telles que la gestion des conversions d’options et de warrants, l’inclusion de plusieurs tours de financement, et le calcul de la dilution. Ce modèle permettra une analyse plus détaillée de la structure du capital et préparera l’entreprise à des scénarios futurs complexes.

Structure du Modèle Avancé

Colonnes pour Gérer Plusieurs Tours de Financement :

- Ajoutez des colonnes pour chaque tour de financement (ex : Série A, Série B, etc.), indiquant le nombre d’actions émises lors de chaque tour et le prix par action.

Gestion des Options et Warrants :

- Incluez des sections séparées pour les options et les warrants, avec des détails sur le nombre accordé, le prix d’exercice, et la date d’expiration.

Calcul de la Dilution :

- Prévoyez des formules pour calculer l’effet de la dilution en cas d’exercice des options et des warrants, ainsi que lors des futurs tours de financement.

Scénarios de Valorisation :

- Introduisez des colonnes pour permettre la saisie de différentes valorisations prévisionnelles, afin de calculer l’impact sur la valeur de la participation de chaque actionnaire.

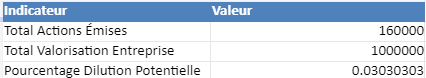

Tableau de Bord pour les Indicateurs Clés :

- Créez un tableau de bord récapitulatif affichant les indicateurs clés tels que le total des actions émises, la valorisation de l’entreprise, et le pourcentage de dilution potentielle.

Mise en Forme et Protection Avancées :

- Utilisez la mise en forme conditionnelle de manière plus avancée pour visualiser les seuils critiques, comme l’approche de la date d’expiration des options.

- Protégez les sections critiques du modèle pour éviter des modifications accidentelles, tout en permettant certaines mises à jour.

Implémentation dans Excel

Compte tenu de la complexité et de la spécificité des données nécessaires, la mise en œuvre de ce modèle avancé nécessiterait une personnalisation approfondie en fonction des besoins précis de votre entreprise. Toutefois, je vais créer un fichier Excel avec une structure de base qui comprendra des sections pour les différentes catégories d’actions et un espace pour l’ajout de données sur plusieurs tours de financement. Ce modèle inclura également des exemples de formules pour le calcul de la dilution et un tableau de bord simple pour les indicateurs clés.

Laissez-moi un moment pour préparer ce fichier.

Votre modèle avancé de table de capitalisation est prêt. Ce modèle comprend une structure de base pour gérer plusieurs tours de financement, les options et les warrants, ainsi qu’un tableau de bord simple pour les indicateurs clés comme le total des actions émises et la dilution potentielle.