Guide détaillé : Rédaction d’un QCM Analyse Financière

Recommandés

Ce guide vous aide à rédiger un QCM Analyse Financière structuré et pertinent sur l’analyse financière.

L’analyse financière est un domaine clé en gestion qui consiste à évaluer la performance financière d’une entreprise ou d’un projet. Un QCM (questionnaire à choix multiples) est un outil utile pour tester les connaissances sur ce sujet complexe.

Introduction à l’Analyse Financière

L’analyse financière est un processus essentiel qui permet d’évaluer la santé économique et financière d’une entreprise à travers l’examen de ses états financiers. Elle a pour principal objectif de fournir des informations précises et détaillées sur la performance, la rentabilité, la solvabilité, et la liquidité d’une organisation. Grâce à cette analyse, les parties prenantes, comme les investisseurs, les créanciers, et les gestionnaires, peuvent prendre des décisions éclairées concernant les investissements, les financements, et les stratégies de développement.

Les Objectifs de l’Analyse Financière

- Évaluation de la Rentabilité :

L’un des objectifs principaux est de déterminer si l’entreprise génère suffisamment de profits. Les analystes financiers examinent les marges bénéficiaires et les ratios de rentabilité pour évaluer l’efficacité de l’entreprise à transformer ses revenus en bénéfices nets. - Analyse de la Solvabilité :

L’analyse financière aide à mesurer la capacité de l’entreprise à honorer ses dettes à long terme. Les ratios de solvabilité, tels que le ratio d’endettement, permettent de comprendre si l’entreprise est financièrement stable et peut faire face à ses obligations. - Gestion de la Liquidité :

La liquidité d’une entreprise, c’est-à-dire sa capacité à couvrir ses engagements à court terme, est essentielle pour garantir une activité opérationnelle saine. Les ratios de liquidité, comme le ratio de liquidité générale, permettent d’évaluer la capacité d’une entreprise à rembourser ses dettes à court terme. - Appréciation de la Gestion des Risques :

L’analyse des flux de trésorerie et des niveaux d’endettement permet de mesurer les risques financiers auxquels une entreprise est exposée. Une bonne gestion du risque est cruciale pour assurer la pérennité d’une organisation. - Prise de Décision :

L’objectif final de l’analyse financière est de permettre aux gestionnaires et aux investisseurs de prendre des décisions rationnelles. Qu’il s’agisse d’investir, de prêter ou de réorganiser la structure financière de l’entreprise, les décisions s’appuient sur des données financières fiables.

En résumé, l’analyse financière est un outil de diagnostic et de gestion indispensable pour suivre la performance financière d’une entreprise, anticiper les problèmes financiers, et optimiser les stratégies d’investissement et de financement.

Définir les Objectifs du QCM Analyse Financière

Avant de rédiger les questions, identifiez les objectifs pédagogiques :

- Connaissances de base : Concepts financiers fondamentaux (bilan, compte de résultat, ratios financiers).

- Compétences analytiques : Capacité à interpréter les états financiers et à calculer des ratios.

- Prise de décision : Aptitude à utiliser les informations financières pour prendre des décisions.

Structure du QCM

Un QCM bien conçu doit avoir une structure équilibrée :

- Nombre de questions : 20 à 30 questions pour couvrir un large éventail de sujets.

- Types de questions : Mélange de questions théoriques et pratiques.

- Difficulté : Varier le niveau de difficulté (facile, moyen, difficile).

Rédaction des Questions

Thèmes à aborder :

Les états financiers :

- Bilan : Structure du bilan, éléments d’actif et de passif.

- Compte de résultat : Revenus, charges, résultat net.

- Tableau des flux de trésorerie : Activités d’exploitation, d’investissement et de financement.

Ratios financiers :

- Ratios de rentabilité : Retour sur investissement (ROI), marge bénéficiaire.

- Ratios de liquidité : Ratio de liquidité générale, ratio de liquidité immédiate.

- Ratios de solvabilité : Ratio d’endettement, couverture des intérêts.

Analyse des performances :

- Interprétation des ratios : Ce que révèlent les ratios sur la santé financière.

- Comparaison temporelle : Analyser les tendances sur plusieurs périodes.

- Analyse comparative : Comparaison avec les entreprises du même secteur.

Évaluation de l’entreprise :

- Méthodes d’évaluation : DCF (Discounted Cash Flow), multiples de marché.

- Valeur d’entreprise vs valeur d’équité : Différences et implications.

Exemples de Questions :

Quelle est la formule du ratio de liquidité générale ?

- A) Actif circulant / Passif circulant

- B) Actif immobilisé / Passif circulant

- C) Résultat net / Capitaux propres

- D) Passif total / Actif total

Quel document comptable indique les flux de trésorerie liés aux activités d’investissement ?

- A) Bilan

- B) Compte de résultat

- C) Tableau des flux de trésorerie

- D) Annexe financière

Si le ratio de solvabilité d’une entreprise est de 50%, que cela indique-t-il ?

- A) L’entreprise est très endettée.

- B) L’entreprise a plus d’actifs que de passifs.

- C) L’entreprise a un ratio de liquidité élevé.

- D) L’entreprise génère des flux de trésorerie stables.

Quelle est la principale différence entre la valeur d’entreprise et la valeur d’équité ?

- A) La valeur d’équité inclut la dette, tandis que la valeur d’entreprise ne l’inclut pas.

- B) La valeur d’entreprise inclut la dette, tandis que la valeur d’équité ne l’inclut pas.

- C) La valeur d’équité est toujours inférieure à la valeur d’entreprise.

- D) La valeur d’équité est calculée à partir du compte de résultat, alors que la valeur d’entreprise provient du bilan.

Formulation des Réponses

- Réponses claires et précises : Chaque question doit avoir une seule réponse correcte.

- Distracteurs plausibles : Les options incorrectes doivent être crédibles pour éviter que les réponses ne soient évidentes.

- Éviter les indices : Les formulations des réponses ne doivent pas laisser deviner la bonne réponse.

Validation du QCM Analyse Financière

- Test pilote : Soumettez le QCM Analyse Financière à un groupe test pour identifier les questions ambiguës.

- Révision : Ajustez les questions en fonction des retours pour améliorer la clarté et la pertinence.

Un QCM bien conçu sur l’analyse financière permet de tester efficacement les connaissances théoriques et pratiques des participants. En suivant ce guide, vous pouvez créer un QCM structuré et équilibré qui évalue de manière précise les compétences en analyse financière.

Ce guide peut être adapté en fonction de vos besoins spécifiques et du niveau des participants ciblés.

Rédaction d’un QCM Analyse Financière avec des Chiffres et des Tableaux

Exemples de Questions avec des Tableaux

Bilan simplifié d’une entreprise (en milliers d’euros)

| Éléments | Année N | Année N-1 |

|---|---|---|

| Actifs Circulants | 1,200 | 1,000 |

| Actifs Immobilisés | 3,500 | 3,200 |

| Passifs Circulants | 800 | 600 |

| Dettes à long terme | 1,500 | 1,700 |

| Capitaux Propres | 2,400 | 1,900 |

Quelle est la variation du ratio de liquidité générale entre l’année N-1 et l’année N ?

- A) 1.5 à 1.3

- B) 1.67 à 1.5

- C) 2.0 à 2.5

- D) 1.25 à 1.5 Réponse : B) 1.67 à 1.5 (Ratio de liquidité générale = Actifs circulants / Passifs circulants)

Compte de résultat simplifié (en milliers d’euros)

| Éléments | Année N | Année N-1 |

|---|---|---|

| Chiffre d’affaires | 5,000 | 4,800 |

| Coût des ventes | 3,000 | 2,800 |

| Frais généraux | 1,200 | 1,100 |

| Résultat opérationnel | 800 | 900 |

| Charges financières | 200 | 250 |

| Résultat net | 600 | 650 |

Quel est le taux de marge opérationnelle en année N et comment a-t-il évolué par rapport à N-1 ?

- A) 16%, stable

- B) 15%, en baisse

- C) 20%, en baisse

- D) 12%, en hausse Réponse : B) 15%, en baisse (Marge opérationnelle = Résultat opérationnel / Chiffre d’affaires)

Tableau des flux de trésorerie simplifié (en milliers d’euros)

| Éléments | Année N | Année N-1 |

|---|---|---|

| Flux de trésorerie d’exploitation | 1,000 | 900 |

| Flux de trésorerie d’investissement | -500 | -400 |

| Flux de trésorerie de financement | -200 | -300 |

| Variation nette de trésorerie | 300 | 200 |

Quelle est la trésorerie finale à l’année N si la trésorerie initiale était de 400 000 euros ?

- A) 700,000 €

- B) 500,000 €

- C) 600,000 €

- D) 400,000 € Réponse : A) 700,000 € (Trésorerie finale = Trésorerie initiale + Variation nette de trésorerie)

Ratios financiers (en %)

| Ratios | Entreprise A | Entreprise B | Secteur |

|---|---|---|---|

| Marge nette | 12 | 8 | 10 |

| Ratio de liquidité générale | 1.8 | 1.2 | 1.5 |

| Ratio d’endettement | 40 | 60 | 50 |

En comparant les entreprises A et B avec la moyenne sectorielle, laquelle présente une meilleure gestion financière globale ?

- A) Entreprise A

- B) Entreprise B

- C) Les deux sont égales

- D) Impossible à dire Réponse : A) Entreprise A (Marge nette supérieure, meilleur ratio de liquidité, endettement plus faible)

Validation du QCM

- Test pilote : Demandez à un groupe d’experts ou d’étudiants de tester le QCM pour s’assurer de la clarté des questions et de la précision des calculs.

- Révision : Ajustez les questions basées sur les retours, en veillant à ce que les tableaux soient bien compris et les calculs correctement effectués.

Les QCM incluant des chiffres et des tableaux permettent d’évaluer plus précisément les compétences pratiques en analyse financière. Ce modèle offre une structure flexible pour créer des questions pertinentes qui testeront à la fois la compréhension théorique et l’application pratique des concepts financiers.

Vous pouvez ajuster les chiffres et les tableaux pour refléter des scénarios financiers spécifiques ou pour aligner les questions avec le niveau de compétence attendu des participants.

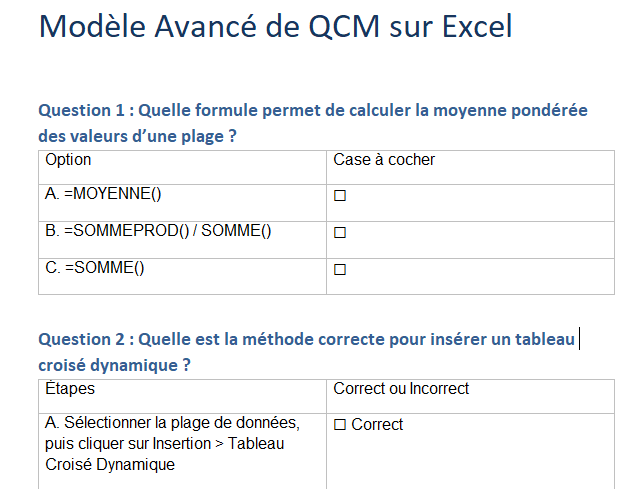

Exemple de QCM : Analyse Financière avec Cases à Cocher

Voici un exemple de QCM sur l’analyse financière, incluant des cases à cocher pour chaque question. Les questions couvrent divers aspects de l’analyse financière, notamment les états financiers, les ratios et l’évaluation de la performance.

1. Quel document présente la position financière d’une entreprise à une date donnée ?

☐ A) Le bilan

☐ B) Le compte de résultat

☐ C) Le tableau des flux de trésorerie

☐ D) L’annexe comptable

Réponse correcte : A) Le bilan

2. Le ratio de liquidité générale est calculé à partir de :

☐ A) Actifs immobilisés / Passifs à long terme

☐ B) Actifs circulants / Passifs circulants

☐ C) Capitaux propres / Passifs totaux

☐ D) Résultat net / Total des actifs

Réponse correcte : B) Actifs circulants / Passifs circulants

3. Quel ratio mesure la capacité d’une entreprise à rembourser ses dettes à long terme ?

☐ A) Le ratio de liquidité immédiate

☐ B) Le ratio de couverture des intérêts

☐ C) Le ratio d’endettement

☐ D) Le ratio de rentabilité économique

Réponse correcte : C) Le ratio d’endettement

4. Quel indicateur montre la rentabilité d’une entreprise en comparant le résultat net au chiffre d’affaires ?

☐ A) Le ratio de marge nette

☐ B) Le ratio de solvabilité

☐ C) Le ratio de rotation des actifs

☐ D) Le ratio de liquidité immédiate

Réponse correcte : A) Le ratio de marge nette

5. Voici un extrait simplifié du bilan d’une entreprise (en milliers d’euros) :

| Éléments | Montant |

|---|---|

| Actifs Circulants | 800 |

| Actifs Immobilisés | 1,500 |

| Passifs Circulants | 400 |

| Passifs à Long Terme | 900 |

| Capitaux Propres | 1,000 |

Quel est le ratio d’endettement global ?

☐ A) 1.3

☐ B) 0.9

☐ C) 0.5

☐ D) 1.0

Réponse correcte : D) 1.0 (Ratio d’endettement global = Total des dettes / Capitaux propres = (400 + 900) / 1,000 = 1.0)

6. Une entreprise a réalisé un chiffre d’affaires de 10 millions d’euros, avec un résultat net de 2 millions d’euros. Quel est son taux de marge nette ?

☐ A) 50 %

☐ B) 20 %

☐ C) 10 %

☐ D) 30 %

Réponse correcte : B) 20 % (Marge nette = Résultat net / Chiffre d’affaires = 2 / 10 = 20 %)

7. Le tableau des flux de trésorerie est divisé en trois catégories. Lesquelles ?

☐ A) Activités d’exploitation

☐ B) Activités d’investissement

☐ C) Activités de financement

☐ D) Activités comptables

Réponses correctes : A), B), et C) Activités d’exploitation, d’investissement et de financement

8. Quel ratio indique la capacité d’une entreprise à générer des bénéfices avec ses actifs ?

☐ A) Retour sur actifs (ROA)

☐ B) Retour sur fonds propres (ROE)

☐ C) Ratio de liquidité immédiate

☐ D) Marge brute

Réponse correcte : A) Retour sur actifs (ROA)

9. Une entreprise a un ratio de couverture des intérêts de 4. Que signifie ce ratio ?

☐ A) L’entreprise couvre 4 fois le montant de ses charges d’intérêts avec ses bénéfices d’exploitation.

☐ B) L’entreprise a un endettement de 4 %.

☐ C) L’entreprise a un risque de défaillance élevé.

☐ D) L’entreprise ne peut pas payer ses intérêts.

Réponse correcte : A) L’entreprise couvre 4 fois le montant de ses charges d’intérêts avec ses bénéfices d’exploitation.

10. Si une entreprise finance 70 % de ses actifs avec des capitaux propres et 30 % avec des dettes, quelle est la valeur du ratio d’endettement sur actifs ?

☐ A) 0.7

☐ B) 0.3

☐ C) 1.0

☐ D) 2.0

Réponse correcte : B) 0.3 (Ratio d’endettement sur actifs = Total des dettes / Total des actifs)

Ce QCM est conçu pour évaluer les connaissances théoriques et pratiques en analyse financière, en couvrant les principaux concepts financiers comme les états financiers, les ratios, et l’interprétation des performances financières d’une entreprise.