Formule de calcul de la prime d’assurance – Tableau Excel Automatisé

Recommandés

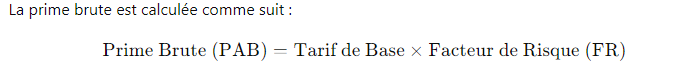

1. Calcul de la Prime Brute (PAB)

La prime brute est le montant de base calculé avant toute réduction ou surcharge. Elle est obtenue en multipliant le tarif de base par le facteur de risque.

PAB = Tarif de Base * Facteur de Risque (FR)2. Application de la Réduction

Si une réduction est applicable, elle est appliquée sur la prime brute. La réduction peut être exprimée en pourcentage.

Prime après Réduction = PAB * (1 - Réduction (%) / 100)3. Application de la Surcharge

Si une surcharge est applicable, elle est ajoutée à la prime après réduction. La surcharge peut également être exprimée en pourcentage.

Prime Nette = Prime après Réduction * (1 + Surcharge (%) / 100)4. Formule Complète

En combinant les étapes ci-dessus, la formule complète pour calculer la prime nette d’assurance est :

Prime Nette = (Tarif de Base * Facteur de Risque (FR)) * (1 - Réduction (%) / 100) * (1 + Surcharge (%) / 100)Exemple

- Tarif de Base : 500 €

- Facteur de Risque (FR) : 1,2

- Réduction : 10 %

- Surcharge : 5 %

- Prime Brute (PAB) :

PAB = 500 * 1,2 = 600 € - Prime après Réduction :

Prime après Réduction = 600 * (1 - 0,10) = 540 € - Prime Nette :

Prime Nette = 540 * (1 + 0,05) = 567 €

Ainsi, la prime nette à payer par l’assuré serait de 567 €.

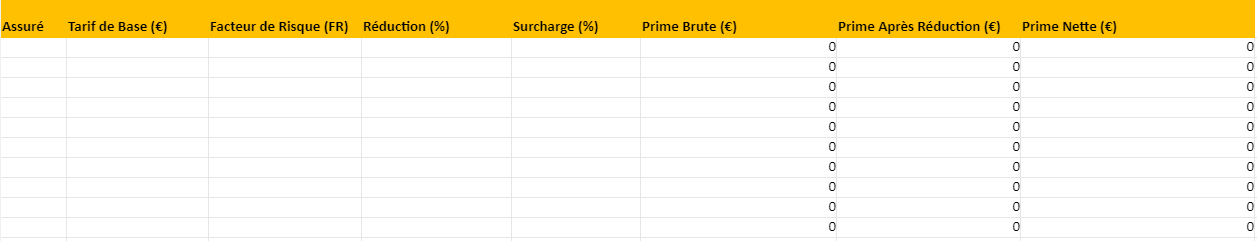

Les primes d’assurance sont déterminées en fonction de divers facteurs de risque qui varient selon le type d’assurance et les caractéristiques spécifiques de l’assuré. Le calcul précis de ces primes est crucial pour garantir une couverture adéquate tout en maintenant l’équilibre financier de l’assureur. Ce tableau Excel automatisé a été conçu pour simplifier et structurer le processus de calcul des primes d’assurance.

Objectifs du Tableau

Ce tableau vous permet de :

- Calculer la prime brute basée sur un tarif de base et un facteur de risque (FR) spécifique à l’assuré.

- Appliquer des réductions en pourcentage, tenant compte des éventuels rabais ou incitations.

- Ajouter des surcharges en pourcentage pour couvrir les risques supplémentaires associés à certains profils d’assurés.

- Obtenir la prime nette à payer après ajustements pour les réductions et les surcharges.

Comment Utiliser le Tableau

- Tarif de Base (€) : Entrez le tarif de base applicable pour le type d’assurance.

- Facteur de Risque (FR) : Insérez le facteur de risque déterminé par l’analyse de l’assuré.

- Réduction (%) : Indiquez le pourcentage de réduction applicable.

- Surcharge (%) : Entrez le pourcentage de surcharge applicable.

- Le tableau calcule automatiquement la prime brute, la prime après réduction, et la prime nette.

Cet outil est conçu pour offrir une approche structurée et efficace pour le calcul des primes d’assurance, facilitant ainsi le travail des professionnels du secteur.

Ce tableau Excel est conçu pour vous aider à calculer rapidement et efficacement les primes d’assurance en fonction de divers paramètres. Voici un guide étape par étape pour l’utiliser :

Étape 1 : Saisie des Données

- Assuré : Entrez le nom ou l’identifiant de l’assuré dans la colonne « Assuré ».

- Tarif de Base (€) : Insérez le tarif de base de l’assurance applicable pour l’assuré dans la colonne « Tarif de Base (€) ».

- Facteur de Risque (FR) : Entrez le facteur de risque, un coefficient déterminé en fonction des caractéristiques de l’assuré (par exemple, âge, état de santé, etc.), dans la colonne « Facteur de Risque (FR) ».

- Réduction (%) : Si une réduction est applicable, saisissez le pourcentage de réduction dans la colonne « Réduction (%) ».

- Surcharge (%) : Si une surcharge est applicable, indiquez le pourcentage de surcharge dans la colonne « Surcharge (%) ».

Étape 2 : Vérification des Calculs

Le tableau calcule automatiquement les montants suivants :

- Prime Brute (€) : Calculée comme le produit du Tarif de Base et du Facteur de Risque.

- Prime Après Réduction (€) : Calculée en appliquant la réduction sur la prime brute.

- Prime Nette (€) : Calculée en appliquant la surcharge sur la prime après réduction.

Étape 3 : Analyse des Résultats

- Prime Brute (€) : Représente le montant initial avant toute réduction ou surcharge.

- Prime Après Réduction (€) : Montant ajusté après application des réductions.

- Prime Nette (€) : Montant final que l’assuré devra payer après ajustement pour les réductions et les surcharges.

Étape 4 : Ajustements

Si nécessaire, ajustez les valeurs dans les colonnes Tarif de Base (€), Facteur de Risque (FR), Réduction (%) ou Surcharge (%) pour voir comment ces changements affectent les calculs finaux.

Ce tableau vous permet de gérer facilement plusieurs assurés et de comparer différentes situations en ajustant les paramètres. Assurez-vous que toutes les données sont exactes pour obtenir des calculs précis.

Guide de Calcul de la Prime d’Assurance

1. Définition des Termes

- Prime d’assurance brute (PAB) : Montant de base calculé pour une police d’assurance avant toute réduction ou surcharge.

- Facteur de risque (FR) : Coefficient qui ajuste la prime en fonction du risque associé au souscripteur (âge, santé, antécédents, etc.).

- Réduction (R) : Montant ou pourcentage réduit sur la prime brute pour des raisons spécifiques (bon historique de conduite, absence de réclamations, etc.).

- Surcharge (S) : Montant ou pourcentage ajouté à la prime brute pour couvrir des risques supplémentaires (zone à risque élevé, comportements à risque, etc.).

- Prime nette (PN) : Montant final que l’assuré doit payer après application des réductions et des surcharges.

2. Formules de Calcul

2.1. Calcul de la Prime d’Assurance Brute (PAB)

La prime brute peut être calculée en fonction d’un tarif de base multiplié par le facteur de risque.

PAB = Tarif de base * FRExemple :

Si le tarif de base est de 500 € et le facteur de risque est 1,2 :

PAB = 500 * 1,2 = 600 €2.2. Application de Réduction (R)

La réduction peut être un montant fixe ou un pourcentage appliqué sur la prime brute.

PAB après réduction = PAB - R (si montant fixe)ou

PAB après réduction = PAB * (1 - R%) (si pourcentage)Exemple :

Si la prime brute est de 600 € et la réduction est de 50 € :

PAB après réduction = 600 - 50 = 550 €Ou si la réduction est de 10 % :

PAB après réduction = 600 * (1 - 0,10) = 540 €2.3. Application de Surcharge (S)

La surcharge peut également être un montant fixe ou un pourcentage appliqué après réduction.

PN = PAB après réduction + S (si montant fixe)ou

PN = PAB après réduction * (1 + S%) (si pourcentage)Exemple :

Si la prime après réduction est de 550 € et la surcharge est de 30 € :

PN = 550 + 30 = 580 €Ou si la surcharge est de 5 % :

PN = 550 * (1 + 0,05) = 577,50 €3. Résultat Final

La prime nette (PN) est le montant final que l’assuré doit payer :

PN = (PAB après réduction) + SurchargeExemple :

Avec une prime brute de 600 €, une réduction de 50 € et une surcharge de 30 € :

PN = (600 - 50) + 30 = 580 €Ce guide couvre les bases du calcul de la prime d’assurance, incluant les réductions et surcharges. Vous pouvez ajuster les formules en fonction des spécificités de l’assurance.

Exercices corrigés – Prime d’assurance

Quels sont les facteurs influençant le FR?

Le Facteur de Risque (FR) est un coefficient utilisé pour ajuster la prime d’assurance en fonction du niveau de risque associé à l’assuré ou à l’objet assuré. Plusieurs facteurs peuvent influencer ce facteur de risque, et ils varient en fonction du type d’assurance (auto, santé, habitation, etc.). Voici une liste des principaux facteurs qui peuvent influencer le FR :

1. Âge

- Les jeunes conducteurs ou les personnes âgées peuvent être considérées comme plus à risque pour une assurance auto.

- En assurance santé, l’âge avancé peut augmenter le facteur de risque en raison des risques accrus de maladies.

2. Sexe

- Dans certaines polices d’assurance auto, le sexe de l’assuré peut influencer le FR, en fonction des statistiques de sinistralité.

3. État de Santé

- Pour l’assurance santé, les antécédents médicaux, les maladies chroniques, ou les habitudes de vie (tabagisme, alcool) peuvent augmenter le FR.

- Les questionnaires médicaux et les examens de santé sont souvent utilisés pour évaluer ces risques.

4. Historique de Réclamations

- Un historique de réclamations fréquentes ou coûteuses peut entraîner une augmentation du FR.

- En assurance auto, plusieurs accidents ou infractions au code de la route peuvent augmenter ce facteur.

5. Type de Véhicule (pour l’assurance auto)

- La marque, le modèle, la puissance et la valeur du véhicule peuvent influencer le FR.

- Les véhicules sportifs ou coûteux sont souvent associés à des risques plus élevés.

6. Localisation Géographique

- Le lieu de résidence peut jouer un rôle important, surtout en assurance habitation et auto.

- Les zones à forte criminalité ou sujettes aux catastrophes naturelles (inondations, tremblements de terre) peuvent augmenter le FR.

7. Profession

- Certaines professions peuvent être considérées comme plus risquées, influençant ainsi le FR.

- Par exemple, les conducteurs professionnels ou les travailleurs dans des environnements dangereux peuvent avoir un FR plus élevé.

8. Comportement du Conducteur (pour l’assurance auto)

- Le nombre de kilomètres parcourus annuellement, l’utilisation du véhicule (usage personnel ou professionnel), et le type de conduite (conduite de nuit, conduite en zone urbaine) peuvent influencer le FR.

9. Durée de Souscription

- Les assurés qui renouvellent leur contrat sur une longue période sans sinistre peuvent bénéficier d’un FR réduit.

- À l’inverse, les nouveaux assurés ou ceux ayant des périodes d’interruption dans leur couverture peuvent avoir un FR plus élevé.

10. Type de Contrat d’Assurance

- Les contrats avec des franchises plus élevées peuvent avoir un FR plus bas, car l’assuré assume une plus grande part du risque.

- Les options et garanties choisies (assistance, couverture étendue) peuvent également ajuster le FR.

11. Mode de Vie et Habitudes

- En assurance habitation, la présence de systèmes de sécurité (alarme, caméras) peut réduire le FR.

- En assurance santé, les habitudes de vie telles que l’exercice régulier, une alimentation équilibrée, et l’absence de tabagisme peuvent influencer le FR.

12. Historique de Crédit

- Dans certains pays, l’historique de crédit peut être pris en compte pour évaluer le risque d’un assuré, influençant ainsi le FR.

Chaque compagnie d’assurance a ses propres critères pour évaluer ces facteurs et déterminer le FR. Les assureurs peuvent également utiliser des modèles statistiques et actuariels pour estimer les risques en fonction des données collectées.

🔎

Les assurances, en particulier les assurances santé et les assurances vie, accordent une grande importance aux antécédents médicaux de l’assuré lors de l’évaluation du risque. Cette évaluation est utilisée pour déterminer le Facteur de Risque (FR) et, par conséquent, la prime d’assurance. Voici comment les compagnies d’assurance évaluent les antécédents médicaux :

1. Questionnaire Médical

- Lors de la souscription à une assurance, l’assuré est souvent invité à remplir un questionnaire médical détaillé.

- Ce questionnaire inclut des questions sur l’historique médical personnel, les maladies chroniques, les opérations chirurgicales passées, les traitements en cours, les médicaments pris régulièrement, et les habitudes de vie (tabagisme, consommation d’alcool, etc.).

- Les réponses fournies permettent à l’assureur d’avoir un premier aperçu des risques potentiels.

2. Examen Médical

- Pour certaines polices d’assurance, en particulier les assurances vie ou pour des couvertures élevées, l’assureur peut demander un examen médical.

- Cet examen peut inclure une visite chez un médecin pour un check-up complet, des analyses de sang, des tests spécifiques (comme un électrocardiogramme), et parfois une analyse d’urine.

- Les résultats de ces tests permettent de détecter des conditions médicales qui pourraient augmenter le risque pour l’assureur.

3. Rapport Médical

- Dans certains cas, l’assureur peut demander un rapport médical détaillé fourni par le médecin traitant de l’assuré.

- Ce rapport peut inclure des informations sur l’évolution de certaines pathologies, les traitements en cours, et les recommandations médicales.

- Les médecins peuvent également être sollicités pour fournir des éclaircissements sur certaines conditions déclarées par l’assuré.

4. Dossiers Médicaux Antérieurs

- En fonction de la législation locale et des accords entre l’assuré et l’assureur, ce dernier peut avoir accès à certains dossiers médicaux antérieurs pour évaluer les risques.

- Parfois, l’assureur peut demander une autorisation explicite de l’assuré pour consulter ces dossiers.

5. Antécédents Familiaux

- Les assurances évaluent également les antécédents médicaux familiaux, car certaines maladies héréditaires peuvent augmenter le risque (par exemple, les maladies cardiovasculaires, le diabète, certains types de cancer).

- Un historique familial de maladies graves peut influencer la prime d’assurance, même si l’assuré lui-même est en bonne santé.

6. Facteurs de Mode de Vie

- Les habitudes de vie comme le tabagisme, la consommation excessive d’alcool, l’alimentation, et l’activité physique sont également prises en compte.

- Par exemple, un fumeur ou une personne ayant des antécédents d’alcoolisme pourrait voir sa prime augmenter en raison des risques accrus pour la santé.

7. Analyse Actuarielle

- Les compagnies d’assurance utilisent des modèles actuariels pour évaluer le risque global basé sur les antécédents médicaux et autres facteurs.

- Ces modèles se basent sur des données statistiques et historiques pour prédire la probabilité de maladies ou de décès dans un certain groupe de population.

8. Déclaration de Maladies Préexistantes

- Les assureurs demandent souvent aux assurés de déclarer toute maladie préexistante lors de la souscription.

- Ne pas déclarer une maladie existante peut entraîner une annulation de la couverture ou un refus de remboursement en cas de sinistre lié à cette maladie.

9. Suivi Continu

- Dans certains cas, les assureurs peuvent exiger un suivi continu de l’état de santé, surtout si l’assuré a une condition médicale chronique.

- Ce suivi peut influencer les primes futures ou les conditions de la police d’assurance.

10. Décisions Basées sur les Risques

- Sur la base de cette évaluation, l’assureur peut décider de :

- Approuver la couverture avec une prime standard ou ajustée.

- Exclure certaines conditions médicales de la couverture.

- Refuser la couverture si les risques sont jugés trop élevés.

L’évaluation des antécédents médicaux est une étape cruciale pour les assureurs car elle leur permet de calculer une prime qui reflète le risque réel associé à l’assuré tout en garantissant leur viabilité financière. Les informations collectées doivent être traitées conformément aux lois sur la protection des données et la confidentialité, garantissant que l’assuré est informé et a consenti à l’utilisation de ses données médicales.