Fichier Excel Suivi Trading et Indicateurs Avancés : Modèle

Recommandés

Télécharger un modèle de Fichier Excel Suivi Trading 👇

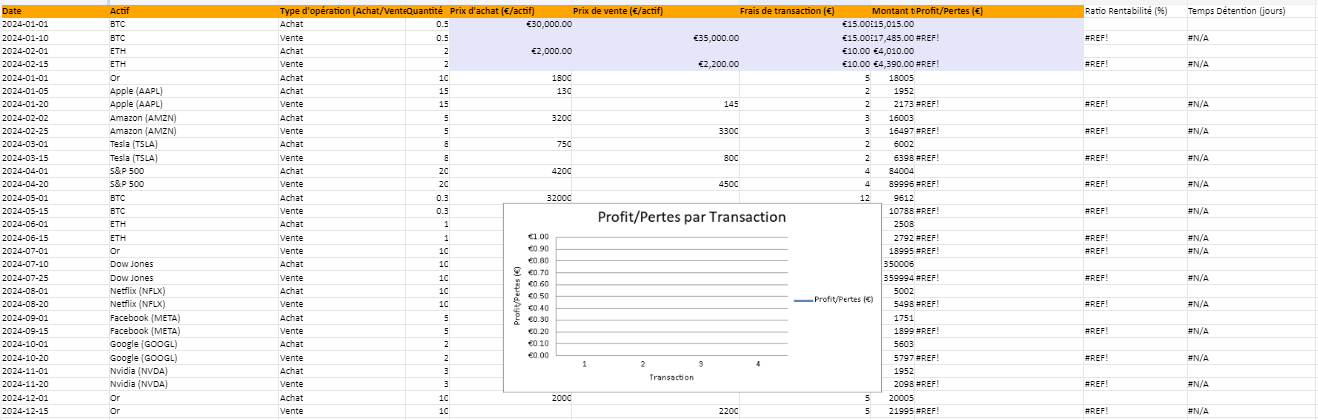

Le trading, qu’il s’agisse d’actions, de cryptomonnaies ou de produits dérivés, est un processus qui nécessite non seulement une stratégie d’achat et de vente efficace, mais aussi un suivi rigoureux des performances. Mettre en place un système automatisé pour suivre vos transactions et analyser les indicateurs avancés est essentiel pour maximiser vos gains et minimiser vos pertes. Dans cet article, nous allons explorer comment automatiser un fichier de suivi trading avec des indicateurs avancés et pourquoi ces outils sont cruciaux pour tout investisseur sérieux.

Pourquoi un suivi trading automatisé est essentiel ?

Lorsque vous réalisez plusieurs transactions sur différents actifs, il devient rapidement difficile de garder un œil sur chaque position. Un fichier de suivi trading automatisé permet de :

- Centraliser les informations : Vous pouvez suivre en temps réel toutes vos transactions (achat, vente, quantités, prix d’achat, prix de vente, frais de transaction, etc.) dans un seul fichier.

- Calculer automatiquement les profits et pertes : Le fichier calcule automatiquement vos gains ou pertes sur chaque transaction, en prenant en compte les frais et le prix d’achat initial. Cela vous permet de comprendre rapidement si vos décisions de trading sont rentables.

- Suivre les performances par actif : Si vous investissez dans plusieurs types d’actifs (actions, cryptomonnaies, matières premières, etc.), il est crucial de savoir quels actifs sont les plus performants.

- Gagner du temps : Automatiser ces processus vous permet de vous concentrer sur l’analyse de vos stratégies de trading au lieu de passer du temps à calculer manuellement chaque transaction.

Les indicateurs avancés pour une meilleure analyse

Au-delà du suivi des transactions, il est important d’intégrer des indicateurs avancés dans votre modèle de suivi pour mieux analyser vos performances.

1. Le Ratio de Rentabilité

Le ratio de rentabilité est un indicateur clé pour mesurer la performance de chaque trade. Il vous permet de voir en pourcentage combien vous avez gagné (ou perdu) par rapport à votre investissement initial.

- Formule : Le ratio de rentabilité est calculé en divisant le profit réalisé par le montant investi, puis en multipliant par 100 pour obtenir un pourcentage.

- Pourquoi c’est utile ? : Ce ratio vous montre l’efficacité de vos transactions en pourcentage. Un ratio élevé signifie que vous avez réalisé un bon rendement par rapport à l’argent investi, tandis qu’un ratio négatif montre une perte.

2. Temps de Détention

Le temps de détention mesure combien de temps vous avez conservé un actif entre l’achat et la vente. Cela peut sembler anodin, mais il s’agit d’une donnée cruciale pour les investisseurs actifs.

- Formule : Le temps de détention est la différence en jours entre la date d’achat et la date de vente d’un actif.

- Pourquoi c’est utile ? : Le temps de détention est particulièrement important dans le trading à court terme. Si vous gardez un actif trop longtemps, vous risquez de perdre des opportunités d’investissements plus rentables. De plus, il vous aide à déterminer la durée moyenne de vos positions, ce qui peut vous orienter dans vos décisions futures.

3. Performance Cumulée

Un autre indicateur important est la performance cumulée de votre portefeuille sur une période donnée. En analysant vos profits et pertes cumulés, vous pouvez voir si votre portefeuille progresse dans la bonne direction.

- Pourquoi c’est utile ? : Cela vous permet de garder une vue d’ensemble sur vos performances, en évitant de vous focaliser uniquement sur des transactions individuelles.

Automatisation pour une meilleure gestion des données

L’une des plus grandes forces d’un fichier Excel automatisé pour le suivi trading est sa capacité à mettre à jour les informations en temps réel dès que de nouvelles transactions sont saisies. Voici quelques avantages clés :

1. Calcul automatique des montants totaux et des profits/pertes

- En fonction des données saisies pour chaque transaction (prix d’achat, prix de vente, frais), Excel calcule automatiquement le montant total investi ou gagné. Cela permet une vision claire et rapide des transactions les plus rentables.

2. Suivi des transactions multiples

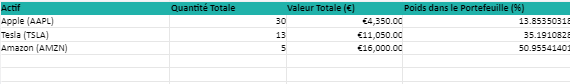

- Que vous tradiez des actions, des cryptomonnaies, de l’or ou d’autres produits dérivés, un suivi automatisé vous aide à regrouper toutes ces données de manière centralisée. Cela permet d’optimiser la gestion de votre portefeuille global.

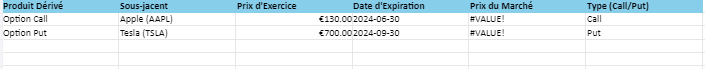

3. Modélisation des produits dérivés

- Les produits dérivés comme les options et les futures sont complexes à gérer en raison de leur dépendance aux sous-jacents et aux facteurs de marché (prix d’exercice, date d’expiration, etc.). L’automatisation permet d’avoir des calculs en temps réel pour ajuster les stratégies en fonction des mouvements du marché.

Exemple d’utilisation d’un fichier de suivi trading automatisé

Voici comment un trader pourrait utiliser un tel fichier :

- Saisie des transactions : À chaque transaction, le trader entre la date, l’actif (action, cryptomonnaie, etc.), le type d’opération (achat ou vente), la quantité, le prix d’achat/vente, et les frais de transaction.

- Automatisation du calcul des profits et pertes : Le fichier calcule automatiquement les profits ou pertes basés sur le prix d’achat initial, en prenant en compte les frais.

- Analyse avec les indicateurs avancés : En utilisant le ratio de rentabilité et le temps de détention, le trader peut évaluer la performance de chaque transaction, comprendre où il a pris les bonnes décisions et ajuster ses stratégies futures en conséquence.

- Suivi des produits dérivés : Le fichier permet également de modéliser les produits dérivés comme les options et les futures, en calculant les profits potentiels en fonction du prix du marché et du sous-jacent.

💡 Un fichier de suivi trading automatisé est un outil puissant pour les traders qui cherchent à améliorer leurs performances et à prendre des décisions basées sur des données précises. En automatisant les calculs et en intégrant des indicateurs avancés comme le ratio de rentabilité et le temps de détention, les investisseurs peuvent mieux comprendre leurs performances, affiner leurs stratégies et, en fin de compte, maximiser leurs profits.

Adopter une approche structurée et automatisée est essentiel pour tout trader sérieux souhaitant suivre efficacement ses transactions tout en minimisant les erreurs humaines. C’est un investissement en temps qui se rentabilise rapidement grâce à des décisions financières mieux informées et des résultats optimisés.

Fichier Excel de Suivi Trading Automatisé à Télécharger 👇

Le fichier Excel de Suivi Trading est un outil qui vous aide à gérer et analyser vos transactions d’achat et de vente d’actifs comme des actions, des cryptomonnaies, de l’or, etc.

Voici comment cela fonctionne :

- Saisie des transactions : Vous entrez les détails de chaque transaction (date, actif, type d’opération, quantité, prix, etc.).

- Calculs automatiques : Le fichier calcule automatiquement le montant total investi ou gagné, ainsi que les profits ou pertes réalisés.

- Indicateurs avancés : Des indicateurs comme le ratio de rentabilité (% de profit par rapport à l’investissement) et le temps de détention (combien de jours vous avez conservé un actif) sont également calculés automatiquement.

- Analyse globale : Le fichier vous aide à comprendre quels actifs sont les plus rentables et à mieux gérer vos investissements en temps réel.

En résumé, il s’agit d’un tableau interactif qui vous aide à suivre et analyser vos performances en trading de manière simple et automatisée.

Il existe de nombreux indicateurs de trading qui peuvent aider les traders à prendre des décisions éclairées en fonction des conditions de marché et des actifs qu’ils suivent. Voici quelques-uns des indicateurs de trading les plus couramment utilisés et leur utilité :

1. Moyennes Mobiles (SMA/EMA)

Simple Moving Average (SMA) :

- Description : La moyenne mobile simple (SMA) calcule la moyenne des prix d’un actif sur une période donnée. Elle est utilisée pour lisser les fluctuations de prix afin d’identifier des tendances à long terme.

- Utilité : La SMA est utile pour déterminer la direction générale du marché. Si le prix de l’actif est au-dessus de la SMA, cela peut indiquer une tendance haussière, et vice versa.

Exponential Moving Average (EMA) :

- Description : L’EMA accorde plus de poids aux prix récents, ce qui la rend plus réactive aux mouvements de prix actuels que la SMA.

- Utilité : Les traders l’utilisent pour identifier des signaux d’achat ou de vente en fonction des croisements entre différentes EMA (par exemple, EMA 50 et EMA 200).

2. Indice de Force Relative (RSI)

- Description : Le Relative Strength Index (RSI) est un oscillateur qui mesure la vitesse et le changement des mouvements de prix, allant de 0 à 100.

- Utilité :

- RSI supérieur à 70 : L’actif est considéré comme suracheté (overbought), ce qui pourrait indiquer un retournement baissier.

- RSI inférieur à 30 : L’actif est considéré comme survendu (oversold), ce qui pourrait indiquer un retournement haussier.

- Application : Le RSI est souvent utilisé pour repérer des divergences. Une divergence haussière ou baissière entre le prix et le RSI peut signaler une future correction.

3. Bandes de Bollinger

- Description : Les Bandes de Bollinger sont constituées d’une SMA centrale et de deux bandes de volatilité placées à une distance égale de la moyenne mobile. Ces bandes s’écartent lorsque la volatilité est élevée et se contractent lorsque la volatilité est faible.

- Utilité :

- Lorsque le prix touche ou dépasse la bande supérieure, cela peut indiquer que l’actif est suracheté.

- Lorsqu’il touche ou dépasse la bande inférieure, cela peut signaler un actif survendu.

- Application : Les Bandes de Bollinger sont efficaces pour repérer les périodes de consolidation avant des mouvements de prix importants (breakouts).

4. MACD (Moving Average Convergence Divergence)

- Description : Le MACD est un indicateur de tendance qui montre la relation entre deux moyennes mobiles exponentielles (généralement l’EMA 12 et l’EMA 26).

- Utilité :

- Ligne MACD au-dessus de la ligne de signal : Signal d’achat potentiel.

- Ligne MACD en dessous de la ligne de signal : Signal de vente potentiel.

- Histogramme MACD : Il montre la différence entre la ligne MACD et la ligne de signal, indiquant la force de la tendance. Un histogramme en augmentation suggère un renforcement de la tendance, tandis qu’un histogramme décroissant peut indiquer un retournement.

5. Average True Range (ATR)

- Description : Le ATR mesure la volatilité d’un actif sur une période donnée. Il prend en compte la fourchette de prix (range) quotidienne et calcule la moyenne des vraies plages de trading.

- Utilité :

- ATR élevé : Volatilité importante, possibilité de grands mouvements.

- ATR faible : Volatilité faible, période de consolidation.

- Application : L’ATR est utilisé pour fixer des points de stop-loss en fonction de la volatilité du marché. Un ATR plus élevé peut indiquer des stop-loss plus larges, tandis qu’un ATR plus faible suggère des stop-loss plus serrés.

6. Stochastic Oscillator

- Description : Le Stochastic Oscillator compare la position actuelle du prix par rapport à sa fourchette de prix sur une période donnée (généralement 14 périodes). Il est exprimé en pourcentage et varie entre 0 et 100.

- Utilité :

- Stochastique au-dessus de 80 : Actif suracheté.

- Stochastique en dessous de 20 : Actif survendu.

- Application : Cet indicateur est utilisé pour repérer des retournements de tendance et des divergences par rapport au prix.

7. Volume

- Description : L’indicateur volume mesure la quantité d’actions ou d’actifs échangés sur une période donnée.

- Utilité : Le volume est un indicateur clé pour valider les mouvements de prix. Un fort volume sur une tendance haussière confirme la force de cette tendance, tandis qu’un faible volume peut indiquer un affaiblissement de la tendance.

- Application : Les traders utilisent le volume pour confirmer des « breakouts » ou des « fakeouts » (mouvements de prix non soutenus par le volume).

8. Fibonacci Retracement

- Description : L’outil Fibonacci retracement est basé sur les ratios dérivés de la séquence de Fibonacci (23,6 %, 38,2 %, 50 %, 61,8 %, 100 %). Cet indicateur aide à identifier les niveaux de support et de résistance clés où les prix peuvent rebondir.

- Utilité : Les traders utilisent les niveaux de Fibonacci pour repérer des points d’entrée ou de sortie potentiels dans une tendance.

- Application : Après un fort mouvement de prix, les traders regardent souvent les niveaux de retracement de Fibonacci pour déterminer où le prix pourrait corriger avant de reprendre sa tendance.

9. Supertrend

- Description : Le Supertrend est un indicateur qui suit la tendance. Il est affiché comme une ligne au-dessus ou en dessous du prix de l’actif et change de couleur en fonction de la direction de la tendance.

- Utilité :

- Supertrend en dessous du prix : Tendance haussière.

- Supertrend au-dessus du prix : Tendance baissière.

- Application : Cet indicateur est souvent utilisé pour repérer les moments où une tendance est sur le point de changer.

10. Indicateur Ichimoku

- Description : L’indicateur Ichimoku est un outil complet qui fournit des informations sur la tendance, les niveaux de support et de résistance, ainsi que les points d’entrée/sortie.

- Composantes principales :

- Tenkan-sen (ligne de conversion) : Mesure la tendance à court terme.

- Kijun-sen (ligne de base) : Mesure la tendance à moyen terme.

- Kumo (nuage) : Représente des niveaux de support et de résistance dynamiques.

- Utilité : Cet indicateur est souvent utilisé pour repérer des points d’inversion de tendance, ainsi que pour mesurer la force de la tendance actuelle.

💡Ces indicateurs techniques sont des outils puissants qui aident les traders à analyser les mouvements de marché et à prendre des décisions de trading plus éclairées. Il est important de ne pas les utiliser isolément, mais de les combiner pour obtenir des confirmations de tendance ou de retournement, et ainsi optimiser la prise de décision. Chaque indicateur a ses propres forces et faiblesses, et il est essentiel de choisir ceux qui correspondent à votre stratégie de trading.

Comment choisir le meilleur indicateur de trading ?

Choisir le bon indicateur de trading est essentiel pour maximiser les gains et minimiser les risques. Cependant, il n’existe pas d’indicateur universellement parfait. Le meilleur indicateur pour vous dépend de plusieurs facteurs : votre style de trading, votre stratégie, l’actif que vous négociez, et les conditions du marché. Voici les principaux critères et étapes à considérer pour choisir le meilleur indicateur adapté à vos besoins :

1. Comprendre votre style de trading

Votre style de trading influence directement le choix de vos indicateurs. Différents styles nécessitent des indicateurs spécifiques en raison des délais de transaction, des objectifs et de la tolérance au risque.

Day Trading (Intraday) :

- Indicateurs clés : Les traders intraday, qui ouvrent et ferment des positions au cours de la même journée, recherchent des indicateurs rapides et sensibles aux mouvements de prix à court terme.

- Indicateurs recommandés :

- RSI : Pour repérer des conditions de surachat/survente en intraday.

- MACD : Pour identifier des croisements rapides de tendance.

- Bandes de Bollinger : Pour repérer les fluctuations de volatilité.

Swing Trading (Quelques jours à semaines) :

- Indicateurs clés : Les traders swing cherchent à profiter des variations de prix sur plusieurs jours à quelques semaines.

- Indicateurs recommandés :

- Moyennes Mobiles (SMA/EMA) : Pour identifier les tendances de court à moyen terme.

- MACD : Pour capter les inversions de tendance.

- Fibonacci Retracement : Pour identifier les niveaux de support et de résistance où les prix peuvent rebondir.

Investissement à long terme (Position Trading) :

- Indicateurs clés : Les investisseurs à long terme s’intéressent aux tendances générales du marché sur plusieurs mois ou années.

- Indicateurs recommandés :

- Moyennes Mobiles Longues (200 jours) : Pour identifier les tendances majeures.

- RSI (long terme) : Pour repérer les moments où un actif est potentiellement surévalué ou sous-évalué.

- Ichimoku : Pour une vue globale des tendances à long terme et des niveaux de support/résistance.

2. Identifier les conditions du marché

Les marchés évoluent dans différents types de conditions, et les indicateurs ne fonctionnent pas tous de la même manière selon le contexte. Il est crucial de choisir des indicateurs adaptés aux conditions actuelles.

Marché en tendance :

- Description : Lorsque le marché suit une direction claire (haussière ou baissière).

- Indicateurs adaptés :

- Moyennes Mobiles (SMA, EMA) : Idéales pour suivre la direction générale de la tendance.

- MACD : Pour confirmer ou infirmer la tendance en cours.

- Supertrend : Indicateur de tendance qui montre visuellement si le marché est haussier ou baissier.

Marché en range (consolidation) :

- Description : Lorsque le prix évolue dans un canal latéral, sans tendance claire.

- Indicateurs adaptés :

- RSI : Pour identifier des points d’entrée et de sortie lorsque le marché est suracheté ou survendu.

- Bandes de Bollinger : Pour capter les mouvements de prix à l’intérieur du canal.

- Stochastic Oscillator : Pour capter les retournements au sein du range.

3. Savoir ce que vous voulez mesurer

Chaque indicateur mesure une composante spécifique du marché. Définissez ce que vous voulez mesurer : la tendance, la volatilité, le momentum, ou encore les points de retournement.

Indicateurs de tendance :

- Utilité : Ils permettent de suivre la direction du marché et de repérer les moments où une tendance commence ou finit.

- Exemples : Moyennes Mobiles (SMA/EMA), MACD, Supertrend, Ichimoku.

- Quand les utiliser : Si vous souhaitez identifier des tendances durables pour suivre le mouvement.

Indicateurs de momentum :

- Utilité : Mesurent la force ou la faiblesse d’un mouvement de prix, et identifient des moments où un actif est suracheté ou survendu.

- Exemples : RSI, Stochastic Oscillator, MACD (partie histogramme).

- Quand les utiliser : Si vous cherchez à entrer ou sortir rapidement des transactions en fonction des retournements.

Indicateurs de volatilité :

- Utilité : Mesurent les variations de prix sur une période donnée et capturent les moments où le marché devient plus actif ou plus calme.

- Exemples : Bandes de Bollinger, ATR (Average True Range).

- Quand les utiliser : Pour ajuster les stop-loss en fonction des conditions volatiles du marché, ou pour identifier les phases de consolidation.

Indicateurs de support/résistance :

- Utilité : Aident à identifier les zones où le prix est susceptible de s’inverser ou de rebondir.

- Exemples : Fibonacci Retracement, Moyennes Mobiles.

- Quand les utiliser : Si vous voulez entrer ou sortir du marché en fonction de niveaux psychologiques clés.

4. Combiner plusieurs indicateurs pour confirmation

Il est souvent plus efficace de combiner plusieurs indicateurs pour obtenir des signaux plus robustes. Cependant, il est essentiel de ne pas surcharger votre analyse avec trop d’indicateurs, car cela peut entraîner des signaux contradictoires.

Combinaison de 2 à 3 indicateurs complémentaires :

- Exemple 1 : Moyenne mobile (SMA) + RSI

- Utilité : La moyenne mobile suit la tendance générale, et le RSI repère les conditions de surachat ou de survente pour confirmer l’opportunité.

- Exemple 2 : Bandes de Bollinger + MACD

- Utilité : Les Bandes de Bollinger capturent la volatilité, et le MACD confirme les inversions de tendance.

Eviter la redondance des indicateurs :

- Il est inutile d’utiliser plusieurs indicateurs qui mesurent la même chose (par exemple, le RSI et le Stochastic Oscillator qui sont tous deux des oscillateurs de momentum). Cela peut créer des signaux répétitifs plutôt qu’une confirmation solide.

5. Tester votre stratégie avec des indicateurs sur le passé (backtesting)

Une fois que vous avez choisi vos indicateurs, il est important de tester leur efficacité sur les données historiques avant de les appliquer à vos transactions en temps réel.

Backtesting :

- Objectif : Vérifier si votre stratégie basée sur vos indicateurs aurait été rentable sur les données passées.

- Comment procéder : Utilisez des plateformes de trading avec des outils de backtesting intégrés pour appliquer vos indicateurs sur les données historiques et analyser les résultats.

- Résultats attendus : Si votre stratégie basée sur les indicateurs est performante sur le passé, elle a plus de chances de réussir dans le futur. Cela vous aide à identifier les ajustements nécessaires avant de prendre des décisions en temps réel.

6. Ajuster les paramètres des indicateurs

Les indicateurs comme les moyennes mobiles ou le RSI peuvent être personnalisés en ajustant leurs paramètres de temps. Il est important de choisir la période adaptée à votre stratégie.

Exemple avec Moyenne Mobile (SMA/EMA) :

- Période courte (ex. : 20 jours) : Convient aux traders à court terme qui veulent capter des fluctuations rapides.

- Période longue (ex. : 200 jours) : Convient aux investisseurs à long terme qui veulent suivre des tendances majeures.

Exemple avec RSI :

- RSI 14 périodes : Standard, utilisé pour la plupart des stratégies.

- RSI 7 périodes : Plus réactif, idéal pour les traders intraday ou swing traders.

💡 Choisir le meilleur indicateur dépend de plusieurs facteurs : votre style de trading, les conditions du marché, et ce que vous cherchez à analyser. Il est crucial de comprendre ce que chaque indicateur mesure, d’éviter la redondance, et de combiner les bons indicateurs pour obtenir des signaux fiables et confirmer vos décisions de trading.

Testez toujours vos indicateurs avec des données historiques avant de les utiliser en temps réel, et ajustez-les régulièrement en fonction des performances du marché. Un indicateur seul n’est jamais suffisant pour prendre des décisions ; c’est leur combinaison intelligente qui vous permettra de maximiser vos gains et de limiter les risques.