Modèle de Tableau de Suivi de Facturation Client dans Excel

Recommandés

Télécharger un modèle de tableau de suivi de facturation client dans Excel 👇

Introduction :

Dans le monde des affaires, la gestion financière est un aspect crucial pour la santé et la pérennité d’une entreprise. Parmi les outils utilisés pour assurer une gestion financière efficace, le tableau de suivi de facturation client occupe une place centrale. Cet article explore en détail l’importance, la structure et l’utilisation de cet outil essentiel dans la gestion des finances d’une entreprise.

Contexte et Problématique : Gérer les Factures Clients pour une Trésorerie Saine

Dans le contexte économique actuel, où les entreprises doivent faire face à une concurrence féroce et à des fluctuations constantes sur le marché, la gestion financière efficace est devenue un impératif pour assurer la viabilité et la croissance d’une entreprise. Parmi les nombreux défis auxquels les entreprises sont confrontées, la gestion des factures clients représente souvent une problématique majeure.

La problématique principale réside dans le suivi et le recouvrement des paiements des clients. Les retards de paiement, voire les impayés, peuvent entraîner des problèmes de trésorerie, affectant ainsi la capacité de l’entreprise à honorer ses propres obligations financières telles que le paiement des fournisseurs, des salaires ou encore des investissements nécessaires à son développement.

Contexte et Problématique : Gérer les Factures Clients pour une Trésorerie Saine

De plus, sans un système efficace de suivi des factures clients, les entreprises risquent de perdre de vue les paiements en attente, ce qui peut conduire à une perte de revenus et à une mauvaise gestion des créances clients. Les conséquences peuvent être désastreuses, allant de la dégradation de la réputation de l’entreprise à des difficultés financières graves pouvant même entraîner sa faillite.

Dans ce contexte, le tableau de suivi de facturation client émerge comme une solution clé pour résoudre cette problématique. Cet outil permet aux entreprises de garder une trace précise des factures émises, des dates d’échéance, des paiements reçus et des paiements en retard. En fournissant une vue d’ensemble claire de l’état des comptes clients, le tableau de suivi facilite la gestion des flux de trésorerie, le recouvrement des créances et l’analyse de la performance financière de l’entreprise.

Ainsi, la problématique que le tableau de suivi de facturation client cherche à résoudre est la suivante : comment assurer un suivi efficace des factures clients afin d’optimiser la trésorerie de l’entreprise, de réduire les risques de retards de paiement et de maintenir une gestion financière saine et pérenne ?

1. Importance du Tableau de Suivi de Facturation Client

La gestion des finances d’une entreprise est une tâche complexe et vitale. Le tableau de suivi de facturation client s’avère être un outil indispensable pour plusieurs raisons clés :

- Gestion des flux de trésorerie : En suivant de près les factures émises et les paiements reçus, le tableau de suivi permet à une entreprise de gérer efficacement ses flux de trésorerie, évitant ainsi les problèmes de liquidités.

- Recouvrement des créances : En identifiant rapidement les factures impayées, l’entreprise peut prendre des mesures pour récupérer les montants dus, minimisant ainsi les pertes potentielles.

- Analyse de la performance : En analysant les données de facturation, les gestionnaires peuvent évaluer la santé financière de l’entreprise, identifier les tendances et prendre des décisions stratégiques éclairées.

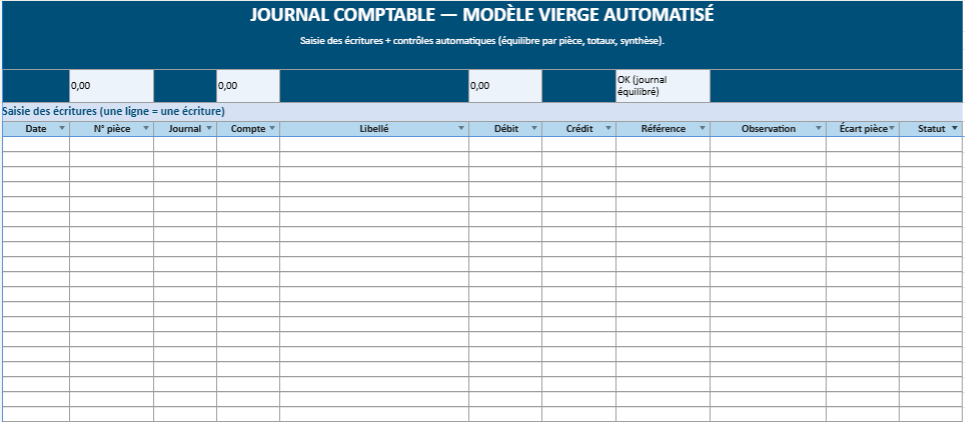

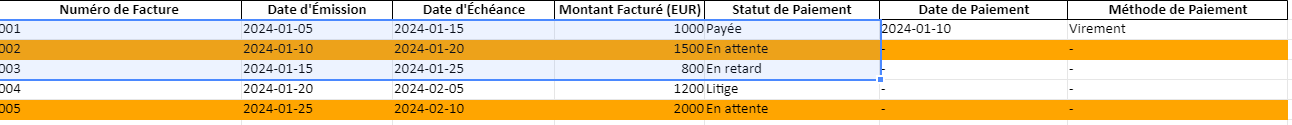

2. Structure du Tableau de Suivi de Facturation Client

Un tableau de suivi de facturation client typique comprend plusieurs colonnes essentielles pour suivre efficacement les transactions financières :

- Numéro de Facture

- Date d’Émission

- Date d’Échéance

- Montant Facturé

- Statut de Paiement

- Date de Paiement

- Méthode de Paiement

3. Utilisation du Tableau de Suivi de Facturation Client

Pour maximiser l’efficacité de cet outil, il est important de maintenir le tableau de suivi de manière régulière et précise. Voici quelques bonnes pratiques à suivre :

- Mise à jour régulière

- Suivi des paiements en retard

- Analyse périodique

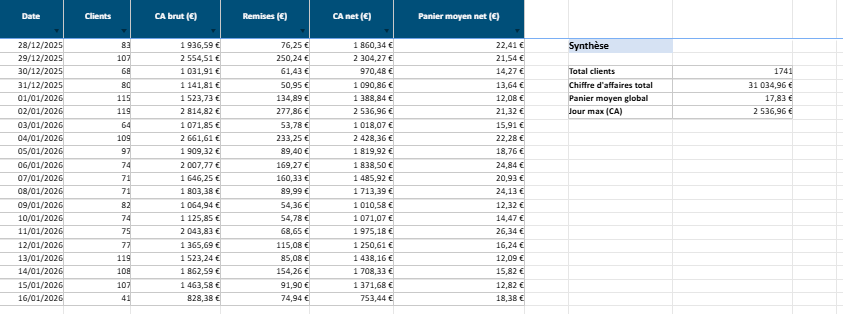

Modèle de Tableau de Suivi de Facturation Client

| Numéro de Facture | Date d’Émission | Date d’Échéance | Montant Facturé | Statut de Paiement | Date de Paiement | Méthode de Paiement |

|---|---|---|---|---|---|---|

| 001 | 2024-01-05 | 2024-01-15 | 1000€ | Payée | 2024-01-10 | Virement |

| 002 | 2024-01-10 | 2024-01-20 | 1500€ | En attente | – | – |

| 003 | 2024-01-15 | 2024-01-25 | 800€ | En retard | – | – |

| 004 | 2024-01-20 | 2024-02-05 | 1200€ | Litige | – | – |

| 005 | 2024-01-25 | 2024-02-10 | 2000€ | En attente | – | – |

Ce tableau de suivi de facturation client comprend les éléments suivants :

- Numéro de Facture : Identifiant unique de chaque facture émise par l’entreprise.

- Date d’Émission : Date à laquelle la facture a été émise au client.

- Date d’Échéance : Date limite de paiement spécifiée sur la facture.

- Montant Facturé : Montant total dû par le client, tel qu’indiqué sur la facture.

- Statut de Paiement : Indique si la facture a été payée, en attente de paiement, en retard, en litige, etc.

- Date de Paiement : Date à laquelle le paiement a été reçu du client. Cette colonne est laissée vide si la facture n’a pas encore été payée.

- Méthode de Paiement : Mode de paiement utilisé par le client (virement, chèque, carte de crédit, etc.).

Ce modèle de tableau peut être adapté en fonction des besoins spécifiques de chaque entreprise. Il fournit une vue d’ensemble claire de l’état des comptes clients, facilitant ainsi la gestion des flux de trésorerie et le suivi des paiements en attente.

Analyse et Détection des Clients à Risque de Paiement

Pour assurer une gestion financière solide, il est crucial de détecter rapidement les clients litigieux, douteux et en retard de paiement. Pour ce faire, un système de surveillance efficace et des indicateurs de comportement de paiement sont nécessaires. Voici quelques méthodes clés pour détecter ces types de clients :

1. Analyse des Historiques de Paiement

Examinez les données historiques de paiement de chaque client pour repérer les tendances. Les clients présentant des paiements irréguliers, des retards fréquents ou des paiements partiels peuvent être considérés comme litigieux ou douteux.

2. Suivi des Retards de Paiement

Maintenez un suivi régulier des retards en comparant les dates d’échéance des factures avec les dates de paiement réelles. Les clients accumulant des retards répétés ou prolongés peuvent poser des problèmes de trésorerie.

3. Analyse des Communications

Surveillez attentivement les échanges avec les clients concernant les paiements. Les clients évitant les communications ou donnant des réponses évasives peuvent signaler une intention de paiement douteuse.

4. Évaluation du Risque Financier

Utilisez des outils d’évaluation du crédit pour évaluer le risque financier potentiel de chaque client. Les clients avec des antécédents de faillite, de litiges ou de difficultés financières peuvent présenter un risque accru.

5. Examen des Informations Commerciales

Consultez des bases de données ou des registres publics pour obtenir des informations sur la santé financière des clients. Les entreprises en difficulté financière ou en procédure de faillite peuvent signaler des clients à risque.

6. Surveillance des Litiges

Gardez un œil sur les litiges en cours ou passés avec les clients. Les clients impliqués dans des litiges fréquents ou prolongés peuvent être considérés comme litigieux.

7. Évaluation de la Relation Client

Considérez les aspects qualitatifs de la relation client. Les clients manifestant un manque de coopération, de transparence ou de communication peuvent être moins fiables en ce qui concerne les paiements.

En combinant ces méthodes et en maintenant un suivi régulier des comportements de paiement, vous pourrez identifier rapidement les clients à risque. Cela vous permettra de prendre des mesures proactives pour minimiser les risques et protéger la santé financière de votre entreprise.

Le tableau généré dans le fichier Excel reflète un ensemble de données statique avec des règles de mise en forme conditionnelle appliquées au moment de sa création. Ces règles conditionnelles coloreront automatiquement les lignes ou cellules en fonction des statuts de paiement définis à ce moment. Cependant, ce processus n’est automatisé que dans le sens où, si vous ouvrez le fichier Excel et changez manuellement le statut de paiement dans les cellules, la mise en forme conditionnelle ajustera les couleurs en conséquence.

Pour clarifier :

- Mise en forme conditionnelle dans Excel : Oui, le tableau est automatisé en ce sens. Si vous modifiez les données dans Excel (par exemple, en changeant un statut de paiement de « En attente » à « Payée »), la couleur de la cellule ou de la ligne s’ajustera automatiquement selon les règles de mise en forme conditionnelle que nous avons définies.

- Mise à jour automatique des données : Non, le tableau n’est pas automatisé pour se mettre à jour avec de nouvelles données sans intervention manuelle ou sans exécuter à nouveau le script Python. Pour que le tableau se mette à jour automatiquement avec de nouvelles données (par exemple, à partir d’une base de données ou d’un fichier source externe), vous auriez besoin d’un processus d’automatisation externe pour exécuter périodiquement le script Python, récupérer les dernières données, et regénérer le fichier Excel.

Conclusion :

En conclusion, le tableau de suivi de facturation client est un outil essentiel pour une gestion financière efficace dans toute entreprise. En investissant dans la mise en place et la maintenance de cet outil, les entreprises peuvent garantir une gestion financière solide et durable à long terme.