Simulateur de taux de marge sur coût variable ( Excel)

Recommandés

Le taux de marge sur coût variable est un indicateur financier qui permet de mesurer la rentabilité des produits ou services en fonction des coûts variables. Il permet de savoir combien une entreprise gagne sur chaque unité vendue une fois les coûts variables déduits.

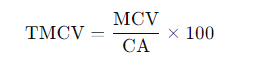

Taux de Marge sur Coût Variable Formule principale

Marge sur coût variable (MCV)

La marge sur coût variable est la différence entre le chiffre d’affaires (CA) et le coût variable total.

MCV = CA - Coût variable totalTaux de marge sur coût variable (TMCV)

Le taux de marge sur coût variable permet de calculer la proportion du chiffre d’affaires qui contribue à couvrir les charges fixes et à générer du profit.

TMCV = (MCV / CA) * 100Taux de marge sur coût variable formule

Explication des termes

- Chiffre d’affaires (CA) : Montant total des ventes réalisées par l’entreprise.

- Coût variable total : Coûts directement liés à la production et à la vente des produits, qui varient en fonction du volume de production.

- Marge sur coût variable (MCV) : Partie des ventes qui reste après déduction des coûts variables, utilisée pour couvrir les coûts fixes et générer un bénéfice.

Exemple de calcul

Imaginons que l’entreprise ait les données suivantes :

- Chiffre d’affaires : 10 000 €

- Coût variable total : 6 000 €

Calcul de la marge sur coût variable :

MCV = 10 000 € - 6 000 € = 4 000 €Calcul du taux de marge sur coût variable :

TMCV = (4 000 € / 10 000 €) * 100 = 40 %👉 Le taux de marge sur coût variable dans cet exemple est de 40 %. Cela signifie que pour chaque euro de chiffre d’affaires, 40 % sont disponibles pour couvrir les coûts fixes et générer du profit. Cet indicateur est essentiel pour ajuster les prix et améliorer la rentabilité d’une entreprise.

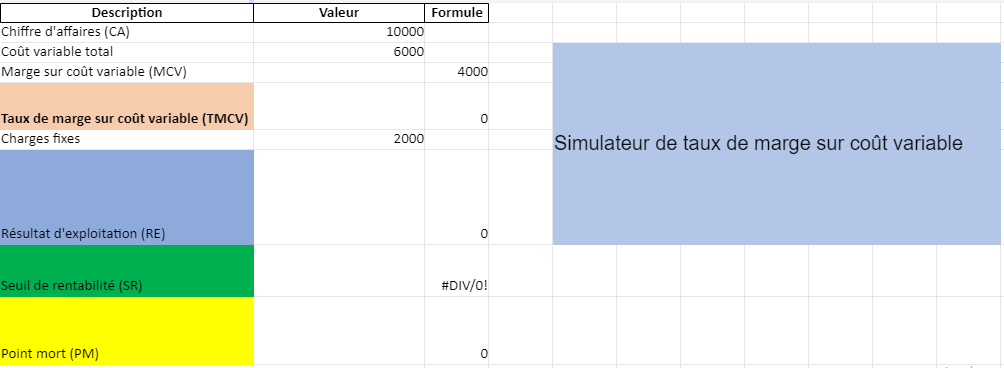

Taux de Marge sur Coût Variable Calcul dans Excel via un Simulateur Automatisé

💡 Simulateur de taux de marge sur coût variable et autres indicateurs financiers 💡

Comment Calculer les Charges Fixes ?

Les charges fixes sont des coûts qui ne varient pas en fonction du volume d’activité ou du niveau de production d’une entreprise. Elles incluent généralement les coûts comme le loyer, les salaires administratifs, les assurances, les amortissements, etc. Ces charges restent constantes, qu’une entreprise produise beaucoup ou peu.

Il existe plusieurs approches pour calculer les charges fixes, en fonction de la situation :

1. Identification directe des coûts fixes

La méthode la plus simple consiste à additionner tous les coûts identifiés comme fixes sur une période donnée (généralement mensuelle ou annuelle).

Exemple de calcul :

- Loyer : 1 000 €

- Salaires administratifs : 3 000 €

- Amortissements : 500 €

- Assurances : 200 €

Total des charges fixes = 1 000 € + 3 000 € + 500 € + 200 € = 4 700 €2. Utilisation de la méthode des coûts complets

Cette méthode consiste à ventiler l’ensemble des coûts de l’entreprise entre coûts fixes et coûts variables. Les coûts fixes sont ensuite calculés en soustrayant les coûts variables du coût total.

Formule :

Charges fixes = Coût total - Coût variable total3. Approche du seuil de rentabilité

Si vous connaissez déjà le seuil de rentabilité de votre entreprise et le taux de marge sur coût variable, vous pouvez utiliser la formule du seuil de rentabilité pour calculer les charges fixes :

Formule :

Charges fixes = Seuil de rentabilité * Taux de marge sur coût variableCette approche est utile lorsque le seuil de rentabilité est connu, et vous permet de déduire les charges fixes nécessaires pour atteindre ce point.

👉 Le calcul des charges fixes dépend principalement des informations dont vous disposez et de la méthode utilisée. Si vous avez accès à une comptabilité claire, l’identification directe des coûts fixes est la méthode la plus simple. Si ce n’est pas le cas, vous pouvez utiliser d’autres approches basées sur des informations existantes comme le coût total, le coût variable, ou encore le seuil de rentabilité.

Comment Améliorer la Marge sur Coût Variable ?

Pour améliorer la marge sur coût variable (MCV), qui est un indicateur clé de rentabilité, une entreprise peut agir à la fois sur ses revenus (chiffre d’affaires) et sur ses coûts variables. Voici quelques stratégies efficaces pour améliorer cette marge :

1. Augmenter le chiffre d’affaires (CA)

Une des méthodes les plus directes pour améliorer la marge sur coût variable est d’augmenter le chiffre d’affaires sans augmenter de manière proportionnelle les coûts variables.

Stratégies pour augmenter le CA :

- Augmenter les prix de vente : Une augmentation des prix, si elle est bien justifiée et perçue comme raisonnable par le marché, peut directement augmenter le chiffre d’affaires et donc la marge sur coût variable.

- Améliorer les volumes de vente : Augmenter les ventes en investissant dans le marketing, en optimisant la distribution, ou en lançant des promotions peut aider à générer plus de revenus.

- Élargir la gamme de produits ou services : Proposer des produits complémentaires ou des options premium permet d’augmenter le panier moyen par client.

- Améliorer la qualité ou la valeur perçue : En augmentant la valeur perçue d’un produit, vous pouvez justifier un prix plus élevé et améliorer votre marge.

2. Réduire les coûts variables

Les coûts variables sont directement liés à la production ou à la vente d’un produit, et les réduire aura un effet immédiat sur l’augmentation de la marge.

Stratégies pour réduire les coûts variables :

- Négocier avec les fournisseurs : Négocier de meilleurs tarifs pour les matières premières, ou profiter de remises sur les volumes, peut réduire les coûts variables.

- Améliorer l’efficacité de la production : Réduire les pertes et les gaspillages dans le processus de production, ou utiliser des méthodes de production plus efficaces (comme le lean manufacturing), peut diminuer les coûts par unité.

- Automatisation : L’automatisation de certaines tâches ou étapes de production peut permettre de réduire les coûts de main-d’œuvre directement liés à la fabrication ou à la livraison des produits.

- Externalisation : Externaliser certaines parties de la production à des sous-traitants moins coûteux peut aussi contribuer à la réduction des coûts variables.

3. Optimiser le mix produit

Certaines lignes de produits ou services peuvent avoir une marge plus élevée que d’autres. En mettant l’accent sur les produits ou services les plus rentables (ceux avec une marge plus élevée), vous pouvez améliorer globalement la marge sur coût variable.

Stratégies pour optimiser le mix produit :

- Éliminer les produits à faible marge : Réduire ou éliminer les produits ou services qui génèrent peu de marge permet de concentrer les efforts sur ceux qui sont les plus rentables.

- Favoriser les produits à marge élevée : Pousser les ventes de produits ou services qui offrent une meilleure marge (via des promotions, marketing ciblé, etc.) peut améliorer le résultat global.

4. Réduire les remises et promotions excessives

Les promotions et remises peuvent réduire significativement la marge sur coût variable si elles ne sont pas bien maîtrisées.

Stratégies pour mieux gérer les remises :

- Limiter les remises aux produits en surplus : Utilisez les remises uniquement sur les produits qui ont des stocks excédentaires ou des rotations lentes, afin de ne pas affecter vos produits à marge élevée.

- Proposer des remises conditionnelles : Par exemple, offrir des remises uniquement pour des achats en grande quantité ou lors de la souscription à des services complémentaires.

5. Innover dans les processus ou les produits

L’innovation peut également jouer un rôle clé dans l’amélioration de la marge sur coût variable en introduisant des processus plus efficaces ou en créant de nouveaux produits plus rentables.

Stratégies d’innovation :

- Investir dans la R&D : Le développement de nouveaux produits, plus faciles et moins coûteux à produire, peut augmenter la marge.

- Digitalisation des processus : Utiliser des outils numériques pour optimiser la production, la gestion des stocks, et les relations avec les fournisseurs peut aussi permettre de réduire les coûts variables.

Taux de Marge sur Coût Variable et Seuil de Rentabilité

Le taux de marge sur coût variable et le seuil de rentabilité sont deux indicateurs financiers importants pour évaluer la rentabilité et la viabilité d’une entreprise. Voici une explication détaillée de ces concepts, ainsi que les formules correspondantes.

Taux de marge sur coût variable

Le taux de marge sur coût variable mesure la proportion du chiffre d’affaires qui reste après avoir couvert les coûts variables. Il indique combien de chaque euro de vente contribue à couvrir les charges fixes et à générer du bénéfice.

Taux de marge sur coût variable Formule :

La Formule du taux de marge sur coût variable est la suivante :

Taux de marge sur coût variable = (Marge sur coût variable / Chiffre d'affaires) * 100Où :

- Marge sur coût variable = Chiffre d’affaires – Coût variable total

- Chiffre d’affaires (CA) : Total des ventes réalisées par l’entreprise

- Coût variable total : Coûts liés directement à la production ou à la vente, qui varient en fonction du volume d’activité.

Exemple de calcul :

- Chiffre d’affaires (CA) : 10 000 €

- Coût variable total : 6 000 €

Marge sur coût variable = 10 000 € - 6 000 € = 4 000 €

Taux de marge sur coût variable = (4 000 € / 10 000 €) * 100 = 40 %Cela signifie que pour chaque euro de vente, 40 % restent disponibles pour couvrir les charges fixes et générer du profit.

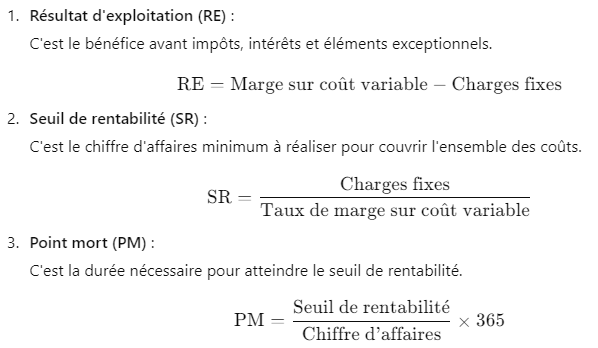

Seuil de rentabilité

Le seuil de rentabilité est le niveau de chiffre d’affaires à partir duquel l’entreprise couvre l’ensemble de ses charges (fixes et variables). En d’autres termes, c’est le point où l’entreprise ne réalise ni bénéfice ni perte. Il est aussi appelé point mort.

Formule du seuil de rentabilité :

Seuil de rentabilité = Charges fixes / Taux de marge sur coût variableOù :

- Charges fixes : Ce sont les coûts qui restent constants indépendamment du volume de production ou des ventes (exemple : loyer, salaires des employés fixes).

- Taux de marge sur coût variable : Calculé comme vu précédemment.

Exemple de calcul :

- Charges fixes : 2 000 €

- Taux de marge sur coût variable : 40 %

Seuil de rentabilité = 2 000 € / 40 % = 5 000 €Cela signifie que l’entreprise doit réaliser un chiffre d’affaires de 5 000 € pour atteindre le point où elle commence à générer des bénéfices.

Lien entre le taux de marge sur coût variable et le seuil de rentabilité

Le taux de marge sur coût variable influence directement le seuil de rentabilité. Plus le taux de marge sur coût variable est élevé, plus l’entreprise pourra couvrir rapidement ses charges fixes, ce qui réduit le seuil de rentabilité.

Si une entreprise parvient à augmenter son taux de marge sur coût variable (en réduisant ses coûts variables ou en augmentant ses prix), son seuil de rentabilité sera plus bas. Cela signifie qu’elle aura besoin de réaliser moins de ventes pour couvrir ses charges fixes et commencer à être rentable.

👉 Le taux de marge sur coût variable et le seuil de rentabilité sont deux indicateurs essentiels pour la gestion financière d’une entreprise. Le premier mesure la rentabilité d’un produit ou service après avoir couvert les coûts variables, tandis que le second indique à quel moment l’entreprise commence à être rentable. Ensemble, ils permettent de piloter efficacement l’activité en prenant des décisions sur les prix, les volumes de vente et la gestion des coûts.

Comment se Calcule le Point Mort ?

Le point mort (ou seuil de rentabilité en termes de temps) représente le moment où une entreprise commence à réaliser des bénéfices, c’est-à-dire le moment où elle a couvert l’ensemble de ses charges fixes grâce à ses ventes. Ce calcul permet de déterminer en combien de jours, de mois, ou d’années une entreprise atteindra son seuil de rentabilité.

Formule du point mort

Le point mort peut être calculé à partir du seuil de rentabilité et du chiffre d’affaires annuel. Voici la formule pour déterminer le nombre de jours nécessaires pour atteindre le seuil de rentabilité :

Point mort = (Seuil de rentabilité / Chiffre d'affaires annuel) * Nombre de jours dans la périodeOù :

- Seuil de rentabilité : C’est le chiffre d’affaires minimum nécessaire pour couvrir toutes les charges (fixes et variables).

- Chiffre d’affaires annuel : Total des ventes réalisées sur une année.

- Nombre de jours dans la période : Le plus souvent, on considère une année entière, donc 365 jours.

Exemple de calcul

Prenons un exemple où l’entreprise a les données suivantes :

- Seuil de rentabilité : 100 000 €

- Chiffre d’affaires annuel : 200 000 €

- Période : 1 an (365 jours)

Point mort = (100 000 € / 200 000 €) * 365 = 182,5 joursCela signifie que l’entreprise atteint son seuil de rentabilité après environ 183 jours de fonctionnement. Autrement dit, après la moitié de l’année, elle commence à générer des bénéfices.

Autre méthode : Point mort en fonction des unités vendues

Si vous souhaitez calculer le point mort en termes de nombre d’unités vendues, vous pouvez utiliser la formule suivante :

Point mort (en unités) = Charges fixes / Marge sur coût variable unitaireOù :

- Charges fixes : Les coûts fixes que l’entreprise doit couvrir.

- Marge sur coût variable unitaire : C’est la différence entre le prix de vente d’une unité et son coût variable unitaire.

Exemple de calcul avec des unités vendues

Supposons les données suivantes :

- Charges fixes : 10 000 €

- Prix de vente unitaire : 50 €

- Coût variable unitaire : 30 €

La marge sur coût variable unitaire serait de :

Marge sur coût variable unitaire = 50 € - 30 € = 20 €Le point mort en unités se calcule alors comme suit :

Point mort (en unités) = 10 000 € / 20 € = 500 unitésL’entreprise doit vendre 500 unités pour atteindre son seuil de rentabilité.

Le point mort est un indicateur clé pour comprendre combien de temps ou combien d’unités une entreprise doit vendre avant de devenir rentable. Il est important pour la planification financière et la stratégie de prix. L’entreprise peut utiliser cette information pour ajuster ses objectifs de vente et s’assurer qu’elle atteint rapidement la rentabilité.