Simulateur Calcul Avantage en Nature Voiture de Fonction – Excel

Recommandés

L’avantage en nature de la voiture de fonction est l’un des avantages en nature les plus répandus par les employeurs. Cet avantage est protégé socialement et, dans certains cas, soumis à l’impôt sur le revenu. Il peut être calculé de deux manières différentes selon la méthode utilisée : soit avec le coût total réel payé par l’employeur, soit avec un montant fixe quotidien par voiture qui est de 5 % du prix d’acquisition de la voiture. Ce guide explique le processus pour calculer et déclarer cet avantage en nature.

Méthode de calcul avantage en nature : Forfaitaire

1. Déterminer le prix d’achat du véhicule

Le calcul de l’avantage en nature voiture de fonction se base sur le prix d’achat TTC du véhicule, incluant les taxes. Si la voiture est louée, le montant à prendre en compte est celui du loyer mensuel.

- Formule (pour une voiture achetée) :

prix_achat:

formule: Prix du véhicule TTC- Exemple : Si l’employeur achète une voiture pour 25 000 € TTC, ce montant sera utilisé comme base de calcul.

2. Appliquer le pourcentage forfaitaire

Le calcul de l’avantage en nature voiture de fonction est basé sur un pourcentage du prix d’achat TTC du véhicule. Ce pourcentage est généralement de 9 % du prix d’achat pour les véhicules fonctionnant à l’essence ou au diesel, et de 6 % pour les véhicules électriques.

- Formule (voiture essence/diesel) :

avantage_annuel:

formule: prix_achat * 9 / 100- Formule (voiture électrique) :

avantage_annuel:

formule: prix_achat * 6 / 100- Exemple : Pour une voiture à essence achetée 25 000 € :

avantage_annuel = 25 000 * 9 / 100 = 2 250 €3. Prendre en compte l’usage personnel et professionnel

Si la voiture est utilisée à la fois pour des trajets professionnels et personnels, seule la part d’usage personnel est soumise à cotisations sociales. Si l’usage personnel représente 50 % de l’utilisation totale de la voiture, l’avantage en nature sera ajusté en conséquence.

- Formule d’ajustement (selon usage personnel) :

avantage_annuel_usage:

formule: avantage_annuel * pourcentage_usage_personnel- Exemple : Si l’usage personnel de la voiture représente 50 % de l’utilisation totale, l’avantage en nature est :

avantage_annuel_usage = 2 250 € * 50 / 100 = 1 125 €4. Calcul de l’avantage en nature mensuel

L’avantage en nature annuel doit ensuite être divisé par 12 pour obtenir la valeur mensuelle à inclure dans le salaire brut pour le calcul des cotisations sociales.

- Formule (valeur mensuelle de l’avantage en nature) :

avantage_mensuel:

formule: avantage_annuel_usage / 12- Exemple : Pour un avantage annuel ajusté de 1 125 € :

avantage_mensuel = 1 125 € / 12 = 93,75 €Méthode de calcul de l’avantage en nature voiture de fonction : Dépenses réelles

Lorsque la méthode des dépenses réelles est utilisée, il faut prendre en compte l’ensemble des frais supportés par l’employeur pour l’entretien du véhicule. Cela inclut :

- Le carburant

- L’entretien

- L’assurance

- Les réparations

1. Déterminer le coût total annuel des dépenses réelles

- Formule (dépenses réelles) :

cout_annuel_reel:

formule: somme_des_depenses (carburant + entretien + assurance + réparations)2. Calculer l’usage personnel

Comme pour la méthode forfaitaire, il est nécessaire de déterminer la proportion d’utilisation personnelle et de n’inclure que cette proportion dans l’avantage en nature.

- Formule d’ajustement des dépenses réelles (usage personnel) :

cout_usage_personnel:

formule: cout_annuel_reel * pourcentage_usage_personnelExemple complet d’application : Voiture de fonction avec méthode forfaitaire

Un employeur fournit une voiture de fonction achetée 25 000 € TTC à un salarié. La voiture est utilisée à 60 % pour des déplacements professionnels et à 40 % pour un usage personnel. La voiture fonctionne à l’essence.

- Calcul de l’avantage annuel (méthode forfaitaire) :

avantage_annuel = 25 000 * 9 / 100 = 2 250 €- Calcul de l’avantage ajusté pour l’usage personnel :

avantage_annuel_usage = 2 250 * 40 / 100 = 900 €- Calcul de l’avantage mensuel :

avantage_mensuel = 900 / 12 = 75 €Résultat : L’avantage en nature mensuel à inclure dans le salaire brut pour les cotisations sociales est de 75 €.

Déclaration de l’avantage en nature

Bulletin de paie

L’avantage en nature doit apparaître sur le bulletin de paie du salarié dans une ligne dédiée. Le montant est ajouté au salaire brut pour le calcul des cotisations sociales. Par exemple :

- Salaire brut : 2 500 €

- Avantage en nature voiture : 75 €

- Salaire brut total pour calcul des cotisations sociales : 2 575 €

Déclaration dans la DSN (Déclaration Sociale Nominative)

L’avantage en nature doit être déclaré dans la DSN mensuelle de l’employeur, dans la rubrique dédiée aux avantages en nature.

Le calcul de l’avantage en nature pour une voiture de fonction dépend de la méthode choisie (forfaitaire ou dépenses réelles) et de l’usage personnel du véhicule. Il est important de bien ajuster cet avantage en fonction de l’utilisation réelle du salarié et de respecter les obligations légales en matière de déclaration et de cotisations sociales.

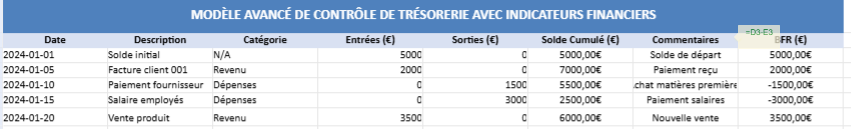

Simulateur Calcul Avantage en Nature Voiture de Fonction dans Excel à Télécharger 👇

Annexe : Les Principaux Avantages en Nature

Les avantages en nature sont des éléments de rémunération non monétaires offerts par l’employeur à ses salariés, en complément du salaire. Ils sont souvent utilisés pour attirer et fidéliser les employés, tout en améliorant leur qualité de vie. Voici les principaux avantages en nature les plus courants :

1. Voiture de Fonction

- Description : L’employeur met à disposition un véhicule pour des usages professionnels et/ou personnels.

- Avantage : Permet aux employés de réduire leurs dépenses personnelles liées aux déplacements.

- Évaluation fiscale : Généralement évaluée sur la base d’un pourcentage du coût d’achat ou de la valeur locative du véhicule.

2. Logement de Fonction

- Description : L’employeur fournit un logement gratuit ou à un tarif réduit à l’employé.

- Avantage : Réduction des frais de logement, souvent utilisée pour les cadres en déplacement ou expatriés.

- Évaluation fiscale : Soumis à une imposition basée sur la valeur locative du logement.

3. Tickets Restaurant / Chèques Déjeuner

- Description : Coupons ou cartes prépayées pour les repas, partiellement financés par l’employeur.

- Avantage : Facilite l’accès à des repas lors des pauses déjeuner tout en allégeant les dépenses personnelles.

- Évaluation fiscale : Les tickets restaurant sont souvent exonérés de cotisations sociales dans une certaine limite.

4. Téléphone Portable

- Description : L’employeur fournit un téléphone mobile, souvent avec un forfait pris en charge pour les usages professionnels et personnels.

- Avantage : Réduit les frais de téléphonie mobile pour l’employé.

- Évaluation fiscale : Généralement considéré comme un avantage en nature s’il est utilisé à des fins personnelles.

5. Ordinateur Portable / Tablette

- Description : L’employeur fournit du matériel informatique pour usage professionnel et personnel.

- Avantage : Accès à des outils de travail performants, ce qui est utile pour le télétravail ou les déplacements.

- Évaluation fiscale : Peut être soumis à imposition s’il est utilisé à des fins personnelles.

6. Assurance Santé Complémentaire

- Description : Couverture santé supplémentaire prise en charge en partie ou en totalité par l’employeur, souvent appelée « mutuelle ».

- Avantage : Réduit les frais médicaux et d’hospitalisation pour l’employé et sa famille.

- Évaluation fiscale : En partie exonérée de cotisations sociales, mais soumise à un plafond selon la législation en vigueur.

7. Chèques-Cadeaux / Chèques Vacances

- Description : Bons d’achat ou chèques destinés à des biens de consommation ou des vacances.

- Avantage : Augmente le pouvoir d’achat de l’employé.

- Évaluation fiscale : Peut être exonéré d’impôts et de cotisations sous certaines conditions, notamment si le montant reste dans les limites légales.

8. Prise en Charge de Frais de Transport

- Description : Remboursement partiel ou total des frais de transport domicile-travail (abonnement de transport en commun, indemnités kilométriques pour les trajets en voiture).

- Avantage : Réduction des coûts liés aux déplacements quotidiens pour se rendre au travail.

- Évaluation fiscale : Généralement exonéré de cotisations sociales sous certaines conditions.

9. Stock-Options et Actions Gratuites

- Description : Attribution de droits d’achat d’actions de l’entreprise à un prix réduit ou d’actions gratuites.

- Avantage : Permet aux employés de participer à la croissance de l’entreprise et d’en tirer des bénéfices financiers.

- Évaluation fiscale : Soumis à des conditions fiscales particulières, mais souvent fiscalement avantageux si les actions sont détenues sur une période donnée.

10. Participation à un Plan d’Épargne Entreprise (PEE)

- Description : L’employeur propose des plans d’épargne où il peut abonder les versements du salarié.

- Avantage : Offre une épargne supplémentaire pour les projets personnels, souvent avec un abondement de l’employeur.

- Évaluation fiscale : Les sommes versées sur ces plans bénéficient souvent d’avantages fiscaux et sont exonérées de cotisations sociales.

Avantages pour l’Employeur

Les avantages en nature permettent à l’employeur de proposer des compensations attrayantes sans nécessairement augmenter les salaires fixes. Ils peuvent être un moyen de motiver et fidéliser les talents, tout en bénéficiant d’exonérations fiscales ou sociales dans certaines limites.

Les avantages en nature sont un complément précieux au salaire monétaire, à la fois pour l’employé, qui en tire un gain financier direct ou indirect, et pour l’employeur, qui peut attirer et retenir les meilleurs talents tout en bénéficiant d’une certaine optimisation fiscale.

Avantage en Nature Logement : Comprendre, Calculateur Excel Automatisé, Optimiser