Plan de trésorerie dans la pratique – Prendre en main et l’utiliser pour prendre des décisions

Recommandés

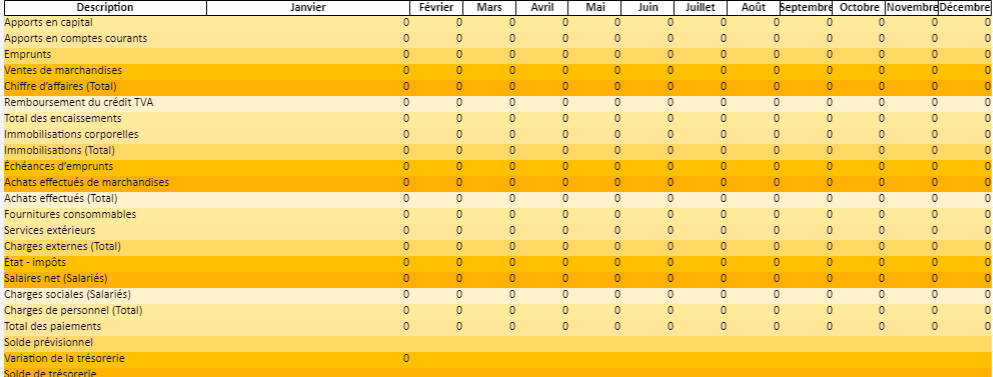

Télécharger un modèle vierge et automatisé de plan de trésorerie dans Excel 👇

Le plan de trésorerie est un outil de gestion financière essentiel qui permet aux entreprises de prévoir les flux de trésorerie (entrées et sorties d’argent) sur une période donnée. Ce guide vous explique comment prendre en main cet outil et l’utiliser pour prendre des décisions éclairées.

1. Qu’est-ce qu’un plan de trésorerie ?

Un plan de trésorerie est un tableau prévisionnel qui retrace les mouvements financiers de l’entreprise mois par mois. Il aide à :

- Prévoir les périodes de déficit ou d’excédent de trésorerie.

- Identifier les moments où il sera nécessaire d’emprunter ou d’investir.

- Optimiser la gestion des liquidités.

- Anticiper les décisions stratégiques en fonction des ressources disponibles.

Le plan de trésorerie prend en compte :

- Les encaissements : toutes les recettes que l’entreprise prévoit de recevoir.

- Les décaissements : toutes les dépenses que l’entreprise prévoit de payer.

2. Pourquoi utiliser un plan de trésorerie ?

Le plan de trésorerie permet aux entreprises de :

- Assurer la viabilité de leur projet en visualisant les besoins de trésorerie.

- Anticiper les difficultés financières potentielles, comme les périodes de creux de trésorerie.

- Planifier les investissements et ajuster les dépenses en fonction des flux prévus.

- Négocier des financements avec les banques ou des investisseurs en disposant d’une vision claire des besoins en capitaux.

3. Comment prendre en main le plan de trésorerie ?

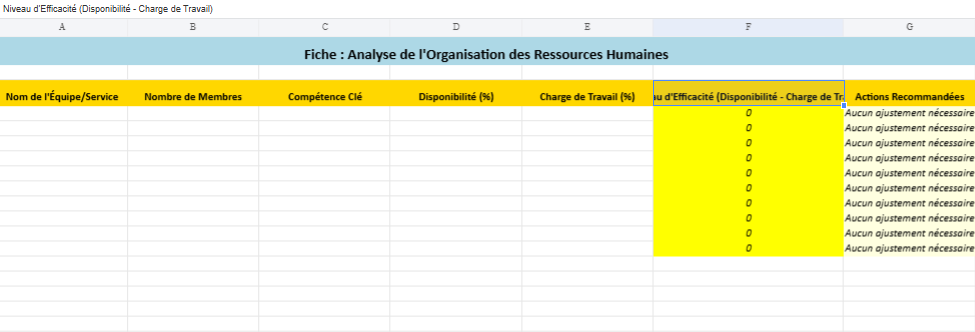

a. Choisir un format de plan de trésorerie

Le plan de trésorerie peut être réalisé sur un tableur Excel ou via un logiciel de gestion. Il est important d’utiliser un format qui permet facilement d’actualiser les données, de modifier les prévisions et de visualiser rapidement les écarts entre le prévu et le réel.

b. Recueillir les données nécessaires

Pour établir un plan de trésorerie, il est nécessaire de rassembler les données suivantes :

- Encaissements prévus (ventes, subventions, financements, etc.).

- Décaissements futurs (achats, salaires, loyers, remboursements d’emprunts, etc.).

- Solde de trésorerie au début de la période (argent en banque au début de l’année ou du mois).

c. Remplir le tableau de trésorerie

Votre plan de trésorerie doit se diviser en plusieurs colonnes :

- Mois : chaque colonne correspond à un mois de l’année.

- Encaissements : détaillez chaque type de revenu attendu (ventes, remboursements de créances, etc.).

- Décaissements : identifiez chaque type de dépense (achats de fournitures, salaires, impôts, etc.).

- Solde de trésorerie mensuel : encaissements – décaissements pour chaque mois.

- Solde de trésorerie cumulée : ajoutez le solde mensuel au solde du mois précédent pour avoir une vue d’ensemble de la trésorerie disponible.

4. Utiliser le plan de trésorerie pour prendre des décisions

a. Identifier les périodes à risque

Grâce à votre plan de trésorerie, vous pouvez :

- Anticiper les périodes de trésorerie négative (solde cumulée en dessous de zéro).

- Prévoir les besoins en financement à court terme pour pallier un manque de liquidités.

- Préparer un plan de contingence en cas de retard de paiement ou de chute des revenus.

b. Ajuster les dépenses

Si le plan de trésorerie montre des périodes de difficultés financières, vous pouvez ajuster en conséquence :

- Reporter certaines dépenses non essentielles.

- Négocier des délais de paiement avec les fournisseurs.

- Réduire ou différer les investissements.

c. Optimiser les encaissements

En cas de prévision d’un manque de trésorerie, vous pouvez également :

- Accélérer la récupération des créances.

- Proposer des remises aux clients pour paiement anticipé.

- Optimiser vos offres promotionnelles pour stimuler les ventes dans les périodes à faible revenu.

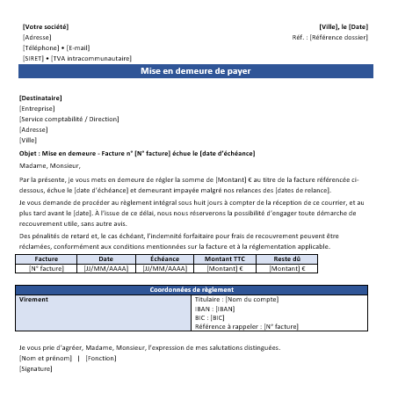

d. Utiliser le plan pour la gestion des relations avec les banques et les investisseurs

Votre plan de trésorerie peut aussi servir de support pour :

- Négocier des crédits avec les banques en prouvant vos besoins et en montrant votre capacité de remboursement à court terme.

- Convaincre des investisseurs de la stabilité financière et de la stratégie de développement de l’entreprise.

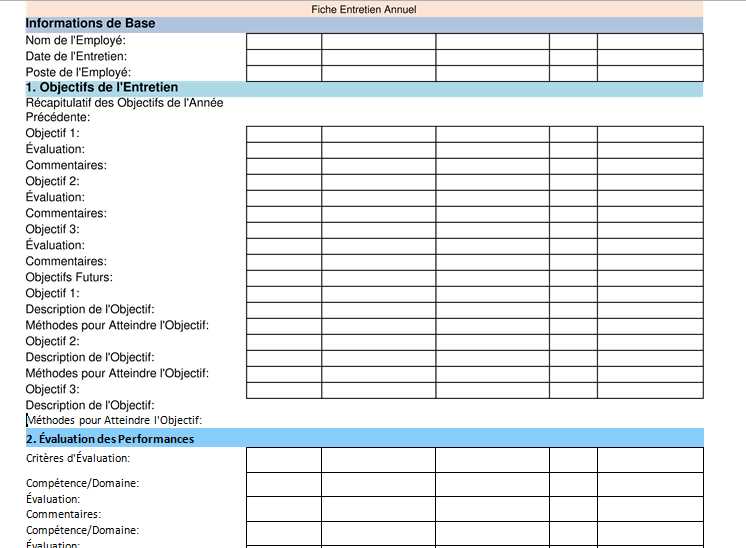

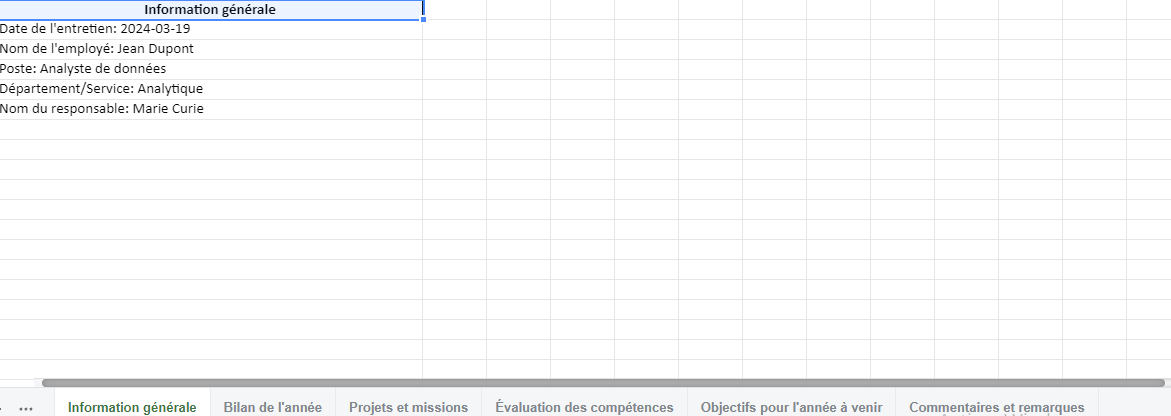

5. Mettre à jour et suivre le plan de trésorerie

Le plan de trésorerie n’est pas statique. Il est essentiel de :

- Le mettre à jour régulièrement : ajustez les prévisions avec les données réelles chaque mois.

- Suivre les écarts : analysez les différences entre les prévisions et les résultats pour comprendre les écarts (erreur de prévision, changements de conjoncture, etc.).

- Réagir aux imprévus : en cas d’évolution inattendue (perte de client, nouvelles opportunités, etc.), ajustez immédiatement votre plan pour prendre des décisions adaptées.

Comment calculer un solde de trésorerie ?

Le solde de trésorerie représente la différence entre les encaissements (les entrées d’argent) et les décaissements (les sorties d’argent) sur une période donnée. Il permet de savoir combien d’argent est disponible dans l’entreprise à un moment précis.

Voici les étapes pour calculer un solde de trésorerie :

1. Formule de calcul du solde de trésorerie

Le calcul se fait généralement à partir de deux données :

- Encaissements : l’ensemble des revenus que vous avez perçus (ventes, subventions, paiements clients, etc.).

- Décaissements : toutes les dépenses que vous avez réalisées (paiements fournisseurs, salaires, charges, etc.).

La formule est donc la suivante :

Solde de trésorerie = Encaissements – Décaissements

2. Exemple de calcul simple

Prenons un exemple pour illustrer cette formule :

- Encaissements (revenus) du mois : 20 000 €

- Décaissements (dépenses) du mois : 15 000 €

Le solde de trésorerie est donc :

Solde de trésorerie= 20 000 – 15 000 = 5 000 €

Cela signifie que l’entreprise dispose d’un excédent de 5 000 € à la fin du mois.

3. Solde de trésorerie cumulée

Le solde de trésorerie cumulée prend en compte le solde de la trésorerie des mois précédents. Il est calculé ainsi :

Solde de trésorerie cumulée = Solde du mois précédent + Solde de trésorerie du mois courant

Exemple de calcul de solde cumulée :

- Solde de trésorerie à la fin de janvier : 10 000 €

- Solde de trésorerie de février : 5 000 €

Le solde de trésorerie cumulée à la fin de février sera :

Solde cumulée = 10 000 + 5 000 = 15 000 €

4. Interprétation du solde de trésorerie

- Un solde positif indique que l’entreprise a plus d’entrées que de sorties d’argent et peut donc utiliser cet excédent pour investir ou rembourser des dettes.

- Un solde négatif (découvert) montre que l’entreprise dépense plus qu’elle ne gagne. Elle devra alors trouver des solutions comme un financement externe, une réduction des dépenses, ou une augmentation des ventes.

5. Suivi mensuel

Il est important de calculer régulièrement le solde de trésorerie, souvent à la fin de chaque mois, pour anticiper les problèmes de liquidité et ajuster les stratégies financières en conséquence.

En résumé, le solde de trésorerie est un indicateur clé pour mesurer la santé financière de l’entreprise sur une période donnée.

Le plan de trésorerie est un outil indispensable pour la gestion financière de l’entreprise.

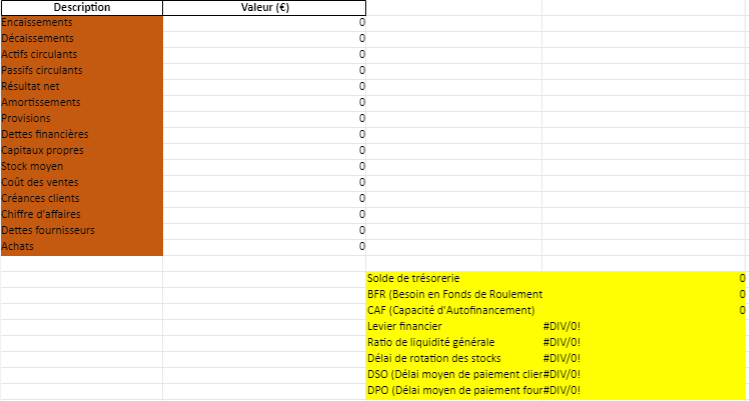

Après avoir calculé le solde de trésorerie, il est important de suivre d’autres indicateurs financiers pour avoir une vision complète de la santé financière de l’entreprise. Voici les principaux indicateurs à surveiller après le solde de trésorerie :

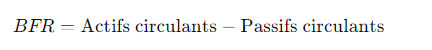

1. BFR (Besoin en Fonds de Roulement)

Le BFR mesure le besoin en liquidités pour financer le cycle d’exploitation de l’entreprise (achat de matières premières, stocks, créances clients, etc.). Il est essentiel pour évaluer la capacité de l’entreprise à couvrir ses besoins financiers à court terme.

Formule :

Un BFR positif indique que l’entreprise a besoin de financer son cycle d’exploitation, tandis qu’un BFR négatif signifie que l’entreprise bénéficie d’une avance de trésorerie grâce à des délais de paiement fournisseurs plus longs que les délais de règlement clients.

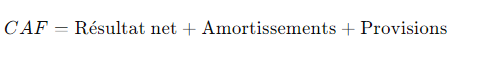

2. CAF (Capacité d’Autofinancement)

La Capacité d’Autofinancement mesure les ressources internes générées par l’activité de l’entreprise. Elle permet d’évaluer si l’entreprise peut financer ses investissements et rembourser ses dettes avec ses propres bénéfices.

Formule :

Une CAF positive indique que l’entreprise peut s’autofinancer, tandis qu’une CAF négative montre qu’elle dépend d’emprunts ou de financements externes.

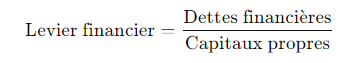

3. Levier financier (Debt-to-Equity Ratio)

Le levier financier permet de mesurer le niveau d’endettement de l’entreprise par rapport à ses capitaux propres. Il indique la dépendance de l’entreprise aux financements externes.

Formule :

Un ratio élevé indique que l’entreprise est fortement endettée, ce qui peut la rendre vulnérable aux risques financiers. Un ratio trop bas peut indiquer une sous-utilisation du levier financier pour soutenir la croissance.

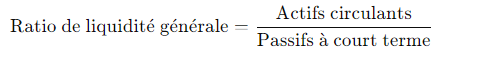

4. Ratio de liquidité générale

Le ratio de liquidité générale mesure la capacité de l’entreprise à rembourser ses dettes à court terme avec ses actifs à court terme (stocks, créances clients, liquidités).

Formule :

- Un ratio supérieur à 1 signifie que l’entreprise peut couvrir ses obligations à court terme.

- Un ratio inférieur à 1 indique un risque potentiel de ne pas pouvoir faire face à ses dettes à court terme.

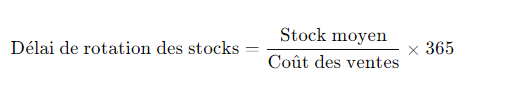

5. Délai de rotation des stocks

Cet indicateur montre le nombre de jours nécessaires pour écouler les stocks. Il permet de juger de l’efficacité de la gestion des stocks.

Formule :

Un délai court indique une bonne gestion des stocks, tandis qu’un délai trop long montre que des ressources financières sont immobilisées dans les stocks.

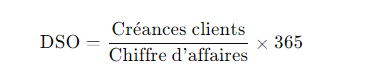

6. Délai moyen de paiement clients (DSO – Days Sales Outstanding)

Le DSO mesure le délai moyen entre la facturation des clients et le moment où ces factures sont payées. Il est essentiel pour suivre la performance des encaissements.

Formule :

Un DSO élevé peut indiquer des difficultés à recouvrer les créances, tandis qu’un DSO bas montre une bonne gestion des créances clients.

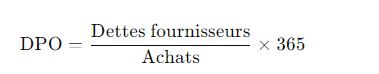

7. Délai moyen de paiement fournisseurs (DPO – Days Payable Outstanding)

Le DPO mesure le délai moyen de paiement aux fournisseurs. Cet indicateur aide à évaluer la gestion des dettes fournisseurs et la flexibilité de trésorerie.

Formule :

Un DPO élevé indique que l’entreprise prend plus de temps pour payer ses fournisseurs, ce qui peut améliorer la trésorerie à court terme.

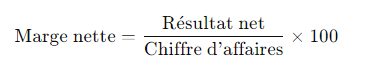

8. Taux de marge nette

Le taux de marge nette mesure la rentabilité globale de l’entreprise après toutes les charges, y compris les charges d’exploitation, les impôts et les intérêts.

Formule :

Un taux de marge nette élevé montre que l’entreprise est capable de générer des bénéfices nets importants après toutes les charges.

En plus du solde de trésorerie, le suivi de ces indicateurs vous permettra d’avoir une vision complète et détaillée de la performance financière de votre entreprise. Ils vous aideront à mieux comprendre les points forts et les faiblesses de votre gestion financière, ainsi qu’à anticiper les risques potentiels pour prendre des décisions éclairées.