Plan de Financement : Exercices Corrigés

Recommandés

Le plan de financement est un outil essentiel pour toute entreprise, qu’elle soit en phase de démarrage, de croissance ou de consolidation. Il permet de prévoir et de gérer les besoins de financement à court et à long terme, ainsi que de déterminer la capacité de l’entreprise à rembourser ses dettes. Dans cet article, nous examinerons plusieurs exercices pratiques de plan de financement et fournirons des solutions détaillées pour chaque cas.

Introduction

Dans cette section, nous introduirons brièvement le concept de plan de financement, son importance et les objectifs visés.

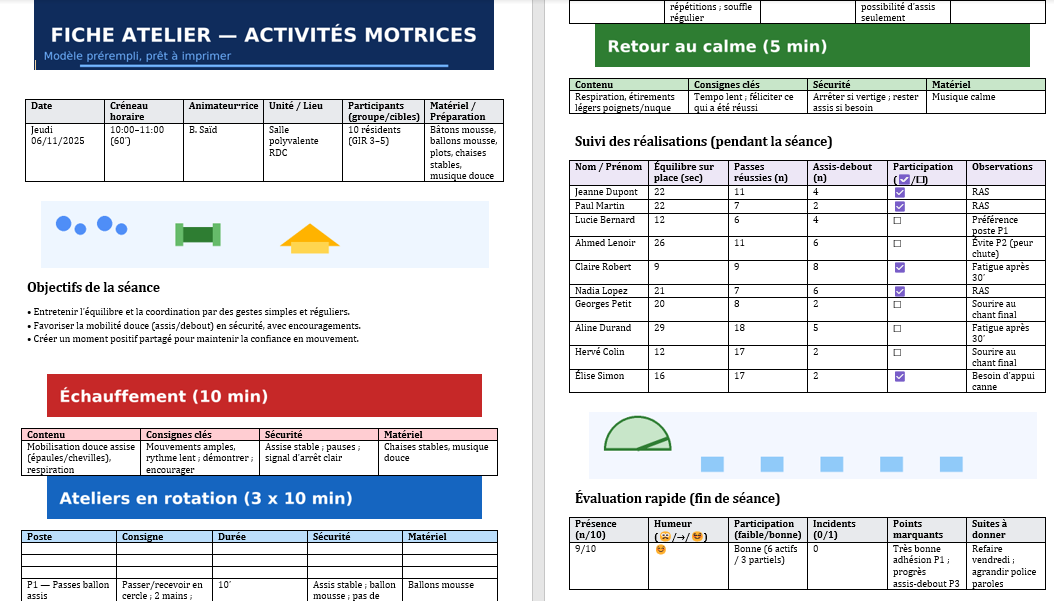

Exercice 1 : Calcul des Besoins de Financement

Dans cet exercice, nous présenterons une entreprise fictive et ses besoins de financement pour une période donnée. Nous calculerons ensuite les besoins de financement à court terme et à long terme en analysant les différents postes du bilan et du compte de résultat.

Solution :

- Analyse des besoins de financement à court terme (besoin en fonds de roulement)

- Calcul du besoin en fonds de roulement (BFR)

- Analyse des besoins de financement à long terme (investissements en immobilisations)

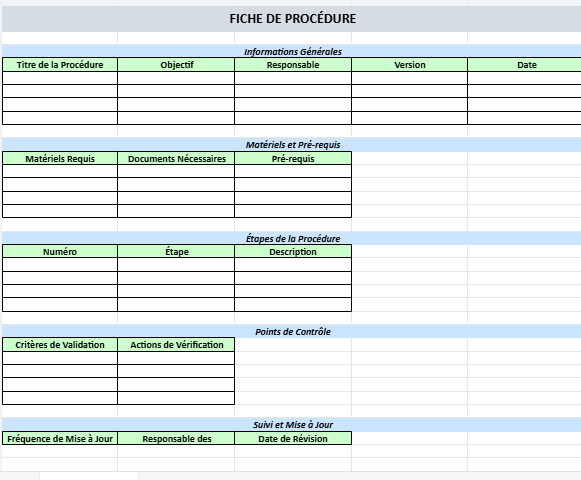

Exercice 2 : Élaboration d’un Plan de Financement Prévisionnel

Dans cet exercice, nous demanderons aux lecteurs de créer un plan de financement prévisionnel pour une entreprise en fonction de divers scénarios de croissance. Nous examinerons comment anticiper les besoins de financement en fonction des projections de ventes, des investissements prévus et des sources de financement disponibles.

Solution :

- Élaboration d’un plan de financement prévisionnel sur 3 ans

- Projection des flux de trésorerie

- Identification des sources de financement (emprunts, augmentation de capital, subventions, etc.)

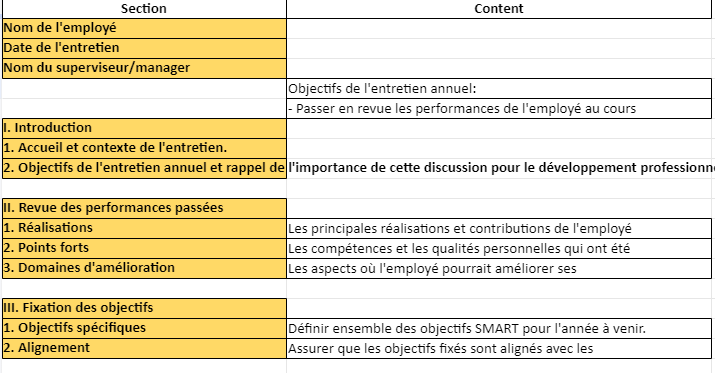

Exercice 3 : Analyse de Sensibilité

Dans cet exercice avancé, nous explorerons l’impact de différentes variables sur le plan de financement prévisionnel. Nous modifierons les hypothèses de croissance des ventes, les coûts des matières premières, les taux d’intérêt, etc., pour évaluer la résilience du plan de financement face à divers scénarios.

Solution :

- Sensibilité des projections de flux de trésorerie aux variations des principales variables

- Simulation des différents scénarios et analyse des résultats

- Recommandations pour renforcer la résilience financière de l’entreprise

Conclusion

Dans cette section, nous récapitulerons les principaux points abordés dans l’article et soulignerons l’importance d’un plan de financement solide pour la santé financière et la pérennité des entreprises.

Références

Nous inclurons une liste de références pour ceux qui souhaitent approfondir leurs connaissances sur le sujet du plan de financement et de la gestion financière en général.

Cet article fournira une compréhension approfondie du processus d’élaboration d’un plan de financement, en offrant des exercices pratiques et des solutions détaillées pour aider les lecteurs à acquérir les compétences nécessaires pour gérer efficacement les besoins de financement de leur entreprise.

Voici quelques exemples d’exercices chiffrés accompagnés de modèles de plan de financement pour chacun d’eux :

Exercice 1 : Calcul des Besoins de Financement

Données de l’entreprise XYZ pour l’année 2024 :

- Actif circulant :

- Stocks : 50 000 €

- Créances clients : 30 000 €

- Disponibilités : 20 000 €

- Passif circulant :

- Dettes fournisseurs : 40 000 €

- Dettes fiscales et sociales : 10 000 €

- Investissements en immobilisations :

- Acquisition d’un nouvel équipement : 100 000 €

Modèle de plan de financement :

| Postes | Montant (€) |

|---|---|

| Besoin en fonds de roulement (BFR) | |

| Stocks | 50 000 |

| Créances clients | 30 000 |

| Disponibilités | 20 000 |

| Dettes fournisseurs | (40 000) |

| Dettes fiscales et sociales | (10 000) |

| Besoin en fonds de roulement (BFR) total | |

| Besoin en financement à court terme | |

| Investissements en immobilisations | 100 000 |

| Besoin en financement à long terme total | |

| Besoin de financement total |

Exercice 2 : Élaboration d’un Plan de Financement Prévisionnel

Données pour l’entreprise ABC pour les années 2024, 2025 et 2026 :

- Ventes prévues :

- 2024 : 200 000 €

- 2025 : 250 000 €

- 2026 : 300 000 €

- Coûts variables (en % du chiffre d’affaires) : 60%

- Investissements prévus :

- 2024 : 50 000 €

- 2025 : 30 000 €

- 2026 : 40 000 €

Modèle de plan de financement prévisionnel :

| Postes | 2024 (€) | 2025 (€) | 2026 (€) |

|---|---|---|---|

| Ventes | 200 000 | 250 000 | 300 000 |

| Coûts variables | |||

| Investissements | 50 000 | 30 000 | 40 000 |

| Besoin en financement à court terme | |||

| Besoin en financement à long terme | |||

| Besoin de financement total |

Exercice 3 : Analyse de Sensibilité

Données pour l’entreprise DEF pour l’année 2024 :

- Ventes prévues : 500 000 €

- Coûts variables (en % du chiffre d’affaires) : 70%

- Coûts fixes : 100 000 €

- Taux d’intérêt sur les emprunts : 5%

- Taux d’impôt sur les sociétés : 25%

Modèle de plan de financement avec analyse de sensibilité :

| Variables | Scénario 1 | Scénario 2 | Scénario 3 |

|---|---|---|---|

| Ventes | 500 000 | 550 000 | 450 000 |

| Coûts variables | |||

| Coûts fixes | |||

| Résultat d’exploitation avant intérêts et impôts | |||

| Intérêts sur les emprunts | |||

| Résultat d’exploitation après intérêts | |||

| Impôts | |||

| Résultat net | |||

| Besoin de financement total |

Ces exercices accompagnés de modèles de plan de financement devraient fournir une base solide pour la pratique et la compréhension du processus de planification financière.

Voici les cas particuliers réécrits avec des chiffres et des démonstrations :

Cas Particulier 1 : Acquisition d’une Nouvelle Technologie

Description : Une entreprise de fabrication envisage d’acquérir une nouvelle technologie pour automatiser une partie de sa production. Le coût de la technologie est de 150 000 €, et l’entreprise prévoit d’amortir cet investissement sur 5 ans.

Objectif : Élaborer un plan de financement pour l’acquisition de la nouvelle technologie et évaluer son impact sur la trésorerie de l’entreprise.

Démonstration :

- Coût de la technologie : 150 000 €

- Durée d’amortissement : 5 ans

- Amortissement annuel : 150 000 € / 5 ans = 30 000 € par an

Plan de Financement :

- Sources de financement :

- Prêt bancaire : 100 000 €

- Fonds propres : 50 000 €

- Utilisation des fonds :

- Acquisition de la technologie : 150 000 €

- Impact sur la trésorerie :

- Année 1 : Sortie de trésorerie de 150 000 € pour l’acquisition

- Année 2-5 : Charge d’amortissement annuelle de 30 000 €

Cas Particulier 2 : Expansion à l’Étranger

Description : Une entreprise de commerce de détail souhaite étendre ses activités à l’étranger en ouvrant une succursale dans un nouveau pays. Les coûts d’expansion sont estimés à 200 000 €, et l’entreprise prévoit de financer ce projet en partie par des fonds propres et en partie par un emprunt bancaire.

Objectif : Créer un plan de financement pour l’expansion à l’étranger en détaillant les sources de financement et en évaluant les risques financiers associés.

Démonstration :

- Coûts d’expansion : 200 000 €

- Financement :

- Fonds propres : 100 000 €

- Emprunt bancaire : 100 000 €

- Utilisation des fonds :

- Ouvrir la succursale à l’étranger

Plan de Financement :

- Sources de financement :

- Fonds propres : 100 000 €

- Emprunt bancaire : 100 000 €

- Utilisation des fonds :

- Expansion à l’étranger : 200 000 €

Cas Particulier 3 : Démarrage d’une Activité Innovante

Description : Un entrepreneur souhaite lancer une start-up dans le domaine de la technologie médicale. Le projet nécessite un financement initial de 300 000 € pour la recherche et le développement, ainsi que pour la mise sur le marché du produit.

Objectif : Élaborer un plan de financement pour le démarrage de la start-up en identifiant les différentes sources de financement disponibles, telles que les subventions gouvernementales, les investisseurs privés et les emprunts commerciaux.

Démonstration :

- Coût de démarrage : 300 000 €

- Sources de financement envisagées :

- Subventions gouvernementales : 100 000 €

- Investisseurs privés : 150 000 €

- Emprunts commerciaux : 50 000 €

Plan de Financement :

- Sources de financement :

- Subventions gouvernementales : 100 000 €

- Investisseurs privés : 150 000 €

- Emprunts commerciaux : 50 000 €

- Utilisation des fonds :

- Recherche et développement

- Mise sur le marché du produit

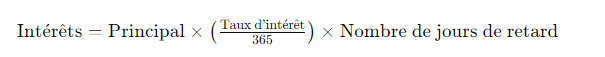

Cas Particulier 4 : Restructuration de la Dette

Description : Une entreprise fait face à des difficultés financières et cherche à restructurer sa dette pour améliorer sa situation de trésorerie. Elle envisage de renégocier les conditions de remboursement de ses emprunts bancaires et de consolider certaines dettes à court terme en une dette à plus long terme.

Objectif : Élaborer un plan de restructuration de la dette en analysant les implications financières de différentes options, telles que le report des paiements, la réduction des taux d’intérêt et la prolongation des délais de remboursement.

Démonstration :

- Montant de la dette à restructurer : 500 000 €

- Options de restructuration :

- Report des paiements : 200 000 €

- Réduction des taux d’intérêt : 100 000 €

- Prolongation des délais de remboursement : 200 000 €

Plan de Financement :

- Options de restructuration :

- Report des paiements : 200 000 €

- Réduction des taux d’intérêt : 100 000 €

- Prolongation des délais de remboursement : 200 000 €

- Impact sur la trésorerie :

- Amélioration de la situation de trésorerie grâce aux nouvelles conditions de remboursement