Rentabilité Financière : ROI et ROE – Modèles Excel

Recommandés

La rentabilité financière est un concept fondamental en finance d’entreprise, permettant d’évaluer l’efficacité avec laquelle une entreprise utilise ses capitaux propres pour générer du profit. Elle est un indicateur clé pour les investisseurs, les actionnaires, et les dirigeants, car elle mesure le rendement des fonds investis dans l’entreprise. Cet article détaillé vous permettra de comprendre ce qu’est la rentabilité financière, comment elle est calculée, et pourquoi elle est cruciale pour la prise de décision stratégique.

1. Qu’est-ce que la Rentabilité Financière ?

La rentabilité financière, également appelée retour sur capitaux propres (Return on Equity, ROE), est un indicateur qui mesure la capacité d’une entreprise à générer des profits à partir de ses capitaux propres. Autrement dit, elle exprime le rendement que les actionnaires peuvent attendre de leur investissement. Une rentabilité financière élevée indique que l’entreprise est efficace dans l’utilisation de ses capitaux pour générer des bénéfices.

2. Calcul de la Rentabilité Financière

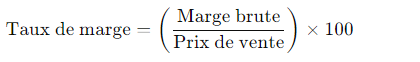

La rentabilité financière est calculée à partir de la formule suivante :

Rentabilité Financière (ROE) = (Résultat Net / Capitaux Propres) * 100- Résultat Net : Il s’agit du bénéfice net de l’entreprise après impôts et déduction des intérêts minoritaires, s’il y en a.

- Capitaux Propres : Ce sont les fonds apportés par les actionnaires, y compris les réserves et le capital social.

Cette formule montre la proportion du bénéfice net par rapport aux capitaux propres, exprimée en pourcentage.

Exemple de Calcul

Imaginons une entreprise qui a un résultat net de 1 000 000 € et des capitaux propres de 5 000 000 €. La rentabilité financière serait calculée comme suit :

ROE = (1 000 000 / 5 000 000) * 100 = 20%Cela signifie que pour chaque euro investi par les actionnaires, l’entreprise génère un profit de 0,20 €.

3. Analyse de la Rentabilité Financière

La rentabilité financière est un indicateur crucial pour les investisseurs car elle reflète le rendement potentiel de leurs investissements. Cependant, une rentabilité élevée n’est pas toujours un signe positif. Il est essentiel de la comparer avec celle d’autres entreprises du même secteur et de tenir compte du niveau de risque associé.

3.1. Effet de Levier Financier

L’effet de levier financier peut augmenter la rentabilité financière d’une entreprise. Cet effet se produit lorsque l’entreprise utilise l’endettement pour financer ses investissements. Si le taux de rentabilité économique (RE) est supérieur au coût de la dette, l’effet de levier sera positif et augmentera le ROE. Cependant, un levier trop élevé peut également augmenter le risque financier de l’entreprise.

ROE = RE + (RE - Coût de la Dette) * (Dettes / Capitaux Propres)3.2. Rentabilité Financière et Risque

Une entreprise avec une forte rentabilité financière mais un levier financier élevé peut présenter un profil de risque important. En effet, si les revenus baissent, le service de la dette peut devenir difficile à assurer, mettant l’entreprise en difficulté. Il est donc crucial d’évaluer la rentabilité financière en conjonction avec d’autres indicateurs, tels que la rentabilité économique (RE), le taux d’endettement, et la capacité de remboursement.

4. Facteurs Influant sur la Rentabilité Financière

Plusieurs facteurs peuvent influencer la rentabilité financière d’une entreprise :

- Marge bénéficiaire nette : Plus la marge bénéficiaire est élevée, plus la rentabilité financière tend à être élevée.

- Rotation des capitaux propres : Il s’agit de la fréquence à laquelle les capitaux propres sont utilisés pour générer des ventes. Une rotation plus rapide peut améliorer le ROE.

- Politique de distribution de dividendes : La décision de distribuer ou non des dividendes peut également affecter la rentabilité financière.

5. Limites de la Rentabilité Financière

Bien que la rentabilité financière soit un indicateur puissant, elle présente certaines limites :

- Manipulation comptable : Les entreprises peuvent manipuler leur résultat net (par exemple, en jouant sur les amortissements ou les provisions) pour afficher une rentabilité plus élevée.

- Comparaison intersectorielle : Les industries ayant des structures de capitaux différentes peuvent avoir des ROE très différents, rendant les comparaisons difficiles.

- Perspectives de croissance : Un ROE élevé peut parfois refléter une absence d’opportunités de réinvestissement, ce qui pourrait limiter la croissance future.

6. Application Pratique : Interpréter le ROE

Pour les investisseurs, un ROE élevé est généralement attractif. Cependant, il est essentiel de considérer la source de ce rendement. Un ROE élevé, accompagné d’un endettement élevé, peut signaler un risque accru. À l’inverse, un ROE modéré, mais stable, peut indiquer une gestion prudente et durable.

Étude de Cas

Prenons l’exemple de deux entreprises du même secteur : l’Entreprise A avec un ROE de 15% et l’Entreprise B avec un ROE de 25%. À première vue, l’Entreprise B semble plus performante. Cependant, si l’Entreprise B a un taux d’endettement élevé et un faible ROE sans l’effet de levier, elle pourrait être plus risquée que l’Entreprise A, qui a un ROE plus faible mais une structure de capital plus saine.

Synthèse 😉

La rentabilité financière est un outil indispensable pour évaluer la performance d’une entreprise du point de vue des investisseurs. Elle permet de mesurer le rendement des capitaux propres investis, mais doit être interprétée avec précaution, en tenant compte des risques associés et des autres indicateurs financiers. Une analyse approfondie de la rentabilité financière peut aider à prendre des décisions d’investissement plus éclairées, en équilibrant les rendements potentiels avec les risques encourus.

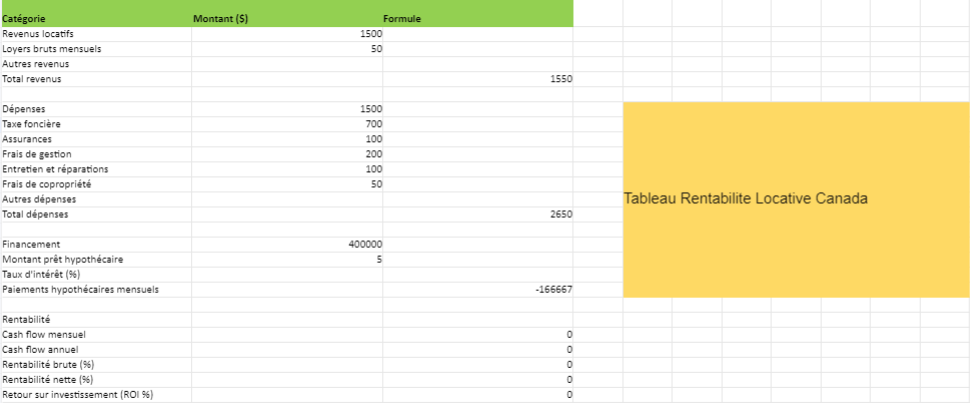

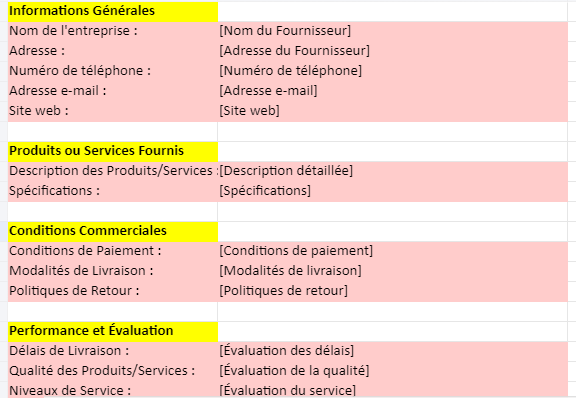

Voici un tableau simplifié pour le calcul de la rentabilité financière (ROE) :

| Éléments | Valeurs (€) | Formule |

|---|---|---|

| Résultat Net | 1 000 000 | – |

| Capitaux Propres | 5 000 000 | – |

| Rentabilité Financière | 20% | (Résultat Net / Capitaux Propres) * 100 |

Exemple Détaillé avec Formules

| Étape | Description | Formule | Valeurs (€) |

|---|---|---|---|

| 1. Calcul du Résultat Net | Profit de l’entreprise après impôts | – | 1 000 000 |

| 2. Calcul des Capitaux Propres | Fonds apportés par les actionnaires | – | 5 000 000 |

| 3. Calcul du ROE | Rentabilité Financière | (1 000 000 / 5 000 000) * 100 | 20% |

Ce tableau présente un exemple de calcul de la rentabilité financière où l’on divise le résultat net par les capitaux propres, puis on multiplie le résultat par 100 pour obtenir le ROE en pourcentage.

Note : Ce tableau peut être adapté en fonction des données réelles d’une entreprise pour évaluer sa rentabilité financière.

Guide d’Utilisation du Modèle de Rentabilité Financière

1. Introduction

Ce modèle est conçu pour vous aider à évaluer la rentabilité financière d’un projet ou d’une entreprise. Il prend en compte les revenus, les coûts, et d’autres paramètres financiers pour fournir un aperçu de la rentabilité nette.

2. Sections du Modèle

Le modèle est généralement divisé en plusieurs sections principales, que voici :

- Entrées de Données (Inputs) :

- Revenus : Indiquez les sources de revenus prévues, telles que les ventes de produits ou de services.

- Coûts Fixes : Entrez tous les coûts fixes, comme le loyer, les salaires, et autres frais administratifs.

- Coûts Variables : Entrez les coûts variables, tels que les matières premières, les commissions, etc.

- Autres Revenus/Dépenses : Incluez ici toute autre source de revenus ou de dépenses non catégorisée ailleurs.

- Calculs de Rentabilité :

- Marge Brute : Calculée en soustrayant les coûts variables des revenus.

- Résultat d’Exploitation : Résultat après déduction des coûts fixes de la marge brute.

- Résultat Net : Résultat final après prise en compte de toutes les charges, y compris les intérêts et les impôts.

- Indicateurs Financiers :

- Marge Nette : Indicateur de la rentabilité nette par rapport aux revenus.

- Retour sur Investissement (ROI) : Mesure de l’efficacité des investissements réalisés.

- Point Mort : Niveau de revenu nécessaire pour couvrir tous les coûts.

3. Étapes pour Utiliser le Modèle

Remplir les Données de Base :

- Accédez à la section des entrées de données et saisissez toutes les informations pertinentes pour votre entreprise ou projet.

- Assurez-vous que les valeurs sont exactes pour obtenir des résultats fiables.

Vérifier les Formules :

- Le modèle contient des formules intégrées qui calculent automatiquement les résultats financiers. Vous n’avez généralement pas besoin de modifier ces formules, mais il est bon de vérifier leur exactitude si vous effectuez des ajustements spécifiques.

Analyser les Résultats :

- Une fois les données saisies, consultez les sections de calculs de rentabilité et les indicateurs financiers.

- Utilisez ces résultats pour évaluer la viabilité financière de votre projet ou entreprise.

Faire des Simulations :

- Vous pouvez ajuster différents paramètres (comme les coûts ou les prix) pour voir comment ces changements affectent la rentabilité.

- Cette approche vous aide à planifier différents scénarios financiers.

4. Conseils Pratiques

- Sauvegarde des Données : Faites des copies régulières de votre fichier pour éviter la perte de données.

- Mise à Jour Régulière : Mettez à jour les données financières régulièrement pour garder les projections à jour.

- Personnalisation : Adaptez les catégories de revenus et de coûts en fonction de la spécificité de votre projet ou entreprise.

5. Résolution des Problèmes

- Problèmes de Formule : Si vous constatez des erreurs de calcul, vérifiez les formules dans les cellules concernées. Vous pouvez les ajuster si nécessaire.

- Interprétation des Résultats : Si vous avez du mal à interpréter les résultats, concentrez-vous d’abord sur les indicateurs financiers clés, comme la marge nette et le ROI.

Ce guide vous offre une vue d’ensemble pour utiliser efficacement votre modèle de rentabilité financière. Si vous avez des questions spécifiques ou avez besoin d’aide supplémentaire pour un aspect particulier du modèle, n’hésitez pas à demander !

Modèle Excel Automatisé pour l’Effet de Levier Financier et le ROE

L’effet de levier financier est un concept important qui peut augmenter la rentabilité financière (Return on Equity – ROE) en utilisant la dette pour financer une partie des actifs d’une entreprise. Cela peut potentiellement augmenter les gains pour les actionnaires, mais cela augmente également les risques.

Voici les formules de calcul réécrites en format de code pour faciliter leur utilisation dans Excel :

1. Coût de la Dette (Debt Cost)

Calcul du coût total de la dette :

= B2 * B3- B2 : Dette (Debt)

- B3 : Taux d’Intérêt sur la Dette

2. Revenu Net Après Intérêts (Net Income After Interest)

Calcul du revenu net après le paiement des intérêts sur la dette :

= B4 - (B2 * B3)- B4 : Revenu Net Avant Intérêts et Impôts (EBIT)

- B2 : Dette (Debt)

- B3 : Taux d’Intérêt sur la Dette

3. Revenu Net Après Impôts (Net Income After Taxes)

Calcul du revenu net après le paiement des intérêts et des impôts :

= (B4 - (B2 * B3)) * (1 - B5)- B4 : Revenu Net Avant Intérêts et Impôts (EBIT)

- B2 : Dette (Debt)

- B3 : Taux d’Intérêt sur la Dette

- B5 : Taux d’Impôt

4. ROE Sans Effet de Levier (ROE without Leverage)

Calcul du ROE sans tenir compte de l’effet de levier :

= (B4 * (1 - B5)) / B1- B4 : Revenu Net Avant Intérêts et Impôts (EBIT)

- B5 : Taux d’Impôt

- B1 : Capital Propre (Equity)

5. ROE avec Effet de Levier (ROE with Leverage)

Calcul du ROE en tenant compte de l’effet de levier financier :

= ((B4 - (B2 * B3)) * (1 - B5)) / B1- B4 : Revenu Net Avant Intérêts et Impôts (EBIT)

- B2 : Dette (Debt)

- B3 : Taux d’Intérêt sur la Dette

- B5 : Taux d’Impôt

- B1 : Capital Propre (Equity)

Ces formules peuvent être saisies directement dans les cellules Excel correspondantes pour automatiser le calcul du ROE avec et sans effet de levier. Assurez-vous que les références de cellules (comme B1, B2, etc.) correspondent aux cellules de votre fichier Excel où se trouvent les valeurs des données.

Télécharger un calculateur automatisé 👇