Guide détaillé pour réussir un QCM en finance d’entreprise

Recommandés

Après la lecture de cet article, vous serez bien préparé pour réussir votre QCM en finance d’entreprise.

1. Comprendre les bases de la finance d’entreprise

La finance d’entreprise est un domaine large qui englobe la gestion des finances d’une entreprise, y compris la gestion des flux de trésorerie, le financement, les investissements, et la structure de capital. Avant de passer un QCM en finance d’entreprise, il est essentiel de maîtriser les concepts clés de la finance d’entreprise.

- Objectifs principaux :

- Maximiser la valeur pour les actionnaires

- Assurer une gestion efficace du capital

- Prendre des décisions d’investissement et de financement éclairées

2. Maîtriser les états financiers

Les états financiers sont les bases de l’analyse financière. Assurez-vous de bien comprendre les trois principaux états financiers :

- Bilan : Montre la position financière à un instant donné.

- Compte de résultat : Affiche les performances financières sur une période donnée.

- Tableau des flux de trésorerie : Retrace les flux de trésorerie entrants et sortants.

Formules courantes en analyse des états financiers :

Bilan:

Actif_total: Actif_circulant + Actif_non_circulant

Passif_total: Passif_circulant + Passif_non_circulant + Capitaux_propres

Compte de résultat:

Résultat_net: Produits - Charges

Résultat_opérationnel: Chiffre_d_affaires - Charges_opérationnelles

Tableau des flux de trésorerie:

Flux_de_trésorerie_net: Flux_opérationnels + Flux_d_investissement + Flux_de_financement3. Comprendre les décisions d’investissement et de financement

Les décisions d’investissement et de financement sont deux des aspects les plus importants de la gestion financière d’une entreprise.

- Décisions d’investissement : Choisir des projets qui génèrent des revenus futurs.

- Critères de décision :

- Valeur actuelle nette (VAN)

- Taux de rentabilité interne (TRI)

- Délai de récupération

Formules courantes pour les décisions d’investissement :

VAN: VAN = Somme(Flux_de_trésorerie / (1 + taux)^période) - Investissement_initial

TRI: TRI = Taux_tel_que_VAN = 0- Décisions de financement : Déterminer comment financer ces investissements (dette, capitaux propres).

- Concepts clés :

- Coût du capital

- Effet de levier

- Structure de capital

Formules pour les décisions de financement :

Coût_moyen_pondéré_du_capital (CMPC): CMPC = (Poids_dette * Coût_dette * (1 - Taux_d_imposition)) + (Poids_capitaux_propres * Coût_capitaux_propres)

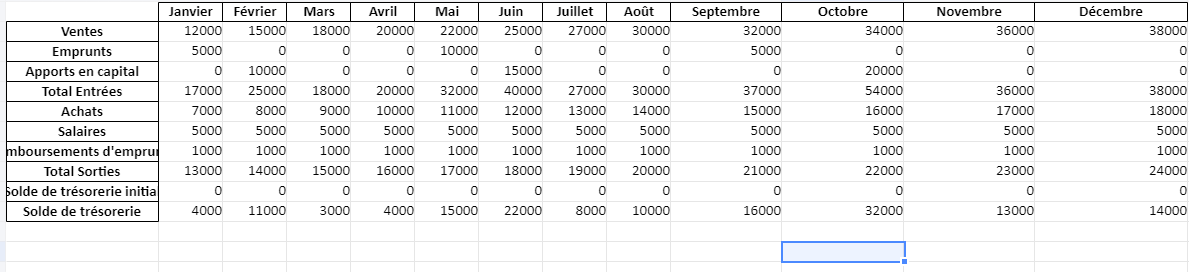

Effet_de_levier: Effet_de_levier = Dette / Capitaux_propres4. Gérer la trésorerie et le fonds de roulement

Une gestion efficace de la trésorerie est cruciale pour assurer la liquidité de l’entreprise. Vous devez également comprendre le cycle d’exploitation et comment les entreprises gèrent leurs stocks, créances clients et dettes fournisseurs.

- Concepts à maîtriser :

- Besoin en fonds de roulement (BFR)

- Cash-flow opérationnel

- Solvabilité et liquidité

Formules importantes pour la gestion de la trésorerie :

BFR: BFR = Créances_clients + Stocks - Dettes_fournisseurs

Cash_flow_opérationnel: Cash_flow_opérationnel = Résultat_net + Amortissements - Variation_du_BFR

Liquidité_générale: Liquidité_générale = Actif_circulant / Passif_circulant5. Réviser les ratios financiers

Les ratios financiers sont des indicateurs essentiels utilisés pour évaluer la performance financière d’une entreprise.

- Ratios de liquidité : Mesurent la capacité de l’entreprise à rembourser ses dettes à court terme.

- Ratios de rentabilité : Indiquent la rentabilité de l’entreprise.

- Ratios d’endettement : Evaluent le niveau d’endettement par rapport aux capitaux propres.

Formules des principaux ratios :

Ratio_de_liquidité: Liquidité = Actifs_circulants / Passifs_circulants

Rentabilité_des_capitaux_propres (ROE): ROE = Résultat_net / Capitaux_propres

Ratio_d_endettement: Endettement = Total_dette / Capitaux_propres6. Réussir son QCM en finance d’entreprise

Pour maximiser vos chances de succès, suivez ces conseils :

- Maîtrisez les concepts théoriques clés : Comme ceux mentionnés ci-dessus.

- Entraînez-vous sur des QCM types : Familiarisez-vous avec les types de questions posées.

- Apprenez les formules par cœur : Elles sont souvent demandées.

- Utilisez la méthode d’élimination : Si vous hésitez entre plusieurs réponses, éliminez celles qui sont manifestement incorrectes

Dans un QCM en finance d’entreprise (Questionnaire à Choix Multiples), certaines erreurs sont récurrentes et peuvent diminuer vos chances de succès. Voici les erreurs courantes à éviter et des conseils pour améliorer vos réponses :

1. Ne pas lire attentivement les consignes

Il est fréquent de passer trop rapidement sur les instructions du QCM en finance d’entreprise. Les consignes peuvent préciser s’il faut sélectionner plusieurs réponses, ou imposer des contraintes spécifiques.

Conseil : Prenez le temps de lire soigneusement les consignes avant de commencer. Cela vous permettra d’éviter des erreurs liées à une mauvaise interprétation.

2. Se précipiter dans la lecture des questions

En lisant rapidement, vous risquez de manquer des détails importants, notamment les mots comme « pas », « toujours », ou « jamais », qui peuvent complètement changer le sens de la question.

Conseil : Relisez chaque question attentivement avant de répondre, en portant une attention particulière aux détails comme les négations ou les termes absolus.

3. Surestimer ses connaissances

Il est facile de se fier à des notions mal comprises ou partielles. Penser qu’on connaît la réponse, sans avoir vérifié, peut mener à des erreurs évitables.

Conseil : Si vous hésitez, vérifiez systématiquement chaque option avant de vous décider, surtout si vous avez des doutes sur une réponse.

4. Ne pas utiliser la méthode d’élimination

Il est tentant de répondre directement sans réfléchir à toutes les options proposées. Cependant, certaines réponses peuvent être éliminées immédiatement si vous êtes certain qu’elles sont incorrectes.

Conseil : Utilisez la méthode d’élimination pour écarter les réponses manifestement fausses. Cela vous permet d’augmenter vos chances de choisir la bonne réponse parmi les options restantes.

5. Se laisser influencer par des réponses précédentes

Certaines personnes ont tendance à penser qu’une réponse est « probable » simplement parce qu’elle n’a pas encore été choisie dans les questions précédentes (ex. : la réponse B ne sort jamais). Cela peut vous induire en erreur.

Conseil : Chaque question est indépendante. Répondez à chaque question sans tenir compte de celles que vous avez déjà faites.

6. Ne pas gérer son temps

Certaines questions peuvent être plus difficiles ou plus longues à traiter que d’autres. Passer trop de temps sur une question compliquée peut nuire à votre gestion du temps global.

Conseil : Si une question vous bloque, ne perdez pas trop de temps. Passez à la suivante et revenez-y plus tard si nécessaire.

7. Laisser des questions sans réponse

Dans certains QCM, il n’y a pas de pénalité pour les mauvaises réponses. Laisser une question sans réponse est donc une erreur qui réduit vos chances de marquer des points.

Conseil : Répondez à toutes les questions, même si vous devez deviner. Utilisez l’élimination pour faire un choix éclairé.

8. Surinterpréter les questions

Essayer de voir des pièges ou des subtilités cachées dans chaque question peut vous amener à compliquer vos réponses.

Conseil : Répondez en fonction de ce que la question demande clairement. Ne cherchez pas trop loin si la question est simple.

9. Ignorer les révisions de dernière minute

Les erreurs de calcul ou de compréhension peuvent parfois passer inaperçues lors de la première réponse. Il est essentiel de revoir ses réponses si le temps le permet.

Conseil : Préparez-vous à une révision rapide avant la fin du temps imparti. Cela vous permettra de corriger les éventuelles erreurs d’inattention.

10. Ne pas s’entraîner suffisamment

Un manque de pratique peut mener à une gestion inefficace du temps, à la méconnaissance des types de questions, ou à des erreurs dans l’application des formules.

Conseil : Entraînez-vous régulièrement avec des exemples de QCM en finance d’entreprise pour vous habituer au format et renforcer votre maîtrise des concepts.

En évitant ces erreurs courantes et en suivant ces conseils, vous maximiserez vos chances de réussir vos QCM en finance d’entreprise ou dans d’autres disciplines.

Annexe

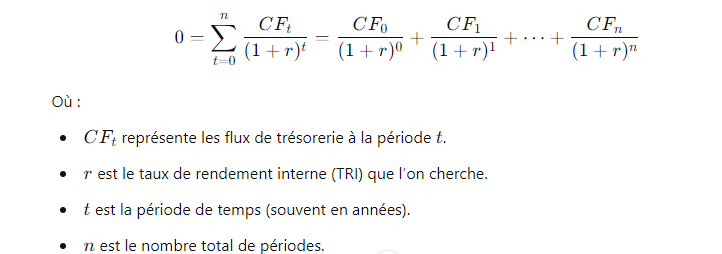

Comment calculer le TRI pour un projet ?

Le Taux de Rentabilité Interne (TRI) est un indicateur clé en finance d’entreprise utilisé pour évaluer la rentabilité d’un projet d’investissement. Il correspond au taux d’actualisation qui annule la Valeur Actuelle Nette (VAN) d’un projet, c’est-à-dire que la somme des flux de trésorerie actualisés est égale au montant de l’investissement initial.

Étapes pour calculer le TRI d’un projet

1. Collecter les flux de trésorerie

Identifiez les flux de trésorerie prévisionnels liés au projet. Ces flux incluent :

- L’investissement initial (flux de trésorerie négatif au départ, c’est-à-dire un coût),

- Les flux de trésorerie nets annuels générés par le projet (généralement des flux positifs dans les années suivantes).

Exemple de flux de trésorerie :

- Année 0 : – 10 000 € (investissement initial)

- Année 1 : + 4 000 €

- Année 2 : + 4 500 €

- Année 3 : + 5 000 €

2. Utiliser la formule du TRI

Le TRI est le taux pour lequel la VAN (Valeur Actuelle Nette) est égale à zéro. La formule générale du TRI est la suivante :

Où :

- ( t ) représente l’année (période),

- ( Flux_{t} ) est le flux de trésorerie à l’année ( t ),

- ( TRI ) est le taux de rentabilité interne recherché.

3. Résoudre par essais ou méthode numérique

La résolution de cette équation se fait généralement par essais-erreurs ou à l’aide de méthodes numériques comme l’algorithme itératif (par exemple, via un tableur ou un logiciel financier).

Utilisation d’Excel pour calculer le TRI

L’outil le plus simple pour calculer le TRI est un tableur comme Microsoft Excel. Utilisez la fonction =TRI avec les flux de trésorerie.

Exemple :

- Dans une colonne Excel, entrez les flux de trésorerie par année, par exemple :

-10 000en A1,4 000en A2,4 500en A3,5 000en A4. - Utilisez la formule :

=TRI(A1:A4)

Excel renverra directement le taux de rentabilité interne.

Interprétation du TRI

- Si le TRI est supérieur au coût du capital ou au taux d’actualisation exigé, le projet est jugé rentable et peut être accepté.

- Si le TRI est inférieur au coût du capital, le projet n’est pas rentable et devrait être rejeté.

Exemple de calcul manuel

Prenons un exemple avec les flux suivants :

- Année 0 : – 10 000 €

- Année 1 : + 4 000 €

- Année 2 : + 4 500 €

- Année 3 : + 5 000 €

L’équation du TRI serait :

Cela revient à résoudre pour ( TRI ), ce qui est complexe manuellement mais facilement gérable en utilisant des outils numériques comme Excel.

En résumé, le calcul du TRI permet de déterminer le taux de rentabilité d’un projet en comparant les flux de trésorerie futurs avec l’investissement initial. Le TRI est très utile pour évaluer la viabilité financière d’un projet ou d’un investissement.

Comment calcul la VAN ?

La Valeur Actuelle Nette (VAN) est un indicateur financier utilisé pour évaluer la rentabilité d’un projet d’investissement. Elle représente la différence entre la somme des flux de trésorerie actualisés générés par un projet et l’investissement initial. La VAN permet de déterminer si un projet est rentable en tenant compte de la valeur temporelle de l’argent.

Formule générale de la VAN

La formule de la VAN est la suivante :

Où :

- ( Flux_{t} ) est le flux de trésorerie net à l’année ( t ),

- ( r ) est le taux d’actualisation (ou coût du capital),

- ( t ) est l’année ou la période (de 1 à ( n )),

- ( Investissement_{initial} ) est le montant de l’investissement initial (un flux de trésorerie négatif au début du projet).

Étapes pour calculer la VAN

1. Identifier les flux de trésorerie

Vous devez d’abord identifier les flux de trésorerie générés par le projet sur sa durée de vie. Ces flux peuvent être positifs (revenus générés) ou négatifs (dépenses).

2. Déterminer le taux d’actualisation

Le taux d’actualisation ( r ) est généralement le coût du capital ou le rendement minimal attendu sur le projet. C’est le taux auquel les flux futurs sont actualisés pour refléter leur valeur actuelle.

3. Appliquer la formule de la VAN

Actualisez chaque flux de trésorerie à sa valeur présente en utilisant la formule suivante pour chaque période ( t ) :

Ensuite, soustrayez l’investissement initial pour obtenir la VAN.

Exemple de calcul de la VAN

Supposons un projet avec les flux de trésorerie suivants :

- Investissement initial : – 10 000 €

- Année 1 : + 3 000 €

- Année 2 : + 4 000 €

- Année 3 : + 5 000 €

Et un taux d’actualisation de 10 % (soit ( r = 0.10 )).

Étape 1 : Actualiser les flux de trésorerie :

Étape 3 : Calculer la VAN en soustrayant l’investissement initial :

VAN = 9 791 – 10 000 = -209 €

Interprétation de la VAN

- Si la VAN est positive (par exemple ( VAN = 500 € )), cela signifie que le projet est rentable et qu’il génère plus de valeur que le coût de l’investissement initial au taux d’actualisation choisi.

- Si la VAN est négative (comme dans l’exemple ( VAN = -209 € )), cela signifie que le projet ne couvre pas le coût du capital et n’est donc pas rentable.

- Si la VAN est nulle (VAN = 0), cela signifie que le projet génère juste assez de revenus pour couvrir le coût du capital.

Calculer la VAN avec Excel

Dans Excel, vous pouvez utiliser la fonction =VAN pour calculer rapidement la VAN d’un projet :

- Entrez les flux de trésorerie dans une colonne (sans inclure l’investissement initial).

- Utilisez la fonction

=VAN(taux_d_actualisation, flux_annuels)et soustrayez l’investissement initial.

Exemple :

- Flux de trésorerie :

En A1 :3 000

En A2 :4 000

En A3 :5 000

En A4 :=VAN(10%, A1:A3) - 10 000

La cellule A4 renverra la VAN du projet.

En résumé, la VAN est un outil puissant pour évaluer si un projet créera ou détruira de la valeur.