Remplir un Reporting Financier de Contrôle de Gestion pour Convaincre, Corriger et Croître

Recommandés

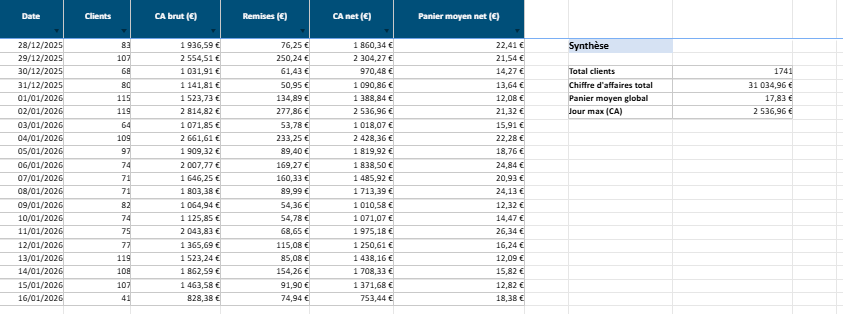

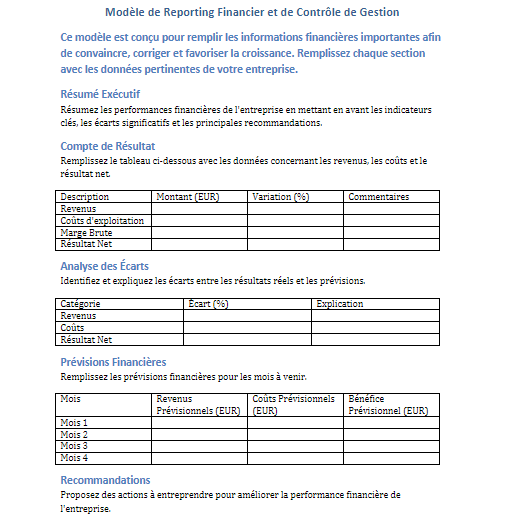

Le reporting financier et le contrôle de gestion sont des outils essentiels pour évaluer la performance d’une entreprise, identifier des points d’amélioration, et planifier sa croissance. Remplir un reporting financier efficacement peut non seulement permettre de convaincre les parties prenantes, mais aussi de corriger les dysfonctionnements et de favoriser la croissance. Voici un guide pratique pour vous aider à préparer un rapport financier impactant.

1. Préparation du Reporting

a. Collecte des Données Fiables

Avant de commencer à remplir votre reporting financier, vous devez vous assurer que vous disposez de données précises et à jour. Les principales sources de données incluent :

- Comptes de résultat : Revenus, coûts, marges, bénéfices.

- Bilan : Actifs, passifs, capitaux propres.

- Flux de trésorerie : Les entrées et sorties d’argent de l’entreprise.

- KPI (Indicateurs Clés de Performance) : Marge brute, taux de rentabilité, ratio d’endettement.

Astuce

Utilisez des logiciels comptables et des tableaux de bord financiers pour automatiser la collecte des données et éviter les erreurs manuelles.

b. Structurer le Rapport pour une Lecture Claire

Un bon reporting financier doit être facile à comprendre. Adoptez une structure simple, avec des sections claires :

- Résumé Exécutif : Aperçu des résultats financiers et des recommandations clés.

- Compte de Résultat : Revenus, coûts, marges, et résultats nets.

- Analyse des Écarts : Comparaison entre les prévisions/budget et les résultats réels.

- Prévisions Financières : Projection des revenus et des dépenses sur les mois/années à venir.

- Recommandations : Plan d’action pour améliorer les résultats.

Astuce

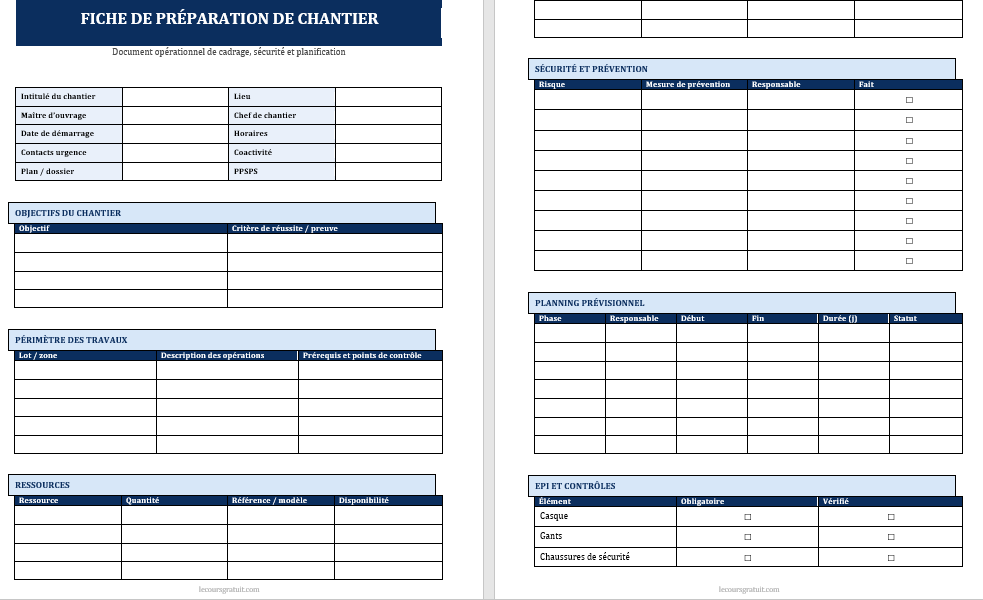

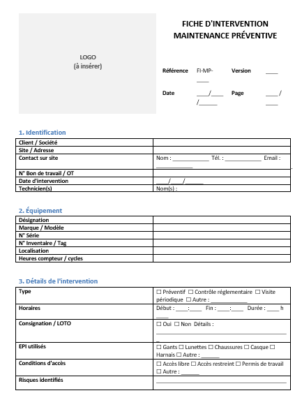

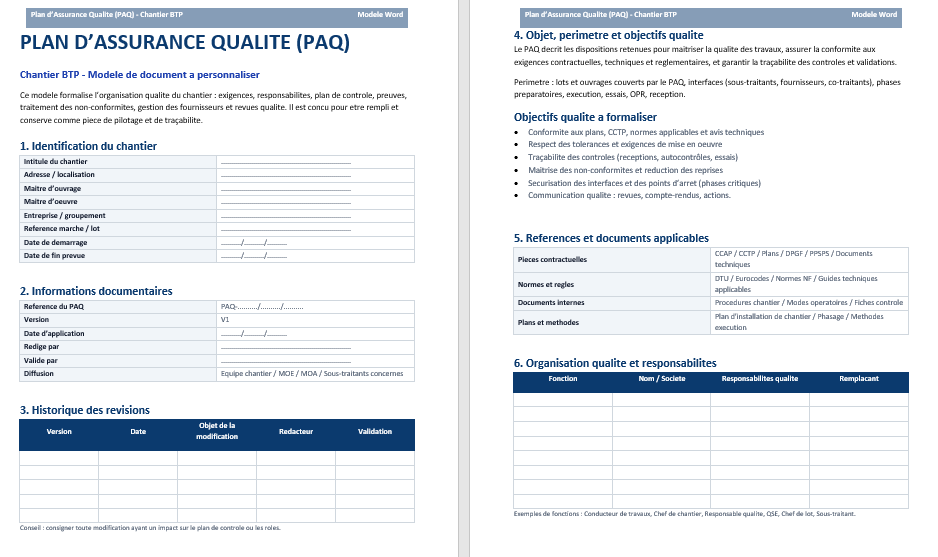

Privilégiez une présentation visuelle avec des graphiques et des tableaux pour faciliter la compréhension des chiffres.

2. Remplir un Reporting Financier pour Convaincre

a. Convaincre les Investisseurs et Dirigeants

L’objectif est de démontrer que l’entreprise est sur une trajectoire de succès financier. Utilisez les KPI (Indicateurs Clés de Performance) pour démontrer votre performance :

- Marge brute : Montre la rentabilité avant les coûts fixes.

- ROE (Rentabilité des Capitaux Propres) : Indique combien l’entreprise génère de profit pour chaque euro de capitaux propres investis.

- Flux de trésorerie positif : Rassure les investisseurs sur la capacité de l’entreprise à générer des liquidités.

Exemple : « Avec un chiffre d’affaires de 500 000 EUR, une marge brute de 40 %, et un ROE de 25 %, notre performance dépasse les prévisions de 10 %. »

b. Mettre en Avant les Opportunités de Croissance

Votre reporting doit inclure des projections financières pour illustrer le potentiel de croissance :

- Prévisions de revenus : Indiquez une progression attendue, par exemple +5 % chaque mois.

- Expansion des marchés : Expliquez comment l’entreprise compte conquérir de nouveaux segments de marché ou développer de nouveaux produits.

Exemple : « Nous prévoyons une augmentation de 7 % des ventes au cours du prochain trimestre, grâce à la nouvelle stratégie marketing. »

Astuce

Utilisez des hypothèses claires et réalistes pour vos prévisions financières. Une projection exagérément optimiste pourrait nuire à votre crédibilité.

3. Remplir un Reporting Financier pour Corriger

a. Identifier les Écarts et Problèmes

L’analyse des écarts est essentielle pour corriger la trajectoire de l’entreprise. Cette section du rapport compare les résultats réels aux prévisions/budgets et explique les différences significatives.

- Écarts de Revenus : Si les ventes sont inférieures aux prévisions, expliquez-en la cause (demande plus faible, concurrence accrue).

- Écarts de Coûts : Si les coûts sont plus élevés que prévu, identifiez les raisons (hausse des matières premières, inefficacités opérationnelles).

Exemple : « Les coûts d’exploitation ont augmenté de 8 % en raison de l’augmentation des prix des matières premières, ce qui a entraîné une baisse de la marge brute de 5 %. »

b. Proposer des Solutions

Après avoir identifié les problèmes, proposez des actions correctives pour améliorer la situation :

- Réduction des coûts : Réduire les dépenses superflues ou négocier avec les fournisseurs.

- Optimisation des processus : Améliorer l’efficacité des opérations pour réduire les gaspillages.

Exemple : « Nous recommandons de négocier de nouveaux contrats d’approvisionnement pour stabiliser les coûts et retrouver une marge de 40 %. »

Astuce

Assurez-vous que vos recommandations sont concrètes, réalisables et mesurables.

4. Remplir un Reporting Financier pour Croître

a. Mise en Place des Projections de Croissance

Pour favoriser la croissance, utilisez les prévisions financières pour projeter l’avenir de l’entreprise. Cela permet de montrer aux parties prenantes comment les stratégies mises en place conduiront à une expansion.

- Prévisions de ventes : Par exemple, une croissance de 10 % des ventes grâce à une nouvelle campagne marketing.

- Plans d’investissement : Expliquez comment des investissements dans de nouveaux équipements ou des ressources humaines peuvent accroître la rentabilité.

Exemple : « En investissant 50 000 EUR dans l’automatisation, nous prévoyons une réduction des coûts de 12 % et une augmentation de la marge nette de 5 points. »

b. Suivi des KPI de Croissance

Pour montrer que la croissance est en marche, surveillez attentivement les KPI liés à la performance et ajustez les stratégies si nécessaire :

- Marge nette : Indicateur clé de la rentabilité après toutes les charges.

- Taux de rentabilité : Ratio entre les bénéfices et les investissements réalisés.

- Endettement : Maintenir un niveau d’endettement sain pour éviter de freiner la croissance.

Exemple : « Avec une marge nette de 15 % et un endettement stabilisé à 20 %, nous sommes en bonne position pour financer notre croissance tout en minimisant les risques. »

Astuce

Faites un suivi régulier des projections et ajustez les actions en fonction des résultats réels.

5. Présenter et Communiquer les Résultats du Reporting

a. Rendre le Rapport Convaincant

Pour que votre reporting ait un impact fort, veillez à utiliser des éléments visuels tels que des graphiques, tableaux, et diagrammes pour rendre les données plus digestes.

b. Adapter le Ton et le Contenu à Votre Public

Si vous présentez à un comité de direction ou à des investisseurs, mettez en avant les chiffres clés et les stratégies de croissance. Si vous présentez à des responsables opérationnels, mettez l’accent sur les actions correctives et les aspects pratiques.

Un bon reporting financier est à la fois un outil de communication stratégique et un levier de croissance. Il permet de convaincre les investisseurs et dirigeants en prouvant la performance de l’entreprise, de corriger les écarts et dysfonctionnements, et de soutenir la croissance en fournissant des prévisions claires et des recommandations concrètes.

Comment Rédiger un Rapport Financier Efficace

Rédiger un rapport financier, notamment en lien avec le contrôle de gestion et les prévisions, demande une approche structurée. Voici un guide pour rédiger un rapport efficace avec des conseils et une structure claire :

Structure d’un Rapport Financier

Page de couverture

- Titre du rapport : « Rapport Financier Mensuel/Trimestriel/Annuel »

- Nom de l’entreprise

- Date de publication

- Auteur ou service responsable (ex. : Direction Financière)

Résumé Exécutif

- Objectif : Présenter un résumé clair des principaux points abordés dans le rapport. Cela permet aux décideurs d’avoir un aperçu rapide des résultats sans entrer dans les détails.

- Contenu :

- Points clés des résultats financiers.

- Analyse des performances par rapport aux objectifs.

- Faits marquants ou événements ayant impacté les finances.

- Synthèse des recommandations.

Analyse des Résultats Financiers

- Compte de Résultat (P&L) : Présenter les revenus, les coûts, la marge brute et le résultat net pour la période.

- Comparaison avec les prévisions ou le budget :

- Montrez les écarts par rapport aux objectifs initiaux ou au budget établi.

- Expliquer les écarts significatifs.

- Graphiques et tableaux : Utilisez des graphiques pour illustrer les tendances financières et faciliter la compréhension.

Analyse des Écarts

- Explication des écarts positifs ou négatifs :

- Par exemple : Pourquoi les ventes ont-elles dépassé ou non les prévisions ? Quelles sont les causes des variations des coûts ?

- Exemples de causes fréquentes d’écarts :

- Revenus : Changement de la demande, fluctuations des prix, saisonnalité.

- Coûts : Augmentation des prix des matières premières, problèmes de production.

Prévisions Financières

- Projection des revenus, coûts et bénéfices : Basée sur les hypothèses de croissance ou réduction pour les prochains mois/trimestres.

- Explication des hypothèses :

- Croissance attendue des ventes (exemple : +5% par mois).

- Coûts projetés avec des ajustements pour l’inflation ou autres facteurs économiques.

- Graphiques des prévisions : Utilisez des graphiques pour montrer les projections de revenus, de coûts et de marges sur une période définie.

Indicateurs Clés de Performance (KPI)

- Sélectionnez les KPI pertinents, tels que :

- Marge brute : (Revenus – Coûts des ventes) / Revenus.

- Résultat opérationnel : Mesure de la rentabilité avant impôts et intérêts.

- ROE (Rentabilité des capitaux propres) : Résultat net / Capitaux propres.

- Endettement : Dette totale / Actifs totaux.

- Présentez ces KPI avec des explications sur leur évolution et leur signification.

Recommandations

- Améliorations potentielles :

- Identifier des actions pour augmenter les revenus (par exemple, lancer une nouvelle campagne marketing).

- Réduction des coûts (par exemple, négocier de meilleurs tarifs avec les fournisseurs).

- Plan d’action : Proposez des étapes claires à mettre en œuvre pour améliorer la performance financière.

Annexes

- Tableaux de données détaillés : Inclure les données financières brutes qui supportent les analyses.

- Glossaire des termes financiers : Pour aider les lecteurs non experts à mieux comprendre les concepts utilisés.

Conseils pour une Rédaction Efficace

- Clarté et concision : Soyez direct et évitez les longues phrases. Chaque section doit être facilement compréhensible.

- Structuration logique : Présentez les informations de manière ordonnée, en commençant par les données clés avant d’entrer dans les détails.

- Soutien avec des données chiffrées : Appuyez vos analyses avec des chiffres précis, et utilisez des graphiques pour simplifier la lecture.

- Commentaires et analyses : Ne vous contentez pas de présenter des chiffres, mais expliquez pourquoi ils évoluent de cette manière et quelles sont les actions à envisager.

Exemple d’un Résumé Exécutif

Résumé Exécutif : Rapport Financier Trimestriel – T3 2024

Le chiffre d’affaires de l’entreprise a atteint 500 000 € au troisième trimestre 2024, soit une augmentation de 7 % par rapport au trimestre précédent. Cette croissance a été principalement tirée par la hausse des ventes en ligne et l’extension de notre gamme de produits. Toutefois, les coûts d’exploitation ont augmenté de 5 % en raison de la hausse des matières premières.

La marge brute s’est maintenue à 40 %, tandis que le résultat net s’élève à 50 000 €, soit une marge nette de 10 %. Les écarts par rapport au budget sont principalement dus à l’augmentation imprévue des prix des matières premières.

Pour les trimestres à venir, nous prévoyons une croissance continue des ventes à un taux de 5 % par mois. Afin de maintenir la rentabilité, il est recommandé de négocier de nouveaux contrats avec les fournisseurs et de réduire les coûts opérationnels dans les départements clés.

Rédiger un rapport financier efficace demande une approche structurée, avec des analyses claires et des recommandations pertinentes. En suivant cette structure, vous serez en mesure de fournir un rapport compréhensible et utile à la prise de décision pour les dirigeants de votre entreprise.