Choix de Financement : Exercices Corrigés

Recommandés

Le choix de financement est une décision cruciale pour toute entreprise, influençant sa structure de capital, son coût de financement et sa rentabilité à long terme. Cet article propose une série d’exercices corrigés pour aider les étudiants et les professionnels à comprendre les concepts clés liés au choix de financement.

Exercice 1 : Coût Pondéré du Capital (CPC)

Une entreprise envisage deux options de financement pour un projet d’expansion :

- Option A : Emprunt de 500 000 € à un taux d’intérêt de 6%.

- Option B : Émission de 1 000 actions ordinaires à 50 € chacune.

Le rendement attendu des actions ordinaires est de 12%, et le taux d’imposition est de 30%.

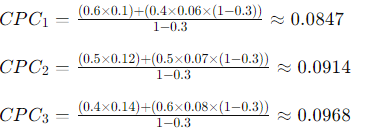

Calcul du Coût Pondéré du Capital (CPC) :

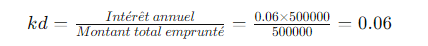

- Calcul du coût de la dette (kd) :

- Calcul du coût des capitaux propres (ke) :

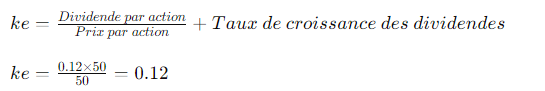

- Calcul du CPC :

Exercice 2 : Structure de Capital Optimale

Une entreprise envisage différents scénarios de financement pour un projet d’investissement de 1 000 000 €. Les rendements attendus et les coûts de financement pour chaque scénario sont présentés dans le tableau ci-dessous :

| Scénario | % de Dette | % de Capitaux Propres | Rendement Attendu sur les Actions | Coût de la Dette |

|---|---|---|---|---|

| 1 | 40 | 60 | 10% | 6% |

| 2 | 50 | 50 | 12% | 7% |

| 3 | 60 | 40 | 14% | 8% |

Calcul de la Structure de Capital Optimale :

- Calcul du CPC pour chaque scénario :

- Choix de la Structure de Capital Optimale :

La structure de capital optimale est celle qui minimise le CPC. Dans ce cas, le scénario 1 avec 40% de dette et 60% de capitaux propres présente le CPC le plus bas, donc c’est le choix optimal.

Ces exercices illustrent l’importance du choix de financement dans la gestion financière des entreprises. En comprenant les concepts comme le CPC et la structure de capital optimale, les entreprises peuvent prendre des décisions éclairées pour maximiser leur valeur pour les actionnaires.

Bien sûr ! Voici quelques exercices supplémentaires avec leurs solutions corrigées :

Exercice 3 : Effet de levier financier

Une entreprise envisage deux options de financement pour un projet d’expansion :

- Option A : Emprunt de 800 000 € à un taux d’intérêt de 8%.

- Option B : Utilisation des fonds propres existants.

Le rendement attendu des capitaux propres est de 12%, et le taux d’imposition est de 30%.

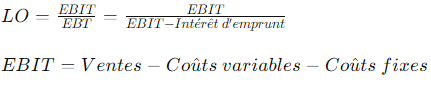

Calcul de l’Effet de Levier Financier :

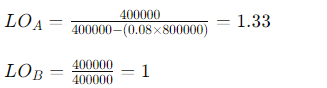

- Calcul du Levier Opérationnel (LO) :

Supposons que l’EBIT soit de 400 000 €.

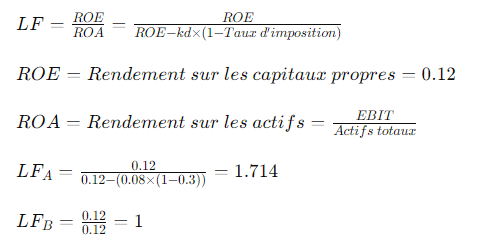

- Calcul du Levier Financier (LF) :

- Interprétation :

Le levier financier (LF) mesure l’effet de l’endettement sur le rendement des capitaux propres. Dans ce cas, l’option A avec l’emprunt a un levier financier plus élevé (1.714) par rapport à l’option B qui n’utilise pas d’endettement (LF = 1). Cela indique que l’option A a un potentiel plus élevé d’augmenter le rendement des capitaux propres grâce à l’effet de levier financier.

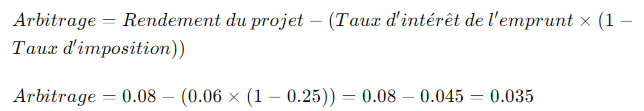

Exercice 4 : Arbitrage de Marché

Une entreprise peut emprunter à un taux d’intérêt de 6% ou investir dans un projet avec un rendement attendu de 8%. Le taux d’imposition est de 25%.

Calcul de l’Arbitrage de Marché :

Si l’arbitrage est positif, cela indique qu’il est avantageux d’emprunter et d’investir dans le projet. Dans ce cas, l’entreprise devrait opter pour l’emprunt plutôt que de financer le projet avec ses fonds propres.

Ces exercices illustrent différentes applications des concepts de financement, tels que l’effet de levier financier et l’arbitrage de marché, dans la prise de décision financière.

Voici quelques exemples de tableaux types utiles dans le domaine de la gestion financière :

1. Tableau de Flux de Trésorerie Projeté

Ce tableau permet de prévoir les entrées et sorties de trésorerie sur une période donnée, généralement mensuelle ou annuelle. Il comprend des colonnes pour les encaissements (ventes, recouvrement des créances, etc.) et les décaissements (achats, paiement des fournisseurs, etc.), ainsi qu’une ligne pour le solde de trésorerie.

| Période | Encaissements | Décaissements | Solde de Trésorerie |

|---|---|---|---|

| Janvier | 10,000 | 8,000 | 2,000 |

| Février | 12,000 | 9,000 | 5,000 |

| … | … | … | … |

| Total | 200,000 | 150,000 | 50,000 |

2. Tableau d’Analyse de Rentabilité

Ce tableau est utilisé pour analyser la rentabilité d’un projet ou d’une entreprise. Il comprend des colonnes pour les revenus, les coûts variables, les coûts fixes, le bénéfice brut, le bénéfice net, ainsi que des indicateurs de rentabilité tels que la marge brute et la marge nette.

| Description | Montant |

|---|---|

| Revenus | 100,000 |

| Coûts Variables | 50,000 |

| Coûts Fixes | 20,000 |

| Bénéfice Brut | 30,000 |

| Bénéfice Net | 25,000 |

| Marge Brute (%) | 30% |

| Marge Nette (%) | 25% |

3. Tableau de Structure de Capital

Ce tableau permet de visualiser la structure de capital d’une entreprise en détaillant la répartition entre les différentes sources de financement, telles que la dette et les capitaux propres.

| Source de Financement | Montant | Pourcentage |

|---|---|---|

| Dette à Court Terme | 50,000 | 20% |

| Dette à Long Terme | 100,000 | 40% |

| Capitaux Propres | 100,000 | 40% |

| Total | 250,000 | 100% |

4. Tableau de Sensibilité

Ce tableau est utilisé pour évaluer l’impact de variations dans les variables clés sur les résultats financiers. Il comprend des colonnes pour les différentes variables (prix de vente, coûts, taux d’intérêt, etc.) et des lignes pour les résultats financiers correspondants (bénéfice net, flux de trésorerie, etc.).

| Variables | Base | Variation (%) | Résultat Financier |

|---|---|---|---|

| Prix de Vente | 10,000 | +10% | … |

| Coûts | 5,000 | +5% | … |

| Taux d’Intérêt | 5% | +1% | … |

| … | … | … | … |

Ces tableaux types sont des outils précieux pour la gestion financière et peuvent être adaptés en fonction des besoins spécifiques de chaque entreprise ou projet.