Maîtrisez votre Plan de Financement : Exercices Corrigés

Le plan de financement est un outil essentiel pour toute entreprise, qu’elle soit en phase de démarrage, en croissance ou établie. Il permet de prévoir et de gérer les besoins en financement à court et à long terme, ainsi que de comprendre la structure financière de l’entreprise. Dans cet article, nous explorerons différents exercices corrigés pour vous aider à mieux comprendre et maîtriser cet aspect crucial de la gestion financière.

Compréhension des concepts de base

1.1. Définition du plan de financement :

Le plan de financement est un document financier qui récapitule l’ensemble des ressources nécessaires pour réaliser un projet ou atteindre les objectifs d’une entreprise sur une période donnée. Il présente les moyens de financement disponibles, leur provenance, ainsi que leur utilisation prévue.

1.2. Objectifs et importance du plan de financement :

Le plan de financement a pour objectif principal d’assurer l’équilibre financier d’un projet ou d’une entreprise en identifiant les besoins en financement et en planifiant leur couverture par des ressources internes ou externes. Il permet également de mesurer la capacité de l’entreprise à rembourser ses dettes et à générer un retour sur investissement satisfaisant. Son importance réside dans le fait qu’il constitue un outil de gestion indispensable pour anticiper les besoins financiers, prendre des décisions stratégiques et convaincre les partenaires financiers de la viabilité du projet ou de l’entreprise.

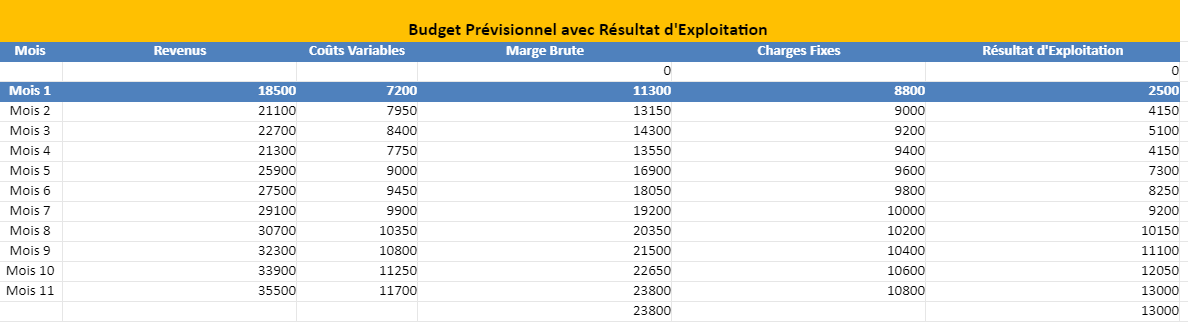

1.3. Différences entre le plan de financement et le budget prévisionnel :

Le plan de financement se concentre sur les ressources nécessaires et leur provenance pour financer un projet ou une entreprise, tandis que le budget prévisionnel est axé sur les prévisions de recettes et de dépenses sur une période donnée. Le plan de financement est donc plus global et englobe le budget prévisionnel, en mettant l’accent sur la structure des financements et leur adéquation avec les besoins.

Structure du plan de financement

2.1. Actif immobilisé :

L’actif immobilisé regroupe l’ensemble des biens et des investissements durables détenus par l’entreprise, tels que les équipements, les immeubles et les véhicules. Ces actifs sont destinés à être utilisés de manière durable dans l’activité de l’entreprise et ne sont pas destinés à être revendus dans le cadre de son cycle d’exploitation normal.

2.2. Besoins en fonds de roulement (BFR) :

Les besoins en fonds de roulement représentent la différence entre les ressources à court terme et les engagements à court terme d’une entreprise. Ils correspondent aux liquidités nécessaires pour financer le cycle d’exploitation de l’entreprise, notamment les stocks, les créances clients et les dettes fournisseurs. Un BFR positif indique un besoin de financement supplémentaire, tandis qu’un BFR négatif signifie que l’entreprise dispose de ressources excédentaires.

2.3. Financements stables et financements temporaires :

Les financements stables sont des ressources à long terme utilisées pour financer l’actif immobilisé de l’entreprise, tels que les capitaux propres et les emprunts à long terme. Ils sont destinés à rester dans l’entreprise sur le long terme. En revanche, les financements temporaires sont des ressources à court terme utilisées pour financer le cycle d’exploitation de l’entreprise, tels que les crédits fournisseurs et les découverts bancaires. Ils sont destinés à être remboursés à court terme.

Exercices pratiques :

3.1. Calcul des besoins en fonds de roulement (BFR) :

Exercice : Une entreprise a un stock moyen de 50 000 €, des créances clients de 30 000 € et des dettes fournisseurs de 20 000 €. Calculez son BFR.

Correction : BFR = Stock moyen + Créances clients – Dettes fournisseurs

BFR = 50 000 € + 30 000 € – 20 000 € = 60 000 €

3.2. Élaboration du plan de financement initial :

Exercice : Une entreprise prévoit d’investir 100 000 € dans des équipements et de financer cet investissement par un emprunt bancaire de 80 000 € et un apport en capital de 20 000 €. Établissez son plan de financement initial.

Correction :

Actif immobilisé :

- Equipements : 100 000 €

Financements : - Emprunt bancaire : 80 000 €

- Apport en capital : 20 000 €

3.3. Analyse de la structure financière :

Exercice : Une entreprise a un actif immobilisé de 200 000 €, des dettes à long terme de 50 000 € et des dettes à court terme de 30 000 €. Calculez son ratio d’endettement.

Correction : Ratio d’endettement = Dettes totales / Actif total

Ratio d’endettement = (Dettes à long terme + Dettes à court terme) / Actif immobilisé

Ratio d’endettement = (50 000 € + 30 000 €) / 200 000 € = 0,4

Ces exercices vous permettront de mieux appréhender la structure et les calculs liés au plan de financement, ainsi que leur utilisation dans le cadre de la gestion financière d’une entreprise.

Voici une série d’exercices corrigés sur le plan de financement :

Exercice 1 :

Une entreprise prévoit d’acheter du matériel pour un montant de 50 000 €. Elle envisage de financer cet achat par un emprunt bancaire de 40 000 € et un apport en capital de 10 000 €. Établissez le plan de financement initial de l’entreprise.

Correction :

Actif immobilisé :

- Matériel : 50 000 €

Financements :

- Emprunt bancaire : 40 000 €

- Apport en capital : 10 000 €

Exercice 2 :

Une entreprise a un stock moyen de 20 000 €, des créances clients de 15 000 € et des dettes fournisseurs de 10 000 €. Calculez son besoin en fonds de roulement (BFR).

Correction :

BFR = Stock moyen + Créances clients – Dettes fournisseurs

BFR = 20 000 € + 15 000 € – 10 000 €

BFR = 25 000 €

Exercice 3 :

Une entreprise a un actif immobilisé de 150 000 €, des dettes à long terme de 50 000 € et des dettes à court terme de 30 000 €. Calculez son ratio d’endettement.

Correction :

Ratio d’endettement = Dettes totales / Actif total

Ratio d’endettement = (Dettes à long terme + Dettes à court terme) / Actif immobilisé

Ratio d’endettement = (50 000 € + 30 000 €) / 150 000 €

Ratio d’endettement = 80 000 € / 150 000 €

Ratio d’endettement = 0,5333

Exercice 4 :

Une entreprise prévoit d’investir 80 000 € dans des travaux d’aménagement de ses locaux. Elle compte financer cet investissement par un crédit-bail de 60 000 € et un apport en trésorerie de 20 000 €. Établissez son plan de financement initial.

Correction :

Actif immobilisé :

- Travaux d’aménagement : 80 000 €

Financements :

- Crédit-bail : 60 000 €

- Apport en trésorerie : 20 000 €

Exercice 5 :

Une entreprise a un actif immobilisé de 200 000 €, des dettes à long terme de 80 000 € et des dettes à court terme de 40 000 €. Calculez son ratio d’endettement.

Correction :

Ratio d’endettement = (Dettes à long terme + Dettes à court terme) / Actif immobilisé

Ratio d’endettement = (80 000 € + 40 000 €) / 200 000 €

Ratio d’endettement = 120 000 € / 200 000 €

Ratio d’endettement = 0,6

Ces exercices vous permettront de mieux comprendre et d’appliquer les concepts clés du plan de financement.

FAQ

1. Qu’est-ce qu’un plan de financement ?

Un plan de financement résume les ressources nécessaires pour un projet.

2. Pourquoi le plan de financement est-il important ?

Il aide à anticiper les besoins financiers et à garantir la viabilité.

3. Quelle est la différence entre le plan de financement et le budget prévisionnel ?

Le plan de financement couvre les ressources nécessaires, tandis que le budget prévisionnel concerne les recettes et dépenses.

4. Qu’est-ce que l’actif immobilisé ?

Il regroupe les biens durables détenus par une entreprise.

5. Quels sont les besoins en fonds de roulement (BFR) ?

Ce sont les liquidités nécessaires pour financer le cycle d’exploitation.

6. Quels sont les financements stables ?

Ce sont des ressources à long terme pour financer l’actif immobilisé.

7. Quels sont les financements temporaires ?

Ce sont des ressources à court terme pour financer le cycle d’exploitation.

8. Comment calculer le BFR ?

Le BFR se calcule en additionnant stocks, créances clients, et en soustrayant les dettes fournisseurs.

9. Comment élaborer un plan de financement initial ?

Listez les investissements prévus et les sources de financement.

10. Comment calculer le ratio d’endettement ?

Divisez les dettes totales par l’actif total.