Calcul Avantage en Nature Logement de Fonction – Simulateur Excel

Recommandés

L’avantage en nature logement est un avantage offert par l’employeur lorsqu’il met à disposition un logement de fonction à un salarié, souvent pour des raisons professionnelles. Cet avantage doit être évalué et déclaré, car il est soumis à cotisations sociales et, dans certains cas, à l’impôt sur le revenu. Ce guide présente les étapes à suivre pour calculer correctement cet avantage en nature.

Méthodes de calcul de l’avantage en nature logement

Deux méthodes principales peuvent être utilisées pour calculer l’avantage en nature lié à un logement de fonction :

- Méthode forfaitaire : Basée sur un barème légal, elle s’applique lorsque l’employé ne verse pas de loyer ou seulement un loyer modique.

- Méthode des dépenses réelles : Utilisée lorsque les dépenses réelles engagées par l’employeur (loyer, charges, entretien) sont prises en compte pour déterminer l’avantage.

1. Méthode Forfaitaire

La méthode forfaitaire est basée sur le barème légal publié chaque année par l’URSSAF en fonction de la rémunération brute du salarié et de la superficie du logement. Le barème est réévalué chaque année et se décline en différentes catégories en fonction du niveau de rémunération du salarié et de la nature du logement.

Étapes de calcul de l’avantage en nature avec la méthode forfaitaire :

a. Déterminer la rémunération brute mensuelle du salarié

- La rémunération brute mensuelle doit inclure toutes les sommes perçues par le salarié (salaires, primes, etc.).

b. Identifier la catégorie du logement

- La catégorie du logement dépend de la superficie (m²) et des commodités (équipements, confort).

c. Appliquer le barème légal

- Le barème URSSAF pour l’année en cours est appliqué en fonction de la catégorie du logement et de la rémunération brute du salarié.

Exemple de calcul forfaitaire :

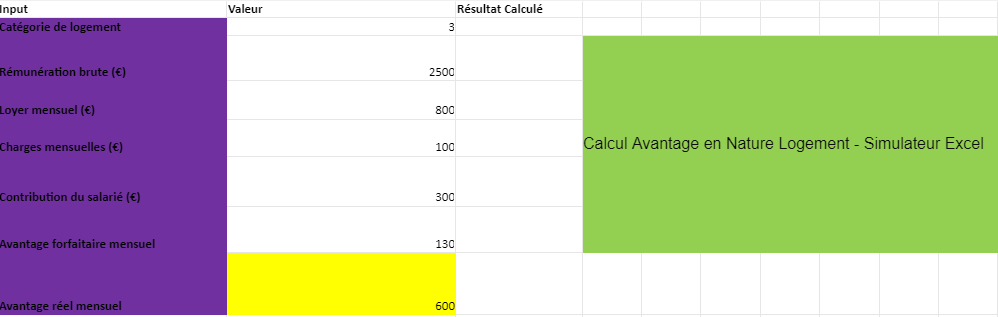

Prenons l’exemple d’un salarié qui bénéficie d’un logement de 40 m², avec une rémunération brute mensuelle de 2 500 €.

Catégorie du logement :

- Selon le barème URSSAF, un logement de 40 m² est de catégorie 3.

Application du barème (2024) :

- Le barème pour un logement de catégorie 3 et une rémunération brute entre 2 000 € et 3 000 € est fixé à 130 € par mois.

Résultat : L’avantage en nature logement est de 130 € par mois, à intégrer dans le salaire brut pour le calcul des cotisations sociales.

2. Méthode des Dépenses Réelles

La méthode des dépenses réelles est utilisée lorsque l’employeur prend en charge tout ou partie des frais de logement du salarié. Dans ce cas, l’avantage en nature correspond aux dépenses réellement supportées par l’employeur, à savoir le loyer et les charges (eau, électricité, entretien, etc.).

Étapes de calcul de l’avantage en nature avec la méthode des dépenses réelles :

a. Déterminer les dépenses réelles engagées par l’employeur

Cela inclut :

- Le loyer mensuel payé pour le logement.

- Les charges associées (électricité, gaz, eau, etc.).

b. Déduire la participation du salarié

Si le salarié contribue au loyer ou aux charges, cette contribution est déduite du montant total des dépenses réelles engagées par l’employeur.

Exemple de calcul des dépenses réelles :

Supposons que l’employeur paie un loyer mensuel de 800 € pour le logement du salarié, et que les charges mensuelles (électricité, eau, gaz) s’élèvent à 100 €. Le salarié verse une contribution de 300 € par mois.

- Calcul du coût total supporté par l’employeur :

cout_total = loyer + charges = 800 € + 100 € = 900 €- Calcul de l’avantage en nature :

avantage_nature = cout_total - contribution_salarie = 900 € - 300 € = 600 €Résultat : L’avantage en nature logement est de 600 € par mois, à déclarer et intégrer dans le calcul des cotisations sociales.

Déclaration de l’avantage en nature logement

1. Intégration dans le bulletin de paie

L’avantage en nature doit apparaître sur le bulletin de paie du salarié dans une ligne distincte. Le montant est ajouté au salaire brut pour le calcul des cotisations sociales, bien que l’avantage en nature ne soit pas versé sous forme monétaire.

- Exemple :

- Salaire brut : 2 500 €

- Avantage en nature logement : 130 € (ou 600 € selon la méthode choisie)

- Salaire brut total : 2 630 € ou 3 100 €

Le salaire brut total, incluant l’avantage en nature, sera la base pour calculer les cotisations sociales.

2. Déclaration dans la DSN (Déclaration Sociale Nominative)

L’avantage en nature logement doit également être déclaré dans la DSN de l’employeur. Les avantages en nature doivent être renseignés dans une section dédiée, avec le montant ajouté au salaire brut déclaré.

Récapitulatif des formules pour calculer l’avantage en nature logement

Méthode Forfaitaire :

# Calcul de l'avantage en nature avec le barème forfaitaire URSSAF

avantage_nature_forfaitaire:

formule: Barème URSSAF en fonction de la catégorie du logement et de la rémunération brute

exemple:

logement_categorie: 3

remuneration_brute: 2500 €

avantage_nature: 130 € / moisMéthode des Dépenses Réelles :

# Calcul des dépenses réelles engagées par l'employeur

cout_total:

formule: loyer + charges

exemple:

loyer: 800 €

charges: 100 €

cout_total: 900 €

# Déduction de la contribution du salarié pour obtenir l'avantage en nature

avantage_nature_reel:

formule: cout_total - contribution_salarie

exemple:

cout_total: 900 €

contribution_salarie: 300 €

avantage_nature: 600 €Le calcul de l’avantage en nature pour un logement de fonction dépend de la méthode choisie : forfaitaire ou dépenses réelles. Il est essentiel de bien suivre les barèmes publiés par l’URSSAF ou d’identifier les dépenses réelles pour que le montant soit correctement intégré dans le salaire brut du salarié et déclaré aux organismes sociaux.

Simulateur Calcul Avantage en Nature Logement de Fonction – Excel 👇

Annexe : Guide Avantages en Nature – Logement de Fonction

Cette annexe a pour objectif de compléter le guide sur le calcul des avantages en nature pour un logement de fonction, en apportant des clarifications sur les aspects légaux, les méthodes de calcul et les obligations liées à la déclaration des avantages en nature en France.

1. Cadre Légal des Avantages en Nature

En France, lorsqu’un employeur fournit un logement de fonction à un salarié, cela constitue un avantage en nature, car le salarié bénéficie d’un bien ou d’un service sans avoir à le financer. Cet avantage est soumis à cotisations sociales, et dans certains cas, à l’impôt sur le revenu.

L’employeur est tenu de déclarer cet avantage en nature et d’intégrer sa valeur dans le calcul des cotisations sociales.

2. Méthodes de Calcul de l’Avantage en Nature Logement

a. Méthode Forfaitaire

La méthode forfaitaire est utilisée lorsque le logement est fourni au salarié à titre gratuit ou contre une participation financière modique. Cette méthode s’appuie sur un barème légal publié chaque année par l’URSSAF, et prend en compte deux critères principaux :

- La rémunération brute mensuelle du salarié.

- La catégorie du logement (définie par la superficie et le confort).

Le barème forfaitaire est divisé en différentes tranches de rémunération et catégories de logement, et attribue à chaque tranche un montant forfaitaire mensuel à intégrer dans le salaire brut du salarié.

Exemple de barème URSSAF :

| Rémunération brute mensuelle | Catégorie 1 | Catégorie 2 | Catégorie 3 | Catégorie 4 |

|---|---|---|---|---|

| Jusqu’à 1 830 € | 70 € | 100 € | 130 € | 160 € |

| De 1 831 € à 2 400 € | 85 € | 115 € | 145 € | 175 € |

| De 2 401 € à 3 000 € | 100 € | 130 € | 160 € | 190 € |

Remarque : Les catégories de logement sont définies selon leur superficie et les équipements disponibles (cuisine, chauffage, etc.).

b. Méthode des Dépenses Réelles

La méthode des dépenses réelles est utilisée lorsque l’employeur prend en charge tout ou partie des frais liés au logement du salarié. Ce type d’avantage en nature inclut les éléments suivants :

- Le loyer.

- Les charges locatives (eau, électricité, chauffage, etc.).

- Les travaux d’entretien ou de rénovation payés par l’employeur.

Dans ce cas, l’avantage en nature correspond à la somme des dépenses engagées par l’employeur, diminuée de la contribution du salarié (si le salarié paie une part du loyer ou des charges).

3. Exemples Pratiques

Exemple 1 : Application de la Méthode Forfaitaire

Contexte : Un salarié perçoit un salaire brut mensuel de 2 500 €. Il bénéficie d’un logement de fonction de 40 m² classé en catégorie 3.

- Rémunération brute : 2 500 €

- Catégorie de logement : 3 (selon la superficie du logement)

- Barème applicable : Le barème URSSAF indique que pour un salarié percevant un salaire brut compris entre 2 401 € et 3 000 €, l’avantage en nature pour un logement de catégorie 3 est de 160 € par mois.

Résultat : L’avantage en nature à déclarer est de 160 € par mois.

Exemple 2 : Application de la Méthode des Dépenses Réelles

Contexte : Un employeur prend en charge un loyer de 800 € et des charges de 100 € par mois pour le logement d’un salarié. Le salarié contribue à hauteur de 300 € par mois au paiement du loyer et des charges.

- Total des dépenses de l’employeur :

Loyer + Charges = 800 € + 100 € = 900 € - Contribution du salarié : 300 €

- Calcul de l’avantage en nature :

Avantage en nature = Total des dépenses – Contribution du salarié

Avantage en nature = 900 € – 300 € = 600 €

Résultat : L’avantage en nature à déclarer est de 600 € par mois.

4. Obligations de Déclaration de l’Avantage en Nature

L’avantage en nature doit être ajouté au salaire brut du salarié pour le calcul des cotisations sociales. Il figure sur le bulletin de paie dans une ligne distincte, généralement intitulée « Avantage en nature logement ».

Déclaration à la DSN (Déclaration Sociale Nominative)

L’avantage en nature doit également être déclaré dans la DSN mensuelle de l’employeur. Cette déclaration permet de prendre en compte l’avantage dans les calculs de cotisations sociales. L’employeur doit veiller à ce que l’avantage en nature soit intégré dans le montant brut soumis à cotisations.

5. Impact de l’Avantage en Nature sur l’Impôt sur le Revenu

L’avantage en nature pour le logement de fonction est soumis à l’impôt sur le revenu. Sa valeur doit être ajoutée au revenu imposable du salarié.

- Exemple : Si un salarié perçoit un salaire brut annuel de 30 000 € et bénéficie d’un avantage en nature logement de 1 800 € (soit 150 € par mois), le revenu imposable total sera de 31 800 €.

6. Cas Particuliers

Logement pour des raisons de sécurité

Dans certains cas, l’avantage en nature logement peut être exonéré de cotisations sociales. Par exemple, si le salarié occupe un logement pour des raisons de sécurité (concierge, gardien, etc.), la valeur de l’avantage peut ne pas être soumise à cotisations.

Logement pour des cadres dirigeants

Pour les cadres dirigeants d’une entreprise, l’évaluation de l’avantage en nature peut parfois faire l’objet d’un traitement spécifique, notamment en fonction des conventions collectives ou des accords d’entreprise.

7. Résumé des Formules Utilisées dans le Calcul

Formule pour l’avantage en nature forfaitaire

avantage_forfaitaire = barème_urssaf[categorie_logement][tranche_remuneration]Formule pour l’avantage en nature réel

avantage_reel = (loyer + charges) - contribution_salarieL’avantage en nature logement de fonction est un élément essentiel à prendre en compte dans la gestion de la paie et des cotisations sociales. Il est important pour les employeurs de choisir la méthode de calcul appropriée, de respecter les barèmes légaux, et de s’assurer que les obligations de déclaration sont respectées afin d’éviter tout risque de redressement.