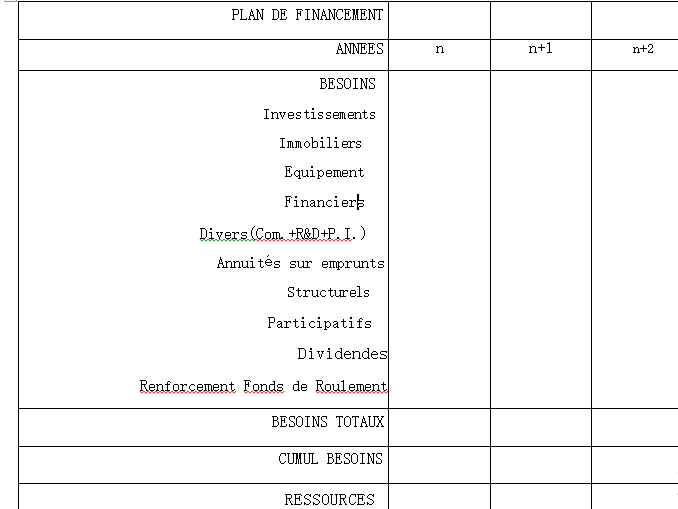

Equilibre du plan de financement et détermination des ressources nécessaire

Recommandés

Bienvenue dans ce cours finance qui traite le plan de financement

ANALYSE DES SOLDES DU PLAN DE FINANCEMENT

① Détermination du solde annuel des emplois et des ressources

Elle est réalisée par la synthèse de tous les éléments prévisionnels présentés plus haut.

Placer de ressources financières nouvelles, encore indéterminées portent sur la distribution des bénéfices de l’année précédente, et sur la base du capital initial de la rentabilité.

Les annuités de remboursement des dettes à terme ne comprennent les emprunts à venir, mais exclusivement les prêts à terme déjà contactés dans le cours des exercices antérieurs.

Placer de ressources financières nouvelles, encore indéterminées portent sur la distribution des bénéfices de l’année précédente, et sur la base du capital initial de la rentabilité.

Les annuités de remboursement des dettes à terme ne comprennent les emprunts à venir, mais exclusivement les prêts à terme déjà contactés dans le cours des exercices antérieurs.

Les soldes annuels ainsi définis ne peuvent constituer qu’une base initiale.

C’est en prenant appui sur ces soldes que le banquier pourra estimer les besoins totaux de capitaux stables de la firme en début de période en cours des exercices suivants, le plan de financement doit révéler des excédents suffisants pour permettre le maintien de l’équilibre financier global, et laisser espérer une bonne possibilité de remboursement des emprunts passés ou à venir. C’est sous cette condition que la firme sera en mesure de maintenir sa solvabilité structurelle et son autonomie.

②L’interprétation des soldes annuels

Elle constitue une étape décisive de l’étude d’un dossier d’investissement.

L’existence d’un solde initial négatif est tout à fait normale, puisque l’opération d’investissement mobilise des moyens techniques et des dépenses accessoires qui peuvent être considérables. Les possibilités de couverture de cette impasse devront être trouvées dans un montage financier cohérent et acceptable par les partenaires: associés et banquiers (compris les établissements spécialisés).

En cas de tension initiale forte, et de déséquilibre préoccupant, il peut s’avérer nécessaire de développer des projections sur une période plus longue:7.10.12 ans. Il faut ici bien distinguer ces projections, qui permettent de tester la viabilité du projet sur une durée économique significative des prévisions à quelques années qui représentent une budgétisation contraignante.

C’est seulement dans l’hypothèse où le déséquilibre du plan se confirmerait après mise en place des ressources nouvelles que le projet devra etre revu totalement. Nous voulons bien entendu parler d’un projet d’importance relative marquée. Pour des projets de dimension plus limitée, un équilibrage interne rapide est non seulement possible mais tout à fait nécessaire.

L’existence d’un solde annuel négatif ou positif ne fait que concrétiser la variation effective du fonds de roulement.

Les dotations en fonds de roulement, incluses dans les besoins, expriment un objectif de gestion défini par les dirigeants et entériné par leurs partenaires financiers.

Le solde du plan chaque année est alors l’écart qui doit exister entre cet objectif et la balance finale des flux d’emplois et de ressource.

2-L’EQUILIBRE DU PLAN DE FINANCEMENT

Nous ne traiterons ici que de la procédure générale de détermination des capitaux nécessaires, avec la prise en compte des conséquences attachées à leur mobilisation.

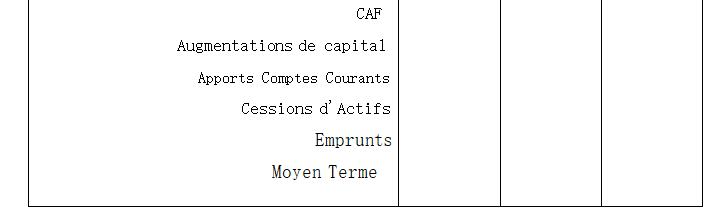

① Estimation des ressources nécessaires

Elle est directement liée aux soldes annuels du plan de financement, et à leur cumul. L’opération projetée n’est en effet envisageable que si les moyens financiers nécessaires peuvent être trouvés.

Cette exigence de L’équilibre prévisionnel des emplois et des ressources, qui inclut un renforcement du fonds de roulement, ne peut résulter que de la combinaison de diverses formes d’apports de capitaux, qui viendront s’ajouter aux ressources initiales : autofinancement et cessions d’actifs.

Classiquement, il est possible de distinguer deux types de solutions, qui font appel:

– soit à des apports supplémentaires des associés en capital ou en comptes courants; ceci peut aussi passer par une ouverture du capital à des nouveaux associés, financiers ou industriels;

– soit à des fonds empruntés auprès du système bancaire, sous des formes diverses.

La proportion qui incombera à chacune de ces formules n’est pas arbitrairement fixée, mais doit obéir à une logique fermement maintenue.

Faire le recours à des capitaux empruntes est imite par la capacité pour la inacceptable la rentabilité effective finale.

faut en outre que le remboursement des annuités futures à échoir soit possible sans compromettre l’équilibre financier minimum dont l’expression est fournie par le fonds de roulement prévisionnel.

Enfin il faut insister sur l’existence de contraintes quant à la capacité d’endettement d’une entreprise. Elle est synthétisée par un rapport entre les fonds propres et les fonds d’emprunts. Il est clair que toute intervention sur le seul dénominateur de ce ratio n’est pas réalisable sans renforcement concomitant du numérateur, c’est-à-dire sans apport de fonds propres ou de quasi fonds propres.

Ces divers aspects seront précisés lors de l’étude de la pertinence des solutions retenues.

② Le renforcement des fonds propres

Les augmentations de capital “internes” constituent la confirmation la plus évidente de l’implication des associés dans le bon déroulement du programme prévu.

L’appel aux associés est légitime dans la mesure où le programme aboutit à un développement notable de l’entreprise, et plus généralement à une élévation de son niveau de risque.

Il affirme la volonté des détenteurs actuels du capital- et du pouvoir de doter leur affaire des moyens financiers qui soient à la mesure des ambitions manifestées.

Il exprime aux banquiers et aux autres partenaires financiers la confiance mise dans l’avenir de l’affaire. Cela ne peut que les encourager à poursui-vre ou amplifier leur soutien en terme de lignes de crédits courants comme de prêts à terme.

Mais cette extension du capital se heurte souvent aux capacités limitées des associés, dans le cas des firmes personnelles ou familiales.

Une première alternative est offerte par l’octroi de prêts personnels, garantis par des sûretés réelles sur le patrimoine immobilier ou mobilier, et qui viendront financer les apports prévus en fonds propres. Outre qu’elle suppose l’existence d’un patrimoine personnel ou familial suffisant (et dont l’origine est souvent à rechercher dans des prélèvements.

L’évolution des mentalités et des comportements en la matière.

depuis quelques années enfin nous assistons au développement de diverses formules de relais, qui passent par l’intervention en capital pour une durée limitée, d’organismes spécialisés. Nous citerons:

-les sociétés financières d’Investissement;

-les Sociétés de Développement Régional (S.D.R.);

-les fonds communs de placement à risque, et les filiales des groupes bancaires spécialisées dans le capital-risque, le rachat ou la transmission d’entreprises.

2 Les apports en compte courant sont également très utilisés dans le cas de P.M.E.familiales.

Avec un engagement de maintien des fonds pendant une période contractuellement fixée, ces comptes courants peuvent être assimilés à des fonds propres. L’intérêt principal de cette formule a longtemps été lié à un traitement fiscal des intérêts versés plus favorable que celui des dividendes. Mais cet argument a été largement dépassé avec les lois de finance récentes qui reconnaissent la déductibilité des dividendes servis lors d’augmentations de capital.

Les banquiers considèrent avec circonspection ce recours aux comptes courants, dans la mesure où les fonds ainsi apportés ne constituent pas une garantie expresse pour les créanciers. De plus, ces capitaux sont virtuellement volatils, les engagements de blocage ne pouvant être contrôlés qu’au bilan de fin d’exercice, mais plus difficilement en cours d’exercice.

Ils peuvent toutefois trouver leur place dans le financement de certaines opérations où les perspectives de succès sont très favorables, et pour lesquelles une souplesse financière est à prévoir, alors que l’augmentation de capital pourrait introduire d’inutiles rigidités.

③Le recours à l’emprunt

Au-delà de la question spécifique du financement d’un programme d’un avertissement bien délimité, le recours endettement ne saurait être exclusif. L’emprunt vient plutôt compléter les contributions respectives de l’autofinancement “interne » dégagé par L’entreprise, et des associes par leurs apports en capital ou en comptes courants. C’est dans cette perspective que L’étude bancaire du plan de financement doit se situer. Elle s’attachera à la définition de leurs caractéristiques principales, dans le respect de certains principes fondamentaux.

Au-delà de la question spécifique du financement d’un programme d’un avertissement bien délimité, le recours endettement ne saurait être exclusif. L’emprunt vient plutôt compléter les contributions respectives de l’autofinancement “interne » dégagé par L’entreprise, et des associes par leurs apports en capital ou en comptes courants. C’est dans cette perspective que L’étude bancaire du plan de financement doit se situer. Elle s’attachera à la définition de leurs caractéristiques principales, dans le respect de certains principes fondamentaux.

-Crédit National;

-Crédit d’équipement des P.M.E.;

-Sociétés de Développement Régional.

Ces crédits, d’une durée habituelle de 10 à 15 ans, peuvent bénéficier de conditions préférentielles lorsqu’ils sont utilisés pour financer certaines opérations privilégiées: défense de l’emploi, productique, robotique, exportation, innovation, anti-pollution, etc.

Ces crédits, d’une durée habituelle de 10 à 15 ans, peuvent bénéficier de conditions préférentielles lorsqu’ils sont utilisés pour financer certaines opérations privilégiées: défense de l’emploi, productique, robotique, exportation, innovation, anti-pollution, etc.

Des projets plus limités, ou de durée plus brève peuvent être financés par des concours à moyen terme bancaire. Ces crédits à moyen terme peuvent être jumelés à des concours à long terme dans le cadre de projets complets: créations d’usines, d’ateliers, reconversions.

Dans tous les cas, une alternative est offerte par le crédit-bail, qui peut financer selon ses modalités propres des projets immobiliers ou mobiliers. Nous indiquerons seulement ici que si leur traitement est différent, la logique de leur attribution est tout à fait similaire à celle retenue pour les crédits classiques.

Les projets étudiés peuvent comporter, outre les investissements physiques, des dépenses en éléments incorporels : études, acquisitions de brevets, dépenses à caractère commercial et visant à développer les débouchés.

La prise en compte de ces dépenses dans les budgets prévisionnels est

nécessaire et tout à fait légitime, dans certaines limites.

Ces limites ne sont pas formalisées comme pour los autres types de financement, où elles relèvent de l’analyse classique de risque. l s’agit en efet de dépenses dont la justification et l’opportunité économique et financière sont difficiles à cerner, de même que les retombées possibles sur l’activité ct la rentabilité .Leur risque propre est donc largement supe. rieur à celui de la plupart des investissements physiques, ce qui légitime une prudence particulière du banquier.

Il nous faut enfin aborder le financement des dotations en fonds de roidement. Nous avons précédemment largement insisté sur leur importance critique quant à l’équilibre financier futur de la firme.

Le financement de l’entreprise

Cela ne signifie pas qu’il faille limiter exclusivement leur couverture à des augmentations de fonds propres. Il existe en effet de nombreuses procédures qui peuvent les inclure dans l’assiette des financements totaux:

- c’est le cas notamment des prêts à long terme des S.D.R.et des banques;

- c’est bien entendu l’objet principal des différents types de prêts participatifs, dans la mesure où il s’agit de relais sur les fonds propres futurs. Mais cette formule est en recul notable.

En contrepartie, l’existence de ces procédures de financement n’équivaut pas à un droit automatiquement ouvert.

Le renforcement du fonds de roulement a pour finalité de limiter le recours à l’endettement courant (concours de trésorerie). Il s’agit d’un arbitrage entre ressources stables et ressources courtes.

Mais la substitution de crédits longs à des concours de trésorerie ne doit pas occulter le fait que dans les deux cas nous sommes en présence de capitaux extérieurs qu’il faut rémunérer (d’où charges financières) et rembourser (d’où ponction sur les C.A.F. futures).

Si le recours au crédit pour renforcer le fonds de roulement peut être transitoirement utile, voire nécessaire à des firmes en développement, la seule solution durable consiste en une substitution de fonds internes à ces fonds externes.

L’existence de dotations en fonds de roulement dans l’ensemble des besoins à financer sera alors une source particulière d’attention pour le banquier, tant lors de l’analyse des perspectives à moyen terme que pour l’économie interne des financements retenus dans le montage final.

L’importance des décisions prises peut être analyse selon deux critères principaux:

Quant aux qualités finançables.

Les contraintes administratives en matière de critères de refinancement ou d’octroi de taux préférentiels.

La notion de quantités finançables ne doit en aucune manière étre identifiée à un droit à financement automatique.

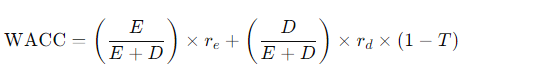

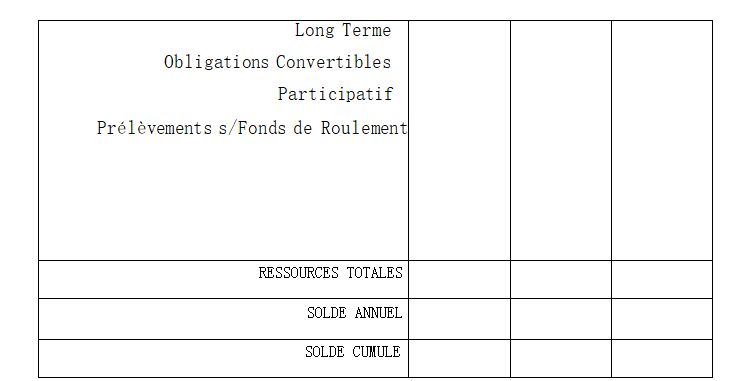

La décision des établissements concernés est en réalité beaucoup plus étroitement déterminée par le respect de deux limites convergentes.Le recours à l’emprunt est d’abord limité par le niveau des fonds propres, et par l’endettement à terme initialement porté par l’entreprise.C’est ainsi que l’on peut définir une capacité d’endettement.

Celle-ci est matérialisée par la relation entre la surface élargie, qui inclut les fonds propres et les quasi fonds propres, dont emprunts partici-patifs; et l’endettement structurel.

Plus fondamentalement, l’endettement d’une firme est plafonné par sa rentabilité, qui doit lui permettre de disposer d’une capacité de remboursement.

Cette dernière s’apprécie en comparant:

– les capacités d’autofinancement prévisionnelles, corrigées des charges d’intérêt sur emprunts nouveaux;

-les annuités de remboursement en capital des emprunts structurels antérieurs et nouveaux. On considère généralement que la relation.

Σ annuités ≤.1/2C.A.F.prévisionnelles

doit être vérifiée par L’ensemble des années incluses dans le plan de financement.

après le bouclage définitif du plan de financement.

C’est au travers du bilan prévisionnel que ce contrôle ultime sera mendi

La durée des prêts, et leurs modalités de remboursement sont également bien à retenir

Lorsque les charges annuelles de remboursement sont trop lourdes; aucune tentation peut exister de rechercher une solution en retardant le début des échéances: différé de remboursement, et en allongeant la duree des prêts consentis. Cette option aura pour conséquence première d’accroître fortement les charges d’intérêt, qui se calculent sur le capitales. tant du pour chaque exercice futur. Elle va donc peser encore plus surla C.A.F. Elle aura pour autre effet de prolonger la durée de remboursement des emprunts au-delà de l’espérance de vie fiscale et économique des équipements financés.

Ces deux aspects conduisent à une élévation du risque du prêteur,qui devra en tenir compe lors de sa prise de décision terminale.

Ces remarques nous incitent à préciser la relation qui s’établit entre la nature des programmes finançables et la durée des prêts envisageables. La légitimation d’un plafonnement des durées des prêts est recherchée dans plusieurs arguments assez hétérogènes.

La période d’amortissement fiscal est invoquée en premier lieu. L’amortissement est ici considéré, en tant que charge d’exploitation fiscalement déductible pour le calcul des impôts à payer, comme un facteur de maximisation de l’autofinancement. Il en résulte, indirectement, une plus grande aptitude à rembourser les emprunts contractés pour acquérir les biens amortis.

Au contraire, le rejet de certaines échéances au-delà de cette période d’amortissement pourrait rendre plus incertain leur remboursement, alors que la base imposable serait plus large, et la C.A.F.réduite-toutes choses égales par ailleurs.

En pratique cette remarque est surtout à appliquer aux dotations dégres sives qui, ainsi que nous l’avons montré plus haut, connaissent une forte décroissance sur la fin de la période fiscale d’amortissement. C’est ce qui peut conduire les entreprises à remplacer des équipements encore compétitifs, uniquement pour bénéficier grâce aux investissements ainsiréa lisés de dotations déductibles suffisantes.

Cet aspect est beaucoup plus contestable que le précédent. ll ne trouve aucune légitimité que dans le cas de biens de production sujets à obsolescence aide ou confronté à un marché secondaire étroit ou peu différée, revanche d’autres biens peuvent au contraire enregistrer des plus-values qui ne feront que maintenir en francs constants, voir accroître, la valeur du gage.

④Les autres ressources de financement

Le financement est bien entendue légitime. Mais il est tout à fait possibles de les La prise en compte des subventions d’équipement dans le plan de finan-considérer comme des ressources initiales, qui sont définies dès la phase de gestation du projet.

En tout état de cause le banquier n’est pas amené à intervenir dans leur procédure d’attribution qui est fixée par les textes légaux et réglementai-res selon des criteres précis.Nous citerons ainsi

– décentralisation,

-conversion,

– création d’emplois.

Mais le banquier doit s’intéresser à leurs modalités de remboursement. Elles sont surtout réalisées par des réintégrations dans le résultat fiscal, et sur des périodes de durée variables (10 ans souvent).

Les emprunts obligataires, très prisés des grandes entreprises, sont beaucoup moins accessibles aux petites et moyennes entreprises que nous privilégions ici. Nous retiendrons deux formules adaptées à cette population particulière:

Les emprunts groupés ou collectifs dans le cadre d’émissions réalisées par des groupements professionnels ou des Sociétés de Développement Régional.

Dans ces formules, le rôle du banquier des firmes concernées est très réduit. Il peut en revanche être amené à intervenir dans l’élaboration du projet, pour inciter certaines affaires à recourir à cette forme d’emprunt. En pratique, cette fonction de conseil est trop facilement occultée par des considération commerciales étroites.

LES INCIDENCES FINANCIERES DES RESSOURCES NOUVELLES LES

Faire directement appel à des capitaux d’origine externe aura des conséquences sur la situation prévisionnelle:

- par un accroisement des charges d’intérêts pour les emprunts,

- par des dividendes supplémentaires,selon les exigences des apporteurs de fonds propres,

- par l’apparition de nouvelles annuités de remboursement.

II faut estimer avec précision ces effets pour s’assurer que l’équilibre du plan de financement est toujours vérifié après leur intégration dans les éléments prévisionnels initiaux, parallèlement à celle des ressources nouvelles prévues.

La rémunération des apports en fonds propres

Les augmentations de capital doivent normalement être rémunérées, ce qui nécessitera la distribution des dividendes accrus.

Il nous faut immédiatement limiter la portée de cette affirmation géné.rale pour ce qui touche aux entreprises à caractère familial.

La distribution de dividendes dans ces firmes n’est en général pas un objectif de gestion prioritaire. D’ailleurs l’ouverture du capital, voire l’introduction au second marché de certaines affaires, n’est pas sans exiger un changement radical de comportement des dirigeants, qui sont aussi les principaux associés.

un changement radical de comportement des dirigeants, qui sont aussi les principaux associés.

Pour des raisons diverses, dont des considérations fiscales,la rémunéra-tion du capital dans les PME/PMI est donc plus diffuse et assez formelle. Une augmentation des apports aura dans ce contexte très particulier des conséquences bien souvent indéterminées.

Une transformations de ces pratiques est cependant constaté avec les mesures prises dans les récentes lois de finance, et qui visaient à amélio-rer le traitement fiscal des distributions.

Ainsi en certaines circonstance les dividendes qui correspondent a la dividendes s’en trouve alors radicalement modifie.

ansla généralité des cas, les dividendes verses sont prélevessurlebene fice après impots.Il faut donc les inclure dans les besoins pour l’annee de leur mise en paiement effectif.

Les dividendes déductibles, au contraire, qui auront une incidence sur Timpôt,doivent être inclus dans la détermination des capacités d’autofi-nancement prévisionnelles,comme les intérêts sur emprunts. Une inte-gration dans le plan de financement ne sera plus explicite,mais se tra-duira par une réduction des C.A.F., en ressources.

Sinous considérons la situation de firmes familiales, qui n’ont pas à sup-porter les contraintes du marché financier, la distribution de dividendes ne joue pas de rôle stratégique.

En cas de difficultés dans l’équilibrage prévisionnel du plan de finance-ment, le banquier sera fondé à demander aux dirigeants de réduire ou supprimer leurs prélèvements. Il ne faut toutefois pas s’abuser sur la porté de cette « austérité imposée”.Les dirigeants disposent de sources indirectes nombreuses pour effectuer des prélèvements sans que ceux-ci soient explicitement annoncés. C’est la marche réelle des comptes bancaires qui sera le révélateur de ces retraits.

Sous réserve des limites légales en vigueur, les intérêts sur comptes courrants d’associés ne se distinguent pas des intérêts bancaires. Ils sont donc déductibles fiscalement.

Au-delà de ces limites, le recours aux apports en comptes courants ne paraît pas aujourd’hui une formule toujours judicieuse, et il est préférable de les capitaliser. Une réticence affirmée des associés pourrait alors être interprétée de manière défavorable par le banquier, ce refus de s’engager n’ayant plus de raisons fiscales suffisantes. Il ne pourrait s’agir que d’un refus de s’engager nettement dans le financement du projet, ce qui est assez inquiétant au plan du risque.

②Les contraintes liées à l’endettement structurel

Il faut les considérer dans leurs deux aspects, étroitement corrélés.

Le remboursement des emprunts, qui est généralement défini par la fixation d’un échéancier précis. Il est cependant fréquent que les modalités actuelles de remboursement soient plus souples que par le passé.

Le remboursement des emprunts

Risques de taux d’intérêt:

en place en sera immédiate ou progressive selon les cas.

Types de formules comportant une loi différente de remboursement seront alors mise en oeuvre.

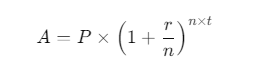

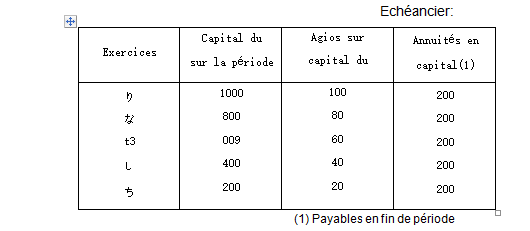

1° formule: Annuité de remboursement fixe en capital

exemple: emprunt de 1 000 à 10% sur 5 ans. Mise en place au 1/1/(u).

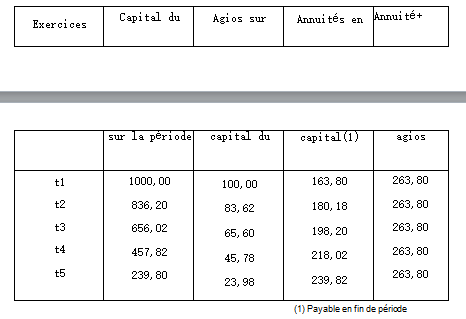

2° formule: Une seconde méthode, également très largement utilisée dans le passé, repose sur le principe d’une charge de remboursement+ intérêts = constante sur la période de l’emprunt. Soit en conservant les mêmes paramètres, l’échéancier suivant:

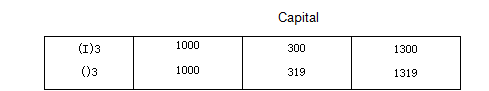

Le financement d’un programme d’investissement est légèrement différent:

on observera que pour des paramètres de vos voisins, le compte effectif des deux formules

Si P’exemple choisi a retenu des annuités on peut bien entendu prévoir des périodicités différentes de règlement des échéances:semestrialités, trimestrialités,mensualités parfois.

Une formule,plus souvent sollicitée par les entreprises, permet une souplesse plus grande dans les utilisations comme dans les rembourse-ments. Sur la base d’une ligne autorisée et confirmée,P’entreprise peut effectuer des tirages, modulés selon ses besoins,l’état de sa trésorerie et le niveau des taux d’intérêts respectifs du moment.

Les utilisations sont fréquemment réalisées par l’émission de billets,qui sont imputés sur un encours maximum autorisé. C’est cet encours qui fera l’objet de réduction périodiques, afin de réaliser un échéancier minimum de remboursement.

Dans certains cas, un remboursement in fine, en une seule fois, est tou-tefois envisageable, si la firme présente les caractères de sécurité minimale qui s’imposent en l’espèce.

Dans le cadre d’une étude prévisionnelle, et quelle que soit la formule envisagée, l’échelle annuelle du plan de financement ne se prête pas à des estimations modulées, qui sont toujours conjoncturelles. Il faut bien alors construire un échéancier qui indique expressément les échéances (ou les réductions des possibilités de tirage), en supposant une utilisa-tion au plafond des encours envisagés.