Cours finance d’entreprise : Le financement de l’entreprise

Bienvenue dans ce cours finance qui traite le financement de l’entreprise.

- le taux d’inflation;

- la durée des prêts;

- le niveau de risque du client.

Financement de l’entreprise : Effectuer des calculs par semestre, trimestre ou mois.

Faut isoler la fraction imputable à chacun d’eux.

Le schéma général proposé sera le suivant:

Résultat courant avant charges financières sur emprunts nouveaux

-Charges financières sur emprunts nouveaux

+ Réduction des charges financières sur C.B.C.(révisés)

=Résultat courant (révisé)

-Impôts sur les bénéfices (révisés)

=Résultat net comptable (révisé)

+Dotations aux amortissements et provisions

=Capacité d’autofinancement (révisée)

Il arrive que le résultat courant prévisionnel ainsi modifié soit négatif en début de période. Cette situation n’est pas, en elle-même, trop préoccupante si elle est brève. Elle se répercutera cependant sur les estimations suivantes, par le report des pertes dégagées initialement.

Une difficulté prolongée, en revanche, serait l’expression d’une incompatibilité entre le montage financier prévu, et la rentabilité potentielle attendue. Une profonde remise en cause s’imposerait dans cette situation, soit en réduisant l’appel à des dettes nouvelles, en demandant des apports plus massifs aux associés, soit en limitant le projet d’investissement…avec les conséquences que l’on peut prévoir.

La décision définitive ne saurait être prise avant le montage d’un plan de financement complet

Les quasis fonds propres

Les emprunts participatifs sont considérés comme des quasis fonds propres dans la mesure où ce sont des emprunts de dernier rang, non assortis de prise de garantie. De plus leur rémunération est en partie indexée sur les résultats générés par l’entreprise.

Mais en pratique ces emprunts sont tout à fait similaires aux formes plus courantes des prêts à moyen ou l’ont terme octroyés par les banques. Dans ces conditions l’évaluation du coût de ces crédits est identique, dans sa méthode de calcul, à celle étudiée plus haut, et qui repose sur la prise en compte d’annuités fixes en capital, avec calcul des agios sur le capital restant dû.

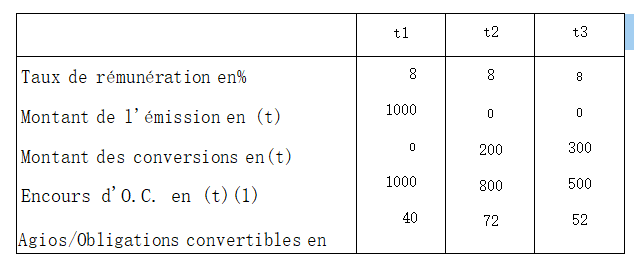

Les obligations convertibles sont avec la banalisation de leur utilisation depuis quelques années, une formule de financement qui connait une notable extension dans les montages réalisés en faveur des P.M.E./ P.M.I.

Pour leur mise en œuvre pratique, compte tenu de la durée habituelle, de l’ordre de 6 à 8 ans, nous considérerons que les montants accordés à l’origine seront susceptibles d’être convertis en fonds propres à tout moment.

L’estimation du coût de ces obligations convertibles sera réalisée selon le modèle suivant:

Le financement de l’entreprise

Le calcul des encours en exercice() repose sur diverses hypothèses

– les émissions sont effectives en milieu d’exercice;

Le calcul des agios sur chaque exercice est effectué sur la base de moyenne des encours.

Exemple:

encours 31-12-(t1)=1000

Moyenne=(1000+800)/2=900

31-12-(t2)=800

Agios=8%x900=72

Pour l’exercice (t,) on considère donc: Moyenne=1000/2=500

Encours(t)=0

Encours(t)=1000

Agios(t1)=500×8%=400

Si l’émission est assortie d’une prime de remboursement, celle-ci devra être amortie sur la durée de la période allant jusqu’au remboursement (éventuel) de la ligne octroyée.

Le coût de l’emprunt n’est pas affecté quant aux agios à régler, qui sont calculés sur le montant nominal de l’émission. En revanche le taux actuariel en sera d’autant augmenté, ce qui est dans la logique de

L’utilisation des primes. On retiendra enfin que la prime, comptabilisée comme une charge à répartir, sera considérée comme actif sans valeur, venant se déduire dela situation nette prévisionnelle.

Le mode de calcul du coût des comptes courants est rigoureusement identique à celui qui a été proposé pour les emprunts obligataires convertibles.

LE MONTAGE FINANCIER

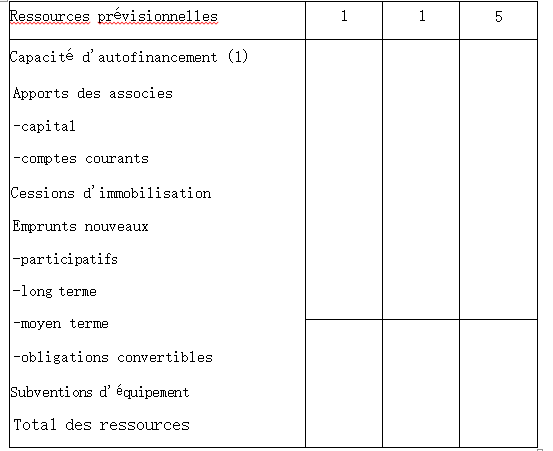

Les ressources

Elles sont reprises dans le plan initial, et complétées par les ressources nouvelles prévues pour tenter de rétablir l’équilibre global du plan. Le tableau des ressources, établi pour l’ensemble de la période de référence choisie, se présentera ainsi:

Les emplois

Ils seront regroupés selon un schéma similaire, en retenant:

– les emplois originellement retenus dans le plan de financement initial;

– les annuités de remboursement en capital qui sont la contrepartie des emprunts envisagés;

– les dividendes nouveaux qui rémunèrent les augmentations de capital éventuellement décidées.

Remarque:

Les dividendes déductibles, comme les intérêts sur comptes courants d’associés, ne seront pas enregistrés en emplois, mais auront été intégrés dans le calcul des autofinancements prévisionnels, au même titre que les intérêts sur emprunts bancaires nouveaux.

Les soldes du plan définitif

Les soldes annuels doivent être équilibrés, au minimum.

Des soldes négatifs en début de période seraient l’indice d’une insuffisance de ressources nettes nouvelles. Si le déséquilibre est modeste, il peut être accepté. Mais il ne faut pas pour autant en ignorer les conséquences:

Années déficitaires

Est bien sûr favorable en apparence à la situation de la trésorerie

Mais elle peut aussi indiquer un excès de prudence, et un recours à des moyens financiers superfétatoires, qu’il s’agisse des apports des associés ou de l’endettement stable auprès du système bancaire.

Une révision à la baisse des ressources prévues doit être réalisée, pour assurer une optimisation financière et une maximisation de la rentabilité.

Des soldes cumulés initialement voisins de l’équilibre et progressivement croissants ne seront pas nécessairement défavorables.

Il est exact que si les soldes cumulés en fin de plan sont importants, cela donne naissance à un état de surcapitalisation, ou de recours inutile à l’endettement. On pourrait alors envisager un remboursement anticipé de certaines dettes, ou, mieux, une refonte des échéanciers de remboursement.

Mais il faut aussi considérer la nature prévisionnelle du plan de financement, et l’éventualité d’aléas contraires. Dans cette approche plus pragmatique, l’optimisation (théorique) de la gestion financière sérail quelque peu abandonnée, au profit de la recherche d’une marge de sécurité accrue.

II faut, pour arbitrer en toute rigueur, revenir à la définition de fonds de roulement nécessaire. Si les facteurs aléatoires sont bien intégrés dans son niveau normatif, alors l’excédent cumulé constaté en fin de plan serait inutile.

Si au contraire le fonds de roulement nécessaire ne prend pas totalement en compte la couverture de risques aléatoires, ce cumul positif équivaudrait à une correction a posteriori tout à fait opportune. En définitive la présentation des soldes sera aménagée par un réglage fin du taux de couverture FR/BFR choisi initialement.