Les capacités d’autofinancement CAE : comprendre la finance

Recommandés

Les capacités d’autofinancement annoncées sont estimées au terme d’une succession d’hypothèses et d’anticipations plus ou moins pertinen-tes:

– rythme de l’inflation,

– stucture des prix relatifs et de la rémunération des facteurs de production,

– tendances des marchés sur lesquels la firme intervient,

– évolutions technologiques.

CAE : Les capacités d’autofinancement

La probabilité que ces facteurs répondent, avec une approximation mesurée, à l’attente des dirigeants est bien réduite, sans que cette réserve équivale à une mise en question de la compétence des dirigeants.

C’est bien sur ces prévisions que se fonde le banquier pour octroyer des prêts à terme, ou l’investisseur pour participer à une augmentation du capital social.

Le pari du prêteur est, dans ce contexte d’incertitude, que la firme puisse s’adapter aux aléasde tous ordres, pour en limiter les effets.

Cette adaptabilité est à envisager d’abord quant au niveau de l’activité, ce qui impose une production- et des charges-flexibles face à la conjonc-ture. Elle doit aussi s’envisager quant à une réorientation des objectifs, en cas de modifications profondes de l’activité et de la demande.

Mais le prêteur doit aussi tenter d’apprécier la capacité de résistance de la firme,dans la perspective de difficultés durables et de grande ampleur

La marge de sécurité des prévisions de rentabilité est-elle correcte,en regard des engagements contractés ou sollicités?

Le niveau des fonds propres est-il suffisant pour indiquer une volonté sans réserve des associés, et l’assurance d’absorber d’éventuelles baisses des résultats sans compromettre la survie de l’affaire?

C’est à la recherche d’une réponse convaincante à ces questions que doit s’attacher le banquier lors de l’élaboration d’un plan de financement,et avant de prendre une décision sérieusement motivée.

L’investissement sera plus attentif aux perspectives de valorisation de ses fonds, en terme de plus-value. Son exigence de rentabilité sera d’autant plus forte que le risque sera important, et la rapidité de la progression des performances sera directement conditionné par la lisibilité offerte par la firme dans son domaine d’activité.

1.1

tenir compte de leur caractère prévisionnel.

① Validation des prévisions d’exploitation

tions attendues.

La pertinence strategigue des options ou choix gui orfentent et nduisem les projections chiffrés sera étudiée en priorité.

Elle doit étre établie avec une bonne certitude,en fonction:

-de Ia situation actuelle de la firme dans la contexte de son domaine, et des éventuelles insuffisances ou déficiences quin lui faut corriger en matière de compétitivité;

-de l’adéquation des orientations retenues à cette situation actuelle,compte tenu des évolutions prévisibles du domaine sur tous les plans susceptible de renforcer ou de restreindre les atouts compétitif, de la firme:technologie,prix,services,chan. gements sur le marché secondaire, etc…

12 La cohérence quantitative des projections d’exploitation fera ensuite l’objet d’une étude critique rigoureuse, dont les différents axes ont déjà été iracés plus haut. L’objectif essentiel de ce travail est de définir le degré de confinance que l’on peut accorder aux principaux indicateurs qui expri-ment les conséquences chiffrées des choix, options et décisions élabo-rés:

– évolution des ventes et des parts du marché,tendances des prix et des volumes;

-niveau des marges opérationnelles, V. A., E.B.E. et R.E.X. notamment;

erspectives de rentabilité attendues, et adéquation aux moyens mis en ceuvres.

1.3

Le timing des opérations est enfin à considérer avec heaucoup de nigusur sur deux plans:

– conduite interne du projet, en terme de déroulement harmonise el convergent des diverses phases de realisation et de miss en ceuvre:

-réalisation conforme aux possibilites et perspectives actuelles et futures du marché,du point de vue de f’offrs comme de la demande.

Des facteurs aussi divers que:

-technologie dépassée en trop avancee;

– volume de l’offre inadaptée;

-manque de synchronie entre les efforts industricls et commer-ciaux;

peuvent en effet amener des échecs cuisants.

Ils seront localisés et évalués par la poursuite d’une réflexion systémati-que, principalement orientée vers la détermination des conséquences chiffrées des aléas probables.

2.1 Sensibilité des prévisions

2.11 La prise en compte d’un certain taux d’incertitudes quant à la capacité de la firme à mener à bien ce projet est certainement l’élément le plus direc-tement impliqué dans l’apparition des risques financiers.

Elle sera assurée selon deux axes complémentaires et souvent harmoni-sés.

La rentabilité prévisionnelle est assujettie à plusieurs obstacles éven-tuels:

– réalisation des objectifs de vente;

– maîtrise plus ou moins assurée des charges opérationnelles à caractère rigide;

– confirmation des gains de productivité espérés.

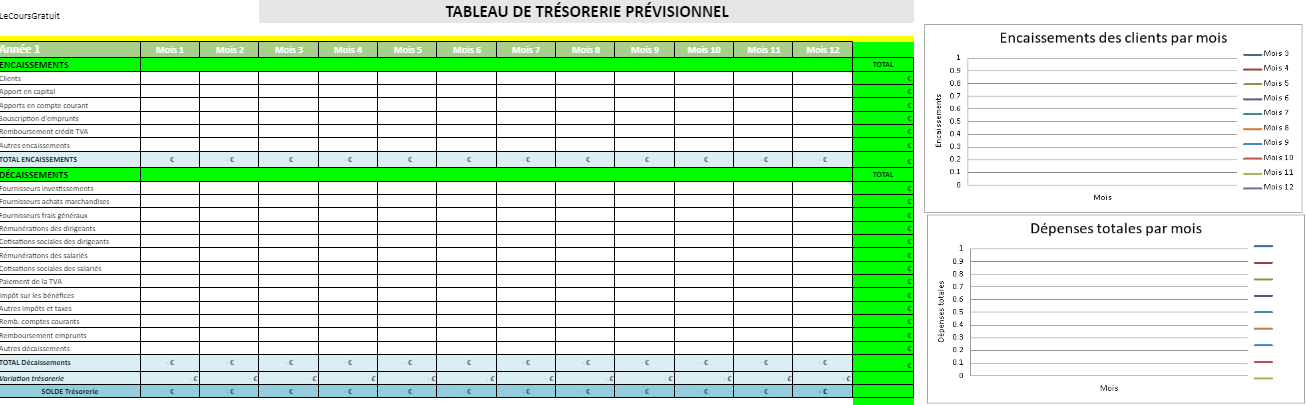

La trésorerie prévisionnelle peut enregistrer directement les conséquen-ces d’une éventuelle érosion des marges. Mais elle est aussi susceptible d’être affectée par les incidences propres à l’état de ses relations avec ses différents fournisseurs ou clients.

optimisation:

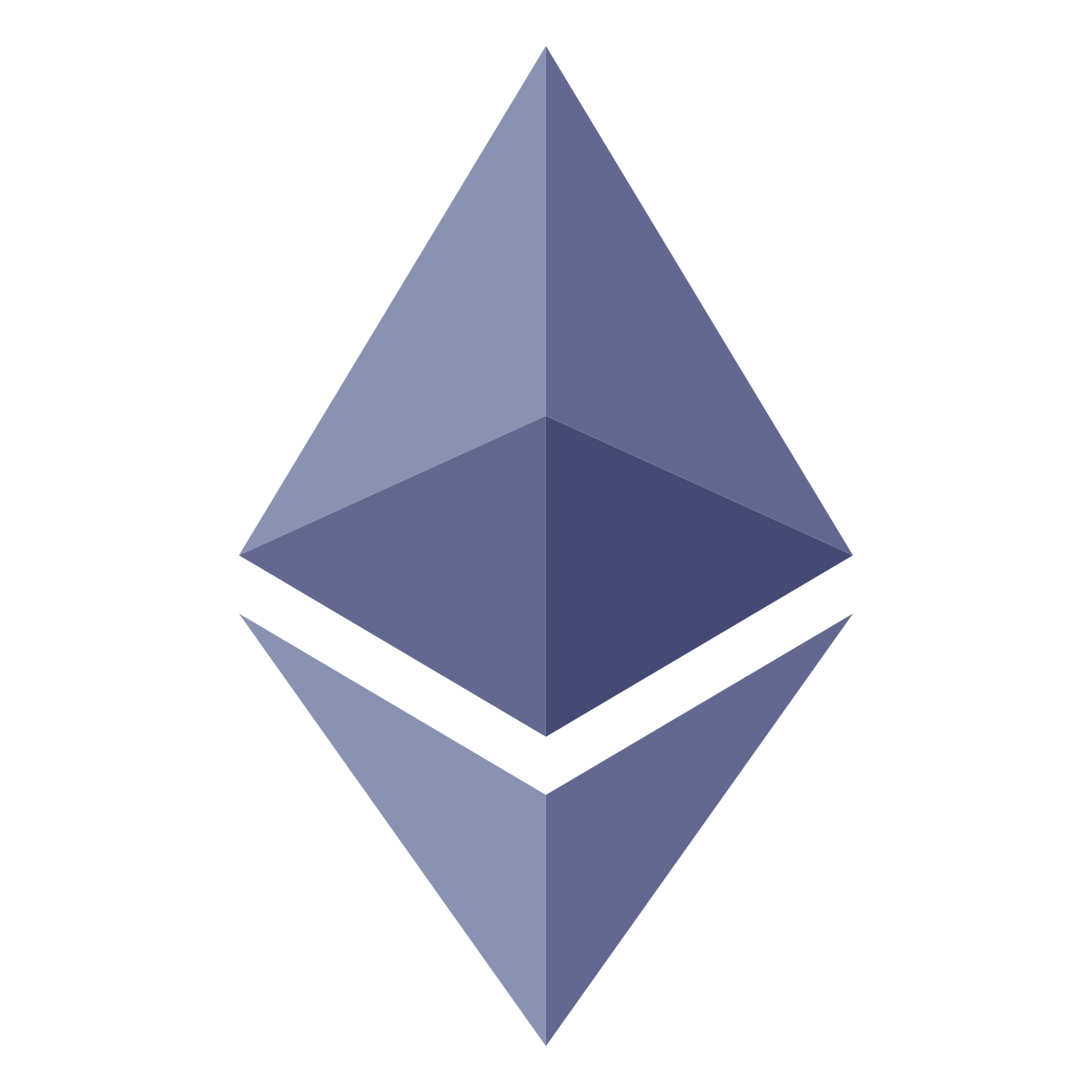

-importance de l’endettement global;

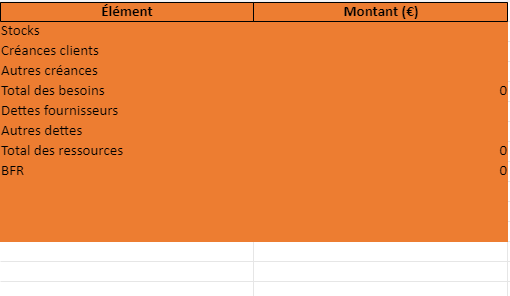

-détermination du taux de couverture FR/BFR;

-exigences de renforcement des fonds propres.

Le risque sera plus précisément défini par les divers tests de sensibilie, qui permettent de quantifier les conséquences de certaines évolutions défavorables:

– sur les marges et la rentabilité, ce qui permet de cerner plus rigoureusement les capacités d’endettement et de rembourse. ment de l’entreprise;

– sur la trésorerie et la solvabilité, ce qui nous conduira à une plus juste estimation des contraintes éventuelles de renforcement des fonds propres.

Le développement systématique de scénarios alternatifs,combinantle differentes hypothèses de rentabilité et de trésorerie, est alors la plus süre facon de mesurerl’ampleur possible des fluctuations des principaun ices de performance,leur impact sur la santé financière de la firme,e en définitive sur le risque des actionnaires et des prêteurs.