Modèle plan financier prévisionnel vierge

Recommandés

Cet article démystifie un modèle de plan financier prévisionnel vierge dans Excel 👇

Dans le monde des affaires, la planification financière joue un rôle crucial. Elle est le pilier sur lequel repose la stabilité et la croissance d’une entreprise. En élaborant un plan financier prévisionnel solide, les entreprises peuvent anticiper les défis, saisir les opportunités et prendre des décisions éclairées pour assurer leur succès à long terme.

La Planification Financière : Un Pilier de la Gestion d’Entreprise

La planification financière consiste à établir des projections et des stratégies pour gérer efficacement les ressources financières d’une entreprise. Elle comprend la prévision des revenus, des dépenses et des flux de trésorerie, ainsi que l’analyse des états financiers prévisionnels tels que le compte de résultat, le bilan et le tableau de flux de trésorerie. Cette démarche permet aux dirigeants d’identifier les tendances, d’évaluer les performances passées et d’anticiper les besoins futurs en matière de financement.

Les Avantages d’une Planification Financière Rigoureuse

Une planification financière rigoureuse offre de nombreux avantages aux entreprises :

Prévisibilité

En anticipant les variations des revenus et des dépenses, les entreprises peuvent mieux gérer leur trésorerie et éviter les crises de liquidité.

Prise de Décision Éclairée

Les projections financières permettent aux dirigeants de prendre des décisions stratégiques en toute connaissance de cause, en alignant les objectifs financiers avec la vision à long terme de l’entreprise.

Gestion des Risques

La planification financière permet d’identifier et de gérer les risques financiers, tels que l’endettement excessif ou la dépendance à un seul client.

Sécurisation des Financements

En présentant un plan financier solide, les entreprises peuvent rassurer les investisseurs et les créanciers potentiels, facilitant ainsi l’obtention de financements pour soutenir leur croissance.

Les Étapes Clés de l’Élaboration d’un Plan Financier Prévisionnel

Pour élaborer un plan financier prévisionnel efficace, les entreprises doivent suivre ces étapes clés :

Collecte des Données

Rassembler les informations financières historiques et identifier les tendances clés.

Établissement des Hypothèses

Sélectionner les hypothèses de croissance, d’inflation, de taux de change, etc., en se basant sur des données fiables et des analyses approfondies.

Modélisation Financière

Utiliser des outils et des logiciels spécialisés pour construire les états financiers prévisionnels, en tenant compte des données et des hypothèses établies.

Analyse et Interprétation

Évaluer la sensibilité aux variations, évaluer les besoins de financement et ajuster le plan en fonction des résultats obtenus.

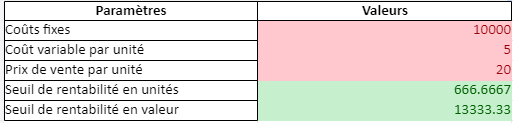

Modèle Simplifié de Tableau de Plan Financier Prévisionnel pour Entreprise

Voici un modèle simplifié d’un tableau de plan financier prévisionnel :

| Poste | Année 1 | Année 2 | Année 3 |

|---|---|---|---|

| Revenus | |||

| Ventes | |||

| Autres revenus | |||

| Total Revenus | |||

| Coûts et Charges | |||

| Coût des marchandises vendues | |||

| Frais de personnel | |||

| Frais généraux et administratifs | |||

| Autres charges | |||

| Total Coûts et Charges | |||

| Bénéfice (Perte) Avant Impôts | |||

| Impôts sur les bénéfices | |||

| Bénéfice (Perte) Net | |||

| Investissements et Financement | |||

| Dépenses en capital | |||

| Nouveaux emprunts | |||

| Remboursement d’emprunts | |||

| Total Investissements et Financement |

Ce modèle de tableau de plan financier prévisionnel comprend les principaux postes de revenus, de coûts et charges, ainsi que les éléments relatifs aux investissements et au financement. Vous pouvez remplir les cellules avec les montants prévus pour chaque année, en vous basant sur vos projections financières et vos hypothèses.

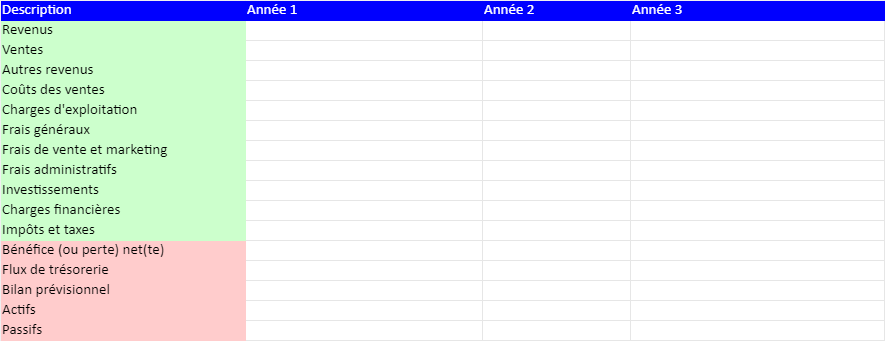

Exemple de remplissage d’un modèle de plan financier simplifié sur trois ans

| Année 1 | Année 2 | Année 3 | |

|---|---|---|---|

| Revenus | |||

| Ventes | 100 000 | 120 000 | 140 000 |

| Autres revenus | 5 000 | 6 000 | 7 000 |

| Coûts des ventes | |||

| Coûts des produits vendus | 40 000 | 48 000 | 56 000 |

| Charges d’exploitation | |||

| Frais généraux | 20 000 | 22 000 | 24 000 |

| Frais de vente et marketing | 10 000 | 12 000 | 14 000 |

| Frais administratifs | 8 000 | 9 000 | 10 000 |

| Investissements | |||

| Acquisitions d’actifs | 15 000 | 10 000 | 10 000 |

| Charges financières | |||

| Intérêts sur les prêts | 3 000 | 3 500 | 4 000 |

| Remboursements de capital | 5 000 | 5 000 | 5 000 |

| Impôts et taxes | |||

| Impôts sur le revenu des sociétés | 12 000 | 14 000 | 16 000 |

| Bénéfice (ou perte) net(te) | 16 000 | 19 500 | 23 000 |

| Flux de trésorerie | |||

| Encaissements | 105 000 | 126 000 | 147 000 |

| Décaissements | 95 000 | 112 000 | 130 000 |

| Bilan prévisionnel | |||

| Actifs | |||

| Trésorerie | 10 000 | 14 000 | 17 000 |

| Comptes clients | 25 000 | 30 000 | 35 000 |

| Stocks | 15 000 | 18 000 | 20 000 |

| Passifs | |||

| Dettes à court terme | 20 000 | 15 000 | 10 000 |

| Dettes à long terme | 30 000 | 25 000 | 20 000 |

Cet exemple présente des chiffres fictifs pour illustrer comment remplir un modèle de plan financier. Les montants peuvent varier en fonction de votre entreprise ou de votre projet. Vous pouvez ajuster les chiffres en fonction de vos propres prévisions et besoins.

Revenus

Les ventes représentent le chiffre d’affaires de l’entreprise provenant de la vente de ses produits ou services. Les chiffres prévus ici sont basés sur les prévisions de croissance et les estimations du marché pour chaque année.

Les autres revenus comprennent les sources de revenus autres que les ventes principales, telles que les revenus d’intérêts, les revenus de location, etc. Les montants sont estimés en fonction des sources supplémentaires de revenus prévues pour chaque année.

Coûts et Charges

Les coûts des produits vendus représentent les dépenses directes liées à la production ou à l’acquisition des produits vendus. Ces coûts peuvent inclure le coût des matières premières, de la main-d’œuvre directe, etc. Les montants prévus sont basés sur les coûts unitaires estimés et les volumes de vente prévus.

Charges d’exploitation

Les frais généraux comprennent les dépenses courantes de l’entreprise telles que les salaires du personnel administratif, le loyer, les services publics, etc. Les montants prévus sont basés sur les dépenses prévues pour chaque année.

Les frais de vente et de marketing comprennent les dépenses liées à la promotion et à la commercialisation des produits ou services, telles que la publicité, les salaires des vendeurs, etc. Les montants prévus sont basés sur les activités de marketing prévues pour chaque année.

Les frais administratifs comprennent les dépenses pour les opérations quotidiennes de l’entreprise telles que les frais de bureau, les frais de voyage, etc. Les montants prévus sont basés sur les dépenses administratives prévues pour chaque année.

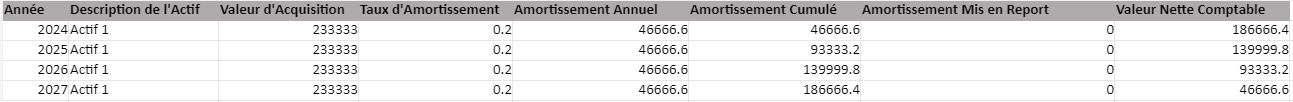

Investissements et Financement

Les investissements comprennent les achats d’actifs tels que de nouveaux équipements, des technologies ou des immobilisations corporelles. Les montants prévus sont basés sur les investissements planifiés pour chaque année.

Les intérêts sur les prêts représentent les frais d’intérêt payés sur les prêts ou les lignes de crédit. Les montants prévus sont basés sur les taux d’intérêt et les soldes de prêt prévus pour chaque année.

Les remboursements de capital représentent les paiements de principal effectués sur les prêts ou les lignes de crédit. Les montants prévus sont basés sur les calendriers de remboursement convenus pour chaque année.

Impôts et Bénéfices

Les impôts sur le revenu des sociétés représentent les impôts dus sur les bénéfices réalisés par l’entreprise. Les montants prévus sont basés sur les taux d’imposition et les bénéfices projetés pour chaque année.

Le bénéfice net représente le résultat financier de l’entreprise après avoir pris en compte toutes les dépenses et les impôts. Les montants prévus sont basés sur les revenus, les coûts et les charges projetés pour chaque année.

Trésorerie et Dettes

Les encaissements représentent les entrées de trésorerie prévues provenant des ventes et autres sources de revenus. Les montants sont basés sur les prévisions de ventes et les termes de paiement convenus.

Les décaissements représentent les sorties de trésorerie prévues pour les coûts, les investissements et les remboursements. Les montants sont basés sur les coûts, les investissements et les remboursements prévus pour chaque année.

La trésorerie représente les liquidités disponibles à la fin de chaque année, calculées en soustrayant les décaissements des encaissements pour chaque année.

Les comptes clients représentent les montants dus par les clients pour les ventes effectuées, prévus pour chaque année.

Les stocks représentent la valeur des marchandises détenues par l’entreprise, prévus pour chaque année.

Les dettes à court terme représentent les dettes de l’entreprise à rembourser dans l’année suivante, prévues pour chaque année.

Les dettes à long terme représentent les dettes de l’entreprise à rembourser sur plusieurs années, prévues pour chaque année.

Analyse Financière et Recommandations Stratégiques pour la Croissance de l’Entreprise

Nous pressentons ci-après une analyse chiffrée basée sur les données fournies dans le tableau financier, suivie de recommandations :

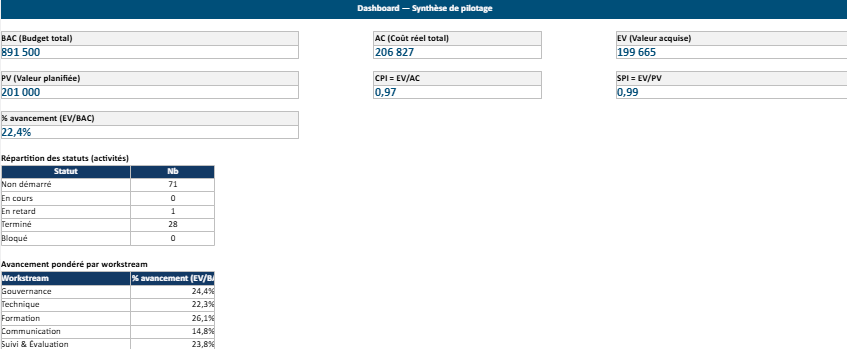

Analyse Chiffrée

- Croissance des Revenus : Les revenus de l’entreprise augmentent régulièrement au fil des années, passant de 100 000 dans la première année à 140 000 dans la troisième année. Cela indique une croissance stable de l’activité.

- Gestion des Coûts : Les coûts des produits vendus augmentent proportionnellement aux ventes, ce qui suggère une gestion efficace des coûts de production. Cependant, il est essentiel de surveiller ces coûts pour maintenir des marges bénéficiaires saines.

- Charges d’Exploitation : Les frais généraux, les frais de vente et de marketing, ainsi que les frais administratifs augmentent également avec les ventes. Il convient d’examiner ces dépenses de près pour s’assurer qu’elles contribuent efficacement à la croissance de l’entreprise.

- Investissements : Les investissements en acquisitions d’actifs sont relativement stables sur les trois années. Il est important de continuer à investir dans des actifs qui soutiennent la croissance future tout en maintenant une gestion prudente des liquidités.

- Charges Financières : Les intérêts sur les prêts et les remboursements de capital augmentent légèrement chaque année. Il est crucial de surveiller ces charges pour maintenir un niveau de dette gérable et éviter un fardeau financier excessif.

- Impôts et Bénéfices : Les impôts sur le revenu des sociétés augmentent avec les bénéfices croissants de l’entreprise. Il est important de planifier et de budgétiser soigneusement ces impôts pour éviter des surprises fiscales et maximiser les bénéfices nets.

Recommandations

- Optimisation des Coûts : Effectuer une analyse détaillée des coûts pour identifier les domaines où des économies peuvent être réalisées sans compromettre la qualité ou la croissance de l’entreprise.

- Investissement dans le Marketing : Renforcer les efforts de marketing pour accroître la visibilité de l’entreprise et stimuler les ventes. Cela pourrait inclure l’expansion des campagnes publicitaires, l’amélioration de la présence en ligne et la participation à des événements sectoriels.

- Gestion de Trésorerie : Mettre en place des politiques de gestion de trésorerie solides pour optimiser les flux de trésorerie et garantir une disponibilité suffisante de liquidités pour répondre aux besoins opérationnels et de croissance.

- Diversification des Revenus : Explorer de nouvelles sources de revenus potentielles, telles que des produits ou services complémentaires, des partenariats stratégiques ou l’expansion vers de nouveaux marchés géographiques.

- Surveillance de la Rentabilité : Mettre en place des indicateurs de performance clés (KPI) pour surveiller de près la rentabilité de l’entreprise et ajuster les stratégies en conséquence pour maximiser les bénéfices tout en maintenant une croissance durable.

En suivant ces recommandations et en continuant à surveiller de près les performances financières, l’entreprise peut renforcer sa position sur le marché et poursuivre sa croissance de manière durable.