Applications de l’Intérêt Composé : Calculater Excel Automatisé

Recommandés

L’intérêt composé est un concept fondamental en finance, qui permet de calculer les intérêts en réinvestissant les gains. Il est largement utilisé dans de nombreux domaines, aussi bien pour les investissements que pour les prêts et les emprunts.

La formule de calcul de l’intérêt composé est utilisée pour déterminer la valeur future d’un investissement ou d’un capital initial après un certain temps, en tenant compte des intérêts qui s’ajoutent au principal à chaque période.

Formule générale :

Où :

- FV = Valeur future (Future Value) : montant total après la période donnée.

- PV = Valeur présente (Present Value) : capital initial investi ou emprunté.

- r = Taux d’intérêt périodique (rate) : taux d’intérêt par période (annuel, mensuel, etc.).

- n = Nombre total de périodes (number of periods) : durée multipliée par le nombre de périodes dans l’unité de temps choisie.

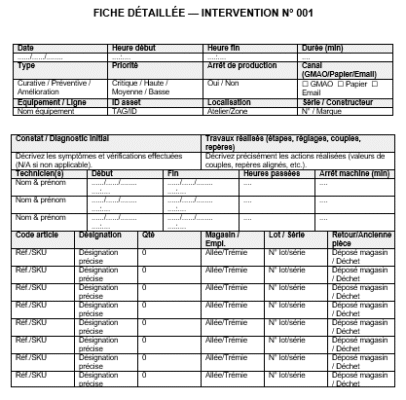

Descriptif du fichier « Simulations Intérêt Composé » :

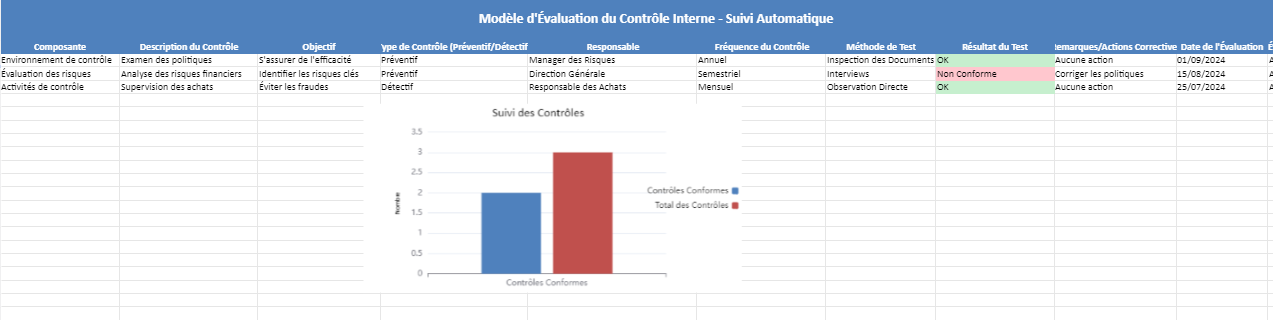

Ce fichier Excel est un outil pratique et automatisé pour effectuer des simulations d’intérêt composé, avec ou sans paiements réguliers. Il contient une feuille intitulée « Simulations Intérêt Composé » permettant d’explorer différents scénarios financiers. Chaque simulation inclut les colonnes suivantes :

- Capital Initial (PV) : Le montant de départ investi ou emprunté.

- Taux d’Intérêt (%) : Le taux appliqué pour chaque période (annuel ou autre).

- Nombre de Périodes (n) : La durée en unités de temps.

- Paiement Régulier (PMT) : Les montants ajoutés périodiquement.

- Valeur Future (FV) : Résultat calculé automatiquement grâce à des formules intégrées.

Ce fichier simplifie l’analyse financière en automatisant les calculs et en adaptant dynamiquement les résultats. Idéal pour la planification financière, l’investissement ou la gestion de dettes, il permet d’évaluer facilement l’impact de différents paramètres. Les cellules sont colorées pour améliorer la lisibilité et la compréhension des données.

Voici les principales applications de l’intérêt composé :

1. Investissements à Long Terme

L’une des principales applications de l’intérêt composé est dans les investissements à long terme, où les gains générés chaque année sont réinvestis pour produire plus d’intérêts dans les périodes suivantes. Cet effet est souvent appelé effet boule de neige.

- Comptes d’épargne : Les comptes bancaires rémunérés utilisent l’intérêt composé pour augmenter les économies des déposants. Plus les intérêts sont composés fréquemment, plus le montant final sera élevé.

- Fonds de placement (actions, obligations) : Dans les fonds de placement, les dividendes et intérêts générés par les actifs sont réinvestis, ce qui permet de maximiser le rendement à long terme.

- Assurance vie : Les intérêts composés sont utilisés pour faire croître les primes versées dans des contrats d’assurance vie. Ce mécanisme permet d’augmenter la valeur du capital assuré avec le temps.

2. Retraites et Planification Financière

Les plans de retraite comme les régimes à cotisations définies (par exemple, les plans 401(k) aux États-Unis ou les PER en France) sont basés sur l’intérêt composé. Les cotisations annuelles, ainsi que les gains générés, sont réinvestis, ce qui permet de faire fructifier les fonds de retraite sur plusieurs décennies.

- Régimes de retraite : Les travailleurs investissent régulièrement des sommes dans des comptes de retraite, et ces sommes produisent des intérêts composés sur de longues périodes (20-40 ans).

- Planification financière personnelle : L’intérêt composé est essentiel pour la gestion de patrimoine et la planification financière sur le long terme. Plus l’investisseur commence tôt, plus l’effet de la capitalisation est puissant.

3. Prêts et Emprunts

L’intérêt composé est souvent appliqué aux prêts à long terme, notamment pour les hypothèques, les prêts à la consommation, et les crédits étudiants. Les emprunteurs paient des intérêts non seulement sur le montant emprunté (capital initial), mais aussi sur les intérêts accumulés.

- Prêts hypothécaires : Dans les crédits immobiliers, les intérêts sont généralement calculés sur une base composée, ce qui signifie que les emprunteurs paient des intérêts sur le montant initial du prêt ainsi que sur les intérêts non remboursés des mois précédents.

- Cartes de crédit : Les dettes de carte de crédit non payées sont soumises à des intérêts composés, ce qui peut faire grimper rapidement le montant dû si les paiements mensuels ne couvrent pas les intérêts.

- Prêts étudiants : Les intérêts des prêts étudiants sont souvent composés mensuellement ou annuellement, ce qui entraîne une augmentation du montant à rembourser sur une longue période.

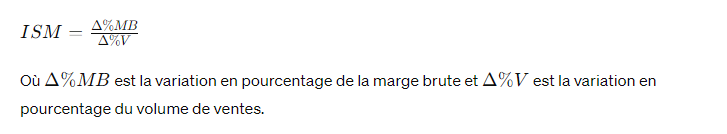

4. Calcul du Retour sur Investissement (ROI)

L’intérêt composé est utilisé pour calculer le retour sur investissement (ROI) de divers actifs financiers tels que les actions, les obligations, et les fonds communs de placement. Il permet de comparer le rendement de plusieurs types d’investissements et de prévoir leur croissance potentielle à long terme.

- Rendement des actions : L’investisseur qui réinvestit ses dividendes bénéficie de l’intérêt composé, ce qui permet une croissance exponentielle de son portefeuille d’actions.

- Obligations et titres de créance : Les intérêts perçus sur les obligations peuvent être réinvestis pour augmenter la valeur totale du portefeuille.

5. Croissance des Entreprises et des Revenus

L’intérêt composé est aussi applicable à la croissance des revenus d’une entreprise ou d’une personne. Par exemple, les entreprises qui réinvestissent leurs profits dans des projets générateurs de revenus bénéficient de la même logique de capitalisation que l’intérêt composé.

- Réinvestissement des profits : Les entreprises réinvestissent leurs bénéfices pour financer leur croissance, ce qui permet d’augmenter leurs revenus de manière exponentielle au fil du temps.

- Croissance de la clientèle : Dans les modèles économiques de type effet viral, la croissance du nombre de clients peut être modélisée de manière similaire à l’intérêt composé, où chaque nouveau client peut en amener d’autres de manière exponentielle.

6. Financement des Projets à Long Terme

L’intérêt composé est souvent utilisé pour évaluer la rentabilité des projets d’investissement à long terme, comme la construction d’infrastructures ou les grands projets industriels. Les cash-flows projetés (entrées et sorties de fonds) peuvent être actualisés à l’aide de l’intérêt composé pour déterminer si un projet est rentable ou non.

- Valeur actuelle nette (VAN) : Dans les projets d’investissement, l’intérêt composé est utilisé pour calculer la VAN, qui permet de déterminer si les flux de trésorerie futurs d’un projet justifient l’investissement initial.

7. Obligations à Coupons Réinvestis

Les obligations à coupons réinvestis permettent de tirer parti de l’intérêt composé. Les coupons d’intérêt périodiques (versés par l’émetteur de l’obligation) sont réinvestis à chaque période dans de nouvelles obligations ou dans des produits financiers, ce qui permet de générer des intérêts supplémentaires.

8. Comptes de dépôt avec intérêt composé

Les comptes d’épargne et comptes à terme sont basés sur l’intérêt composé. La banque verse des intérêts sur le solde du compte, et ces intérêts sont réinvestis à chaque période pour générer plus d’intérêts dans la période suivante.

- Livret A (France) : Les intérêts composés sont utilisés dans ce type de compte d’épargne réglementé, qui verse des intérêts calculés chaque quinzaine et capitalisés à la fin de l’année.

L’intérêt composé est un outil financier puissant qui peut transformer les petits investissements initiaux en grandes sommes au fil du temps grâce à la capitalisation des intérêts. Que ce soit pour des comptes d’épargne, des investissements, des prêts ou des projets d’entreprises, comprendre et utiliser l’intérêt composé permet de maximiser les rendements et de mieux gérer les emprunts.

1. Qu’est-ce que l’intérêt composé ?

L’intérêt composé ajoute les intérêts au capital, augmentant ainsi les montants au fil du temps.

2. Comment fonctionne ce fichier Excel ?

Le fichier calcule automatiquement la valeur future en fonction des données saisies.

3. Peut-on simuler des paiements réguliers ?

Oui, ajoutez le montant dans la colonne « Paiement Régulier (PMT) ».

4. Les taux d’intérêt sont-ils exprimés en pourcentage ?

Oui, entrez le taux d’intérêt en pourcentage (exemple : 5 pour 5 %).

5. Peut-on modifier les périodes ?

Oui, ajustez le nombre dans la colonne « Nombre de Périodes (n) ».

6. Le fichier est-il personnalisable ?

Oui, vous pouvez ajouter ou supprimer des lignes et adapter les calculs.

7. Que signifie « Valeur Future (FV) » ?

C’est le montant total après ajout des intérêts et paiements.

8. Est-ce adapté pour des investissements à long terme ?

Oui, le fichier est idéal pour des plans à court et long terme.

9. Puis-je analyser plusieurs scénarios ?

Oui, chaque ligne correspond à une simulation différente.

10. Le fichier fonctionne-t-il sur tous les logiciels Excel ?

Oui, il est compatible avec Excel 2010 et versions ultérieures.