Reporting Comptable : Exercices Corrigés Avancés

Recommandés

Le reporting comptable est essentiel pour évaluer la performance financière, la solvabilité, la rentabilité et la gestion des flux de trésorerie d’une entreprise. Afin d’analyser ces éléments clés, il est nécessaire de maîtriser un certain nombre de formules comptables. Voici une fiche pratique qui présente les formules courantes utilisées dans le reporting comptable. Ces formules sont utiles pour créer des tableaux de bord financiers, analyser les ratios et comprendre la situation financière globale d’une entreprise.

Fiche Pratique : Formules pour le Reporting Comptable

1. Rentabilité

La rentabilité mesure la capacité d’une entreprise à générer des profits par rapport à ses ressources (capitaux, actifs). Voici les principales formules utilisées pour évaluer la rentabilité :

reporting_formulas:

- name: "Ratio de rentabilité des capitaux propres (ROE)"

formula: "ROE = (Résultat Net / Capitaux Propres) x 100"

- name: "Taux de marge nette"

formula: "Marge nette = (Résultat Net / Chiffre d'Affaires) x 100"Le ROE (Return on Equity) permet de savoir combien de bénéfice est généré par euro investi par les actionnaires, tandis que la marge nette montre quelle proportion du chiffre d’affaires se transforme en bénéfice.

2. Solvabilité et Endettement

La solvabilité indique la capacité de l’entreprise à couvrir ses dettes avec ses actifs ou ses capitaux propres, et le taux d’endettement montre le poids des dettes dans le financement de l’entreprise.

reporting_formulas:

- name: "Ratio de solvabilité"

formula: "Solvabilité = (Capitaux Propres / Total Actif) x 100"

- name: "Taux d'endettement"

formula: "Taux d'endettement = (Dettes Financières / Capitaux Propres) x 100"Une bonne solvabilité rassure les investisseurs et les créanciers, car elle montre que l’entreprise a suffisamment de capitaux propres pour rembourser ses dettes.

3. Liquidité

Les ratios de liquidité mesurent la capacité de l’entreprise à couvrir ses obligations à court terme à l’aide de ses actifs courants.

reporting_formulas:

- name: "Ratio de liquidité générale"

formula: "Liquidité générale = Actifs Courants / Passifs Courants"Un ratio de liquidité supérieur à 1 indique que l’entreprise est capable de couvrir ses passifs à court terme avec ses actifs courants.

4. Gestion des Stocks

Le taux de rotation des stocks permet de mesurer l’efficacité avec laquelle une entreprise gère ses stocks. Un taux élevé montre une bonne gestion des stocks.

reporting_formulas:

- name: "Rotation des stocks"

formula: "Rotation des stocks = Coût des Ventes / Stock Moyen"5. Seuil de Rentabilité (Point Mort)

Le seuil de rentabilité est le niveau de chiffre d’affaires à partir duquel l’entreprise couvre ses coûts fixes et variables. C’est le point où elle commence à générer des bénéfices.

reporting_formulas:

- name: "Seuil de rentabilité (en valeur)"

formula: "Seuil de rentabilité = Coûts Fixes / Taux de Marge sur Coût Variable"6. Besoin en Fonds de Roulement (BFR)

Le BFR indique le besoin de financement à court terme pour couvrir le cycle d’exploitation (décalage entre les paiements des fournisseurs et les encaissements des clients).

reporting_formulas:

- name: "BFR (Besoin en Fonds de Roulement)"

formula: "BFR = (Créances Clients + Stocks) - (Dettes Fournisseurs + Dettes Courantes)"7. Trésorerie et Flux de Trésorerie

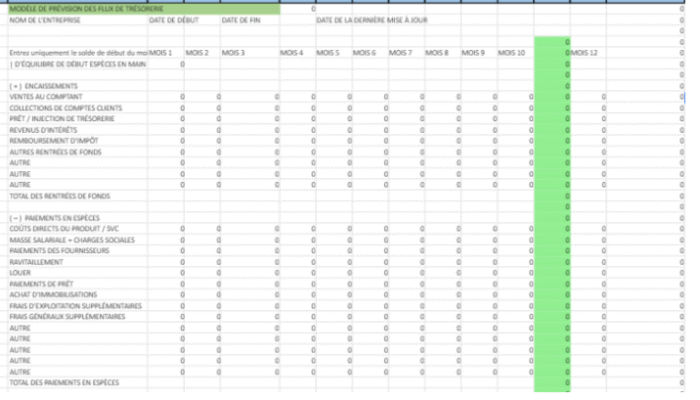

Le cash flow et les flux de trésorerie permettent d’évaluer la liquidité générée par les activités de l’entreprise. Le cash flow opérationnel est particulièrement utile pour mesurer la capacité d’une entreprise à générer des liquidités à partir de son activité principale.

reporting_formulas:

- name: "Cash Flow opérationnel"

formula: "Cash Flow Opérationnel = Résultat Net + Dotations aux Amortissements - Variations du BFR"

- name: "Flux de trésorerie d'exploitation"

formula: "Flux de trésorerie d'exploitation = Produits d'exploitation - Charges d'exploitation + Variation du BFR"8. Performance Opérationnelle

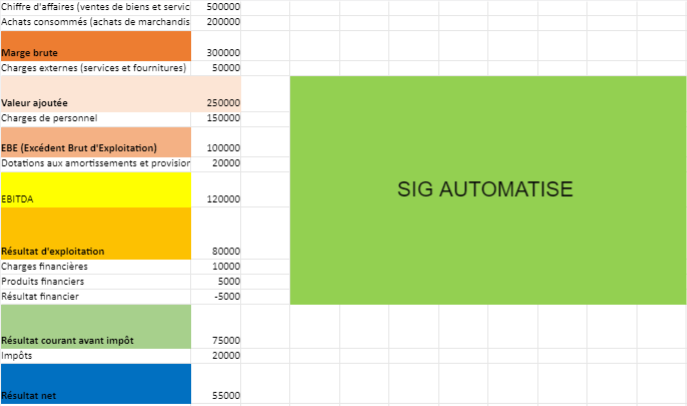

L’EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) est un indicateur clé qui permet de mesurer la performance opérationnelle d’une entreprise avant la prise en compte des décisions financières et fiscales.

reporting_formulas:

- name: "EBITDA"

formula: "EBITDA = Résultat d'exploitation + Amortissements + Provisions"Cette fiche pratique vous donne un aperçu des formules les plus courantes utilisées dans le reporting comptable. Ces formules sont essentielles pour analyser la santé financière de l’entreprise et fournir des informations claires et précises aux gestionnaires, actionnaires et autres parties prenantes.

Voici plusieurs exercices supplémentaires détaillant des aspects clés du reporting comptable, incluant le calcul des amortissements, les provisions, l’analyse de performance à travers des ratios financiers, et d’autres éléments essentiels.

Exercice 1 : Calcul des amortissements

Enoncé :

L’entreprise MNO a acheté une machine industrielle pour 100 000 € au 1er janvier 2022. Cette machine a une durée de vie estimée à 10 ans et une valeur résiduelle de 10 000 € à la fin de sa durée de vie. L’amortissement est linéaire.

Question :

Calculez le montant de l’amortissement annuel et l’amortissement cumulé au 31 décembre 2023 (après deux ans).

Solution :

Calcul de la base amortissable :

- Coût d’achat : 100 000 €

- Valeur résiduelle : 10 000 €

- Base amortissable = 100 000 € – 10 000 € = 90 000 €

Amortissement annuel (en mode linéaire) :

- Amortissement annuel = Base amortissable / Durée de vie

- Amortissement annuel = 90 000 € / 10 ans = 9 000 € par an

Amortissement cumulé au 31 décembre 2023 (après deux ans) :

- Amortissement cumulé = 9 000 € × 2 = 18 000 €

Résultats :

- Amortissement annuel : 9 000 €

- Amortissement cumulé au 31 décembre 2023 : 18 000 €

Exercice 2 : Provisions pour risques et charges

Enoncé :

L’entreprise XYZ est confrontée à un litige judiciaire avec un ancien fournisseur. Les avocats de l’entreprise estiment que l’entreprise pourrait perdre ce procès, avec une amende possible de 50 000 €. La décision finale devrait être rendue dans les trois prochaines années.

Question :

Quel montant doit être provisionné au titre de ce risque à la clôture de l’exercice 2023 ? Établissez l’écriture comptable pour la constitution de cette provision.

Solution :

Identification du risque :

- Le montant du risque potentiel : 50 000 €

- Comme il existe une probabilité significative de perdre le procès et que le montant est estimable, l’entreprise doit provisionner la totalité de l’amende probable.

Écriture comptable pour la constitution de la provision :

6815 - Dotations aux provisions pour risques : 50 000 € (débit)

1511 - Provisions pour litiges : 50 000 € (crédit)Explication :

- La dotation aux provisions est enregistrée dans les charges de l’exercice.

- La provision pour litiges est comptabilisée dans les passifs, car elle représente une obligation potentielle.

Exercice 3 : Analyse de la performance à travers les ratios financiers

Enoncé :

L’entreprise DEF présente les informations suivantes pour l’exercice 2023 :

- Chiffre d’affaires : 800 000 €

- Coût des marchandises vendues : 320 000 €

- Résultat net : 120 000 €

- Actif total : 1 200 000 €

- Capitaux propres : 700 000 €

- Dettes financières : 250 000 €

- Effectif moyen : 25 salariés

Question :

Calculez les ratios suivants pour analyser la performance de l’entreprise :

- Marge nette

- Rentabilité économique (ROA)

- Rentabilité des capitaux propres (ROE)

- Productivité par salarié

Solution :

Marge nette :

- Marge nette = (Résultat net / Chiffre d’affaires) × 100

- Marge nette = (120 000 / 800 000) × 100 = 15 %

Rentabilité économique (ROA) :

- ROA = (Résultat net / Total actif) × 100

- ROA = (120 000 / 1 200 000) × 100 = 10 %

Rentabilité des capitaux propres (ROE) :

- ROE = (Résultat net / Capitaux propres) × 100

- ROE = (120 000 / 700 000) × 100 = 17,14 %

Productivité par salarié :

- Productivité par salarié = Chiffre d’affaires / Effectif moyen

- Productivité par salarié = 800 000 / 25 = 32 000 € par salarié

Résultats des ratios financiers :

1. Marge nette : 15 %

2. Rentabilité économique (ROA) : 10 %

3. Rentabilité des capitaux propres (ROE) : 17,14 %

4. Productivité par salarié : 32 000 €Exercice 3 : Calcul du Besoin en Fonds de Roulement (BFR)

Enoncé :

L’entreprise JKL présente les informations suivantes pour l’exercice 2023 :

- Créances clients : 90 000 €

- Stocks : 120 000 €

- Dettes fournisseurs : 70 000 €

- Dettes sociales et fiscales : 30 000 €

Question :

Calculez le besoin en fonds de roulement (BFR) de l’entreprise.

Solution :

Calcul du BFR :

- BFR = (Créances clients + Stocks) – (Dettes fournisseurs + Dettes sociales et fiscales)

- BFR = (90 000 € + 120 000 €) – (70 000 € + 30 000 €)

- BFR = 210 000 € – 100 000 € = 110 000 €

Résultat : Le BFR de l’entreprise est de 110 000 €.

Interprétation :

Un BFR positif signifie que l’entreprise a un besoin de financement pour couvrir les décalages de trésorerie liés à son cycle d’exploitation (ventes à crédit, stock à financer, etc.).

Exercice 4 : Calcul du seuil de rentabilité

Enoncé :

L’entreprise MNP a réalisé les données financières suivantes pour l’année 2023 :

- Chiffre d’affaires : 500 000 €

- Coûts fixes annuels : 150 000 €

- Coût variable unitaire : 20 €

- Prix de vente unitaire : 50 €

Question :

Calculez le seuil de rentabilité en valeur et en quantité.

Solution :

Calcul de la marge sur coût variable (MCV) unitaire :

- MCV = Prix de vente unitaire – Coût variable unitaire

- MCV = 50 € – 20 € = 30 €

Seuil de rentabilité en quantité :

- Seuil de rentabilité (quantité) = Coûts fixes / MCV unitaire

- Seuil de rentabilité (quantité) = 150 000 € / 30 € = 5 000 unités

Calcul du seuil de rentabilité en valeur :

- Seuil de rentabilité (valeur) = Seuil de rentabilité en quantité × Prix de vente unitaire

- Seuil de rentabilité (valeur) = 5 000 × 50 € = 250 000 €

Résultats :

- Seuil de rentabilité en quantité : 5 000 unités

- Seuil de rentabilité en valeur : 250 000 €Interprétation :

L’entreprise doit vendre au moins 5 000 unités ou réaliser un chiffre d’affaires de 250 000 € pour couvrir ses coûts fixes et variables, et commencer à générer des bénéfices.

Exercice 5 : Préparation d’un état de rapprochement bancaire

Enoncé :

L’entreprise OPQ a un solde bancaire au 31 décembre 2023 de 35 000 € selon ses livres de comptes. Cependant, après réconciliation avec l’extrait bancaire, les informations suivantes sont disponibles :

- Un chèque de 5 000 € émis en décembre n’a pas encore été encaissé.

- Un virement client de 8 000 € est apparu sur le relevé bancaire mais n’a pas encore été enregistré dans les livres.

- Des frais bancaires de 500 € sont apparus sur le relevé mais pas dans les livres.

Question :

Établissez l’état de rapprochement bancaire au 31 décembre 2023.

Solution :

- Solde comptable (selon les livres) : 35 000 €

- Ajouter le virement client non enregistré : + 8 000 €

- Déduire le chèque non encaissé : – 5 000 €

- Déduire les frais bancaires non enregistrés : – 500 €

État de rapprochement bancaire :

« `

Solde comptable : 35 000 €

- Virement client non enregistré : 8 000 €

- Chèque non encaissé : (5 000 €)

– Frais bancaires non enregistrés : (500 €)

Solde bancaire après rapprochement :

Voici la suite de l’exercice :

État de rapprochement bancaire :

Solde comptable : 35 000 €

+ Virement client non enregistré : 8 000 €

- Chèque non encaissé : (5 000 €)

- Frais bancaires non enregistrés : (500 €)

-------------------------------------------

Solde bancaire après rapprochement : **37 500 €**Interprétation :

Après la réconciliation des éléments non enregistrés dans les livres ou non encore traités par la banque, le solde bancaire réel est de 37 500 € au 31 décembre 2023. Ce solde prend en compte les différences de traitement entre les livres de l’entreprise et le relevé bancaire.

Exercice 6 : Établissement du plan de financement

Enoncé :

L’entreprise RST envisage un investissement de 200 000 € pour acquérir de nouvelles machines. Le financement est prévu comme suit :

- Apport en capital : 80 000 €

- Prêt bancaire : 100 000 €

- Autofinancement (réserves) : 20 000 €

Question :

Établissez le plan de financement de cet investissement, et déterminez si le financement est équilibré.

Solution :

Coût de l’investissement :

- Coût total des nouvelles machines : 200 000 €

Sources de financement :

- Apport en capital : 80 000 €

- Prêt bancaire : 100 000 €

- Autofinancement : 20 000 €

- Total des financements = 80 000 € + 100 000 € + 20 000 € = 200 000 €

Plan de financement :

Besoin d'investissement : 200 000 €

----------------------------------

Apport en capital : 80 000 €

Prêt bancaire : 100 000 €

Autofinancement : 20 000 €

----------------------------------

Total des financements : 200 000 €Interprétation :

Le plan de financement est équilibré car les sources de financement (200 000 €) couvrent exactement le besoin d’investissement (200 000 €).

Exercice 7 : Évaluation du taux de rotation des stocks

Enoncé :

L’entreprise UVW a les données suivantes pour l’année 2023 :

- Stock initial au 1er janvier 2023 : 60 000 €

- Stock final au 31 décembre 2023 : 80 000 €

- Coût des marchandises vendues (CMV) sur l’année : 300 000 €

Question :

Calculez le taux de rotation des stocks et la durée moyenne de stockage en jours.

Solution :

Calcul de la valeur moyenne des stocks :

- Valeur moyenne des stocks = (Stock initial + Stock final) / 2

- Valeur moyenne des stocks = (60 000 € + 80 000 €) / 2 = 70 000 €

Calcul du taux de rotation des stocks :

- Taux de rotation des stocks = Coût des marchandises vendues / Valeur moyenne des stocks

- Taux de rotation des stocks = 300 000 € / 70 000 € = 4,29

Calcul de la durée moyenne de stockage :

- Durée moyenne de stockage = 365 jours / Taux de rotation des stocks

- Durée moyenne de stockage = 365 / 4,29 = 85 jours

Résultats :

- Taux de rotation des stocks : 4,29

- Durée moyenne de stockage : 85 jours

Interprétation :

Le stock de l’entreprise UVW tourne environ 4,29 fois par an, ce qui signifie que chaque article en stock reste en moyenne 85 jours avant d’être vendu. Un taux de rotation élevé est souvent un bon indicateur d’efficacité dans la gestion des stocks.

Ces exercices corrigés vous donnent une vue complète des principaux éléments du reporting comptable, couvrant des domaines tels que la gestion des stocks, les provisions, les amortissements, l’évaluation des ratios financiers, et la réconciliation bancaire. Chaque exercice met en lumière un aspect clé de la gestion comptable, vous permettant ainsi de comprendre les bases théoriques tout en pratiquant leur application concrète.