Modèle de Black-Scholes dans la gestion des risques : Template Excel

Recommandés

Le modèle de Black-Scholes, développé dans les années 1970, est un outil fondamental en finance quantitative, utilisé pour évaluer le prix des options financières et gérer les risques associés. Cet article explore les principes du modèle de Black-Scholes et son rôle dans la gestion des risques.

Fondements du modèle de Black-Scholes

Marché efficace

Le modèle suppose que les marchés financiers sont efficients, c’est-à-dire que toutes les informations disponibles sont déjà reflétées dans les prix des actifs.

Absence d’opportunités d’arbitrage

Il est supposé qu’il n’y a pas d’opportunités d’arbitrage sans risque sur le marché, ce qui signifie que les traders ne peuvent pas réaliser des bénéfices sans prendre de risques.

Distribution normale des rendements

Le modèle suppose que les rendements des actifs sous-jacents suivent une distribution normale, ce qui permet de calculer la probabilité de différentes variations de prix.

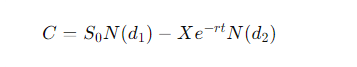

Formule de Black-Scholes

La formule de Black-Scholes est utilisée pour calculer le prix d’une option européenne sur un actif financier. Voici la formule de base :

Où :

- (C) est le prix de l’option,

- (S_0) est le prix actuel de l’actif sous-jacent,

- (X) est le prix d’exercice de l’option,

- (r) est le taux d’intérêt sans risque,

- (t) est le temps restant jusqu’à l’expiration de l’option,

- (N) est la fonction de répartition cumulative de la loi normale,

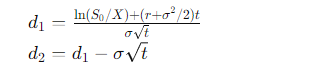

- (d_1) et (d_2) sont calculés comme suit :

Où (\sigma) est la volatilité de l’actif sous-jacent.

Utilisation dans la gestion des risques

Évaluation du risque de marché

Les institutions financières peuvent évaluer le risque associé à leurs positions sur les options et les dérivés en calculant les sensibilités des prix par rapport aux variations des facteurs de risque.

Gestion du portefeuille

Les gestionnaires de portefeuille peuvent utiliser le modèle pour évaluer la sensibilité globale de leur portefeuille aux fluctuations des marchés financiers.

Stratégies de couverture

Les investisseurs peuvent utiliser le modèle pour mettre en œuvre des stratégies de couverture qui les protègent contre les variations défavorables des prix des actifs sous-jacents.

Limites du modèle de Black-Scholes

Hypothèses simplificatrices

Le modèle repose sur des hypothèses simplificatrices qui peuvent ne pas être réalistes dans tous les contextes.

Volatilité implicite

Le modèle suppose une volatilité constante, alors que dans la réalité, elle peut varier et être difficile à estimer.

Options exotiques

Le modèle est conçu pour évaluer les options européennes standard et peut ne pas être adapté à l’évaluation d’options exotiques plus complexes.

| Paramètres | Valeur |

|---|---|

| Prix de l’actif | $100 |

| Prix d’exercice | $105 |

| Taux d’intérêt | 5% (annuel) |

| Volatilité | 20% (annuel) |

| Temps restant | 1 an |

| ————————————————- | |

| Valeur de l’option selon Black-Scholes | |

| ————————————————- | |

| d1 | 0.125 |

| d2 | -0.075 |

| N(d1) | 0.550 |

| N(d2) | 0.475 |

| ————————————————- | |

| Prix de l’option | $2.97 |

| ————————————————- |

Dans cet exemple :

- Le prix de l’actif sous-jacent est de $100.

- Le prix d’exercice de l’option est de $105.

- Le taux d’intérêt sans risque est de 5% par an.

- La volatilité de l’actif sous-jacent est de 20% par an.

- Le temps restant jusqu’à l’expiration de l’option est de 1 an.

En utilisant les formules de Black-Scholes, les valeurs de d1d1 et d2d2 sont calculées, ainsi que les probabilités N(d1)N(d1) et N(d2)N(d2). Enfin, le prix de l’option est calculé comme indiqué dans la formule de Black-Scholes, soit $2.97 dans cet exemple.

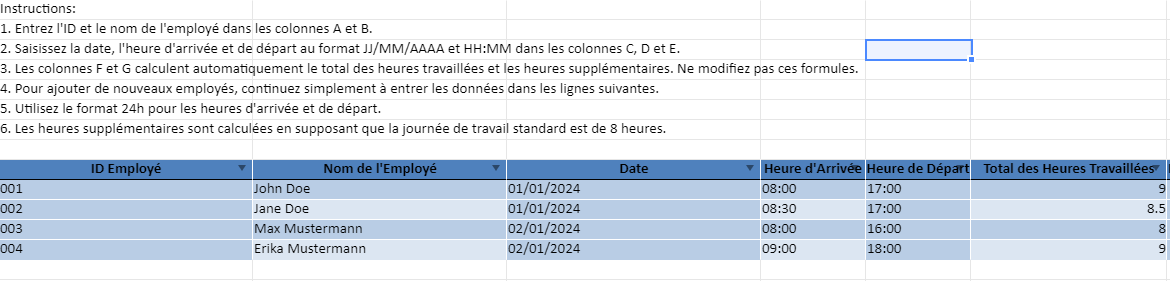

La création d’un modèle Black-Scholes dans Excel pour la gestion des risques implique de calculer le prix d’une option européenne (call ou put) basé sur les paramètres de marché et les caractéristiques de l’option. Le modèle Black-Scholes est un outil fondamental en finance pour évaluer les options dans un environnement sans arbitrage et en assumant que le prix de l’actif sous-jacent suit un mouvement brownien géométrique.

Étapes pour créer le modèle Black-Scholes dans Excel:

Préparation des données: Vous aurez besoin des informations suivantes :

- Prix actuel de l’actif sous-jacent (S)

- Prix d’exercice de l’option (K)

- Taux d’intérêt sans risque annuel (r)

- Volatilité annuelle de l’actif sous-jacent (σ)

- Temps restant jusqu’à l’expiration de l’option en années (T)

Formules du modèle Black-Scholes:

- Valeur d’une option d’achat (Call):

- Valeur d’une option de vente (Put):

Implémentation dans Excel:

- A. Entrez les données de l’option dans les cellules spécifiées (par exemple, A1 pour S, A2 pour K, etc.).

- B. Calculez ( d_1 ) et ( d_2 ) dans deux cellules séparées. Utilisez la fonction

LN()pour le logarithme naturel,SQRT()pour la racine carrée, et divisez, multipliez, et additionnez comme indiqué ci-dessus. - C. Utilisez la fonction

NORM.DIST()d’Excel pour calculer ( N(d_1) ) et ( N(d_2) ). Assurez-vous de mettreTRUEcomme quatrième argument pour retourner la distribution cumulée. - D. Calculez ensuite le prix de l’option d’achat (Call) ou de vente (Put) en utilisant les résultats obtenus et les formules ci-dessus. Pour l’exponentielle, utilisez la fonction

EXP().

Exemple d’implémentation:

Supposons que vous ayez les données suivantes dans les cellules A1 à A5: S=100, K=100, r=0.05, σ=0.2, T=1. Voici comment vous pourriez implémenter le calcul de ( d_1 ) et ( d_2 ):

- d1 en B1:

=(LN(A1/A2)+(A3+(A4^2)/2)*A5)/(A4*SQRT(A5)) - d2 en B2:

=B1-A4*SQRT(A5)

Puis, pour calculer la valeur d’un call:

- Valeur Call en C1:

=A1*NORM.DIST(B1,0,1,TRUE)-A2*EXP(-A3*A5)*NORM.DIST(B2,0,1,TRUE)

Pour la valeur d’un put, vous pourriez utiliser une formule similaire en ajustant selon la formule du put.

N’oubliez pas que ce modèle repose sur des hypothèses spécifiques et peut ne pas être adapté à tous les types d’options ou conditions de marché. Il est également important de tester votre modèle avec des données réelles et de vérifier sa précision.

Étapes:

- Créer un ensemble de données pour les options, incluant le prix actuel de l’actif sous-jacent, le prix d’exercice, le taux d’intérêt sans risque, la volatilité et le temps restant.

- Calculer les prix des options en utilisant le modèle Black-Scholes.

- Exporter les résultats dans un fichier Excel et appliquer une mise en forme conditionnelle pour colorer les cellules en fonction des valeurs (par exemple, des couleurs plus chaudes pour des prix plus élevés).

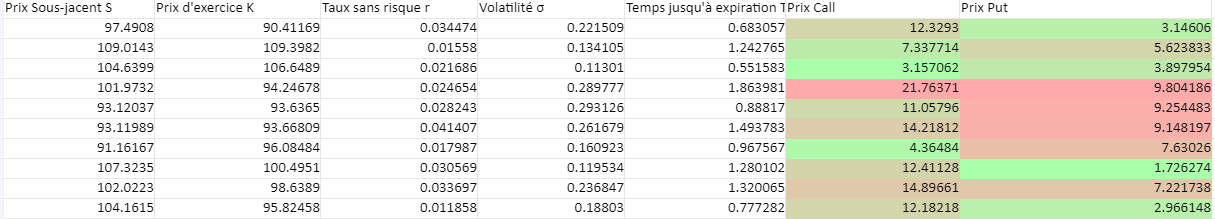

Les calculs du modèle Black-Scholes pour les options Call et Put sur notre ensemble de données fictives sont maintenant complets. Voici un aperçu des résultats obtenus :

| Prix Sous-jacent S | Prix d’exercice K | Taux sans risque r | Volatilité σ | Temps jusqu’à expiration T | Prix Call | Prix Put |

|---|---|---|---|---|---|---|

| 97.49 | 90.41 | 0.034 | 0.222 | 0.683 | 12.33 | 3.15 |

| 109.01 | 109.40 | 0.016 | 0.134 | 1.243 | 7.34 | 5.62 |

| … | … | … | … | … | … | … |