Évaluation de la Performance Financière d’une Entreprise : Méthodes et Modèles

Recommandés

L’évaluation de la performance financière d’une entreprise est cruciale pour divers acteurs économiques, notamment les investisseurs, les gestionnaires, les créanciers et les régulateurs. Cette évaluation permet de déterminer la santé financière d’une entreprise, sa rentabilité, sa solvabilité et son potentiel de croissance. Dans cet article, nous explorerons les différentes méthodes et modèles utilisés pour évaluer la performance financière d’une entreprise.

I. Méthodes d’Évaluation de la Performance Financière

1.1. Analyse des Ratios Financiers

L’analyse des ratios financiers est l’une des méthodes les plus couramment utilisées pour évaluer la performance financière d’une entreprise. Elle implique le calcul et l’interprétation de divers ratios extraits des états financiers de l’entreprise.

a. Ratios de Liquidité

Ces ratios mesurent la capacité de l’entreprise à honorer ses obligations à court terme.

- Ratio de Liquidité Courante (Current Ratio) : Actifs Courants / Passifs Courants

- Ratio de Liquidité Immédiate (Quick Ratio) : (Actifs Courants – Stocks) / Passifs Courants

b. Ratios de Rentabilité

Ces ratios évaluent la capacité de l’entreprise à générer des bénéfices.

- Marge Bénéficiaire (Profit Margin) : Bénéfice Net / Chiffre d’Affaires

- Retour sur Actifs (Return on Assets, ROA) : Bénéfice Net / Total des Actifs

- Retour sur Capitaux Propres (Return on Equity, ROE) : Bénéfice Net / Capitaux Propres

c. Ratios de Solvabilité

Ces ratios indiquent la capacité de l’entreprise à honorer ses obligations à long terme.

- Ratio d’Endettement (Debt Ratio) : Total des Dettes / Total des Actifs

- Ratio de Couverture des Intérêts (Interest Coverage Ratio) : Résultat d’Exploitation / Intérêts

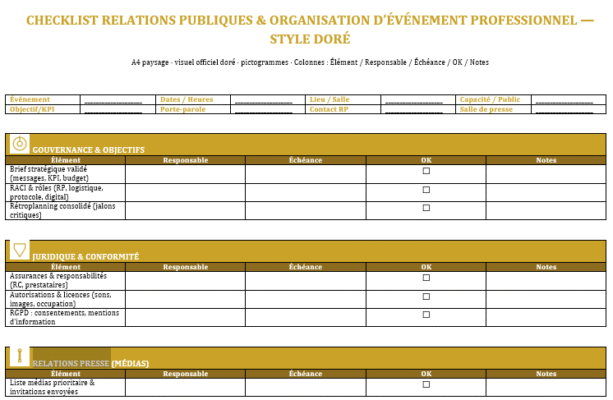

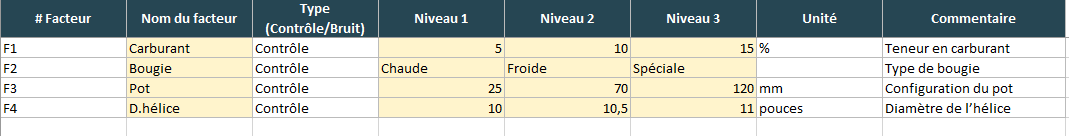

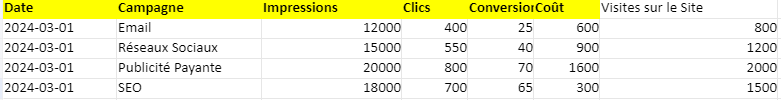

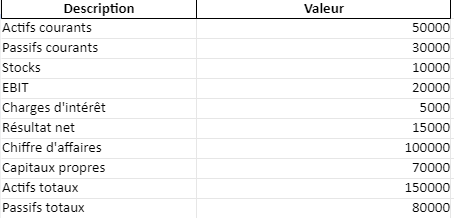

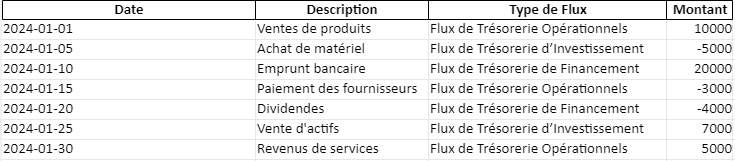

💡 Outil Calculateur des Ratios Financiers dans Excel

Le fichier Excel « Données Financières avec Ratios » est conçu pour évaluer la performance financière à l’aide de ratios financiers clés. La première feuille, « Données Financières », contient des valeurs fictives essentielles telles que les actifs courants, passifs courants, stocks, EBIT, charges d’intérêt, résultat net, chiffre d’affaires, capitaux propres, actifs totaux, et passifs totaux. La seconde feuille, « Ratios Financiers », calcule automatiquement les principaux ratios financiers : ratio de liquidité générale, ratio de liquidité immédiate, ratio d’endettement, marge nette, ROE et ROA. Chaque ratio est présenté avec sa formule explicative et sa valeur calculée. Les cellules sont formatées avec des couleurs distinctes pour améliorer la lisibilité : en-têtes en vert clair, formules en vert pâle et valeurs calculées en orange pâle. Ce fichier est un outil pratique pour analyser rapidement la santé financière d’une entreprise à partir de données de base.

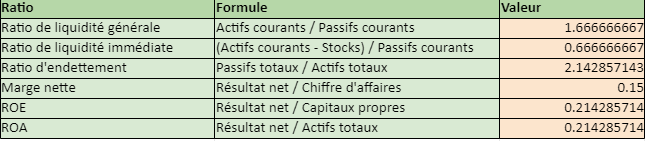

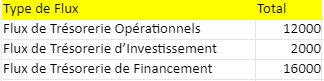

1.2. Analyse des Flux de Trésorerie

L’analyse des flux de trésorerie examine les entrées et les sorties de liquidités de l’entreprise, fournissant une image claire de sa capacité à générer des liquidités.

- Flux de Trésorerie Opérationnels (Operating Cash Flow) : Liquidités générées par les activités principales.

- Flux de Trésorerie d’Investissement (Investing Cash Flow) : Liquidités utilisées pour les investissements en actifs.

- Flux de Trésorerie de Financement (Financing Cash Flow) : Liquidités reçues des investisseurs et utilisées pour les paiements de dettes et les dividendes.

1.3. Analyse de la Valeur Ajoutée

Cette méthode évalue la performance en termes de valeur ajoutée créée par l’entreprise pour ses parties prenantes.

- Valeur Ajoutée Économique (Economic Value Added, EVA) : NOPAT – (Capital Investi * Coût du Capital)

- Valeur Ajoutée du Marché (Market Value Added, MVA) : Valeur de Marché de l’Entreprise – Capital Investi

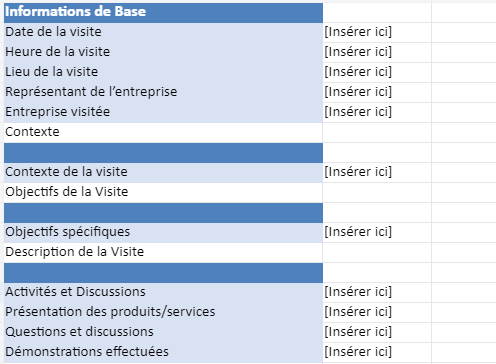

💡 Outils Excel autiomatisé pour évaluer les flux de trésorerie

II. Modèles d’Évaluation de la Performance Financière

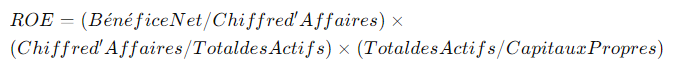

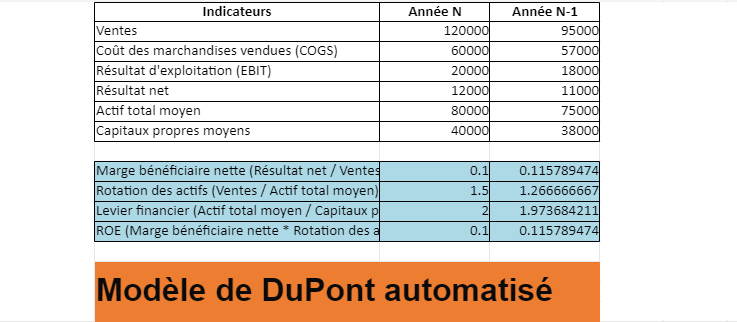

2.1. Modèle de DuPont

Le modèle de DuPont décompose le ROE en plusieurs composants pour identifier les sources de la rentabilité.

ROE=(BénéficeNet/Chiffred′Affaires)×(Chiffred′Affaires/TotaldesActifs)×(TotaldesActifs/CapitauxPropres)

2.2. Modèle Z-Score d’Altman

Le Z-Score est un modèle de prédiction de la faillite qui utilise des ratios financiers pour évaluer le risque de défaillance.

[ Z = 1.2(TA) + 1.4(RE) + 3.3(EBIT) + 0.6(MVE) + 1.0(S) ]

Où :

- TA = Actifs Courants / Total des Actifs

- RE = Résultats Non Distribués / Total des Actifs

- EBIT = Bénéfice Avant Intérêts et Impôts / Total des Actifs

- MVE = Valeur de Marché des Capitaux Propres / Total des Passifs

- S = Chiffre d’Affaires / Total des Actifs

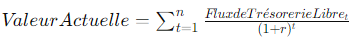

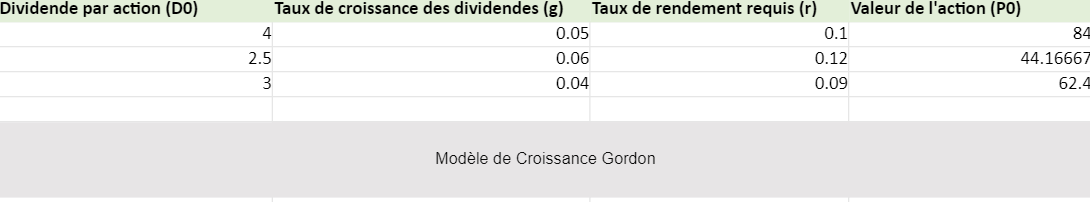

2.3. Modèle d’Actualisation des Flux de Trésorerie (Discounted Cash Flow, DCF)

Le modèle DCF évalue la valeur actuelle des flux de trésorerie futurs générés par l’entreprise.

Où :

- ( Flux de Trésorerie Libre_t ) est le flux de trésorerie libre à la période ( t ).

- ( r ) est le taux d’actualisation.

2.4. Modèle de Croissance Gordon (Gordon Growth Model)

Ce modèle est utilisé pour évaluer la valeur des actions en fonction des dividendes futurs attendus.

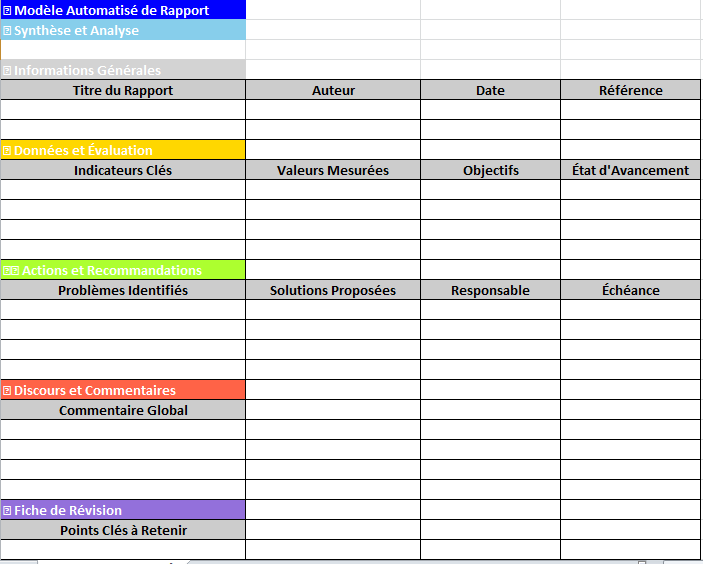

Voici les modèles d’évaluation de la performance financière sous forme de tableaux pour une meilleure compréhension.

Tableau 1 : Modèle de DuPont

| Composant | Formule | Description |

|---|---|---|

| Marge Bénéficiaire | Bénéfice Net / Chiffred′Affaires | Mesure de la rentabilité par rapport aux ventes |

| Rotation des Actifs | Chiffred′Affaires / Totaldes Actifs | Efficacité d’utilisation des actifs pour générer des ventes |

| Levier Financier | Total des Actifs / Capitaux Propres | Mesure du financement par les capitaux propres |

| Retour sur Capitaux Propres (ROE) | Bénéfice Net / Capitaux Propres | Rentabilité pour les actionnaires |

💡 Télécharger un Modèle de DuPont automatisé

Tableau 2 : Modèle Z-Score d’Altman

| Composant | Formule | Poids | Description |

|---|---|---|---|

| Liquidité | Actifs Courants / Total des Actifs | 1.2 | Capacité à couvrir les obligations à court terme |

| Bénéfices Non Distribués | Résultats Non Distribués / Total des Actifs | 1.4 | Rentabilité accumulée |

| Rentabilité d’Exploitation | EBIT / Total des Actifs | 3.3 | Rentabilité opérationnelle |

| Valeur de Marché des Capitaux Propres | Valeur de Marché des Capitaux Propres / Total des Passifs | 0.6 | Valeur marchande de l’entreprise par rapport aux passifs |

| Chiffre d’Affaires | Chiffre d’Affaires / Total des Actifs | 1.0 | Efficacité des actifs pour générer des ventes |

| Z-Score | [ Z = 1.2(TA) + 1.4(RE) + 3.3(EBIT) + 0.6(MVE) + 1.0(S) ] | Score combiné pour évaluer le risque de faillite |

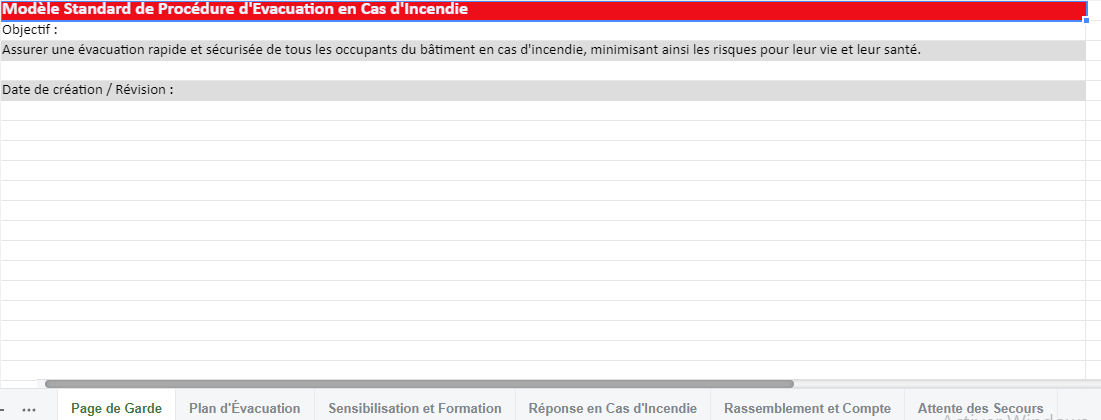

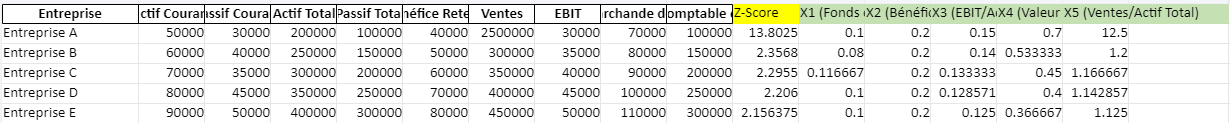

Descriptif du fichier Z-Score d’Altman

Nom du fichier: Final_Automated_Z_Score_Altman.xlsx

Objectif: Calculer automatiquement le Z-Score d’Altman pour évaluer la santé financière des entreprises.

Colonnes:

- Données: Entreprise, Actif Courant, Passif Courant, Actif Total, Passif Total, Bénéfice Retenu, Ventes, EBIT, Valeur Marchande des Actions, Valeur Comptable du Passif.

- Ratios: X1 (Fonds de Roulement/Actif Total), X2 (Bénéfice Retenu/Actif Total), X3 (EBIT/Actif Total), X4 (Valeur Marchande des Actions/Passif Total), X5 (Ventes/Actif Total).

- Z-Score: Calcul automatique.

Mise en forme conditionnelle:

- Vert: Z-Score > 2.99 (faible risque de faillite)

- Jaune: 1.8 <= Z-Score <= 2.99 (risque modéré)

- Rouge: Z-Score < 1.8 (fort risque de faillite)

Utilisation:

Téléchargez :

Ajoutez les données des entreprises.

Interprétez les résultats via les couleurs.

Tableau 3 : Modèle d’Actualisation des Flux de Trésorerie (DCF)

| Composant | Formule | Description |

|---|---|---|

| Flux de Trésorerie Libre | Valeur estimée des flux de trésorerie futurs | Liquidités disponibles après dépenses opérationnelles et investissements |

| Taux d’Actualisation | Taux de rendement requis | Taux utilisé pour actualiser les flux de trésorerie futurs |

| Valeur Actuelle | Valeur actuelle nette des flux de trésorerie futurs |

Valeur Actuelle :

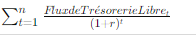

Modèle DCF (Discounted Cash Flow)

DCF Model est un fichier Excel automatisé pour estimer la valeur actuelle nette (VAN) de flux de trésorerie futurs.

Structure

Hypothèses :

- B8 : Taux de croissance des revenus (10%)

- B9 : Taux d’actualisation (7%)

Données :

- Colonne A : Années (1 à 5)

- Colonne B : Revenus projetés

- Colonne C : Coûts projetés

Calculs :

- D : Flux de trésorerie (Revenus – Coûts)

- E : Facteur d’actualisation ( \left(\frac{1}{(1 + \text{Taux d’actualisation})^{\text{Année}}}\right) )

- F : Flux de trésorerie actualisés (Flux de trésorerie * Facteur d’actualisation)

VAN :

- Calculée en cellule F8 comme la somme des flux de trésorerie actualisés.

Utilisation

- Modifiez les hypothèses en B8 et B9.

- Mettez à jour les revenus et coûts dans les colonnes B et C.

- Les colonnes D, E, et F se mettront à jour automatiquement.

- La VAN se recalculera automatiquement.

Ce modèle permet d’évaluer la rentabilité en tenant compte de la valeur temporelle de l’argent.

Tableau 4 : Modèle de Croissance Gordon

| Composant | Formule | Description |

|---|---|---|

| Dividende Par Action | Dividende attendu | Dividende prévu par action |

| Taux de Rendement | Taux de rendement requis | Taux de rendement espéré par les investisseurs |

| Taux de Croissance | Taux de croissance des dividendes | Taux de croissance prévu des dividendes |

| Valeur de l’Action | Valeur actuelle de l’action basée sur les dividendes futurs |

Ces tableaux résument les principaux composants et formules des modèles d’évaluation de la performance financière d’une entreprise, offrant une vue structurée et facilement compréhensible des méthodes utilisées.

Valeur de l’Action :

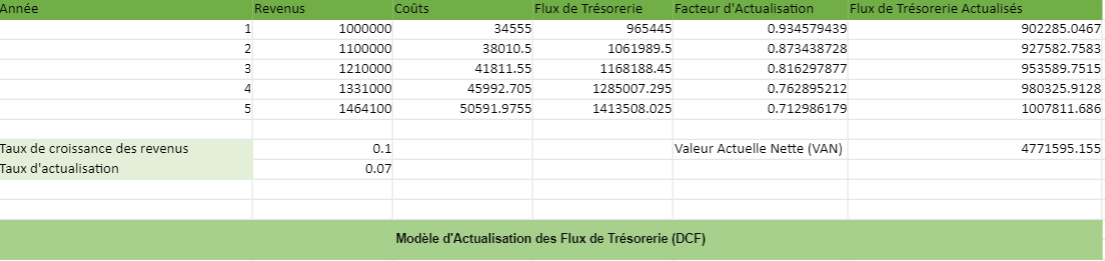

Descriptif du Fichier « Modèle de Croissance Gordon Automatisé »

Le fichier Excel « Modele_Croissance_Gordon_Automatique.xlsx » automatise le calcul de la valeur d’une action en utilisant le Modèle de Croissance Gordon. Il contient les colonnes suivantes :

- Dividende par action (D0) : Dividende actuel par action.

- Taux de croissance des dividendes (g) : Taux annuel de croissance des dividendes.

- Taux de rendement requis (r) : Taux de rendement exigé.

- Valeur de l’action (P0) : Valeur actuelle de l’action, calculée automatiquement.

La formule utilisée est =D0*(1+g)/(r-g). En modifiant les valeurs dans les trois premières colonnes, la valeur de l’action se met à jour automatiquement.

Exemple de Données

| D0 | g | r | P0 |

|---|---|---|---|

| 2.00 | 0.05 | 0.10 | Calcul automatique |

| 2.50 | 0.06 | 0.12 | Calcul automatique |

| 3.00 | 0.04 | 0.09 | Calcul automatique |

Synthèse 😉

L’évaluation de la performance financière d’une entreprise nécessite une combinaison de différentes méthodes et modèles pour obtenir une vision complète et précise. Les ratios financiers, l’analyse des flux de trésorerie, l’analyse de la valeur ajoutée, ainsi que des modèles comme le DuPont, le Z-Score d’Altman, le DCF et le modèle de croissance Gordon, sont des outils essentiels pour les analystes financiers.