Modèles Excel et tableaux KPIs Indicateurs de Performance et Reporting en Contrôle de Gestion

Les indicateurs de performance (KPI – Key Performance Indicators) sont des outils essentiels en contrôle de gestion. Ils permettent de suivre la performance d’une entreprise, d’évaluer l’atteinte des objectifs et d’identifier les écarts qui nécessitent des actions correctives. Voici quelques exemples d’indicateurs clés utilisés dans le contrôle de gestion :

1. Indicateurs Financiers

Chiffre d’affaires (CA)

- Définition : Représente le total des ventes d’une entreprise sur une période donnée.

- Formule :

Chiffre d’affaires = Quantité vendue × Prix de vente unitaire - Utilité : Indicateur de base pour mesurer l’activité commerciale.

Résultat net

- Définition : Le bénéfice ou la perte d’une entreprise après déduction de toutes les charges (frais, taxes, intérêts).

- Formule :

Résultat net = Revenus totaux - Charges totales - Utilité : Mesure la rentabilité globale de l’entreprise.

EBITDA (Earnings Before Interest, Taxes, Depreciation, and Amortization)

- Définition : Indicateur de performance qui mesure les bénéfices avant intérêts, impôts, amortissements et dépréciations.

- Formule :

EBITDA = Résultat opérationnel + Amortissements + Dépréciations - Utilité : Permet d’évaluer la performance opérationnelle sans tenir compte de la structure de financement et de la fiscalité.

Marge nette

- Définition : Pourcentage du revenu qui reste après toutes les dépenses, impôts et intérêts.

- Formule :

Marge nette = (Résultat net / Chiffre d’affaires) × 100 - Utilité : Indique la rentabilité globale par rapport aux ventes.

Retour sur investissement (ROI)

- Définition : Mesure de la rentabilité d’un investissement par rapport à son coût.

- Formule :

ROI = (Gain de l'investissement - Coût de l'investissement) / Coût de l'investissement - Utilité : Évaluer la rentabilité des projets d’investissement.

Modèles Excel et tableaux KPIs Indicateurs de Performance 👇

2. Indicateurs de Productivité

Productivité du travail

- Définition : Mesure de l’efficacité des employés à produire un résultat.

- Formule :

Productivité = Quantité produite / Nombre d'heures travaillées - Utilité : Évaluer l’efficience du travail fourni par les employés.

Taux d’utilisation des capacités

- Définition : Mesure du degré d’utilisation des capacités de production par rapport à leur capacité maximale.

- Formule :

Taux d’utilisation = (Production réelle / Production maximale) × 100 - Utilité : Optimiser les ressources de production et éviter les sous-utilisations.

Taux de rendement global (TRG)

- Définition : Indicateur qui mesure la performance d’une machine ou d’un processus en tenant compte de la disponibilité, de la performance et de la qualité.

- Formule :

TRG = Disponibilité × Performance × Qualité - Utilité : Optimiser l’utilisation des équipements.

3. Indicateurs de Gestion des Coûts

Coût de revient

- Définition : Représente le coût total de production d’un produit ou service, incluant les coûts fixes et variables.

- Formule :

Coût de revient = Coûts fixes + Coûts variables - Utilité : Déterminer le prix de vente minimum pour assurer la rentabilité.

Taux de marge brute

- Définition : Indicateur qui montre la rentabilité d’un produit ou service avant la prise en compte des frais fixes.

- Formule :

Marge brute = (Chiffre d’affaires - Coût des ventes) / Chiffre d’affaires × 100 - Utilité : Mesurer la capacité d’une entreprise à générer des bénéfices avant les frais fixes.

Écart de coût

- Définition : Mesure la différence entre les coûts réels et les coûts prévus ou budgétisés.

- Formule :

Écart de coût = Coût réel - Coût budgété - Utilité : Identifier les dérives dans les coûts et prendre des actions correctives.

Modèles Excel et tableaux KPIs Indicateurs de Performance 👇

4. Indicateurs de Performance Opérationnelle

Taux de rendement

- Définition : Mesure la proportion de produits conformes par rapport au nombre total de produits fabriqués.

- Formule :

Taux de rendement = (Nombre de produits conformes / Nombre total de produits) × 100 - Utilité : Identifier les problèmes de qualité dans la production.

Taux de rebut

- Définition : Pourcentage de produits ou de matériaux jugés non conformes et qui doivent être jetés ou retransformés.

- Formule :

Taux de rebut = (Nombre de produits défectueux / Quantité totale produite) × 100 - Utilité : Mesurer la qualité du processus de production et identifier les pertes.

Taux de rotation des stocks

- Définition : Mesure la vitesse à laquelle les stocks sont vendus ou utilisés.

- Formule :

Taux de rotation = Coût des ventes / Stock moyen - Utilité : Optimiser la gestion des stocks et éviter les surstocks ou les ruptures.

5. Indicateurs de Satisfaction Client et Qualité

Taux de satisfaction client

- Définition : Mesure du degré de satisfaction des clients à l’égard des produits ou services d’une entreprise.

- Formule : Généralement évalué via des enquêtes ou des scores comme le Net Promoter Score (NPS).

- Utilité : Améliorer la qualité des produits/services et augmenter la fidélisation des clients.

Délai moyen de livraison

- Définition : Temps moyen écoulé entre la commande d’un client et la livraison du produit.

- Utilité : Mesurer l’efficacité de la chaîne logistique et l’engagement envers les clients.

6. Indicateurs de Gestion des Ressources Humaines

Taux de rotation du personnel

- Définition : Mesure le renouvellement des effectifs d’une entreprise sur une période donnée.

- Formule :

Taux de rotation = (Nombre de départs / Effectif total) × 100 - Utilité : Évaluer la stabilité de l’effectif et identifier des problèmes dans la gestion des ressources humaines.

Taux d’absentéisme

- Définition : Mesure le pourcentage d’heures de travail perdues à cause des absences.

- Formule :

Taux d’absentéisme = (Heures d'absence / Heures travaillées totales) × 100 - Utilité : Suivre la motivation et le bien-être des employés.

Les indicateurs clés de performance (KPI) jouent un rôle fondamental en contrôle de gestion. Ils permettent de suivre la rentabilité, la productivité, les coûts, la qualité et la satisfaction client.

Modèles Excel et tableaux KPIs Indicateurs de Performance 👇

💡 La démarche de reporting en contrôle de gestion consiste à collecter, analyser et communiquer des informations financières et non financières afin de piloter la performance de l’entreprise. Le processus permet d’évaluer si les objectifs stratégiques sont atteints et d’identifier les écarts à corriger. Voici les principales étapes de cette démarche, de la collecte des données jusqu’à la présentation des résultats.

1. Définition des Objectifs du Reporting

La première étape consiste à définir les objectifs du reporting en fonction des besoins de l’entreprise. Ces objectifs varient selon le destinataire des rapports (dirigeants, managers opérationnels, actionnaires, etc.) et selon le type de performance à suivre (financière, opérationnelle, RH, etc.).

- Questions à se poser :

- Quelles informations sont nécessaires pour le pilotage de l’entreprise ?

- Quels sont les indicateurs clés de performance (KPI) pertinents à suivre ?

- Quels sont les délais de reporting (quotidien, mensuel, trimestriel) ?

- Exemples d’objectifs :

- Suivi de la rentabilité des produits.

- Analyse de l’évolution des coûts opérationnels.

- Suivi des écarts par rapport aux prévisions budgétaires.

2. Choix des Indicateurs Clés de Performance (KPI)

Les indicateurs clés de performance sont au cœur du reporting en contrôle de gestion. Ils permettent de mesurer la performance dans des domaines spécifiques (finances, production, ressources humaines, etc.).

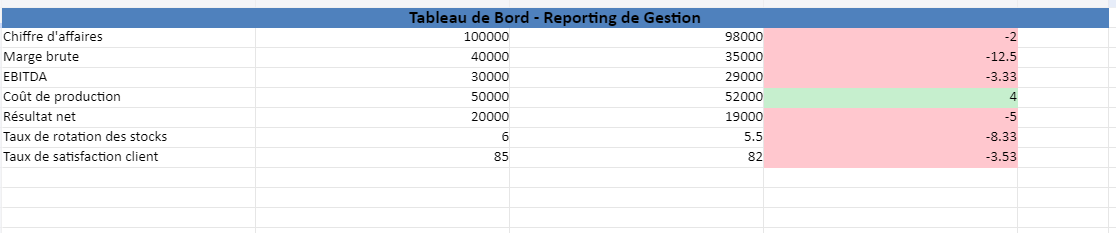

- Indicateurs financiers : Chiffre d’affaires, marge brute, EBITDA, résultat net, retour sur investissement (ROI).

- Indicateurs opérationnels : Taux de productivité, taux de rotation des stocks, coûts de production.

- Indicateurs RH : Taux d’absentéisme, turnover, productivité par employé.

- Indicateurs de qualité : Taux de rebut, satisfaction client.

- Exemple de KPI pour un service commercial :

- Chiffre d’affaires mensuel.

- Nombre de nouveaux clients acquis.

- Taux de conversion des prospects.

Astuce : Choisir des indicateurs qui sont SMART (Spécifiques, Mesurables, Atteignables, Réalistes, Temporels).

3. Collecte des Données

La collecte des données est une étape cruciale qui doit garantir que les informations sont fiables, complètes et à jour. Ces données peuvent provenir de diverses sources au sein de l’entreprise, comme les systèmes ERP, la comptabilité, les ressources humaines, ou les opérations.

- Sources de données :

- Systèmes ERP : pour les données financières, de production et de stock.

- Systèmes RH : pour les données relatives aux employés (absentéisme, productivité).

- Systèmes CRM : pour les données client (ventes, taux de satisfaction).

- Logiciels spécialisés : par exemple, les outils de Business Intelligence (Power BI, Tableau) pour centraliser les données.

Astuce : Automatiser la collecte des données avec des outils intégrés (ERP, logiciels de BI) pour éviter les erreurs manuelles et accélérer le processus.

4. Analyse des Données

Une fois les données collectées, elles sont analysées afin de mesurer les performances par rapport aux objectifs fixés. Cela inclut :

- Calcul des KPI : Les données sont utilisées pour calculer les indicateurs clés de performance préalablement définis.

- Analyse des écarts : Il est important de comparer les performances réelles aux prévisions ou aux objectifs fixés (budgets, benchmarks, etc.) pour identifier les écarts.

- Écarts de coûts : différences entre les coûts réels et les coûts prévus.

- Écarts de productivité : différences entre la production réelle et la production planifiée.

- Écarts de revenus : différence entre les ventes réelles et les ventes prévisionnelles.

- Questions à se poser lors de l’analyse :

- Quels sont les écarts observés ?

- Quelles en sont les causes ? (problèmes opérationnels, sous-performance des équipes, évolution du marché).

- Quels sont les impacts financiers de ces écarts ?

Exemple : Si un écart de coût important est observé dans un centre de production, il peut être dû à une hausse imprévue des coûts des matières premières ou à une baisse de productivité.

5. Préparation des Rapports

Après l’analyse, les informations doivent être structurées et présentées sous forme de rapports clairs et concis. Ces rapports doivent permettre aux différents décideurs de comprendre rapidement les résultats et de prendre des décisions éclairées.

- Types de rapports :

- Rapports financiers : résultat net, bilan, flux de trésorerie.

- Rapports opérationnels : productivité, coûts de production, rendement.

- Rapports RH : performance des équipes, taux de rotation du personnel.

- Formats de présentation :

- Tableaux de bord : visuels avec des graphiques, des indicateurs clés, et des données synthétiques pour faciliter la lecture rapide.

- Rapports détaillés : pour des analyses approfondies, incluant des explications sur les écarts et des recommandations.

- Comparaisons historiques : pour analyser l’évolution des performances au fil du temps.

Astuce : Adapter le contenu et le niveau de détail du rapport selon le public cible (managers, dirigeants, actionnaires).

6. Diffusion et Communication des Résultats

Une fois les rapports préparés, il est essentiel de les communiquer aux parties prenantes de manière efficace et adaptée à chaque public (managers, direction, actionnaires).

- Supports de diffusion :

- Réunions de présentation : Les rapports peuvent être présentés lors de comités de pilotage ou de réunions de direction pour faciliter les discussions et les prises de décision.

- Partage numérique : Les rapports peuvent être envoyés via e-mail, ou partagés sur des plateformes collaboratives (Microsoft Teams, Google Drive, etc.).

- Tableaux de bord en ligne : Pour un suivi en temps réel via des outils comme Power BI, Tableau ou des systèmes ERP, où les utilisateurs peuvent consulter les données mises à jour en permanence.

Astuce : Organiser des réunions régulières pour discuter des résultats et des actions à prendre en fonction des rapports.

7. Prise de Décision et Actions Correctives

L’objectif final du reporting en contrôle de gestion est de faciliter la prise de décision et de proposer des actions correctives si des écarts ou des sous-performances sont identifiés. Cela permet d’ajuster les stratégies en cours d’exercice.

- Exemples d’actions correctives :

- Réduction des coûts : En réponse à un dépassement de budget.

- Réallocation des ressources : Si un service ou un projet affiche une sous-performance.

- Optimisation des processus : Si des inefficacités sont détectées dans la production ou les opérations.

Astuce : Les actions correctives doivent être basées sur des analyses précises et être suivies d’effets mesurables. Les KPI doivent être ajustés si nécessaire.

8. Suivi Continu et Amélioration

La démarche de reporting ne se termine pas avec la diffusion des résultats. Il est important d’instaurer un suivi continu des performances et d’ajuster le reporting en fonction de l’évolution des besoins de l’entreprise.

- Points à suivre :

- Évolution des KPI au fil du temps pour vérifier que les actions correctives portent leurs fruits.

- Adaptation du reporting aux nouveaux objectifs stratégiques ou aux changements dans l’environnement économique.

- Mise à jour régulière des rapports et des tableaux de bord pour assurer un suivi en temps réel.

Astuce : Utiliser les retours d’expérience pour améliorer le processus de reporting, par exemple en optimisant les indicateurs ou en automatisant davantage les tâches de collecte de données.

La démarche de reporting en contrôle de gestion est un processus structuré qui permet de collecter, analyser et diffuser des informations pertinentes sur les performances de l’entreprise. Bien menée, elle constitue un levier puissant pour optimiser les performances, prendre des décisions éclairées et améliorer la rentabilité.

Les outils de reporting en contrôle de gestion permettent de collecter, structurer, analyser et présenter les données financières et opérationnelles afin de faciliter le suivi des performances d’une entreprise. Ces outils sont essentiels pour assurer une bonne communication des résultats et pour soutenir la prise de décision stratégique. Voici un aperçu des principaux outils utilisés en contrôle de gestion pour le reporting.

1. Tableaux de Bord

Les tableaux de bord sont des outils essentiels en contrôle de gestion. Ils regroupent et présentent les principaux indicateurs clés de performance (KPI), sous une forme visuelle, pour faciliter le suivi et l’analyse des performances.

- Caractéristiques :

- Regroupe des indicateurs financiers et opérationnels.

- Mise à jour régulière (quotidienne, mensuelle, trimestrielle).

- Présente des informations visuelles : graphiques, diagrammes, jauges, etc.

- Avantages :

- Permet de suivre les performances en temps réel.

- Facilite la prise de décision rapide grâce à une visualisation claire.

- Adapté à tous les niveaux de gestion (opérationnel, tactique, stratégique).

- Exemples d’indicateurs : Chiffre d’affaires, marge brute, taux de rotation des stocks, taux d’absentéisme.

2. Logiciels de Business Intelligence (BI)

Les outils de Business Intelligence (BI) permettent d’analyser et de visualiser de grandes quantités de données. Ils sont essentiels pour structurer le reporting et rendre les données exploitables via des tableaux de bord dynamiques.

Exemples d’outils :

- Power BI (Microsoft)

- Tableau

- QlikView

- Fonctionnalités :

- Automatisation du reporting : Les données peuvent être intégrées et mises à jour automatiquement.

- Tableaux de bord interactifs : Les utilisateurs peuvent creuser dans les détails des données avec des fonctionnalités de drill-down.

- Visualisation des données : Création de graphiques, de cartes, de rapports interactifs pour faciliter l’analyse.

Avantages :

- Gain de temps grâce à l’automatisation des rapports.

- Capacité à traiter de grandes quantités de données en temps réel.

- Visualisation claire et impactante des résultats.

3. Systèmes ERP (Enterprise Resource Planning)

Les ERP intègrent les différents processus de gestion de l’entreprise (comptabilité, production, ventes, achats, ressources humaines) dans un même système. Ils sont particulièrement utiles pour centraliser les informations nécessaires au reporting.

Exemples d’ERP :

- SAP

- Oracle

- Microsoft Dynamics

- Sage

- Fonctionnalités :

- Consolidation des données financières et opérationnelles à l’échelle de l’entreprise.

- Rapports automatisés sur les performances financières, le suivi des coûts, les prévisions budgétaires, etc.

- Suivi en temps réel des processus internes de l’entreprise.

Avantages :

- Centralisation de toutes les données de l’entreprise dans un seul système.

- Vision globale et détaillée des opérations et finances de l’entreprise.

- Automatisation des rapports financiers et budgétaires.

4. Logiciels de Gestion Budgétaire et de Prévision

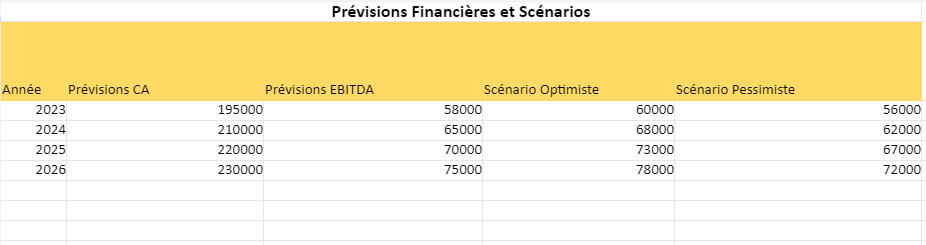

Ces outils permettent d’élaborer, suivre et ajuster les budgets et les prévisions financières de manière continue.

Exemples :

- Anaplan

- Adaptive Insights (Workday)

- IBM Planning Analytics (TM1)

- Fonctionnalités :

- Création de budgets et prévisions sur la base de scénarios financiers.

- Simulation de scénarios (what-if) pour prévoir les résultats en fonction de différentes hypothèses économiques.

- Suivi des écarts entre le budget et les résultats réels, avec des alertes en cas de dépassement.

Avantages :

- Gestion proactive des finances avec la simulation de divers scénarios.

- Facilite l’ajustement en cours d’année des prévisions budgétaires en fonction des résultats.

5. Outils de Consolidation Financière

Ces outils sont utilisés pour agréger les données financières de différentes entités au sein d’un groupe, ce qui permet de produire des rapports financiers consolidés et conformes aux normes comptables.

- Exemples :

- Oracle Hyperion Financial Management

- SAP BPC (Business Planning and Consolidation)

- CCH Tagetik

- Fonctionnalités :

- Consolidation financière des filiales et unités de gestion.

- Production de rapports conformes aux normes internationales (IFRS, GAAP).

- Suivi des performances à l’échelle du groupe, avec analyse des écarts entre les entités.

- Avantages :

- Garantit la conformité avec les réglementations financières.

- Intègre et centralise les données financières issues de diverses entités d’un groupe.

6. Tableurs (Excel, Google Sheets)

Les tableurs, tels que Microsoft Excel et Google Sheets, restent des outils de base en contrôle de gestion. Ils permettent de manipuler des données financières, de créer des tableaux de bord simples, et de générer des rapports.

- Fonctionnalités :

- Création de modèles financiers et budgétaires personnalisés.

- Utilisation de formules avancées pour calculer les indicateurs de performance.

- Tableaux croisés dynamiques pour analyser les données financières.

- Graphiques et visualisations pour présenter les résultats de manière claire.

- Avantages :

- Très flexible et largement utilisé.

- Permet de gérer de petites et moyennes quantités de données.

- Outil accessible et facile à utiliser pour des besoins de reporting simples.

- Inconvénients :

- Moins efficace pour traiter de grandes quantités de données ou pour automatiser le reporting.

- Risque d’erreurs humaines dans la saisie et le traitement des données.

7. Google Data Studio

Google Data Studio est un outil gratuit de visualisation des données qui permet de créer des rapports interactifs et dynamiques à partir de diverses sources de données, comme Google Sheets, Google Analytics, ou d’autres bases de données

Fonctionnalités :

- Rapports interactifs : Création de rapports financiers visuels et interactifs.

- Intégration avec des sources de données variées (Excel, Google Analytics, BigQuery).

- Collaboration en temps réel pour partager et analyser les rapports.

- Avantages :

- Gratuit et facile à utiliser.

- Collaboration facilitée avec des options de partage.

- Intégration avec d’autres services Google.

- Inconvénients :

- Moins de fonctionnalités pour les besoins complexes de reporting financier.

- Nécessite une structuration préalable des données.

8. Outils de Gestion de la Performance (EPM)

Les logiciels de gestion de la performance d’entreprise (EPM), aussi appelés Corporate Performance Management (CPM), permettent aux entreprises de planifier, budgéter, prévoir et rapporter leurs performances financières et opérationnelles.

- Exemples :

- OneStream

- IBM Cognos

- Oracle EPM Cloud

- Fonctionnalités :

- Consolidation et planification financière.

- Automatisation du reporting et création de rapports financiers sur mesure.

- Analyse des écarts et des performances par rapport aux prévisions budgétaires.

- Avantages :

- Outils puissants pour la gestion des performances à grande échelle.

- Intégration complète avec les données financières et opérationnelles.

- Automatisation et optimisation des processus financiers.

9. Outils de Collaboration et Communication

Les outils de collaboration permettent aux équipes financières et aux managers d’interagir et de partager les rapports de manière fluide et en temps réel.

- Exemples :

- Microsoft Teams (pour la collaboration interne et le partage des documents).

- Slack (communication d’équipe et partage de données).

- Google Drive (partage et édition collaborative de documents financiers).

- Avantages :

- Facilite la communication rapide et efficace entre les équipes.

- Centralisation des documents de reporting pour un accès partagé.

- Collaboration en temps réel sur les rapports financiers.

Les outils de reporting en contrôle de gestion permettent de collecter, traiter, visualiser et partager des informations clés sur les performances de l’entreprise. En fonction des besoins de l’entreprise, certains outils comme les tableaux de bord, les logiciels de Business Intelligence, ou les systèmes ERP seront privilégiés pour automatiser le reporting et faciliter la prise de décision. Le choix de l’outil dépendra principalement du volume de données, de la taille de l’entreprise, et de la complexité des processus à analyser.