TVA en Belgique : Guide Complet

Recommandés

Comprendre la TVA en Belgique devient simple lorsque les taux, les calculs et les obligations sont présentés de façon claire et concrète. Ce guide réunit les règles essentielles, des exemples faciles à suivre et un simulateur pratique pour passer rapidement du prix HT au prix TTC, vérifier une facture et estimer la TVA à reverser. L’objectif consiste à donner des repères fiables aussi bien aux indépendants qu’aux particuliers afin de prendre des décisions justes sans perdre de temps.

TVA en Belgique 2026 — Calcul, Taux, Déclaration et Exemples Simples

💡 La Taxe sur la Valeur Ajoutée (TVA) est l’un des piliers fondamentaux du système fiscal en Belgique. Cette taxe indirecte est appliquée sur la plupart des biens et services échangés dans le pays. Comprendre le fonctionnement de la TVA en Belgique est essentiel pour les entreprises, les consommateurs et les investisseurs.

Qu’est-ce que la TVA ?

La TVA est une taxe indirecte prélevée sur la valeur ajoutée à chaque étape de la chaîne de production et de distribution. Contrairement à une taxe sur le revenu, la TVA est supportée par le consommateur final, qui la paie au moment de l’achat d’un produit ou d’un service. Les entreprises collectent ensuite cette taxe pour la reverser aux autorités fiscales.

Principes de la TVA en Belgique

En Belgique, la TVA est régie par la loi relative à la taxe sur la valeur ajoutée, qui est conforme aux directives de l’Union européenne. Voici quelques principes clés de la TVA en Belgique :

- Principe de territorialité : La TVA belge s’applique aux transactions réalisées sur le territoire belge, qu’elles soient effectuées par des entreprises belges ou étrangères.

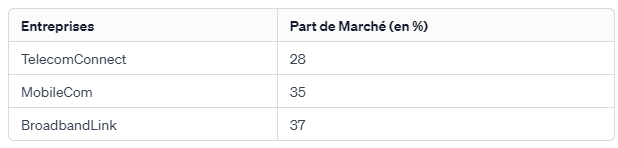

- Régime général et régimes spéciaux : La TVA en Belgique est généralement soumise au taux standard de 21%. Cependant, il existe des taux réduits pour certains biens et services essentiels, ainsi que des régimes spéciaux pour certains secteurs, tels que l’immobilier et la finance.

- Déclaration et paiement : Les entreprises assujetties à la TVA doivent périodiquement déclarer le montant de TVA collecté sur leurs ventes et déduire la TVA payée sur leurs achats. Elles doivent ensuite reverser la différence aux autorités fiscales.

Taux de TVA en Belgique

En Belgique, il existe trois principaux taux de TVA :

- Taux standard : 21%

- Taux réduit : 6% (applicable à certains biens et services, tels que les produits alimentaires de base, les médicaments, les livres et journaux)

- Taux particulier : 0% (applicable à certaines exportations et transactions intracommunautaires)

Exemptions et Réductions

Certaines transactions sont exemptées de la TVA en Belgique, telles que les opérations financières, les services médicaux et sociaux, et les locations immobilières résidentielles. De plus, il existe des régimes de réduction de TVA pour les petites entreprises et les entreprises dans certains secteurs spécifiques.

Implications pour les Entreprises et les Consommateurs

Pour les entreprises, la TVA en Belgique peut avoir un impact significatif sur leur trésorerie, leur conformité fiscale et leur compétitivité sur le marché. Il est essentiel de bien gérer la collecte, la déclaration et le paiement de la TVA pour éviter les pénalités et les litiges fiscaux.

Pour les consommateurs, la TVA affecte le coût final des biens et services. Comprendre les taux de TVA applicables peut les aider à prendre des décisions d’achat éclairées et à mieux gérer leur budget.

Tableau récapitulatif des principaux points concernant la TVA en Belgique

| Aspect | Description |

|---|---|

| Principe de la TVA | Taxe indirecte prélevée sur la valeur ajoutée à chaque étape de la chaîne de production et de distribution. |

| Principes de la TVA | – Territorialité : La TVA s’applique aux transactions réalisées sur le territoire belge. – Régimes général et spéciaux : Taux standard de 21%, taux réduit de 6%, taux particulier de 0%. |

| Taux de TVA | – Standard : 21% – Réduit : 6% (certains biens et services) – Particulier : 0% (exportations, transactions intracommunautaires) |

| Exemptions | Certaines transactions sont exemptées de TVA, telles que les opérations financières, les services médicaux et sociaux, et les locations immobilières résidentielles. |

| Déclaration et paiement | Les entreprises doivent périodiquement déclarer et payer la TVA collectée sur leurs ventes, après déduction de la TVA payée sur leurs achats. |

| Implications | Impact sur la trésorerie, la conformité fiscale et la compétitivité des entreprises. Influence sur le coût final des biens et services pour les consommateurs. |

Ce tableau résume les éléments essentiels à connaître concernant la TVA en Belgique.

Exemples de comptabilisation de la TVA en Belgique pour illustrer son fonctionnement

Vente de biens ou services avec TVA collectée

- Supposons qu’une entreprise vend des biens pour un montant de 1 000 euros avec un taux de TVA de 21%. La TVA collectée sur cette vente serait de 210 euros (1 000 euros * 21%). L’entreprise doit enregistrer cette TVA collectée comme un passif dans ses comptes, car elle devra la reverser aux autorités fiscales.

- Comptabilisation :

- Débit du compte « Clients » pour 1 210 euros (1 000 euros + 210 euros)

- Crédit du compte « Vente de biens » pour 1 000 euros

- Crédit du compte « TVA à payer » pour 210 euros

Achat de biens ou services avec TVA déductible

- Supposons qu’une entreprise achète des biens pour un montant de 800 euros avec un taux de TVA de 21%. La TVA déductible sur cet achat serait de 168 euros (800 euros * 21%). L’entreprise peut déduire cette TVA de ses propres obligations fiscales.

- Comptabilisation :

- Débit du compte « Achats de biens » pour 800 euros

- Débit du compte « TVA déductible » pour 168 euros

- Crédit du compte « Fournisseurs » pour 968 euros (800 euros + 168 euros)

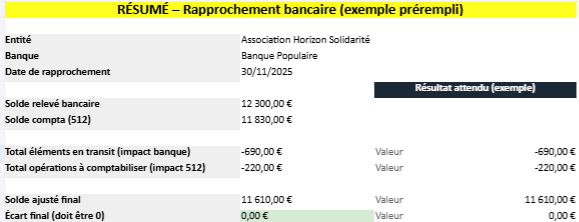

Déclaration et paiement de la TVA

- À la fin de la période fiscale, l’entreprise doit déclarer et payer la TVA collectée, en déduisant la TVA déductible.

- Supposons que l’entreprise a collecté un total de 5 000 euros de TVA et qu’elle a déduit 3 500 euros de TVA sur ses achats.

- La TVA nette à payer serait de 1 500 euros (5 000 euros – 3 500 euros).

- Comptabilisation :

- Crédit du compte « TVA à payer » pour 1 500 euros

- Débit du compte « Trésorerie » pour 1 500 euros (en cas de paiement immédiat)

Ces exemples illustrent comment les transactions impliquant la TVA sont comptabilisées dans les livres comptables d’une entreprise en Belgique.

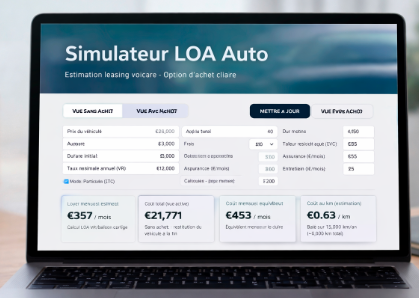

Simulateur TVA Belgique — HT ↔ TTC + Total TVA

Calcule en quelques secondes et vérifie tes montants avant facture ou paiement.

Conversion rapide

Mode HT → TTCMini-panier TVA

Additionne plusieurs lignes et obtiens le total HT, TVA et TTC.

Checklist facture

FAQ

FAQ TVA en Belgique

Réponses rapides aux questions les plus fréquentes, avec des repères simples et actionnables.

Quels sont les principaux taux de TVA en Belgique

En pratique, tu rencontres surtout 0 %, 6 %, 12 % et 21 %. Le taux de 21 % reste le plus courant pour une grande partie des biens et services.

Comment calculer rapidement la TVA à partir d’un prix HT

Le calcul suit une logique directe. Tu obtiens la TVA en multipliant le HT par le taux, puis tu ajoutes la TVA au HT pour obtenir le TTC.

- TVA = HT × taux

- TTC = HT + TVA

Comment retrouver le HT à partir d’un prix TTC

Le HT se déduit en divisant le TTC par 1 + taux. Ensuite, la TVA correspond à la différence entre TTC et HT.

- HT = TTC ÷ (1 + taux)

- TVA = TTC − HT

Qui doit facturer la TVA en Belgique

En règle générale, la TVA concerne les activités économiques soumises au régime TVA. Selon le statut et le régime choisi, la facturation, la déclaration et la récupération peuvent varier.

Un repère simple consiste à vérifier si l’activité relève d’un régime avec facturation TVA ou d’un régime particulier.

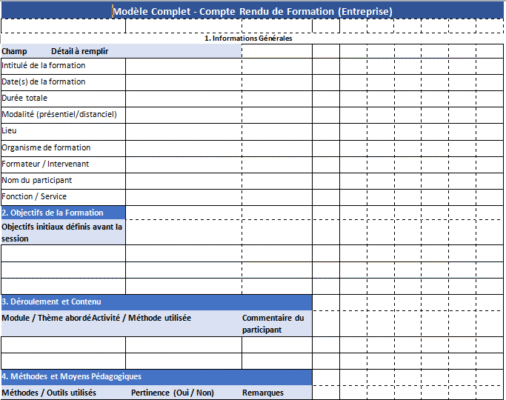

Quelles mentions renforcent la conformité d’une facture

Une facture solide s’appuie sur des éléments faciles à contrôler.

- Identité des parties et coordonnées

- Date et numéro de facture

- Description et quantités

- Prix HT, taux, montant TVA, total TTC

La checklist intégrée au simulateur sert précisément à faire ce contrôle en quelques secondes.

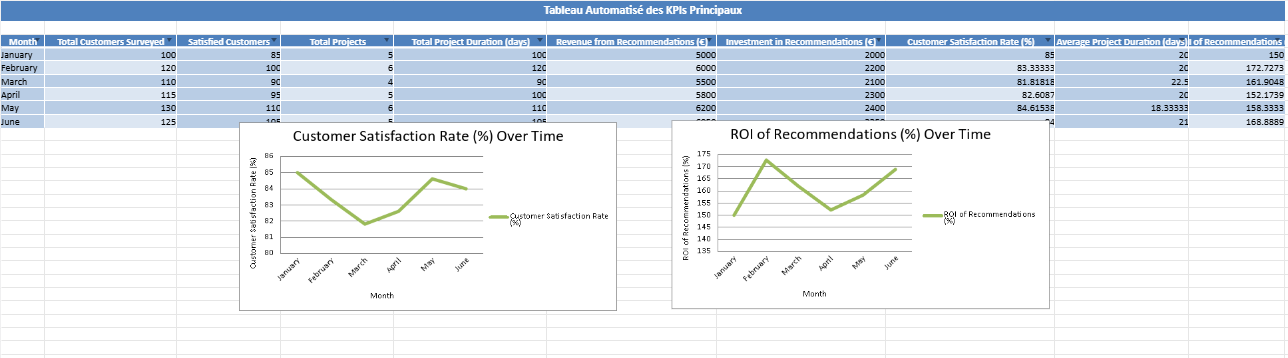

Comment estimer la TVA à reverser sur une période

Une estimation simple consiste à comparer la TVA collectée sur ventes et la TVA déductible sur achats, puis à calculer le solde. Le mini-panier de l’outil aide déjà à simuler une partie “ventes”.

Pour une estimation plus réaliste, tu peux créer deux blocs, l’un pour les ventes et l’autre pour les achats, puis comparer les totaux TVA.

Le simulateur donne un résultat fiable à l’euro près

Le simulateur applique les formules standard et un arrondi simple. Pour un usage professionnel, la vérification finale se fait toujours au moment de la facture, en restant cohérent sur la méthode d’arrondi ligne par ligne.