Suivi des Factures et Paiement des Clients : Tableau de bord Excel

Recommandés

Le suivi des factures et des paiements clients est un processus essentiel pour maintenir la santé financière d’une entreprise. Un suivi efficace permet de garantir que les clients respectent les délais de paiement, d’éviter les retards de trésorerie, et de gérer les relations clients de manière proactive. Ce guide pratique détaille les étapes à suivre pour un suivi rigoureux et efficace.

1. Établir un processus clair de facturation

Un processus bien défini dès le départ facilite le suivi des paiements. Voici les étapes à suivre pour créer une procédure de facturation cohérente :

- Créer une facture claire et détaillée : Assurez-vous que chaque facture inclut les informations suivantes :

- Nom et adresse de l’entreprise.

- Coordonnées du client.

- Description des services ou produits fournis.

- Montant dû avec détails de la TVA (le cas échéant).

- Délai de paiement (exemple : 30 jours net).

- Coordonnées bancaires pour le paiement.

- Numéro de facture unique pour faciliter le suivi.

- Envoyer la facture immédiatement : Une fois le service ou le produit livré, envoyez la facture sans délai. Un retard dans l’envoi de la facture peut affecter votre trésorerie.

2. Utiliser un outil de gestion des factures

Un logiciel de gestion des factures et de suivi des paiements est essentiel pour automatiser le processus et éviter les erreurs. Voici quelques fonctionnalités clés à rechercher :

- Suivi automatisé des paiements : Le logiciel envoie automatiquement des rappels aux clients pour les paiements en retard.

- Rapports de facturation : Générer des rapports réguliers pour voir quelles factures sont impayées, quelles sont en retard, et suivre l’historique des paiements.

- Notification des dates d’échéance : Recevez des alertes lorsque les factures approchent de leur date limite pour relancer les clients à temps.

3. Suivi des échéances et relances

Pour éviter les retards de paiement, un suivi régulier des échéances est crucial. Voici les meilleures pratiques :

- Planifier des relances automatisées : Configurez des rappels automatiques pour les clients avant et après la date d’échéance (ex. 7 jours avant l’échéance, le jour même, 7 jours après).

- Relance humaine en cas de retard : Si un client ne répond pas aux relances automatiques, contactez-le directement par téléphone ou par e-mail pour comprendre la situation et convenir d’un nouveau délai si nécessaire.

- Politique de pénalités pour retard : Assurez-vous que vos contrats et factures mentionnent des pénalités en cas de paiement tardif (exemple : un taux d’intérêt de retard de 1,5 % par mois).

4. Conserver un historique précis des paiements

Garder un historique des paiements permet de gérer efficacement les comptes clients et de réduire les erreurs. Voici quelques conseils :

- Suivi des paiements partiels ou complets : Notez si le client a effectué un paiement partiel ou complet, et mettez à jour le solde restant.

- Réconcilier les paiements : Comparez régulièrement vos relevés bancaires avec les paiements reçus pour vous assurer qu’aucun paiement n’est manquant.

- Classer les factures payées et impayées : Conservez des dossiers numériques ou physiques séparés pour les factures payées et impayées.

5. Gérer les paiements en retard

Même avec un suivi rigoureux, il peut arriver que certains clients soient en retard dans leurs paiements. Voici comment gérer ces situations délicates :

- Premier rappel après l’échéance : Envoyez un rappel courtois au client dès que la facture dépasse l’échéance.

- Deuxième rappel : Si aucune réponse après le premier rappel, envoyez un rappel plus formel en soulignant les pénalités applicables et l’importance de régulariser la situation rapidement.

- Troisième rappel ou recours juridique : Si le paiement est encore en suspens, envisagez d’envoyer une mise en demeure ou de faire appel à une agence de recouvrement, en dernier recours.

6. Prévoir des options de paiement flexibles

Offrir plusieurs options de paiement peut aider à accélérer les règlements. Voici quelques exemples de méthodes de paiement à proposer à vos clients :

- Virement bancaire : Méthode courante et pratique pour la plupart des entreprises.

- Paiement en ligne : Offrez des solutions de paiement en ligne (comme PayPal, Stripe ou des cartes bancaires) pour faciliter le règlement rapide des factures.

- Prélèvement automatique : Proposez aux clients réguliers de mettre en place des prélèvements automatiques pour éviter les retards de paiement.

7. Analyser les performances de paiement des clients

Il est utile de surveiller et d’analyser la ponctualité de vos clients dans le règlement des factures. Cela vous permettra de mieux gérer vos relations commerciales et d’anticiper les problèmes de trésorerie. Voici les indicateurs à suivre :

- Délai moyen de paiement : Mesurez le temps moyen qu’un client met à régler ses factures après réception.

- Taux de factures en retard : Suivez le pourcentage de factures payées en retard et les montants correspondants.

- Classement des clients : Identifiez vos meilleurs clients en fonction de leur régularité de paiement et ceux qui nécessitent un suivi plus étroit.

8. Mettre en place des incitations pour les paiements rapides

Pour encourager les paiements anticipés ou dans les délais, vous pouvez offrir des incitations aux clients :

- Remise pour paiement anticipé : Proposez une remise de 2 % ou 5 % si le client paie avant une certaine date.

- Récompenses de fidélité : Mettez en place des programmes de fidélité pour récompenser les clients réguliers qui paient dans les délais.

9. Améliorer la communication avec les clients

La clé d’un bon suivi des paiements réside dans une communication claire et constante avec vos clients :

- Envoyer des rappels amicaux : Avant l’échéance, envoyez des rappels amicaux pour rappeler la date limite.

- Être réactif en cas de questions : Soyez disponible pour répondre aux questions de vos clients sur les paiements et les conditions de facturation.

- Fixer des conditions de paiement claires : Lors de la négociation du contrat ou de l’accord commercial, assurez-vous que les conditions de paiement sont bien comprises et acceptées par le client.

Le suivi des factures et des paiements des clients repose sur plusieurs indicateurs clés de performance (KPI) pour évaluer la santé financière d’une entreprise et optimiser la gestion des paiements. Voici les principaux indicateurs à utiliser pour suivre l’état des factures et des paiements clients :

1. Délai moyen de paiement (Days Sales Outstanding – DSO)

- Définition : Le DSO mesure le nombre de jours qu’il faut en moyenne pour qu’une entreprise soit payée après avoir émis une facture.

calcul: "DSO = (Créances clients en cours / Chiffre d'affaires total) * Nombre de jours"- Interprétation : Plus le DSO est élevé, plus l’entreprise met du temps à récupérer son argent. Cela peut indiquer des retards de paiement ou des problèmes de recouvrement.

2. Taux de factures échues (Overdue Invoices Rate)

- Définition : Ce KPI indique la part des factures qui n’ont pas été payées à temps par rapport au nombre total de factures émises.

calcul: "Taux de factures échues = (Nombre de factures impayées à échéance / Nombre total de factures émises) * 100"- Interprétation : Un pourcentage élevé signale des retards fréquents de la part des clients et peut affecter la trésorerie de l’entreprise. Un suivi rigoureux de cet indicateur permet d’anticiper les actions de relance.

3. Montant des créances échues (Overdue Receivables Amount)

- Définition : Le montant total des créances échues correspond à la somme des factures non réglées après la date d’échéance.

calcul: "Somme des factures impayées après échéance"- Interprétation : Un montant important indique un risque pour la trésorerie de l’entreprise, car cet argent est dû mais non encore encaissé.

4. Taux de recouvrement (Collection Rate)

- Définition : Il s’agit du pourcentage de créances récupérées par rapport aux créances totales dues à l’entreprise.

calcul: "Taux de recouvrement = (Montant des créances recouvrées / Montant total des créances) * 100"- Interprétation : Un taux élevé montre que l’entreprise récupère la plupart de ses créances dans les délais prévus. Un faible taux peut indiquer des difficultés dans la gestion du recouvrement ou des clients peu solvables.

5. Taux de factures payées à temps (On-Time Payment Rate)

- Définition : Ce KPI mesure le pourcentage des factures réglées dans les délais.

calcul: "Taux de factures payées à temps = (Nombre de factures payées à temps / Nombre total de factures émises) * 100"- Interprétation : Un taux élevé montre que la majorité des clients respectent les délais de paiement, ce qui est positif pour la trésorerie de l’entreprise.

6. Délai moyen de recouvrement (Days to Collect)

- Définition : Indique le nombre de jours en moyenne qu’il faut à l’entreprise pour recouvrer une facture après son émission.

calcul: "Basé sur la différence entre la date d'émission de la facture et la date de paiement pour chaque client"- Interprétation : Un délai court est généralement le signe d’une bonne gestion des créances. Si ce délai augmente, cela pourrait être un signe de clients en difficulté ou d’une mauvaise gestion des relances.

7. Taux de créances douteuses (Bad Debt Ratio)

- Définition : Mesure le pourcentage de créances irrécouvrables par rapport au chiffre d’affaires total.

calcul: "Taux de créances douteuses = (Montant des créances irrécouvrables / Chiffre d'affaires total) * 100"- Interprétation : Un taux élevé indique que l’entreprise peine à recouvrer ses créances, ce qui affecte négativement la rentabilité et la trésorerie.

8. Taux de relance (Follow-Up Rate)

- Définition : Il s’agit du pourcentage de factures nécessitant des rappels ou relances avant d’être réglées.

calcul: "Taux de relance = (Nombre de factures nécessitant une relance / Nombre total de factures émises) * 100"- Interprétation : Un taux élevé peut signaler des problèmes avec certains clients qui doivent être gérés de manière plus proactive pour éviter des retards de paiement fréquents.

9. Encours client (Account Receivables)

- Définition : Il s’agit du montant total des factures non encore payées par les clients à un instant donné.

- Interprétation : L’encours client permet de suivre la trésorerie potentielle à recevoir. Un suivi régulier permet de prévenir les difficultés de trésorerie en anticipant les encaissements futurs.

10. Taux de réduction pour paiement anticipé (Early Payment Discount Rate)

- Définition : Si votre entreprise propose une réduction pour paiement anticipé, cet indicateur permet de mesurer l’impact de cette stratégie sur les paiements.

calcul: "Taux de réduction pour paiement anticipé = (Nombre de factures bénéficiant de la réduction / Nombre total de factures émises) * 100"- Interprétation : Cet indicateur aide à évaluer l’efficacité de cette méthode pour encourager les paiements rapides.

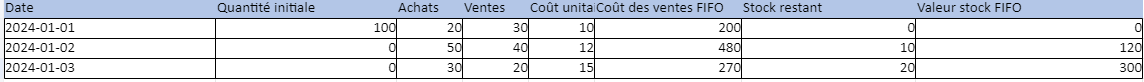

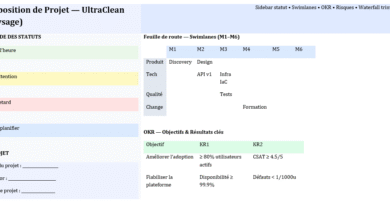

Tableau de bord suivi des factures et des paiements des clients dans Excel 👇