Calculateur de la Valeur Vie Client (CLV) – Automatisé dans Excel

Recommandés

Dans un environnement commercial de plus en plus compétitif, il devient crucial pour les entreprises de comprendre la valeur à long terme de leurs clients. La Valeur Vie Client (CLV – Customer Lifetime Value) est un indicateur clé qui permet aux entreprises d’évaluer combien un client génère en termes de revenus et de bénéfices tout au long de la relation avec l’entreprise. Ce concept joue un rôle fondamental dans la stratégie de rétention et de gestion de la relation client. Dans cet article, nous explorerons les principes de la CLV, son importance et comment la calculer efficacement grâce à un outil automatisé.

Qu’est-ce que la Valeur Vie Client (CLV) ?

La Valeur Vie Client (CLV) représente le montant total des bénéfices qu’une entreprise peut espérer générer d’un client pendant toute la durée de leur relation commerciale. En d’autres termes, c’est la somme actualisée des flux de trésorerie futurs générés par un client. La CLV tient compte des aspects suivants :

- Le revenu généré par le client,

- La marge bénéficiaire sur ce revenu,

- La durée de la relation client,

- Les coûts associés à l’acquisition et à la rétention des clients.

Pourquoi la CLV est-elle si importante ?

L’importance de la CLV réside dans sa capacité à guider les décisions stratégiques et opérationnelles. Voici quelques avantages clés d’un bon suivi de la CLV :

- Améliorer la rentabilité : En se concentrant sur les clients à forte CLV, une entreprise peut maximiser ses bénéfices. Les clients à longue durée de vie et à forte rentabilité méritent une attention particulière.

- Allouer les ressources efficacement : Connaître la CLV permet de mieux répartir les budgets de marketing et d’acquisition. Par exemple, si la CLV d’un segment de clientèle est élevée, l’entreprise peut investir davantage dans l’acquisition et la fidélisation de ces clients.

- Optimiser la rétention client : La CLV aide à identifier les clients à risque. Un client dont la CLV est en baisse pourrait être une opportunité pour les stratégies de rétention, comme des offres personnalisées ou des programmes de fidélité.

- Mesurer le retour sur investissement (ROI) : En calculant la CLV, vous pouvez comparer les coûts d’acquisition client (CAC) et comprendre si l’investissement pour attirer de nouveaux clients est justifié à long terme.

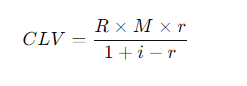

La formule de la CLV

Le calcul de la CLV varie en fonction de la complexité des entreprises et des relations clients. La formule de base utilisée pour calculer la CLV est la suivante :

Où :

- R représente le revenu moyen par client sur une période donnée.

- M est le taux de marge bénéficiaire (en pourcentage).

- r est le taux de rétention des clients (en pourcentage).

- i est le taux d’actualisation, utilisé pour ajuster les flux de trésorerie futurs à leur valeur actuelle.

Cette formule permet de comprendre la valeur à long terme d’un client en tenant compte de sa fidélité (rétention), des marges générées, et du temps.

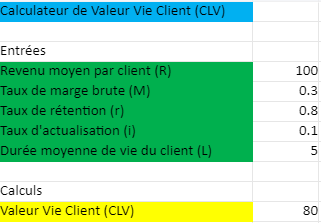

Un exemple concret de calcul de la CLV

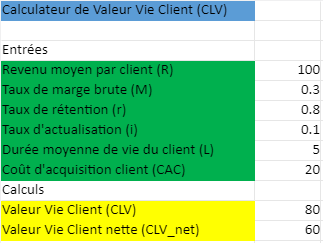

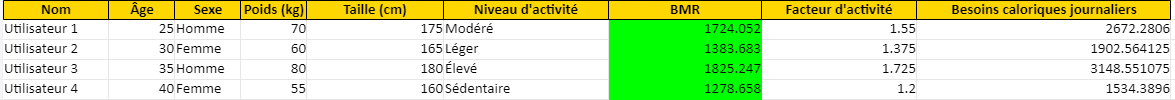

Supposons que vous dirigez une entreprise de commerce électronique. Voici les données à disposition :

- Revenu moyen par client (R) : 100 €

- Taux de marge brute (M) : 30 %

- Taux de rétention (r) : 80 %

- Taux d’actualisation (i) : 10 %

En utilisant la formule de la CLV :

CLV = 80 €

Dans cet exemple, la CLV de chaque client est de 80 €, ce qui signifie que chaque client générera en moyenne 80 € de bénéfices pour l’entreprise pendant toute la durée de sa relation avec celle-ci.

Utiliser un Calculateur Automatisé de CLV

Pour faciliter le calcul de la CLV et garantir des résultats précis, il est recommandé d’utiliser un calculateur automatisé. Un fichier Excel dédié peut simplifier ce processus en vous permettant d’ajuster les variables comme le revenu, la marge, la rétention et le taux d’actualisation.

Étapes pour utiliser le calculateur de CLV :

- Entrer les données : Saisissez le revenu moyen par client, le taux de marge brute, le taux de rétention et le taux d’actualisation dans les champs correspondants.

- Calculer la CLV automatiquement : Le calculateur effectuera automatiquement le calcul en fonction des valeurs fournies et vous donnera le résultat instantanément.

- Simuler différents scénarios : Vous pouvez ajuster ces variables pour évaluer l’impact d’un taux de rétention plus élevé ou d’une meilleure marge brute sur la CLV.

Stratégies pour augmenter la CLV

Une fois la CLV calculée, vous pouvez utiliser ces informations pour mettre en place des stratégies visant à augmenter la valeur à long terme de vos clients :

- Améliorer la fidélité client : Investissez dans des programmes de fidélité, des récompenses ou des incitations pour encourager les clients à rester plus longtemps.

- Augmenter la marge bénéficiaire : Offrez des produits ou services à valeur ajoutée, des ventes croisées (cross-selling) ou des ventes incitatives (upselling) pour augmenter les revenus moyens par client.

- Réduire le taux de désabonnement : Analysez les raisons pour lesquelles les clients quittent et développez des stratégies pour les garder engagés, telles que le support client amélioré ou la personnalisation.

- Optimiser le coût d’acquisition : Maximisez la rentabilité en acquérant des clients qui, selon vos calculs de CLV, offrent un retour sur investissement élevé.

👉La Valeur Vie Client (CLV) est un indicateur puissant pour toute entreprise cherchant à optimiser ses efforts de rétention client et à maximiser ses revenus.

Avec un calculateur automatisé de CLV, les entreprises peuvent rapidement obtenir des données exploitables, ajuster leurs stratégies et investir dans les segments de clientèle qui offrent la plus grande valeur.

Il est tout à fait possible et pertinent d’ajouter les coûts d’acquisition client (CAC – Customer Acquisition Cost) dans le calcul de la Valeur Vie Client (CLV). L’ajout des coûts d’acquisition permet d’avoir une vision plus précise de la rentabilité des clients, en tenant compte non seulement des revenus générés, mais aussi des dépenses engagées pour attirer ces clients.

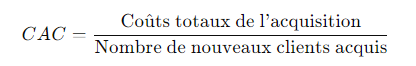

Qu’est-ce que le coût d’acquisition client (CAC) ?

Le coût d’acquisition client représente la somme que vous dépensez pour acquérir un nouveau client. Cela inclut les dépenses de marketing, les frais publicitaires, les efforts de vente, ainsi que les coûts opérationnels liés à l’acquisition. Le CAC se calcule généralement comme suit :

Intégration des coûts d’acquisition dans le calcul de la CLV

L’ajout du CAC permet d’évaluer la rentabilité nette d’un client. Pour obtenir une estimation plus précise, il faut soustraire le CAC de la CLV brute.

La formule ajustée devient :

CLV net = CLV brut – CAC

Où :

- (CLV net) est la Valeur Vie Client nette, après déduction des coûts d’acquisition.

- (CLV brut) est la CLV calculée à partir des revenus, de la marge, du taux de rétention, etc.

- (CAC) est le coût d’acquisition client.

Exemple de calcul avec CAC

Imaginons les données suivantes :

- Revenu moyen par client (R) : 100 €

- Taux de marge brute (M) : 30 %

- Taux de rétention (r) : 80 %

- Taux d’actualisation (i) : 10 %

- Coût d’acquisition client (CAC) : 20 €

- Calcul de la CLV brute :

CLV brut = 80 € - Calcul de la CLV nette :

CLV net = 60 €

Ainsi, après avoir pris en compte les coûts d’acquisition, la rentabilité nette d’un client est de 60 €.

Stratégie basée sur la CLV nette

L’intégration du CAC dans la CLV vous permet de :

- Comparer le CAC et la CLV : Un client est rentable si sa CLV nette est positive. Si le CAC dépasse la CLV brute, cela signifie que l’entreprise dépense trop pour acquérir chaque client et qu’elle perd potentiellement de l’argent.

- Optimiser les efforts marketing : En réduisant les coûts d’acquisition tout en maintenant ou en augmentant la CLV brute, vous pouvez maximiser la rentabilité par client.

- Évaluer la stratégie de rétention : Vous pouvez concentrer vos efforts sur la réduction des coûts d’acquisition ou l’amélioration du taux de rétention pour augmenter la CLV nette.

Mise à jour du calculateur CLV avec CAC

Le calculateur de Valeur Vie Client (CLV) a été mis à jour pour inclure les coûts d’acquisition client (CAC). Vous pouvez désormais saisir les coûts d’acquisition pour calculer automatiquement la CLV nette.

Téléchargez le fichier :