Analyse du Portefeuille Client – Méthodes et Outils

Recommandés

L’analyse du portefeuille client est une pratique essentielle pour toute entreprise cherchant à maximiser la valeur de ses clients et à aligner ses ressources sur les segments les plus profitables. Cette analyse permet d’identifier les clients les plus rentables, de comprendre leurs comportements et de définir des stratégies pour augmenter leur satisfaction et leur fidélisation. Ce guide présente les principales méthodes et outils utilisés dans l’analyse du portefeuille client.

1. Méthodes d’analyse du portefeuille client

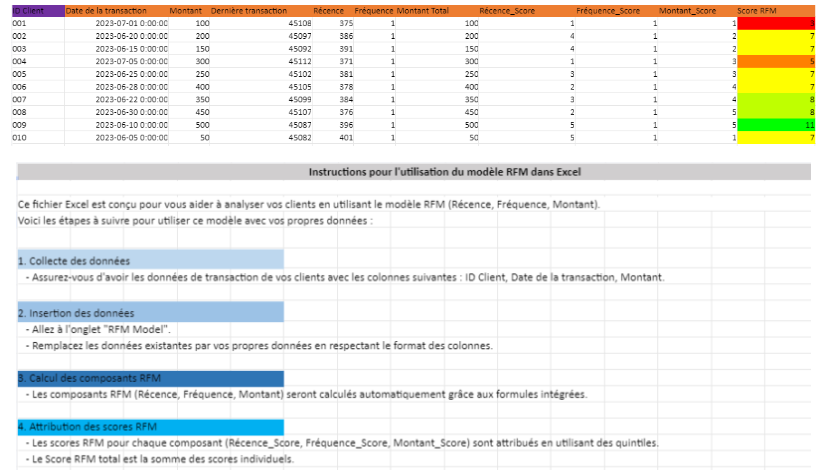

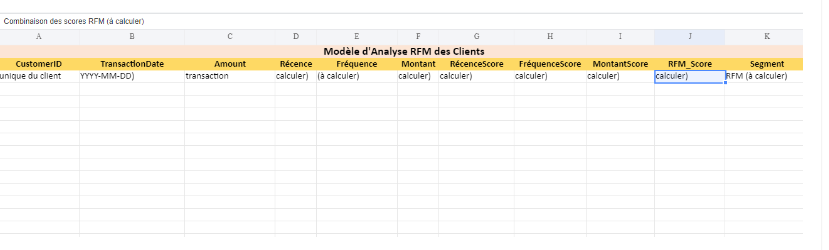

a. Segmentation RFM (Récence, Fréquence, Montant)

La méthode RFM évalue la valeur des clients selon trois critères :

- Récence : Le temps écoulé depuis le dernier achat du client. Les clients récents sont souvent plus susceptibles d’acheter à nouveau.

- Fréquence : Le nombre d’achats réalisés sur une période donnée. Les clients fréquents sont souvent plus engagés.

- Montant : Le total des dépenses effectuées par le client. Cela permet d’identifier les clients les plus rentables.

Avantages : Simplicité et efficacité pour classer rapidement les clients.

Inconvénients : Limité aux données transactionnelles ; ne prend pas en compte d’autres facteurs comportementaux ou psychologiques.

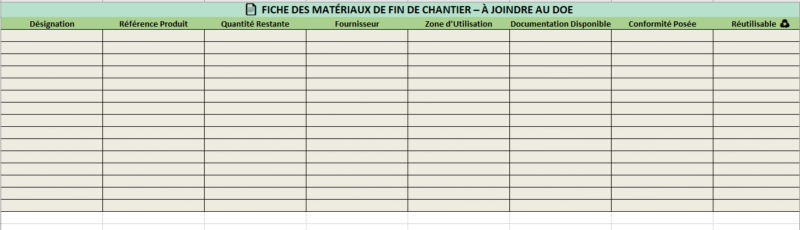

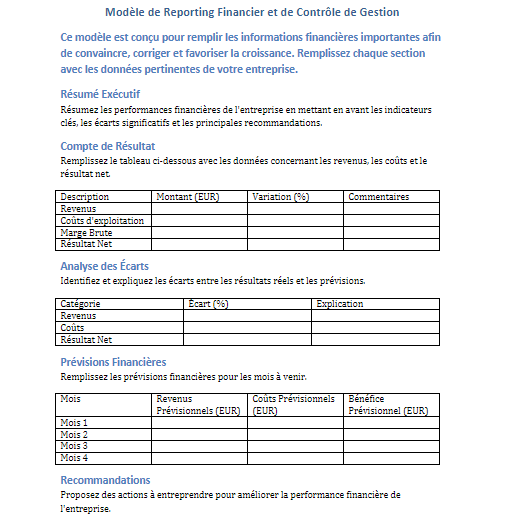

Six Modèles Excel pour l’Analyse du Portefeuille Client 👇

b. Matrice BCG (Boston Consulting Group)

Cette méthode, plus souvent appliquée aux produits, peut également être adaptée aux clients pour identifier quatre types de segments :

- Stars : Clients avec une forte croissance et forte rentabilité.

- Dilemmes : Clients avec une forte croissance mais faible rentabilité.

- Vaches à lait : Clients avec une forte rentabilité mais faible croissance.

- Poids morts : Clients à faible rentabilité et faible croissance.

Avantages : Permet de prioriser les ressources pour des segments clés.

Inconvénients : Peut être trop simplifiée pour des portefeuilles complexes.

💡 La Matrice BCG : Un Outil d’Analyse Stratégique pour la Gestion des Portefeuilles d’Entreprises

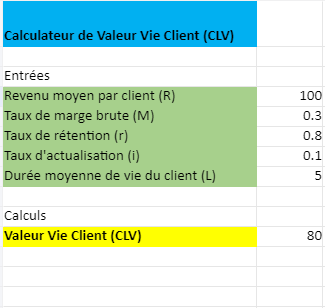

c. Analyse de la Valeur Vie Client (Customer Lifetime Value – CLV)

La CLV mesure la valeur future qu’un client peut apporter à l’entreprise tout au long de la relation commerciale. Elle se calcule en estimant les profits nets générés par un client sur une période donnée, en tenant compte des coûts d’acquisition et de fidélisation.

Avantages : Outil stratégique pour décider des investissements en acquisition et fidélisation.

Inconvénients : Dépend des prévisions de comportement futur, ce qui peut être incertain.

Calculateur Valeur Vie Client 👇

d. Net Promoter Score (NPS)

Le NPS mesure la probabilité que les clients recommandent l’entreprise à leur entourage. Il segmente les clients en trois groupes :

- Promoteurs : Très satisfaits et susceptibles de recommander l’entreprise.

- Passifs : Indifférents.

- Détracteurs : Insatisfaits et susceptibles de nuire à la réputation de l’entreprise.

Avantages : Facile à implémenter et utile pour mesurer la satisfaction générale des clients.

Inconvénients : Ne donne pas de détails sur les raisons du score.

💡 Créer un modèle Excel pour suivre les NPS : Guide détaillé

2. Outils pour l’analyse du portefeuille client

a. CRM (Customer Relationship Management)

Un CRM est un outil qui centralise toutes les interactions entre une entreprise et ses clients. Il aide à segmenter le portefeuille client, suivre les comportements d’achat, gérer les relations et analyser les données clients.

- Outils populaires : Salesforce, HubSpot, Zoho CRM.

- Fonctionnalités clés : Historique des interactions, automatisation des ventes, reporting personnalisé.

Avantages : Permet d’obtenir une vue à 360° sur les clients.

Inconvénients : Les coûts peuvent être élevés pour les petites entreprises.

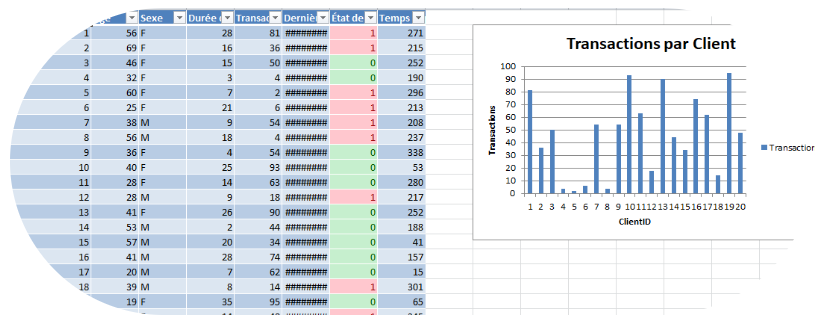

b. Tableaux de bord analytiques

L’utilisation de tableaux de bord analytiques permet de visualiser les données clients sous forme de graphiques et de KPI (indicateurs clés de performance). Ces outils peuvent être intégrés avec des systèmes CRM ou ERP (Enterprise Resource Planning).

- Outils populaires : Power BI, Tableau, Google Data Studio.

- Fonctionnalités clés : Visualisation des tendances, création de rapports automatisés, analyse prédictive.

Avantages : Aide à transformer des données brutes en insights actionnables.

Inconvénients : Nécessite souvent une expertise en analyse de données.

c. Outils d’analyse statistique

Les outils d’analyse statistique, tels que Python (avec des bibliothèques comme pandas et scikit-learn) ou R, permettent de réaliser des analyses plus approfondies, y compris la segmentation, la régression, et les modèles prédictifs.

- Outils populaires : R, Python, SAS.

- Fonctionnalités clés : Analyse multivariée, machine learning, modélisation prédictive.

Avantages : Permet d’effectuer des analyses avancées.

Inconvénients : Peut nécessiter des compétences techniques élevées.

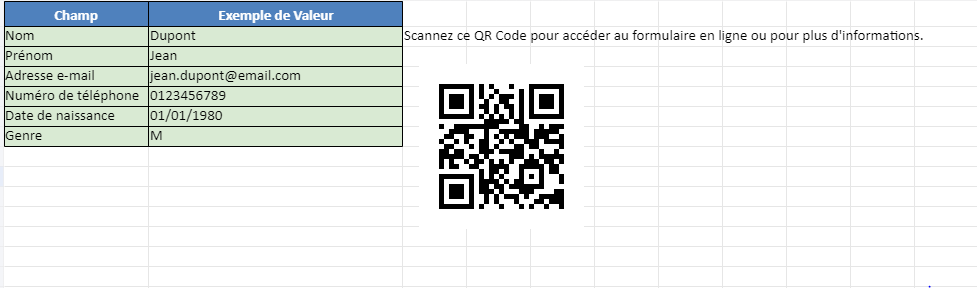

d. Enquêtes et Feedback Client

Les outils d’enquête en ligne permettent de recueillir des données qualitatives sur la satisfaction, les besoins et les attentes des clients. Ils sont souvent utilisés pour calculer le NPS ou obtenir des insights spécifiques sur des segments de clientèle.

- Outils populaires : SurveyMonkey, Google Forms, Typeform.

- Fonctionnalités clés : Enquêtes personnalisables, analyses des réponses, exportation des résultats.

Avantages : Fournit des informations qualitatives complémentaires aux données quantitatives.

Inconvénients : Les taux de réponse peuvent être faibles.

3. Étapes de l’analyse du portefeuille client

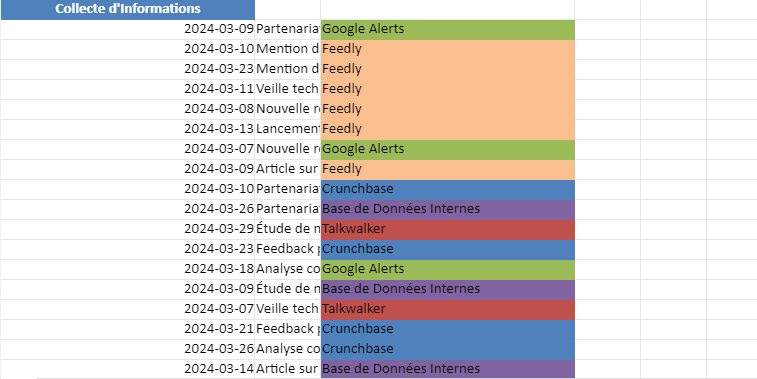

- Collecte de données : Centralisez toutes les données disponibles sur vos clients (achats, interactions, profils démographiques, etc.).

- Segmentation : Utilisez des méthodes comme le RFM ou la matrice BCG pour segmenter vos clients selon leur valeur et potentiel.

- Analyse des comportements : Examinez les comportements d’achat, les cycles de vie et la fidélité des clients.

- Calcul de la CLV : Estimez la valeur vie de vos clients pour identifier les plus profitables.

- Identification des actions : En fonction des résultats de l’analyse, définissez des actions pour améliorer la satisfaction des clients clés et fidéliser les clients à haut potentiel.

👉 L’analyse du portefeuille client est cruciale pour maximiser la rentabilité et améliorer les relations clients. L’utilisation d’outils adaptés, combinée à des méthodes éprouvées, permet de segmenter les clients, prédire leur comportement futur et optimiser les efforts marketing et commerciaux. Grâce à cette analyse, les entreprises peuvent mieux allouer leurs ressources et se concentrer sur les segments qui offrent le plus de valeur.

Comment calculer la Valeur Vie Client (Customer Lifetime Value – CLV) ?

La valeur vie client (CLV) mesure la valeur totale qu’un client apporte à une entreprise tout au long de la relation commerciale. Ce calcul aide à déterminer combien une entreprise devrait investir pour acquérir ou fidéliser un client. Le calcul de la CLV peut être simple ou complexe selon les informations disponibles, mais il suit en général un cadre précis.

Voici les étapes clés pour calculer la CLV :

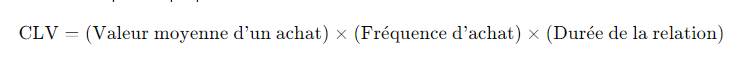

1. Formule de base pour calculer la CLV

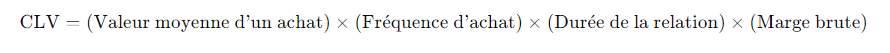

La formule la plus simple pour la CLV se base sur trois facteurs :

Explications :

- Valeur moyenne d’un achat : Le montant moyen dépensé par un client à chaque achat.

- Fréquence d’achat : Le nombre de fois qu’un client effectue un achat sur une période donnée (par exemple, par mois ou par an).

- Durée de la relation : Le nombre moyen d’années (ou de mois) pendant lesquelles un client reste actif et continue à acheter chez vous.

Exemple :

Supposons qu’un client dépense en moyenne 50 € par achat, effectue 3 achats par an et reste client pendant 5 ans.

CLV = 750 €

Ce client aura apporté 750 € de valeur totale à l’entreprise pendant la durée de la relation.

2. CLV avec marge brute

Une variante consiste à prendre en compte la marge brute pour affiner le calcul. Cela permet de mieux comprendre la rentabilité du client au lieu de simplement mesurer ses dépenses totales.

- Marge brute : Pourcentage du revenu après avoir soustrait les coûts directs liés à la production ou à la fourniture du service.

Exemple :

Si la marge brute sur un produit est de 30% et que la valeur vie du client calculée précédemment est de 750 € :

CLV=750€×30%=225€

Ce client génère une marge brute de 225 € pendant toute la durée de la relation.

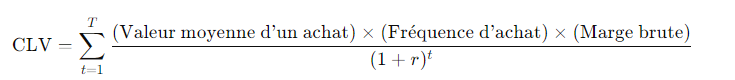

3. CLV actualisée (modèle avancé)

Dans des calculs plus avancés, on utilise une méthode d’actualisation des flux de trésorerie pour tenir compte de la valeur temporelle de l’argent. Cette méthode permet de calculer la CLV nette présente, ce qui est particulièrement utile si la relation client s’étend sur plusieurs années.

La formule suivante utilise un taux d’actualisation pour refléter la diminution de la valeur des futurs revenus au fil du temps :

- r : Taux d’actualisation (par exemple, le coût du capital ou un taux d’intérêt).

- t : Période de temps (par exemple, année 1, année 2, etc.).

- T : Durée de la relation.

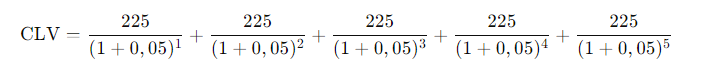

Exemple :

Si la marge brute annuelle d’un client est de 225 € et que l’on actualise sur une période de 5 ans avec un taux d’actualisation de 5% :

En utilisant cette méthode, la valeur vie client actualisée sera légèrement inférieure à celle calculée sans actualisation, car les revenus futurs sont moins valorisés.

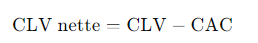

4. Prendre en compte les coûts d’acquisition

Un calcul complet de la CLV doit également tenir compte des coûts d’acquisition client (Customer Acquisition Cost – CAC). Ces coûts peuvent inclure les dépenses en marketing, les remises initiales, ou toute autre dépense liée à l’acquisition d’un nouveau client.

Exemple :

Si le coût d’acquisition d’un client est de 100 € et que la CLV calculée est de 225 €, la CLV nette serait :

CLV nette = 125 €

Cela signifie que chaque client génère un bénéfice net de 125 € après déduction des coûts d’acquisition.

5. Utilisation de la CLV pour la prise de décision

La CLV permet aux entreprises de mieux allouer leurs ressources en fonction de la valeur attendue des clients. Par exemple, si la CLV d’un segment de clients est très élevée, l’entreprise peut justifier des investissements accrus dans le marketing et la fidélisation pour ce segment particulier.

La CLV est un indicateur clé pour comprendre la rentabilité d’un client sur le long terme. Que ce soit avec une formule simple ou une approche plus avancée d’actualisation, elle aide à prendre des décisions éclairées sur les stratégies d’acquisition et de fidélisation.

Comment réduire les coûts d’acquisition ?

Comment Réduire les Coûts d’Acquisition Client (CAC) ?

Le coût d’acquisition client (CAC) correspond aux ressources financières et humaines investies pour attirer un nouveau client. Réduire ce coût tout en maintenant l’efficacité des efforts d’acquisition est essentiel pour maximiser la rentabilité. Voici plusieurs stratégies efficaces pour réduire le CAC sans compromettre la croissance des ventes.

1. Optimiser le Marketing Digital

Les campagnes de marketing digital, lorsqu’elles sont bien gérées, peuvent permettre d’attirer des clients à un coût inférieur aux méthodes traditionnelles. Voici comment optimiser ces campagnes :

a. Ciblage précis (personnalisation)

L’utilisation de données et d’algorithmes pour cibler des segments spécifiques de clients potentiels permet d’éviter des dépenses sur des audiences non qualifiées.

- Actions à mener : Utilisez les outils de ciblage avancés sur les plateformes publicitaires (Google Ads, Facebook Ads, etc.), définissez des personas clients, et segmentez vos audiences pour des messages marketing personnalisés.

b. SEO (Search Engine Optimization)

Améliorer le référencement naturel de votre site permet d’attirer du trafic organique, réduisant ainsi la dépendance à la publicité payante.

- Actions à mener : Créez un contenu de qualité qui répond aux besoins de votre audience, optimisez vos pages pour les moteurs de recherche, et renforcez votre présence sur des mots-clés pertinents.

c. Publicité basée sur les résultats (Performance Marketing)

Payez pour des actions spécifiques (clics, conversions) plutôt que pour des impressions ou des vues.

- Actions à mener : Optimisez vos campagnes pour les conversions en utilisant des systèmes de suivi (comme le pixel de conversion Facebook ou Google Analytics). Testez régulièrement des annonces pour maximiser le retour sur investissement.

d. Marketing de contenu

Le contenu de valeur attire des prospects naturellement. Un blog, des vidéos ou des guides peuvent fournir des réponses à des questions fréquentes et établir la confiance, ce qui réduit les coûts d’acquisition sur le long terme.

- Actions à mener : Créez du contenu pertinent (articles de blog, livres blancs, études de cas), améliorez votre stratégie de création de contenu SEO, et engagez votre audience sur les réseaux sociaux.

2. Augmenter le taux de conversion (CRO – Conversion Rate Optimization)

Améliorer l’efficacité de vos campagnes en maximisant le nombre de conversions (achats, inscriptions) permet de réduire le CAC.

a. Optimisation des pages de destination (landing pages)

Une landing page bien conçue, pertinente et engageante peut augmenter le taux de conversion des visiteurs en clients.

- Actions à mener : Testez différentes versions de pages (A/B testing), simplifiez les appels à l’action (CTA), et réduisez les distractions pour inciter les visiteurs à passer à l’action.

b. Processus de vente simplifié

Un processus de vente fluide, rapide et sans friction encourage les prospects à finaliser leur achat ou inscription.

- Actions à mener : Améliorez l’ergonomie de votre site, simplifiez le parcours utilisateur, et assurez-vous que le paiement ou la conversion soient faciles à réaliser.

c. Remarketing

Les campagnes de remarketing permettent de cibler les utilisateurs qui ont déjà interagi avec votre marque mais n’ont pas encore converti. Cela aide à capter des clients à moindre coût en récupérant les leads « perdus ».

- Actions à mener : Mettez en place des campagnes de remarketing sur Google, Facebook, ou via des emails automatiques basés sur les actions des utilisateurs (par exemple, abandon de panier).

3. Automatiser le Marketing et les Ventes

L’automatisation peut aider à réduire les coûts opérationnels tout en maintenant un haut niveau d’engagement avec les prospects.

a. Marketing automation

L’automatisation des emails, des campagnes publicitaires ou des actions de suivi permet de gagner du temps et d’être plus efficace.

- Actions à mener : Utilisez des plateformes de marketing automation comme HubSpot ou Mailchimp pour automatiser l’envoi d’emails en fonction des actions des utilisateurs (ex. : une série d’emails après une inscription à la newsletter).

b. CRM (Customer Relationship Management)

Un bon outil CRM vous permet de suivre et de gérer les relations clients de manière plus efficace. Il aide à identifier les prospects les plus prometteurs, de sorte que vos efforts se concentrent sur ceux ayant le plus fort potentiel de conversion.

- Actions à mener : Intégrez un CRM comme Salesforce ou Zoho pour automatiser les tâches administratives et faciliter la communication avec les leads à chaque étape du parcours client.

4. Exploiter les Clients Existants (Fidélisation et Référencement)

Acquérir un nouveau client coûte généralement plus cher que de vendre à un client existant. En capitalisant sur les clients actuels, vous réduisez le CAC tout en augmentant la rentabilité.

a. Programme de fidélité

Un programme de fidélisation incite les clients actuels à revenir, augmentant ainsi leur valeur sans coûts d’acquisition supplémentaires.

- Actions à mener : Créez un programme de fidélité avec des récompenses pour des achats récurrents. Utilisez des emails pour rappeler aux clients de revenir, avec des offres spéciales ou des remises.

b. Parrainage (référencement)

Les programmes de parrainage ou de recommandation incitent vos clients satisfaits à attirer de nouveaux clients.

- Actions à mener : Mettez en place un système de récompenses pour les clients qui recommandent votre entreprise à d’autres. Utilisez des outils comme ReferralCandy ou Ambassador pour automatiser le processus.

c. Vente croisée et upselling

Vendre des produits complémentaires ou des versions améliorées à vos clients existants permet de maximiser leur valeur sans investir dans l’acquisition de nouveaux clients.

- Actions à mener : Formez votre équipe de vente à l’upselling, et utilisez des algorithmes pour suggérer des produits additionnels à vos clients lors de leur visite sur votre site.

5. Affiner le message et l’offre

Réduire le CAC implique souvent de mieux communiquer votre valeur ajoutée auprès des prospects potentiels, et de leur offrir des produits ou services qui répondent précisément à leurs besoins.

a. Message marketing clair et attractif

Un message marketing qui résonne directement avec les besoins de vos prospects augmente les chances qu’ils passent à l’action, réduisant ainsi les coûts publicitaires nécessaires pour les convertir.

- Actions à mener : Testez différents messages, créez des personas client détaillés, et personnalisez vos annonces en fonction des segments.

b. Offres incitatives

Les réductions, les essais gratuits ou les formules sans engagement peuvent attirer de nouveaux clients à un coût moindre.

- Actions à mener : Proposez des offres temporaires ou des promotions ciblées pour encourager l’inscription ou l’achat.

6. Optimisation du canal d’acquisition

Tous les canaux d’acquisition ne sont pas égaux en termes de coût et d’efficacité. Identifiez les canaux qui offrent le meilleur retour sur investissement.

a. Analyser les performances des canaux

Utilisez des outils d’analyse pour identifier les canaux d’acquisition les plus rentables.

- Actions à mener : Utilisez Google Analytics, des outils CRM ou des logiciels de marketing automation pour analyser d’où viennent vos leads et leur coût d’acquisition par canal (publicité en ligne, référencement naturel, réseaux sociaux, etc.).

b. Investir dans les meilleurs canaux

Une fois que vous avez identifié les canaux les plus rentables, augmentez votre budget pour ces canaux et réduisez les dépenses sur les canaux moins performants.

- Actions à mener : Allouez des ressources supplémentaires aux campagnes à haut rendement et arrêtez les campagnes coûteuses avec un faible retour sur investissement.