QCM Culture Finance : Exemples Détaillés

Recommandés

Cet article présente des exemples détaillés des QCM culture finance.

Avant de présenter les modèles de QCM culture finance, nous décryptons ensemble une cartographie des notions financière.

La finance est un domaine vaste et essentiel, couvrant la gestion des ressources monétaires, les investissements et les marchés. Comprendre les notions financières de base est fondamental pour quiconque souhaite naviguer dans le monde de la finance, que ce soit à des fins personnelles, professionnelles ou académiques. Les concepts financiers sont utilisés pour prendre des décisions éclairées, qu’il s’agisse de gérer un budget, d’investir dans des actions, de financer des projets ou de comprendre les mécanismes des marchés financiers.

Cette cartographie des notions financières de base couvre les concepts essentiels qui constituent la fondation de la culture financière. Ils sont classés en catégories pour une meilleure compréhension et une utilisation pratique.

Cartographie des Notions Financières de Base

1. Concepts Financiers Fondamentaux

Ces notions sont essentielles pour comprendre la base du fonctionnement de la finance et de l’économie.

- Taux d’intérêt :

Le prix de l’emprunt d’argent, exprimé en pourcentage. Il existe deux types principaux : - Taux d’intérêt nominal : Taux avant ajustement de l’inflation.

- Taux d’intérêt réel : Taux ajusté pour tenir compte de l’inflation.

- Inflation :

La hausse générale des prix des biens et services dans une économie, réduisant le pouvoir d’achat. - Capital :

Les ressources financières ou matérielles disponibles pour un investissement ou une utilisation productive. - Liquidité :

La capacité d’un actif à être rapidement converti en espèces sans perte de valeur.

2. Instruments Financiers

Les instruments financiers sont des outils permettant de mobiliser et d’investir de l’argent.

- Action :

Un titre représentant une part de propriété dans une entreprise. Les actionnaires ont droit à une part des bénéfices sous forme de dividendes. - Obligation :

Un titre de créance représentant un prêt fait à une entreprise ou à un gouvernement, qui promet de rembourser avec des intérêts réguliers. - Fonds Commun de Placement (FCP) :

Un portefeuille d’actifs financiers (actions, obligations, etc.) détenu collectivement par plusieurs investisseurs. - Produits Dérivés :

Instruments financiers dont la valeur dépend d’un actif sous-jacent, comme les options ou les contrats à terme (futures).

3. Notions de Marchés et Institutions Financières

Ces notions se rapportent aux mécanismes des marchés et aux acteurs clés de la finance.

- Marché financier :

Lieu où les titres financiers (actions, obligations, etc.) sont achetés et vendus. Il est divisé en : - Marché primaire : Émission initiale de titres (ex. : introduction en bourse).

- Marché secondaire : Échanges entre investisseurs de titres déjà émis.

- Banque centrale :

Institution responsable de la politique monétaire d’un pays ou d’une zone monétaire (ex. : Banque centrale européenne, Réserve fédérale américaine). Elle contrôle l’émission de la monnaie, les taux d’intérêt et la stabilité des prix. - Bourse :

Lieu physique ou virtuel où les titres financiers comme les actions et les obligations sont négociés (ex. : NYSE, Euronext, NASDAQ).

4. Indicateurs Économiques et Financiers

Les indicateurs financiers sont utilisés pour analyser la performance économique et la santé financière.

- Produit Intérieur Brut (PIB) :

La valeur totale des biens et services produits dans une économie sur une période donnée. Il mesure la taille et la santé de l’économie. - Bénéfice par action (BPA) :

Le bénéfice net d’une entreprise divisé par le nombre total d’actions en circulation. Cet indicateur permet de mesurer la rentabilité par action. - Ratio Cours/Bénéfice (P/E Ratio) :

Ratio utilisé pour évaluer la valorisation d’une action. Il est calculé en divisant le prix de l’action par le bénéfice par action. - Cash Flow :

Mouvement net des flux de trésorerie dans une entreprise. Il peut être opérationnel (provenant des activités normales) ou disponible (fonds après dépenses d’investissement).

5. Gestion de Portefeuille et Risque

Ces notions sont cruciales pour comprendre comment gérer efficacement les investissements.

- Diversification :

Technique consistant à répartir les investissements sur différents actifs (actions, obligations, immobilier, etc.) pour minimiser les risques. - Allocation d’actifs :

Répartition stratégique des investissements entre différentes classes d’actifs en fonction des objectifs financiers, du profil de risque et de l’horizon de placement. - Volatilité :

Mesure de la variation des prix d’un actif ou d’un marché. Une volatilité élevée indique des fluctuations importantes, synonymes de risques accrus. - Rendement :

Le gain généré par un investissement, souvent exprimé en pourcentage du capital initial investi. Il peut être nominal (sans ajustement de l’inflation) ou réel (après ajustement).

6. Finance Personnelle

Ces concepts sont liés à la gestion individuelle des finances, des investissements et des dettes.

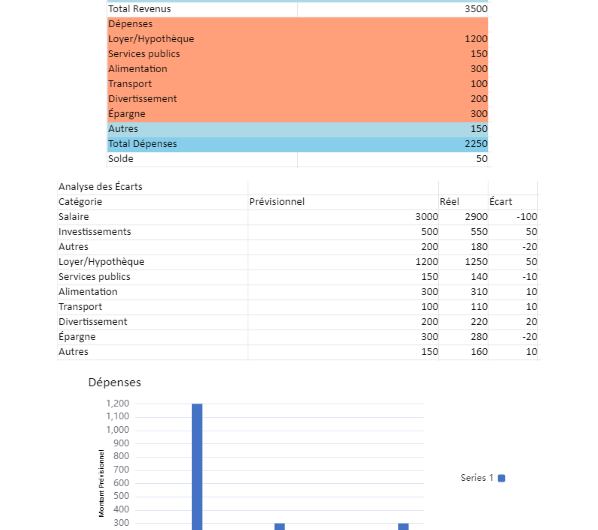

- Budget personnel :

Plan financier qui équilibre les revenus et les dépenses d’un individu ou d’un ménage sur une période donnée. - Épargne :

Partie des revenus non consommée et mise de côté pour des besoins futurs. Elle peut être placée dans des comptes à intérêt, des produits d’épargne ou des investissements. - Crédit :

Un prêt accordé à un individu ou une entreprise, qui doit être remboursé avec des intérêts. Exemples : crédit immobilier, crédit à la consommation. - Investissement :

Achat d’actifs (actions, obligations, immobilier, etc.) dans le but de générer un revenu ou une plus-value à long terme.

La compréhension des notions financières de base est essentielle pour prendre des décisions éclairées, que ce soit dans le cadre de la gestion de patrimoine personnel ou d’une carrière dans la finance. Cette cartographie constitue un aperçu des principaux concepts à maîtriser, qu’il s’agisse d’analyser les marchés, de gérer un portefeuille d’investissement ou d’améliorer ses finances personnelles. Ces notions sont des fondations sur lesquelles repose l’apprentissage et la pratique des disciplines plus avancées en finance.

Voici un ensemble de QCM culture finance, organisés par thème, avec les corrigés associés. Les thèmes abordés sont : Concepts financiers de base, Systèmes financiers, Comptabilité et analyse financière, Gestion des risques et investissements, et Finance personnelle.

Thème 1 : Concepts financiers de base

1. Quelle est la définition du capital ?

☐ A) Le montant total des ventes d’une entreprise

☐ B) Les actifs détenus par une entreprise ou un individu

☐ C) L’ensemble des bénéfices réalisés

☐ D) Les fonds propres ou les ressources financières disponibles pour un investissement

Réponse : D) Les fonds propres ou les ressources financières disponibles pour un investissement

2. Qu’est-ce que le taux d’intérêt ?

☐ A) La proportion des revenus allouée à l’épargne

☐ B) La rémunération d’un prêt ou d’un investissement exprimée en pourcentage

☐ C) Le pourcentage des impôts sur les bénéfices

☐ D) La fluctuation de la valeur d’une monnaie

Réponse : B) La rémunération d’un prêt ou d’un investissement exprimée en pourcentage

3. Que signifie la liquidité d’un actif ?

☐ A) La facilité avec laquelle un actif peut être converti en argent liquide

☐ B) Le rendement d’un actif sur une période donnée

☐ C) La capacité d’un actif à générer des revenus à long terme

☐ D) Le niveau de risque associé à un actif

Réponse : A) La facilité avec laquelle un actif peut être converti en argent liquide

Thème 2 : Systèmes financiers

4. Quel est le rôle principal des banques commerciales ?

☐ A) Émettre la monnaie

☐ B) Accorder des crédits et collecter des dépôts

☐ C) Contrôler les taux d’intérêt directeurs

☐ D) Imposer des régulations sur les marchés financiers

Réponse : B) Accorder des crédits et collecter des dépôts

5. Qu’est-ce qu’une obligation d’État ?

☐ A) Un titre de propriété dans une entreprise

☐ B) Un prêt consenti par des investisseurs à l’État

☐ C) Un outil de gestion de trésorerie pour les entreprises

☐ D) Un contrat d’assurance contre les pertes

Réponse : B) Un prêt consenti par des investisseurs à l’État

6. Que régule la Banque centrale ?

☐ A) Les prix des biens et services

☐ B) Le système judiciaire

☐ C) La masse monétaire et les taux d’intérêt

☐ D) La politique fiscale

Réponse : C) La masse monétaire et les taux d’intérêt

Thème 3 : Comptabilité et analyse financière

7. Quelle est la différence entre un actif et un passif ?

☐ A) Les actifs sont des dettes, les passifs sont des biens

☐ B) Les actifs sont ce qu’une entreprise possède, les passifs sont ce qu’elle doit

☐ C) Les passifs sont des bénéfices potentiels, les actifs sont des pertes futures

☐ D) Il n’y a aucune différence entre un actif et un passif

Réponse : B) Les actifs sont ce qu’une entreprise possède, les passifs sont ce qu’elle doit

8. Que mesure le ratio de liquidité ?

☐ A) La capacité d’une entreprise à générer des bénéfices

☐ B) La rentabilité des investissements d’une entreprise

☐ C) La capacité d’une entreprise à honorer ses dettes à court terme

☐ D) Le montant total des dettes par rapport aux capitaux propres

Réponse : C) La capacité d’une entreprise à honorer ses dettes à court terme

9. Qu’est-ce qu’un flux de trésorerie ?

☐ A) La différence entre les actifs et les passifs

☐ B) Le montant des ventes réalisées par une entreprise

☐ C) Le mouvement d’argent entrant et sortant d’une entreprise

☐ D) Les bénéfices avant impôts

Réponse : C) Le mouvement d’argent entrant et sortant d’une entreprise

Thème 4 : Gestion des risques et investissements

10. Quelle est la meilleure définition de la diversification ?

☐ A) Investir dans un seul type d’actif pour maximiser les profits

☐ B) Répartir ses investissements sur plusieurs actifs pour réduire les risques

☐ C) Investir uniquement dans des actions à haut rendement

☐ D) Vendre régulièrement ses actifs pour éviter les pertes

Réponse : B) Répartir ses investissements sur plusieurs actifs pour réduire les risques

11. Qu’est-ce qu’un portefeuille d’investissement ?

☐ A) Une collection d’actions émises par une seule entreprise

☐ B) L’ensemble des actifs financiers détenus par un investisseur

☐ C) Un compte bancaire spécial pour les traders

☐ D) Un produit financier complexe utilisé par les banques d’investissement

Réponse : B) L’ensemble des actifs financiers détenus par un investisseur

12. Qu’est-ce que la volatilité sur les marchés financiers ?

☐ A) Le rendement moyen d’un actif

☐ B) Le niveau d’instabilité ou de fluctuation des prix des actifs

☐ C) La différence entre le prix d’achat et le prix de vente d’un actif

☐ D) Le taux d’inflation sur le marché

Réponse : B) Le niveau d’instabilité ou de fluctuation des prix des actifs

Thème 5 : Finance personnelle

13. Qu’est-ce qu’un budget personnel ?

☐ A) Un plan qui prévoit la gestion des dépenses et des revenus pour une période donnée

☐ B) Une somme fixe d’argent à dépenser chaque mois

☐ C) Le montant total des revenus générés au cours de l’année

☐ D) Un prêt personnel accordé par une banque

Réponse : A) Un plan qui prévoit la gestion des dépenses et des revenus pour une période donnée

14. Quelle est la différence entre épargne et investissement ?

☐ A) L’épargne rapporte plus de rendements que les investissements

☐ B) L’épargne est une mise de côté sans risque, l’investissement implique un risque pour un potentiel rendement

☐ C) L’investissement est destiné à une utilisation à court terme, l’épargne à long terme

☐ D) Les deux sont la même chose

Réponse : B) L’épargne est une mise de côté sans risque, l’investissement implique un risque pour un potentiel rendement

15. Qu’est-ce qu’un crédit à la consommation ?

☐ A) Un prêt bancaire destiné à financer l’achat de biens ou services personnels

☐ B) Un investissement en actions

☐ C) Un prêt octroyé aux entreprises pour le développement de projets

☐ D) Un prêt contracté par l’État pour financer ses dépenses publiques

Réponse : A) Un prêt bancaire destiné à financer l’achat de biens ou services personnels

Ces QCM culture finance couvrent différents aspects de la culture financière et vous permettent d’évaluer vos connaissances ou celles des autres dans des domaines essentiels. Vous pouvez adapter ces questions en fonction du niveau des participants ou les enrichir avec des explications supplémentaires si nécessaire.

💡 Modèle de QCM : Culture Finance

Ce questionnaire – QCM culture finance – est conçu pour aider à se préparer aux entretiens et aux oraux, en couvrant des notions clés de la culture financière. Il est organisé par thèmes et aborde des concepts allant des bases de la finance aux éléments plus avancés.

Nom : _______________________

Date : _______________________

Thème 1 : Concepts Financiers de Base

1. Qu’est-ce que le taux d’intérêt nominal ?

☐ A) Le taux d’intérêt après ajustement de l’inflation

☐ B) Le taux d’intérêt avant ajustement de l’inflation

☐ C) Le taux d’intérêt des obligations d’État uniquement

☐ D) Le taux d’intérêt fixé par les banques centrales

2. Que mesure le produit intérieur brut (PIB) ?

☐ A) La richesse totale produite par les entreprises cotées en bourse

☐ B) Le revenu moyen des habitants d’un pays

☐ C) La valeur totale des biens et services produits dans une économie

☐ D) La somme des investissements directs étrangers dans un pays

3. Qu’est-ce qu’une action ?

☐ A) Une part de la dette d’une entreprise

☐ B) Un titre qui représente une part de propriété dans une entreprise

☐ C) Une obligation à court terme

☐ D) Un contrat dérivé

4. Quelle est la fonction principale d’une banque centrale ?

☐ A) Accorder des prêts aux particuliers

☐ B) Gérer la politique monétaire et stabiliser les prix

☐ C) Fournir des liquidités aux entreprises privées

☐ D) Financer directement les dépenses publiques

Thème 2 : Instruments Financiers et Marchés

5. Qu’est-ce qu’une obligation d’État ?

☐ A) Une participation au capital d’une entreprise publique

☐ B) Un prêt à long terme accordé par une banque

☐ C) Un titre de créance émis par le gouvernement pour financer ses dépenses

☐ D) Un type de crédit à court terme destiné aux entreprises

6. Quelle est la différence entre un marché primaire et un marché secondaire ?

☐ A) Le marché primaire concerne l’émission initiale d’actifs, tandis que le marché secondaire concerne leur revente

☐ B) Le marché secondaire est destiné aux petites entreprises, le marché primaire aux grandes entreprises

☐ C) Le marché primaire est régulé, le marché secondaire ne l’est pas

☐ D) Le marché secondaire est réservé aux institutions financières

7. Quelle est la définition d’un fonds indiciel ?

☐ A) Un fonds qui suit les décisions des banques centrales

☐ B) Un fonds qui réplique la performance d’un indice boursier

☐ C) Un fonds géré activement pour surperformer le marché

☐ D) Un fonds qui ne contient que des obligations

8. Qu’est-ce qu’une option financière ?

☐ A) Un contrat qui donne le droit, mais non l’obligation, d’acheter ou de vendre un actif à un prix fixé à une date future

☐ B) Un contrat qui oblige une partie à acheter un actif à un prix prédéterminé

☐ C) Un produit d’épargne à capital garanti

☐ D) Un investissement en obligations de court terme

Thème 3 : Analyse Financière et Gestion d’Actifs

9. Que mesure le ratio cours/bénéfice (P/E ratio) ?

☐ A) La valeur de marché de l’entreprise divisée par ses ventes

☐ B) La rentabilité d’une entreprise en fonction de ses bénéfices par action

☐ C) Le montant des dividendes versés par rapport au cours de l’action

☐ D) La performance des flux de trésorerie de l’entreprise

10. Quelle est la différence entre un actif et un passif ?

☐ A) Un actif représente ce qu’une entreprise doit, un passif représente ce qu’une entreprise possède

☐ B) Un actif génère des revenus futurs pour l’entreprise, un passif correspond à ses obligations

☐ C) Un actif est un titre boursier, un passif est un produit dérivé

☐ D) Un passif peut être vendu sur le marché secondaire, un actif ne peut pas l’être

11. Qu’est-ce que la valeur actuelle nette (VAN) ?

☐ A) La somme des bénéfices d’une entreprise divisée par son nombre d’actions

☐ B) Le total des revenus annuels d’une entreprise avant impôts

☐ C) La différence entre la valeur actuelle des flux de trésorerie futurs et le coût initial d’un investissement

☐ D) Le rendement d’une action après paiement des dividendes

12. Pourquoi est-il important de diversifier un portefeuille d’investissement ?

☐ A) Pour réduire les frais de gestion

☐ B) Pour augmenter les gains potentiels sur les marchés haussiers

☐ C) Pour réduire le risque global en répartissant les investissements sur plusieurs classes d’actifs

☐ D) Pour limiter la fiscalité des investissements

Thème 4 : Finance Personnelle

13. Qu’est-ce qu’un crédit revolving ?

☐ A) Un crédit renouvelable avec un plafond de dépenses

☐ B) Un prêt à long terme garanti par un bien immobilier

☐ C) Un prêt personnel à taux fixe

☐ D) Une carte de crédit offrant des points de fidélité

14. Quelle est la différence entre épargne et investissement ?

☐ A) L’épargne est un placement à court terme avec un faible rendement, tandis que l’investissement vise à générer des rendements plus élevés à long terme

☐ B) L’investissement est sécurisé et garantit un retour, tandis que l’épargne est risquée

☐ C) L’épargne est uniquement destinée aux projets immobiliers

☐ D) L’investissement est un produit d’assurance vie

15. Quelle est la règle des 50/30/20 en gestion budgétaire personnelle ?

☐ A) 50 % des revenus pour les besoins, 30 % pour les loisirs, 20 % pour l’épargne

☐ B) 50 % des revenus pour l’épargne, 30 % pour les dépenses fixes, 20 % pour les investissements

☐ C) 50 % des revenus pour l’investissement, 30 % pour les loisirs, 20 % pour les dettes

☐ D) 50 % pour les dépenses variables, 30 % pour l’assurance, 20 % pour les économies

Corrigé :

- Réponse : B) Le taux d’intérêt avant ajustement de l’inflation

- Réponse : C) La valeur totale des biens et services produits dans une économie

- Réponse : B) Un titre qui représente une part de propriété dans une entreprise

- Réponse : B) Gérer la politique monétaire et stabiliser les prix

- Réponse : C) Un titre de créance émis par le gouvernement pour financer ses dépenses

- Réponse : A) Le marché primaire concerne l’émission initiale d’actifs, tandis que le marché secondaire concerne leur revente

- Réponse : B) Un fonds qui réplique la performance d’un indice boursier

- Réponse : A) Un contrat qui donne le droit, mais non l’obligation, d’acheter ou de vendre un actif à un prix fixé à une date future

- Réponse : B) La rentabilité d’une entreprise en fonction de ses bénéfices par action

- Réponse : B) Un actif génère des revenus futurs pour l’entreprise, un passif correspond à ses obligations

- Réponse : C) La différence entre la valeur actuelle des flux de trésorerie futurs et le coût initial d’un investissement

- Réponse : C) Pour réduire le risque global en répartissant les investissements sur plusieurs classes d’actifs

- Réponse : A) Un crédit renouvelable avec un plafond de dépenses

- Réponse : A) L’épargne est un placement à court terme avec un faible rendement, tandis que l’investissement vise à générer des rendements plus élevés à long terme

- Réponse : A) 50 % des revenus pour les besoins, 30 % pour les loisirs, 20 % pour l’épargne

Conseils pour réussir lors des entretiens oraux en finance :

- Maîtriser les concepts de base : Assurez-vous de bien comprendre les concepts financiers fondamentaux tels que les actions, obligations, ratios financiers, et mécanismes de marché.

- Expliquer avec des exemples concrets : Lors des oraux, illustrez vos réponses avec des exemples tirés de l’actualité économique ou des expériences professionnelles.

- Préparer des réponses claires : Entraînez-vous à formuler des réponses courtes, précises et structurées, particulièrement sur des questions techniques comme l’analyse des ratios financiers.

- Restez au fait des tendances du marché : Montrez que vous êtes informé des tendances actuelles, telles que l’importance croissante de la gestion ESG (Environnemental, Social,