Fichier d’état de rapprochement bancaire en pratique : Un outil essentiel pour la gestion financière

Recommandés

Télécharger un modèle Excel simplifié d’un Fichier d’état de rapprochement bancaire👇

L’état de rapprochement bancaire est un document comptable incontournable dans le cadre de la gestion financière d’une entreprise. Il permet de vérifier la concordance entre les écritures comptables et le relevé bancaire, garantissant ainsi l’exactitude des comptes. En pratique, le fichier d’état de rapprochement bancaire est un modèle qui aide à automatiser ce processus, assurant la fluidité des opérations comptables tout en réduisant les risques d’erreurs.

Qu’est-ce qu’un état de rapprochement bancaire ?

Un état de rapprochement bancaire est un tableau qui compare les soldes d’un compte bancaire, tels qu’ils apparaissent sur le relevé de la banque, avec les soldes enregistrés dans les livres comptables de l’entreprise. Il est fréquent que ces deux soldes ne soient pas identiques, en raison de diverses transactions qui n’ont pas encore été prises en compte d’un côté ou de l’autre (par exemple, des dépôts en transit ou des chèques non encore encaissés).

Pourquoi est-il nécessaire de faire un rapprochement bancaire ?

Le rapprochement bancaire est une étape essentielle pour plusieurs raisons :

- Identifier les erreurs : Il permet de repérer les erreurs, qu’elles viennent de l’entreprise ou de la banque.

- Assurer la précision des comptes : Cette procédure garantit que tous les mouvements financiers ont été correctement enregistrés et que le solde des comptes est exact.

- Détection de fraudes : Le suivi des transactions permet de prévenir ou de détecter toute activité suspecte ou non autorisée.

- Conformité réglementaire : Pour les entreprises, c’est aussi un moyen de s’assurer de leur conformité aux normes comptables et aux obligations légales.

Contenu d’un fichier de rapprochement bancaire

Un fichier de rapprochement bancaire bien conçu doit contenir plusieurs éléments clés :

- Le solde du relevé bancaire : Il s’agit du montant figurant sur le relevé à la date du rapprochement.

- Les dépôts en transit : Ce sont les sommes qui ont été enregistrées dans les livres comptables, mais qui ne sont pas encore visibles sur le relevé bancaire.

- Les chèques en circulation : Ce sont les chèques émis par l’entreprise mais qui n’ont pas encore été encaissés par le bénéficiaire.

- Les ajustements bancaires : Ils incluent les erreurs de la banque ou d’autres éléments tels que les intérêts non enregistrés ou les frais bancaires.

- Le solde ajusté du relevé bancaire : Ce montant est calculé après avoir pris en compte les ajustements.

- Le solde comptable ajusté : Après correction des erreurs éventuelles dans les livres de l’entreprise, ce solde doit correspondre au solde ajusté du relevé bancaire.

Comment utiliser un fichier de rapprochement bancaire automatisé ?

Aujourd’hui, l’utilisation d’outils automatisés pour le rapprochement bancaire simplifie considérablement le travail des comptables. Un fichier Excel automatisé, comme celui disponible dans cet article, permet de suivre étape par étape chaque ajustement nécessaire.

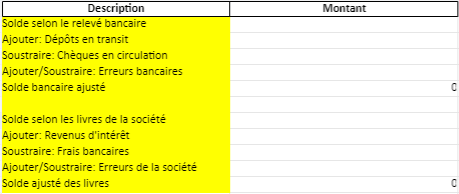

- Étape 1 : Saisir le solde initial du relevé bancaire.

- Étape 2 : Ajouter les dépôts en transit, c’est-à-dire ceux qui sont encore en attente de traitement par la banque.

- Étape 3 : Déduire les chèques émis mais non encore encaissés.

- Étape 4 : Corriger les éventuelles erreurs bancaires ou les ajustements comme les frais et les intérêts.

- Étape 5 : Comparer le solde ajusté de la banque avec le solde des livres comptables.

Le fichier est souvent paramétré pour automatiser ces calculs, ce qui permet d’éviter les erreurs humaines et d’accélérer le processus.

Les avantages d’un état de rapprochement bancaire automatisé

- Gain de temps : Les formules intégrées dans le fichier facilitent les calculs et évitent les saisies manuelles répétitives.

- Précision accrue : En éliminant les erreurs de calculs manuels, un fichier automatisé garantit une meilleure précision des comptes.

- Traçabilité : Il est facile de retrouver chaque transaction et de suivre les écarts dans le temps.

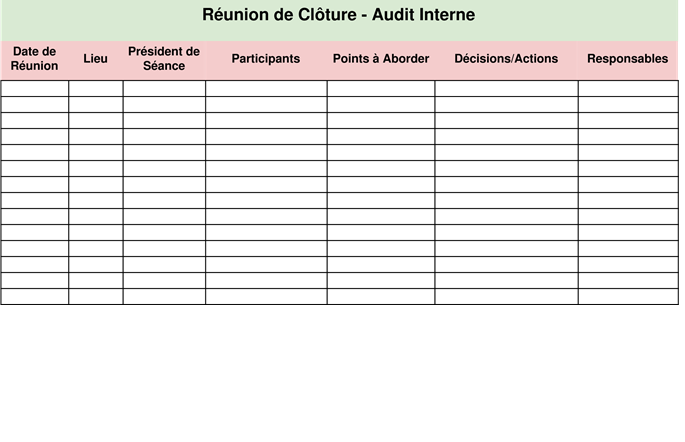

- Auditabilité : En cas d’audit, le rapprochement bancaire est un document qui prouve la cohérence entre les comptes de l’entreprise et les relevés bancaires.

En pratique, comment mettre en place un fichier de rapprochement bancaire ?

- Utiliser un modèle standardisé : Il est conseillé d’utiliser un fichier Excel ou un logiciel dédié à la comptabilité avec des fonctions de rapprochement bancaire.

- Mettre à jour régulièrement : Il est important d’effectuer le rapprochement bancaire au moins une fois par mois pour s’assurer de la régularité des comptes.

- Former le personnel : Assurez-vous que les personnes en charge du rapprochement bancaire comprennent bien l’importance de cette tâche et savent comment utiliser les outils automatisés.

Le rapprochement bancaire est un élément clé dans la gestion quotidienne de la trésorerie d’une entreprise. Utiliser un fichier d’état de rapprochement bancaire automatisé simplifie grandement le processus, réduisant le risque d’erreurs et assurant une gestion financière transparente et efficace. C’est un outil indispensable pour garantir l’exactitude des comptes et prévenir les fraudes.

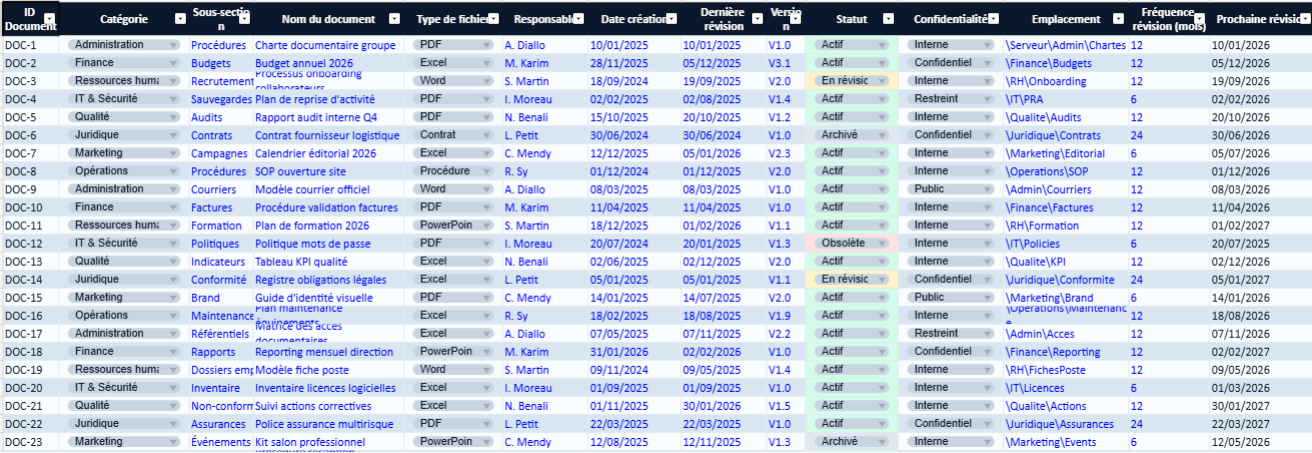

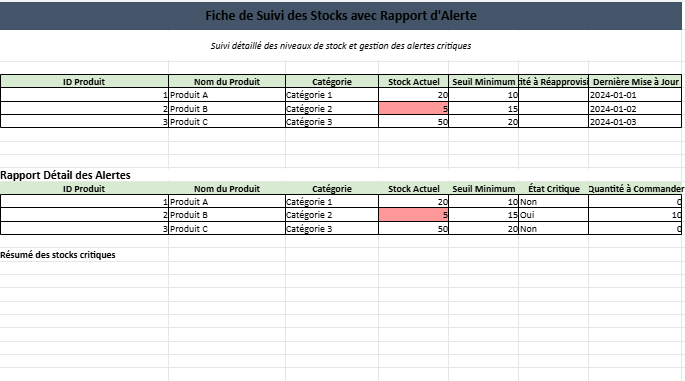

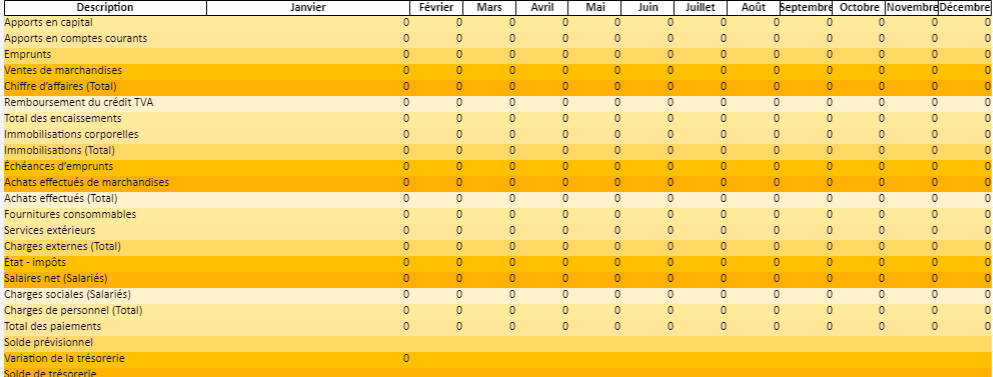

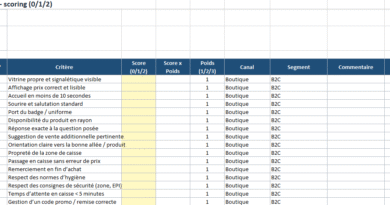

Le fichier « État de rapprochement bancaire » contient les éléments suivants :

Feuille « Informations Générales » : Cette feuille semble destinée à inclure les informations de base concernant l’entreprise et la banque, mais les données actuelles sont manquantes. Voici les colonnes principales :

- Nom de l’entreprise

- Période de rapprochement

- Nom de la banque

- Numéro de compte bancaire

- Solde initial au début de la période

- Solde final au relevé bancaire

- Solde final dans les livres comptables

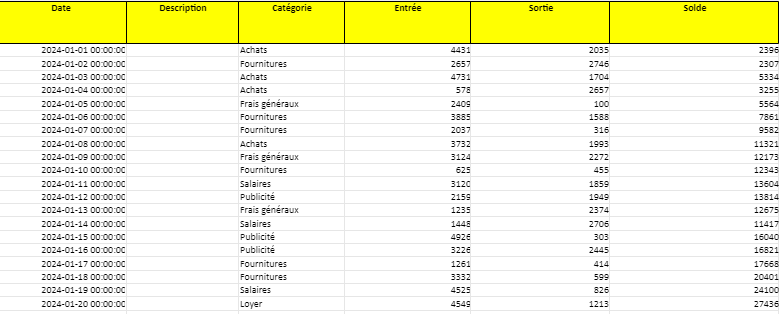

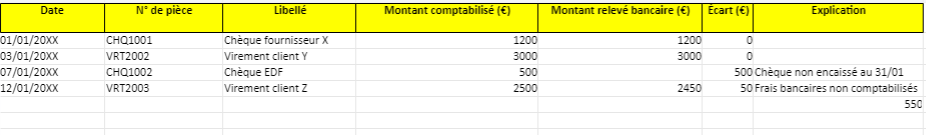

Feuille « Transactions » : Cette feuille répertorie les transactions bancaires avec les colonnes suivantes :

- Date

- N° de pièce

- Libellé

- Montant comptabilisé

- Montant relevé bancaire

- Écart entre les deux montants

- Explication des écarts Par exemple, certaines transactions montrent des écarts dus à des chèques non encaissés ou des frais bancaires non comptabilisés.

Feuille « Ajustements » : Cette feuille répertorie les écritures manquantes ou incorrectes, avec des détails sur l’action corrective à entreprendre. Voici les colonnes :

- Écritures manquantes

- Montant

- Action corrective à effectuer

Souhaitez-vous une analyse spécifique de ces données ou un rapport plus détaillé sur les écarts ou ajustements à effectuer ?

En Anglais :